本文转自微信公众号“中泰金融国际”。

2020年核心盈利显著优于市场预期,四季度业务加速推进

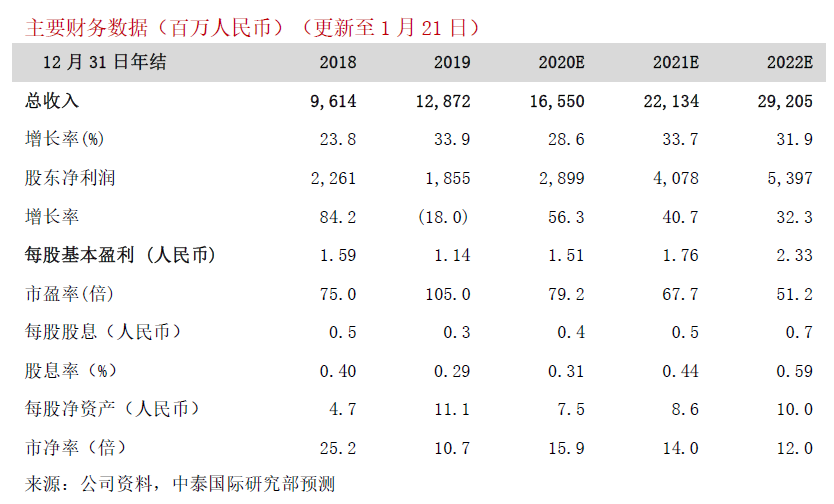

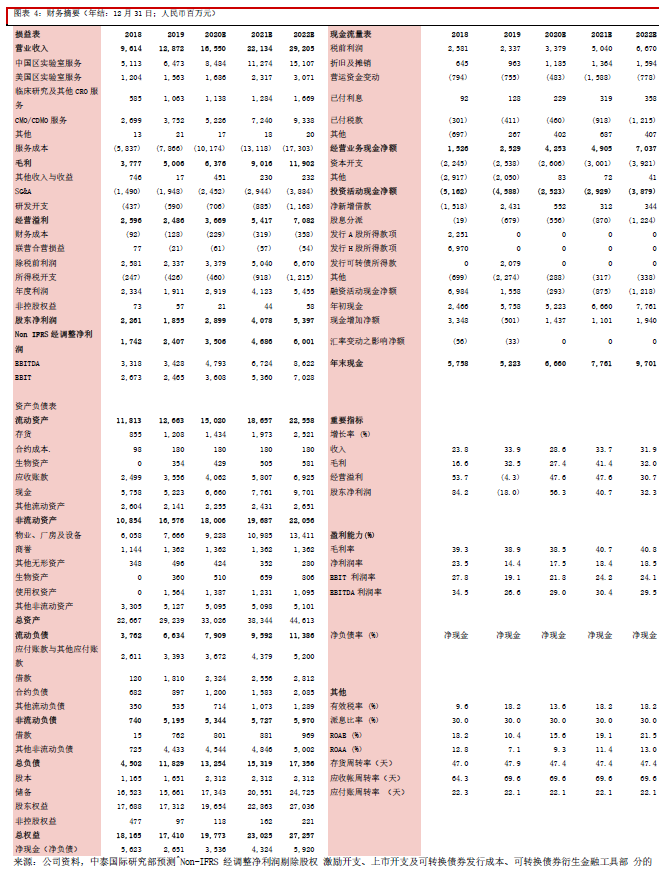

药明康德(02359)于1月21日晚发布盈利预增公告,预计2020年下半年收入同比增长超30%。2020年反映核心盈利的Non-IFRS经调整净利润同比增长45%-50%至约34.9亿~36.4亿人民币,超越我们预测的约31.2亿与彭博预测的约29.3亿人民币。

四季度Non-IFRS经调整净利润达10.1-11.3亿人民币,前三季度分别为约5.76亿、9.43亿、9.61亿,二季度后快速增长。

中国实验室快速回暖,海外订单迅速增长,导致下半年收入显著上半年,产能利用率与经营效率不断提升,导致核心盈利增长迅猛。关于IFRS股东净利润,公司预计2020年将增加50%~60%,略低于预期,这是非现金损益导致,与核心业务无关。

中国实验室与CDMO业务将引领业绩持续快速增长,项目总数将不断增加

公司未来三年核心盈利将快速增长,主要原因包括:

1)中国疫情已缓和,中国实验室业务与CDMO业务将保持高增长。

2)“长尾战略”非常成功,2020年新获得1,300多个客户,“长尾”客户与中国客户的收入同比增长28.4%至约79.4亿人民币,而CDMO板块的項目总数从2019年底的接近1,000个增加到1,300多个,这两项业务将引领业绩快速增长。

3)进入商业化生产或后期临床的高毛利项目将不断增加:CDMO板块中进入商业化生产阶段的项目总数从2020年6月底的26个增加到2021年1月的28个,增加速度略快于预期。

美国实验室细胞与基因业务的项目总数从2020年6月底的31个加到2021年1月的38个,其中临床2-3期的新增项目略超预期。早年积累的项目进入到后期临床和商业化阶段,新冠疫情中将有更多海外订单转向中国龙头,因此项目数量将快速增长。

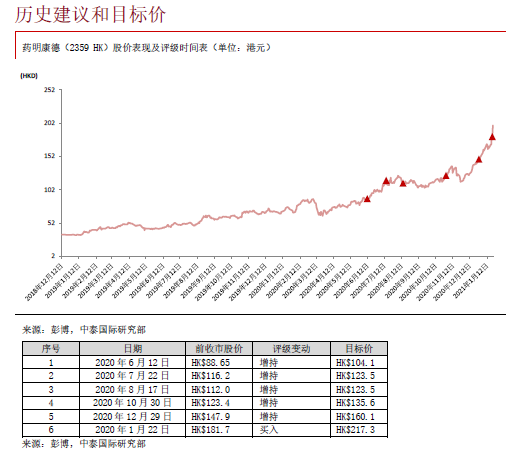

上调评级至“买入”,目标价217.3港元

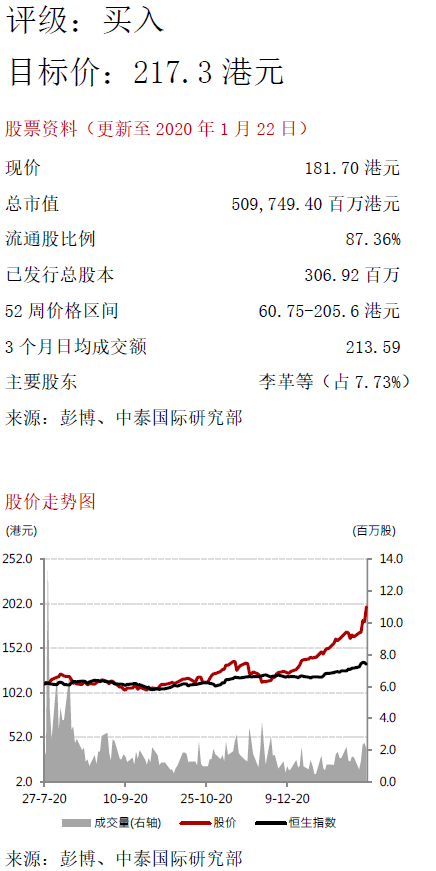

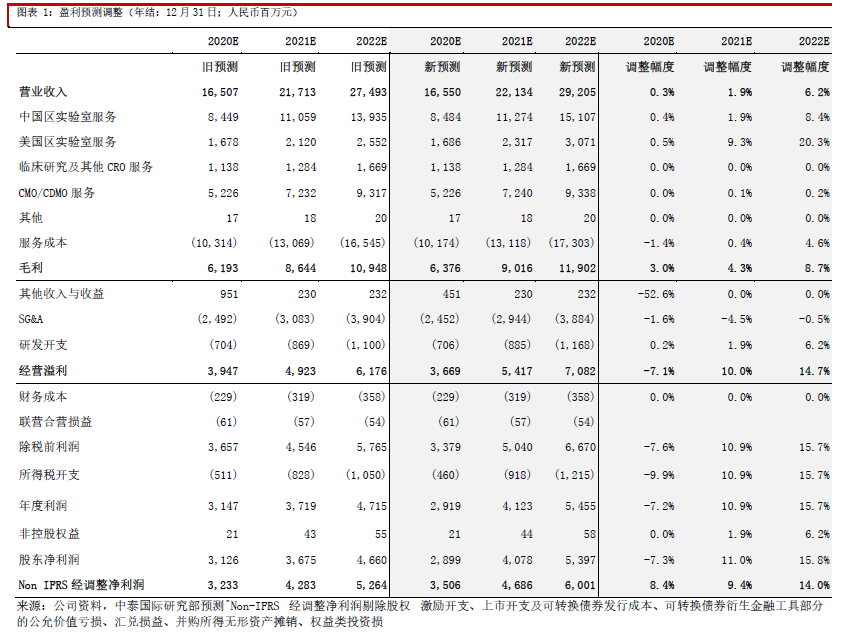

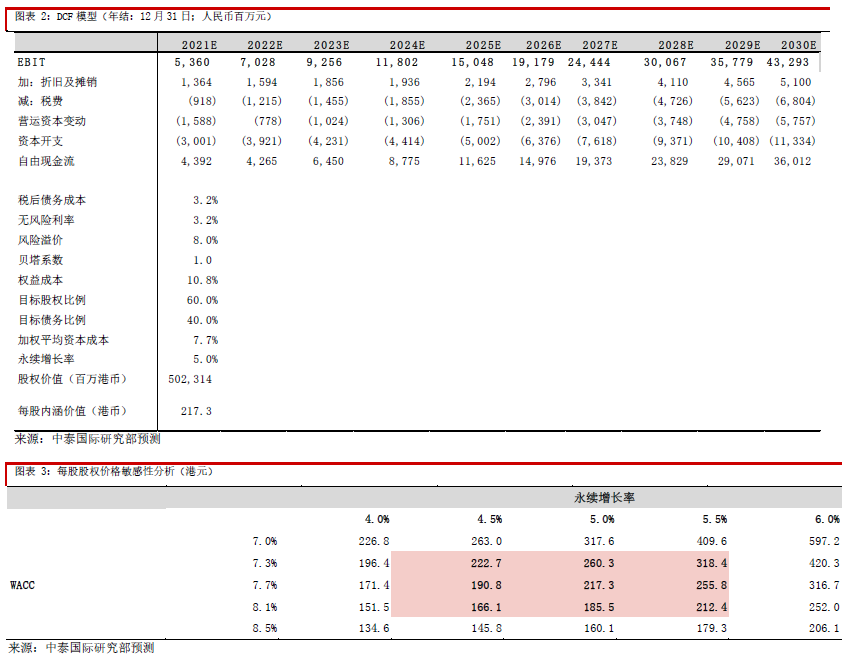

我们将2020E-22E收入预测分别上调0.3%、1.9%、6.2%,Non-IFRS经调整净利分别上调8.4%、9.4%、14.0%。根据DCF模型将目标价从160.1港元上调至217.3港元,以反映优于预期的核心盈利及超越预期的获取项目能力,上调评级至“买入”。

风险提示:

(一)新冠反复导致生产受影响;(二)营受影响被迫减少研发支出;三)项目进展中出现问题可能导致中断

(编辑:李均柃)