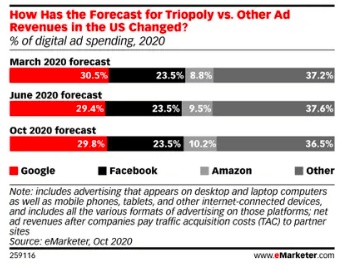

智通财经APP获悉,除了电子商务和云业务,广告业务已是亚马逊(AMZN.US)第三大收入来源。此外,亚马逊已经成为美国第三大线上广告平台,仅次于脸书(FB.US)和谷歌(GOOG.US)。据市场研究机构eMarketer预测,亚马逊在美国的广告业务收入在2020年时市场份额将升至7%,届时,脸书和谷歌的双头垄断市场份额将从2018年的57.7%降至2020年的55.9%。

随着越来越多的商家涌入亚马逊的生态圈,想要脱颖而出的品牌开始在其平台的广告上投入巨资。受益于此,近乎全部由广告业务组成的亚马逊“其他部门”当前的增长速度超过了零售、云计算和会员订阅部门。eMarketer首席分析师Andrew Lipsman表示:“我不认为华尔街对亚马逊广告业务的潜力有足够的认可。按照传统标准,我们仍然预计谷歌在2020年和2021年将有稳定(如果不是强劲)的增长,但亚马逊正在不断地蚕食这一增长。”

从双头垄断到三足鼎立

在很长一段时间里,谷歌和脸书占据了数字广告行业的最大市场份额。然而,亚马逊在这一领域的快速增长使其日益形成“三头鼎立”的竞争格局。根据eMarketer预测,亚马逊在2020年的数字广告市场份额将增加到总支出的10%以上。甚至在卫生事件之前,亚马逊在这一领域的年增长率就超过40%。这一高利润领域的快速增长,极大地提振了人们对亚马逊股票的看涨情绪。

比零售业务增长更快

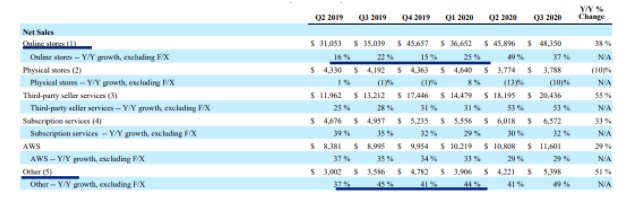

如果亚马逊想提高盈利能力,它应该从AWS和广告等盈利领域提高收入贡献份额。在过去几个季度,投资者看到了这方面的良好趋势。在卫生事件爆发之前,亚马逊在线商店的年增长率在15%至20%之间。另一方面,广告业务以40% -45%的速度增长。因此,该领域的收入份额在过去几个季度有了显著增长。

随着卫生事件得到控制,网上商店的年增长率很可能会回落到先前15%至20%的范围。亚马逊很有可能在网络销售增长放缓的情况下保持广告业务增长,就像卫生危机爆发前一样。

数据显示,2019年第二季度亚马逊的广告收入接近30亿美元,而在线商店的收入为310亿美元。这使得广告部门的收入份额比在线商店的销售额高9.67%。在最近一个季度,广告收入增加到54亿美元,在线商店销售额为483亿美元。因此,与在线商店相比,目前广告业务的收入份额为11.2%。

值得注意的是,卫生事件暂时刺激了网上商店的销售,而数字广告市场则因广告商节省支出而受到影响。按照目前的增长趋势,到2022年底,亚马逊的广告收入将占总收入的15%以上。到2023年,广告业务将达到500亿美元的水平。这将大幅提高公司的整体利润率,并允许对其他项目进行更多投资。

对利润率和估值的影响

数字广告是世界上利润率最高的行业之一。尽管谷歌和脸书的收入快速增长,但它们都能显示出健康的利润率。通过与脸书进行比较,可以看到亚马逊广告业务的独立估值。 脸书在2016年的市盈率接近20,当时其ttm收入为200亿美元,收入增长率为40%。

另一方面,亚马逊过去12个月的广告收入为180亿美元,同比增长幅度在40-50%之间。因此,单独来看,亚马逊广告业务的P/S比率可能在20-25之间。这将使亚马逊的广告业务估值接近4000亿美元,相当于亚马逊总市值的25%。

值得注意的是,亚马逊在广告业务中每多赚一美元,公司就有更高的利润率,可以为未来投资其他增长跑道提供资金支持。因此,亚马逊具有巨大的光环效应,广告收入最终都会为整体业务创造更大的增长潜力。这在脸书上是不存在的,因为它几乎所有的收入都来自广告。

如果考虑到这一点,亚马逊广告部门的定价可能会高于脸书在类似收入水平下的市盈率。尽管亚马逊也和谷歌和脸书一样要根据数据对用户进行分析,但少了很多猜测的成分,确定性较高。比如要推送蛋白粉产品的广告,谷歌可能推送给搜索过健身的用户;脸书可能推送给加入了健身社群的用户;而亚马逊可以直接推送给有过健身产品购买记录或收藏记录的用户。这将有助于该公司吸引更多广告投放,并改善未来的增长轨迹。

但目前来看,广告业务的成功并没有完全体现在亚马逊的股价中。即使按保守的独立估值计算,广告业务的估值也将达到4000亿美元,相当于亚马逊总市值的25%。未来几个季度,这一领域的增长很可能会超过预期,这将帮助该股获得更好的看涨势头。

结论

广告部门正在成为亚马逊最强大的业务领域之一。公司成功打破了谷歌和脸书在数字广告市场的双头垄断。可以肯定的是,亚马逊将扩大其目前在广告市场的份额,因为它的增长速度远远高于前两者。

该业务也是该公司增长最快的业务,轻松击败了AWS,在线销售和订阅业务的增长率。因此,更高的利润率和不断增长的广告业务收入份额将成为公司未来利润增长的强劲动力。独立来看,与其他同行相比,广告业务的价值应超过4000亿美元。如果考虑未来的增长方式及其对亚马逊整体业务的影响,则广告业务在短期内的价值可能更高,这将改善亚马逊股票的增长潜力。