2021年物业股上市热度不减2020年。在开市的短短半个月内,就已经有1家物业管理公司成功在港交所挂牌交易,另有2家物管公司正认筹中,还有1家递交招股说明书,按此节奏,2021年依旧是物业股上市潮。

值得一提的是,准备在港交所挂牌交易的几家物业公司中,只有星盛商业(06668)一家经营不包含住宅物业管理,是纯正的商业物业管理公司,建银国际和中信建投国际担任联席保荐人。

目前公司正在招股中,拟发行2.5亿股,其中,香港发售占10%,国际配售占90%,另有超额配股权15%。每股发售价3.20港元至3.88港元,每手1000股,预期股份将于2021年1月26日上午9时正开始于联交所买卖。

纯商业管理公司,净利润年复合增速达37.7%

智通财经APP了解到,星盛商业主要在大城市的大型时尚购物中心做管理和运营等服务。主要包括城市型购物中心“COCO Park”、区域型购物中心“COCO City”及“ICO”、社区型购物中心“COCO Garden”以及高档家居布置购物中心“第三空间”。此外,其商用物业拥有一系列主题馆品牌,涵盖家居、家庭和儿童、女性和时装、运动和健身以及美食和社交等主题。

截至2021年1月4日,公司订立合约以向53个商用物业项目提供服务,覆盖中国20个城市,总合约面积约328.4万平方米,当中61.6%由独立第三方开发或拥有。

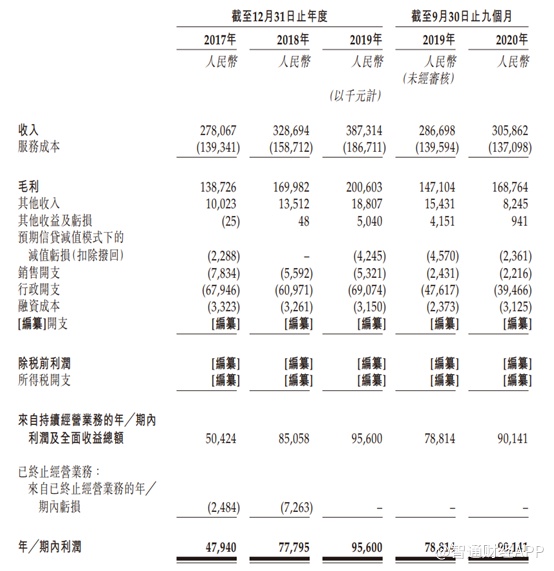

财务方面,2017至2019年公司收入分别为2.78亿元人民币(单位下同)、3.29亿元以及3.87亿元,年复合增长率为18%;同期公司净利润分别为4794万元、7779.5万元及9560万元,复合年增长率为37.7%。截至2020年9月30日,公司收入为3.06亿元,净利润9014.1万元,分别同比增长6.7%以及14.4%。

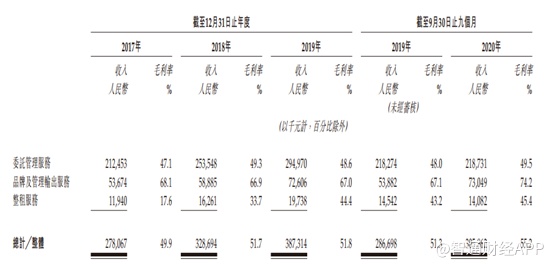

基于商用物业的特点及状况,星盛商业采用委托管理服务模式、品牌及管理输出服务模式以及整租服务模式三个运营模式。从收入细分来看,2019年公司委托管理服务收入约2.95亿元,占比76.22%,品牌及管理输出服务收入为7260.6万元,占比18.76%,整租服务收入1973.8万元,占比5.1%。

毛利率方面,近年来公司毛利率稳步上行。2017-2019年其的整体毛利率分别为49.9%、51.7%以及51.8%,截至2020年9月30日,公司毛利率进一步上升至55.2%。拆分来看,委托管理服务、品牌及管理输出服务、整租服务三种模式的毛利率均不俗,其中又以品牌及管理输出服务最高,该项毛利率常年在66%以上,尽管收入最高的部分为委托管理服务业务,但品牌及管理输出服务业务的高毛利率也间接拉动公司整体毛利率的上行。

目前在港交所上市的纯正商业物管公司有宝龙商业(09909)及华润万象(01209),与上述这两家公司相比,星盛商业既有其自身的优势也有劣势。

机遇与风险并存

优势方面,星盛商业植根于大湾区,截至最后可行日期,公司有32个项目位于大湾区的6个城市,合约面积占比为40.7%,截至2020年9月30日公司有80.5%的收入来自大湾区。

而大湾区是中国开放程度最高、经济活力最强的区域之一,2019年名义国内生产总值已经突破11万亿元。

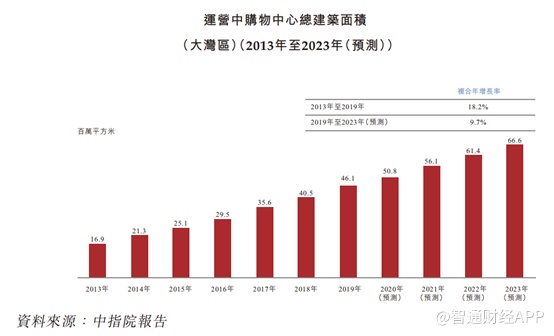

单以商用物业运营服务市场来说,2013-2019年大湾区的运营中购物中心总建筑面积由1690万平方米增加至4610万平方米,复合年增长率为18.2%,并将于2023年末达到6660万平方米,相当于此四年间复合年增长率为9.7%。

也正是地理位置的优越性,使得星盛商业在毛利率在2019年达51.79%,远高于同期宝龙商业的26.44%以及华润万象生活的16.06%。

另外,星盛商业在品牌方面也十分具有竞争力。公司在深圳的首个购物中心项目深圳福田星河COCO Park(北区)为深圳中央商务区的新商业代表及深圳最具人气的购物中心之一。其获得观点地产的“2019年中国年度标杆购物中心”及赢商网的“2019年度体验潮地标”等称号。按管理规模,公司在深圳,以及大湾区的排名均是名列前茅。

凭借着公司的这些优势,星盛商业也可将这些业务范围在全国范围内扩张。在其未来规划中,星盛商业表示将继续在大湾区扩充,巩固其在此地区的领先地位;同时将加强长三角地区及中部地区的资源投放,加大该等地区的直辖市、省会及其他经济强劲城市的覆盖,通过管理优质项目拓展业务版图。

尽管星盛商业具有上述优势,但和上述两家商业物管公司相比劣势也十分明显。首先,星盛商业虽然在深圳以及大湾区拥有极高的市场地位,但其他经济圈的项目占比暂时较低,地域风险比较集中。招股书显示,2017年至2019年及2020年前三季度,星河控股分别为星盛商业贡献2.51亿元、2.91亿元、3.47亿元及2.65亿元,占收入总额的90.2%、88.4%、89.5%及86.6%。

尽管宝龙商业和华润万象生活多数业绩也来自其母公司,但是上述两家公司由于其母公司的缘故,因此布局较星河控股更加分散,而星盛商业88%收入来自于深圳,过于集中。

其次,星盛商业关联的地产集团未有上市,在资本市场中的熟悉度需要时间打造,而宝龙商业及华润万象生活的母公司早已登陆资本市场,不仅在业务上给予较大的帮助,在资本市场打造方面也给予较大的支持。

最后,星盛商业为纯商业物业管理,而宝龙商业和华润万象生活还有住宅物业管理。和住宅物业相比,尽管商业物业市场准入门槛较高,但是由于商业物业管理市场空间较大,物业收费高、收费项目多元、提价相对容易且收缴率普遍较高等优势,使得多数物业管理企业争相布局,市场竞争也比较激烈。同时商业物业管理存在安全要求高、客流压力大、客群复杂的特点,运营管理难度更高。

综上来看,作为纯正的商业管理第一股,星盛商业特点非常鲜明,轻资产运作使得公司的毛利率远高于一半的物业管理公司,另外从物管板块的市场表现来看,商场管理公司的估值一般相对较高。虽然公司市值较小,上市初期可能比较波动,但获多个基石投资者如新世界发展、招商局等支持,短期有一定的背书作用。