本文转自微信公众号“王涵论宏观”。

投资要点

2021年1月4日民主党实现“Blue Sweep”以来,“Biden Trade”成为美国市场主线, 10年期美债收益率快速上行一度至1.1%上方,对此我们的看法。

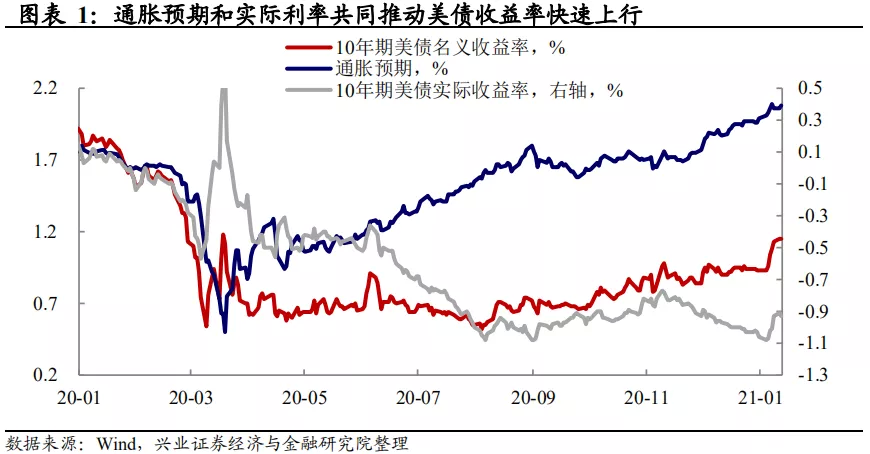

美债跌 = 流动性紧吗?本轮美债收益率升背后主要是经济复苏逻辑。本轮美债收益率的上行的背后,主要是民主党实现“Blue Sweep”后,拜登新一轮卫生事件后刺激预期上升,复苏预期和通胀预期均抬升。

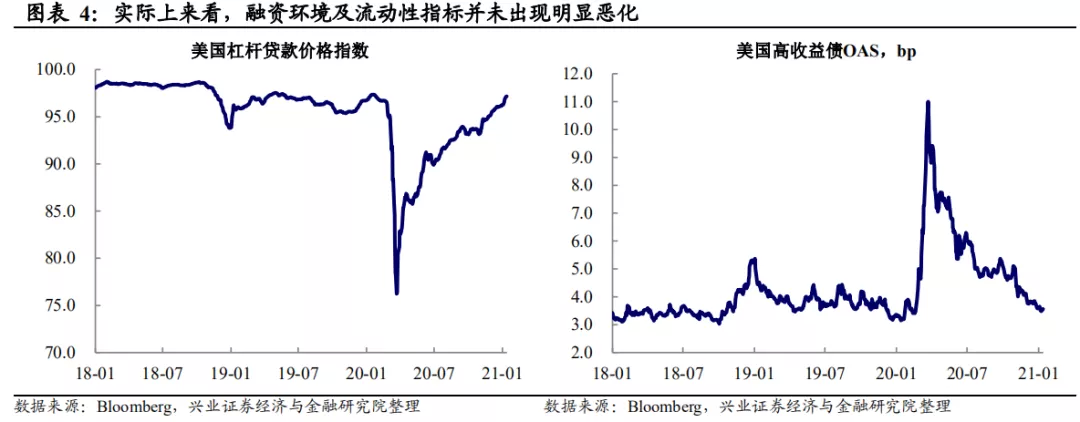

当然,除了基本面因素,美债收益率上升可能也有对部分联储官员偏鹰讲话的担忧。在联储不再边际宽松的背景下,市场也会高度关注联储态度的细微变化。但实际上,从各项指标来看,当前流动性并未出现恶化。而在当前全球卫生事件反复、美国债务压力高企,美联储实际上或“覆水难收”。

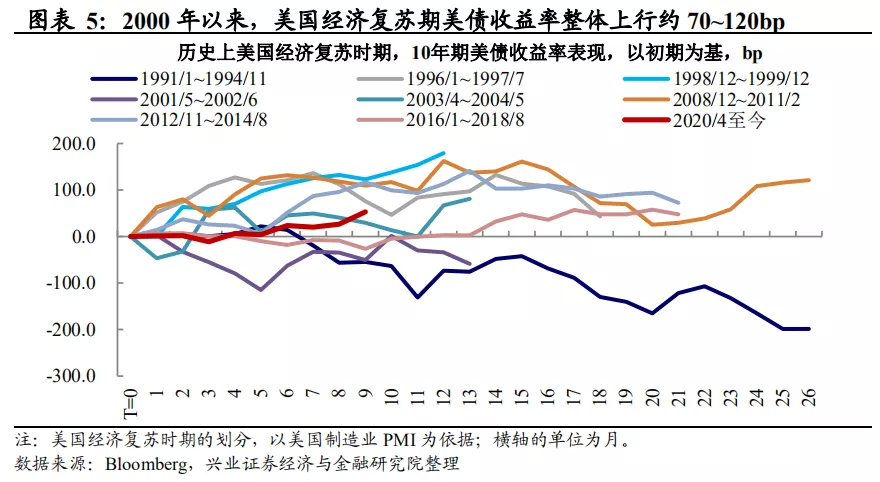

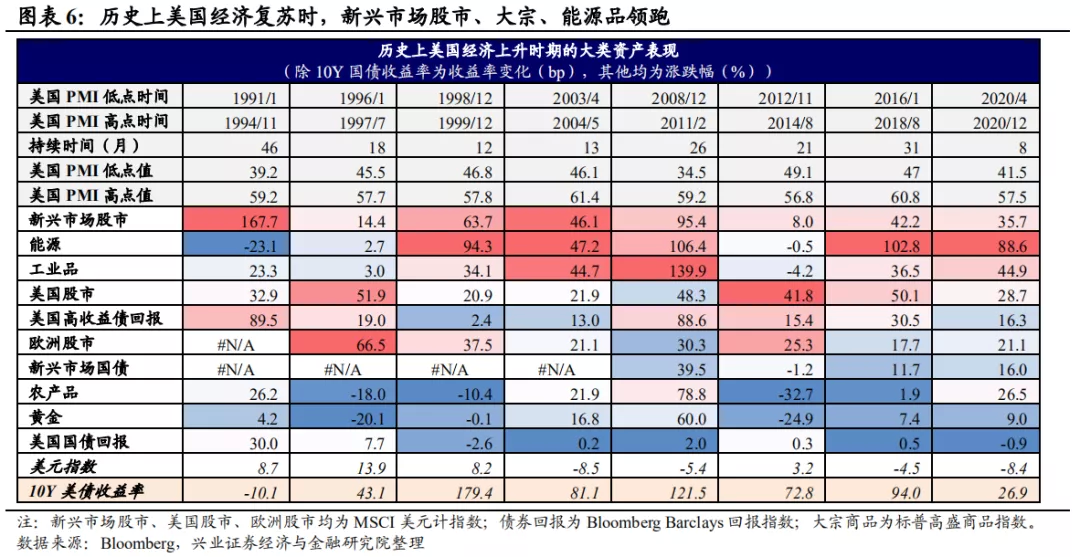

复苏逻辑下,美债上行料将持续,空间还有多少?实际上,回顾历史上数轮美国经济复苏的阶段,美债整体呈现下跌。换言之,在经济复苏主导的逻辑下,本轮美债收益率可能仍会在一段时间内呈现震荡上行。

而美联储官员发言的细微变化可能是影响美债节奏的另一重要变量。从历史比较来看,从2000年以来,美国经济复苏期美债收益率整体上行约70~120bp,本轮美债收益率自2020年4月1日以来已上升了53bp,仍处于正常区间。

美债跌 = 美股跌吗?在经济复苏期,美债跌的同时美股往往上行。在经济复苏和风险偏好回暖为主的宏观逻辑下,资金往往会从避险资产(美债)流出,流向风险资产(如美股),美股往往上涨,历史表现也印证了这一点。诚然,美债收益率的上行会对美股估值形成一定影响。

但考虑到2021年美股的主逻辑从流动性切换成盈利修复,“美债收益率上升→美股估值下降→美股股指下跌”这一路径的影响或较为有限。

美债跌 = 资金从新兴市场撤出吗?中国国债的安全边际仍然充足。从历史经验来看,整体的流动性环境(美联储的态度)、中美利差以及人民币升值预期会影响境外机构持有人民币债券的意愿。而2015年“美联储流动性收紧+美元升值+大宗商品价格暴跌”这些导致新兴市场资金大幅外撤的条件显然当然并不具备。

从新兴市场当前的宏观预警指数以及资产反映来看,资金仍在流入新兴市场,而非撤出。从中美利差角度来看,即使近期美国国债收益率快速上行,中美利差仍处于2014年以来的高点。因此,中国国债的安全边际仍然充足。

风险提示:海外卫生事件形势及疫苗接种进度超预期。

正文

美债收益率上升 = 流动性收紧吗?

理论上美债收益率上行对应的两种宏观逻辑:流动性收紧/风险偏好切换。从理论上而言,美债的快速下行(美债收益率的快速上行),背后有两种可能的宏观情景:其一是流动性收紧;其二是经济复苏预期抬升,风险偏好切换,资金从美债资产流向全球其他大类资产。

这两种情景下,美债收益率上行对大类资产的影响是截然不同的:流动性收紧的环境,对避险和风险资产均不利;经济复苏的环境,资金会从避险资产流向风险资产。因此,我们首先需要辨别本轮美债收益率的快速上行背后的逻辑。

本轮美债急跌主逻辑:“Biden Trade”财政刺激预期上行,风险偏好抬升。本轮美债收益率的快速上行,反映的主要还是,我们在1月7日《“Blue Sweep”将如何影响大类资产》以及1月8日《“Biden Trade”买什么》)中提示,民主党掌控两院后,拜登第三轮卫生事件后财政刺激(每人2000美元刺激支票)通过概率大幅提升,在此背景下:

●复苏预期强化→实际利率上行。在美国9000亿美元二轮财政刺激已落地的背景下,假设下拜登的新一轮2000美元刺激支票计划在2021年2月前后通过,将进一步大幅提振2021年1季度美国居民消费,强化美国经济复苏,这使得实际利率出现快速上行。

● 倾向性发钱→通胀预期抬升。由于刺激支票规定获取支票的个人年收入不能超过7.5万美元,也即主要针对美国的中低收入群体,其储蓄率远低于高收入群体。这意味着新一轮刺激支票的发放将大部分直接作用于消费,而非进入居民储蓄,这抬升了通胀预期。

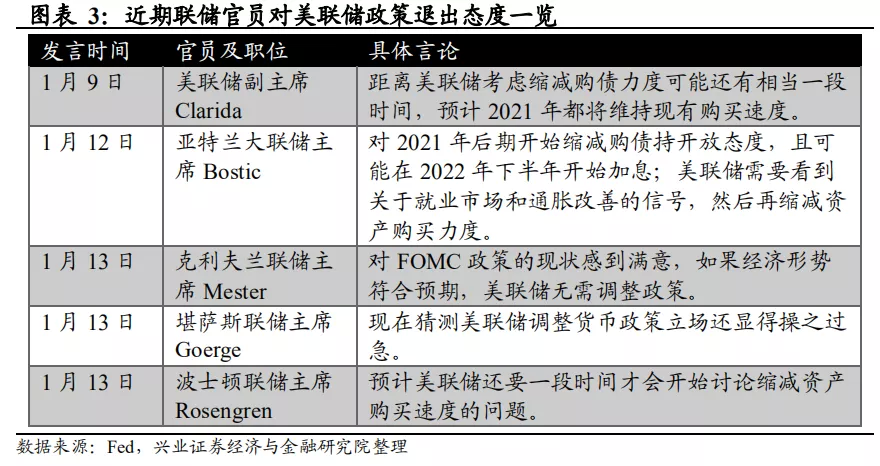

就流动性而言,本轮美债急跌有部分对联储释放边际鹰派的担忧。除了基本面的因素,美债收益率上升可能也有对联储鹰派信号的担忧——美东时间1月11日,亚特兰大联储主席Bostic表示对2021年后期开始缩减购债持开放态度,且可能在2022年下半年开始加息(此前美联储点阵图中性预期是至2023年之前不加息)。

当前来看,判断联储退出可能言之过早,美国流动性实际也并未明显收紧。但是需要注意的是,近期美联储发言的其他官员并未释放调整当前宽松政策的信号。而联储公布的12月FOMC纪要来看,美联储逐步退出QE的流程将以2013-2014年为参照,可能意在避免重蹈当时“缩减恐慌”的覆辙——回顾2013年5月,美国就业数据不断走强的背景下,美联储释放退出QE信号,美债市场发生剧烈调整。

而无论是当前美国卫生事件进展还是非农数据的情况(详参美国12月非农数据点评《由俭入奢易,由奢入俭难》)来看,现在判断联储退出可能整体还为之过早。从流动性各项指标来看,实际流动性也并未出现恶化。

此外,当前美国高债务率可能也是联储决策中需要考虑的重要一环。同时,考虑到2020年卫生事件以来,美国大规模财政刺激显著抬升了其政府债务率,对于联储而言,其目标函数除了需要考虑就业和通胀之外,如何维持存量债务的可持续性,可能也是其决策的重要一环。从这个角度而言,对美联储快速转紧的可能性,可能无需太过担忧。

复苏逻辑下,美债上行料将持续,

空间还有多少?

复苏逻辑下,美债上行料将持续,空间还有多少?实际上,回顾历史上数轮美国经济复苏的阶段,美债整体呈现下跌。换言之,在经济复苏主导的逻辑下,本轮美债收益率可能仍会在一段时间内呈现震荡上行。而美联储官员发言的细微变化可能是影响美债节奏的另一重要变量。历史比较来看,从2000年以来,美国经济复苏期美债收益率整体上行约70~120bp,本轮美债收益率自2020年4月1日以来已上升了53bp,仍处于正常区间。

美债收益率上升 = 美股下跌吗?

美股:历史看,美国经济复苏期美债收益率上行的同时,美股往往上涨。在经济复苏和风险偏好回暖为主的宏观逻辑下,资金往往会从避险资产(美债)流出,流向风险资产(如美股),美股往往上涨,历史表现也印证了这一点。

“美债收益率上→美股估值下→美股股指下”这一路径影响或较为有限。诚然,理论上而言,美债收益率的上行会给美股估值造成压制。我们测算在美债收益率当前的位置及美股当前估值水平下,美债收益率上行对美股估值会有一定影响:美债收益率上行10个bp,假设风险溢价不变,美股估值约下滑3%。

但考虑到2021年美股的主要逻辑从流动性切换成盈利,盈利修复的趋势下,“美债收益率上升→美股估值下降→美股股指下跌”这一路径的影响或较为有限。

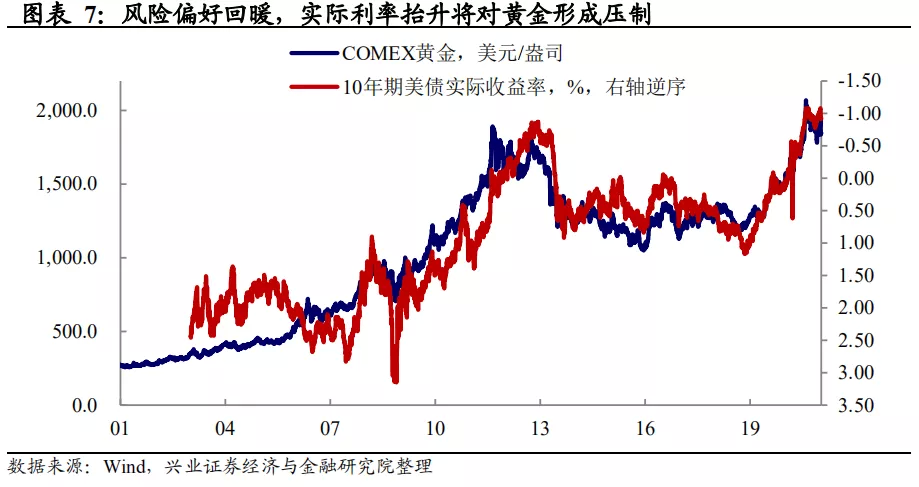

黄金:风险偏好回暖,实际利率抬升将对黄金形成压制。需要注意的是,虽然通胀预期的上行有利于黄金价格,但是本轮实际利率上行的幅度实际上是要大于通胀预期的。在风险偏好回暖、实际利率抬升的背景下,黄金价格可能会受到压制。

美债收益率上升 = 中国资金流出吗?

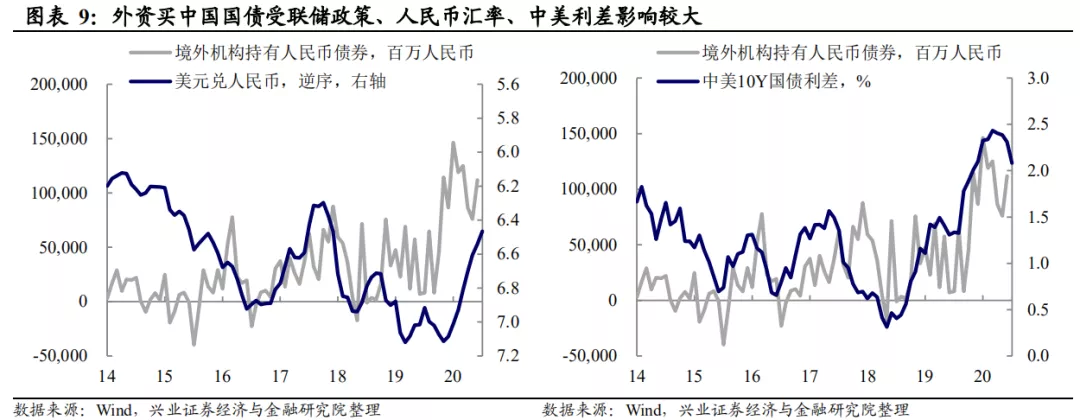

中国资金流动:美债收益率上升并非必然导致资金撤出新兴市场。美债收益率上升影响中国资产的另一条途径是对中国国债的影响。从历史经验来看,整体的流动性环境(美联储的态度)、中美利差以及人民币升值预期会影响境外机构持有人民币债券的意愿。2020年境外机构增持中国国债及政策性金融债规模达到9916亿元,为2014年以来的最高水平。

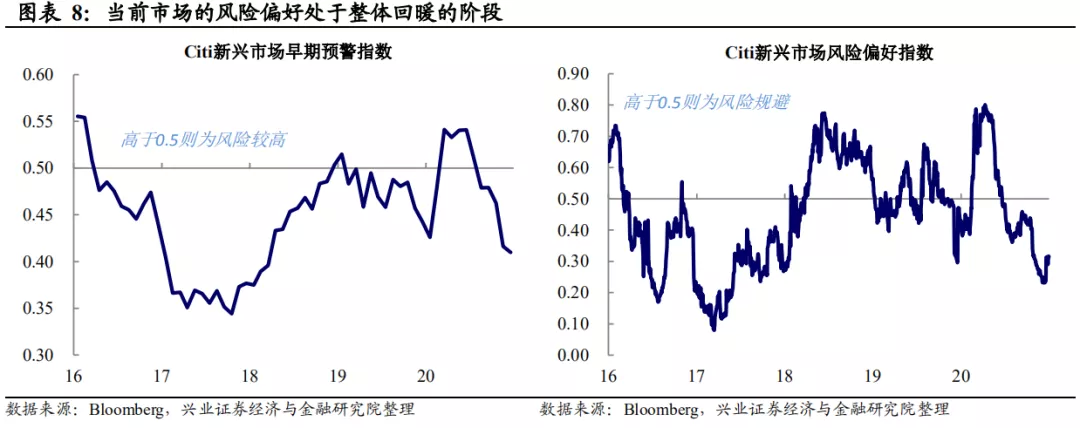

而往后看,如前所述,当前联储的政策环境尽管已不再边际宽松,但短期“覆水难收”。而2015年“美联储流动性收紧+美元升值+大宗商品价格暴跌”这些导致新兴市场资金大幅外撤的条件显然当然并不具备。从新兴市场当前的宏观预警指数以及资产反映来看,资金仍在流入新兴市场,而非撤出。

中美利差反映中国国债的安全边际仍然充足。从中美利差角度来看,中国国债收益率自2020年5月以来已率先回升,使得即使近期美国国债收益率快速上行,中美利差仍然有约200bps,处于2014年以来的高点。

2014年以来中美利差的均值水平在128bps,假设中国10年期国债收益率不变,美债收益率要上升至1.86%,中美利差才回到2014年以来的均值水平。从这个角度来看,中国国债的安全边际仍然充足。

综上所述,当前美债收益率的上升,背后本质是美国财政刺激下经济修复、通胀预期的回升,而非流动性的收紧。当然,在联储已经宽松超过1年的时间之后,市场也会高度关注联储态度的边际变化,也不排除联储时不时“放风”测试市场的反映(具体可以关注1月15日鲍威尔的发言),在此过程中,美债收益率可能仍会在一段时间内呈现震荡上行。

但在全球卫生事件反复+美国债务压力高企的背景下,美联储实际上“覆水难收”。全球资产的主线依然是“放钱+经济修复”,那么美债收益率的上行更多是全球资金由无风险资产向风险资产配置的结果。

风险提示:海外卫生事件形势及疫苗接种进度超预期。

(编辑:李均柃)