本文来自微信号“中金点睛”。

2020年全行业挖掘机销量32.8万台,同比增长39%,再超市场预期,龙头主机厂国际竞争力明显提升;展望2021年,我们认为工程机械行业销量有望继续实现双位数正增长,龙头企业出口有望进一步提速。

2020年挖机销量突破32万台,出口逆势增长

2020年挖机销量突破32万台,出口逆势大幅增长

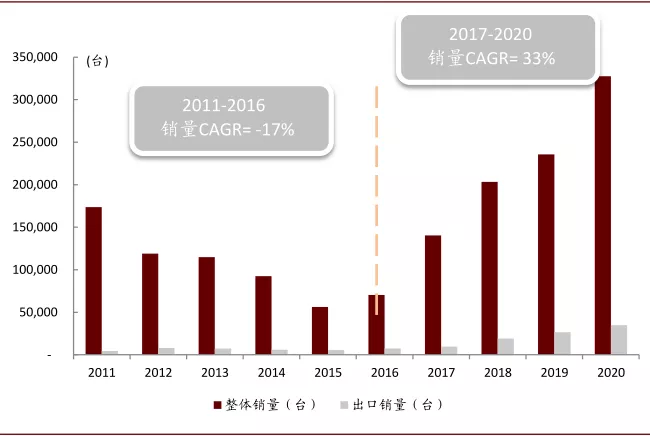

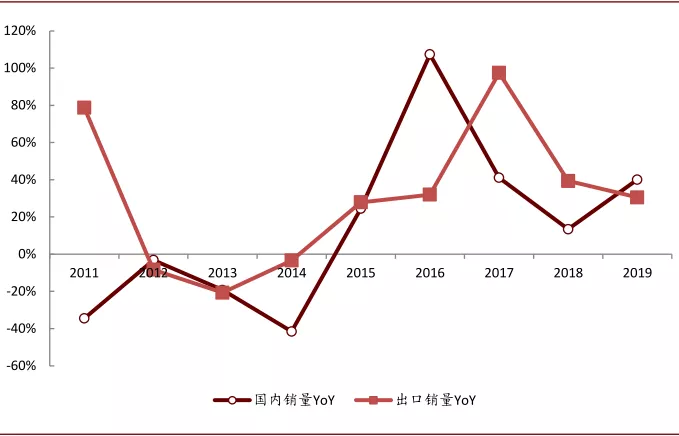

12月我国挖掘机(含出口)销量3.2万台,同比增速56.4%,全年行业圆满收官。1-12月行业累计销量增速39%,销量达到327,605台。分地区看,逆周期政策拉动下,内需成为增长主要驱动力,1-12月国内销量29.3万台,同比增幅40.1%;2020年海外地区受卫生事件影响表现不佳,但临近年尾出现反弹,12月份出口销量环比增加808台至4,211台,2020年全年出口3.5万台,同比增长30.5%,远好于全球工程机械市场表现。

图表:2020年中国挖机销量同比增长39%

资料来源:工程机械工业协会,国家统计局,中金公司研究部

图表: 2020年内需增长更快

资料来源:工程机械工业协会,中金公司研究部

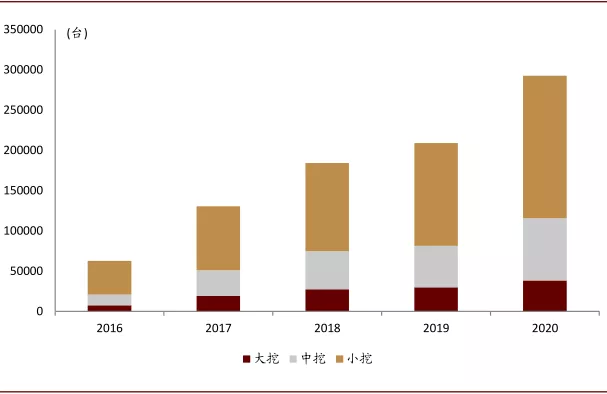

2020年中挖成为增长主力,长期看结构升级机遇不容忽视

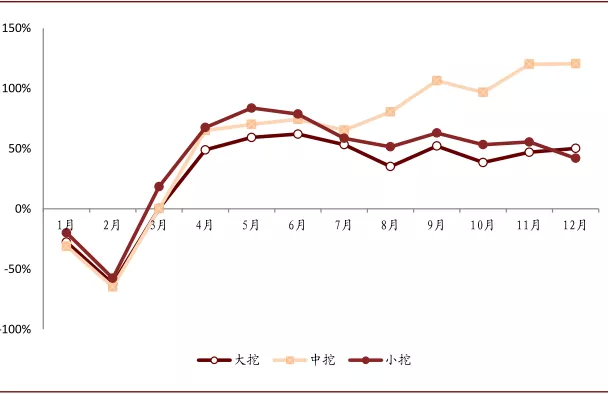

国内销量分吨位看,2020年大挖(≥28.5t)/中挖(18.5~28.5t)/小挖(<18.5t)销量分别为3.8/7.7/17.7万台,同比增速28%/50%/39%。自7月份以来,中挖显著跑赢其他吨位产品,11-12月连续翻翻增长。中挖在2020年相对保持较高增速,主要受益于房地产和基建投资拉动,以及对装载机的替代效应。远期来看,小挖(含微挖)受益机器换人、农机替代等结构性因素,我们预计保有量有较大提升空间。

图表:2016-2020年国内挖机销量分吨位构成

资料来源:工程机械工业协会,国家统计局,中金公司研究部

图表: 2020年1-12月国内挖机分吨位销量增速

资料来源:工程机械工业协会,中金公司研究部。注:2020年5月之前,协会把≥30t定义为大挖,20~30t定义为中挖,<20t定义为小挖

进口替代继续演绎,国产龙头竞争力提升

2020年国产挖机份额接近70%,强者恒强

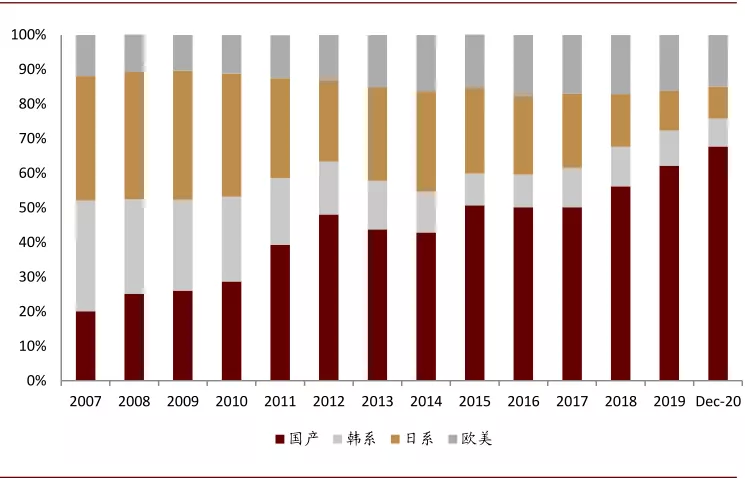

本轮周期下,国产龙头企业主要凭借技术服务优势、供应链优势、市场响应能力获取市场份额,外资竞争优势削弱。2020年,国产/韩系/日系/欧美份额分别为69%/7%/9%/15%,内外资呈现7:3比例。我们认为本轮龙头崛起是全产业链共赢结果,包括液压件等核心零部件国产化趋势确立,主机厂高端化、国际化、数字化转型等综合因素。

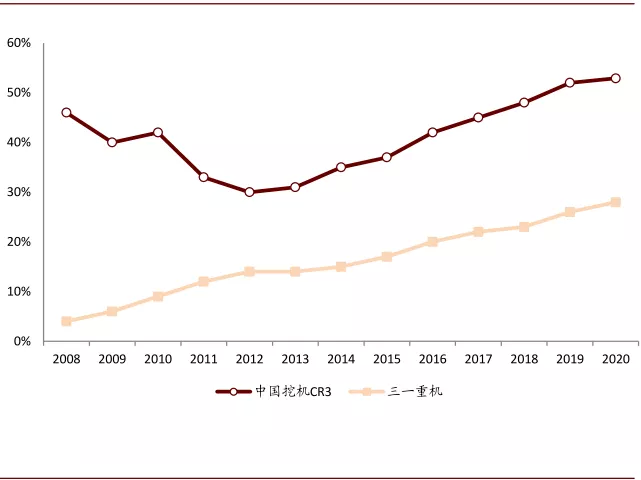

行业集中度提升,CR3达到53%。我们认为工程机械行业长期竞争格局将呈现强者恒强的局面,2012-2020年,行业CR3从30%提升至53%,三一市占率从14%提升至28%。我们估算,2020年12月,三一/徐工/卡特市占率分别达到33%/18%/10%,同比+6.7/+4.2/-2.5ppt。我们判断,产品质量、经销渠道、服务响应是工程机械行业重要的竞争优势,渠道被破坏的企业未来很难恢复市场份额,龙头集中度提升的趋势不可逆,行业结构将实现不断优化。

图表:2020年12月国产挖机品牌份额达到68%

资料来源:工程机械工业协会,国家统计局,中金公司研究部

图表: 2020年我国挖掘机CR3达到53%

资料来源:工程机械工业协会,中金公司研究部

2020年,国产核心主机厂全球地位提升。从国际排名来看,根据Yellow Table统计,2017-2019年全球工程机械前50强中,中国企业份额分别为14.0%、16.0%、18.4%。2019年徐工集团,三一重工及中联跻身前十强。

2020年,全球工程机械市场下滑严重,国产企业抢得先机。截至2021年1月11日,彭博一致预期显示2020年卡特彼勒、约翰迪尔、沃尔沃、小松、日立收入分别同比下降23%/9%/9%/14%/3%。据此,我们预计2020年三一集团、徐工集团收入规模有望升至全球第三、第四名,中联重科(01157)排名也有望继续上升。

图表:2017-2019年全球工程机械前五十强

资料来源:Yellow Table,中金公司研究部

出口加速增长拉开帷幕,品牌出海迎来起点

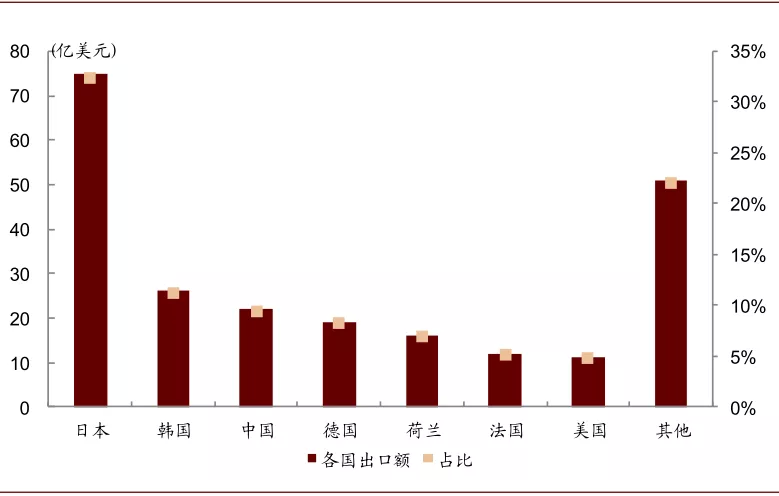

挖机出海,2019年我国出口额占比全球9%。2001-2019年我国挖掘机出口额提升50倍,从0.4亿美元增长至22.3亿美元。2019年全球各国挖掘机出口金额合计232亿美元,日本/韩国/中国占比分别为32%/11%/9%,中国仍有较大发展潜力。

图表: 2019年各国挖掘机出口额

资料来源:中国工程机械协会,工程机械杂志社,中金公司研究部

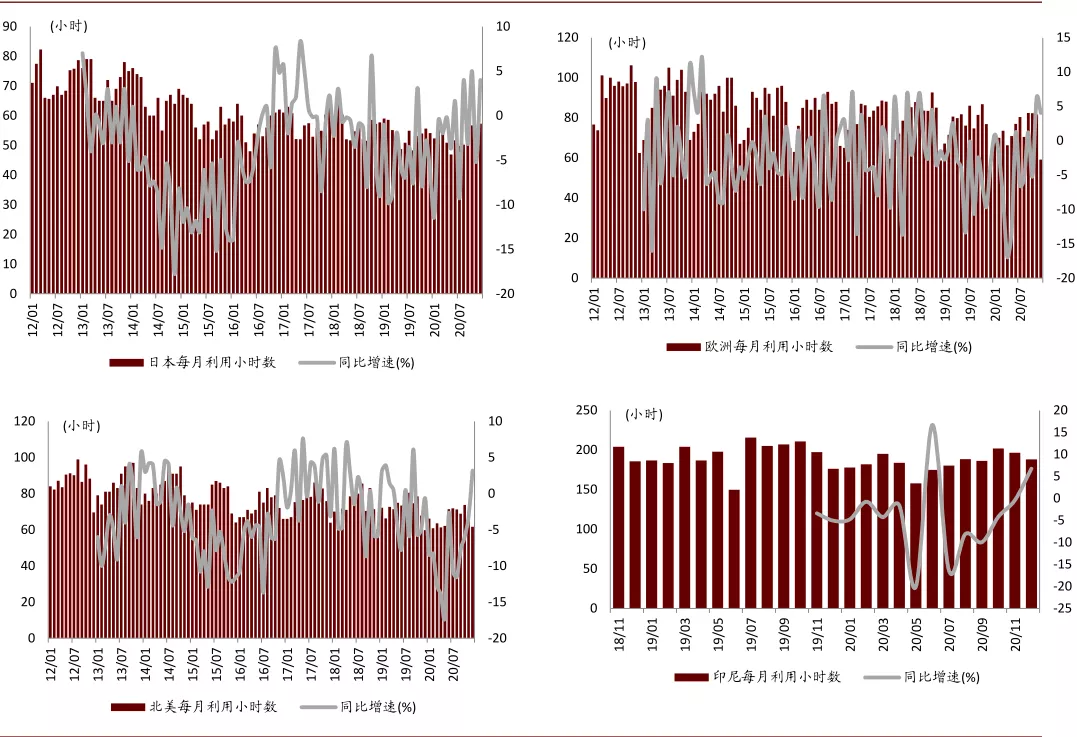

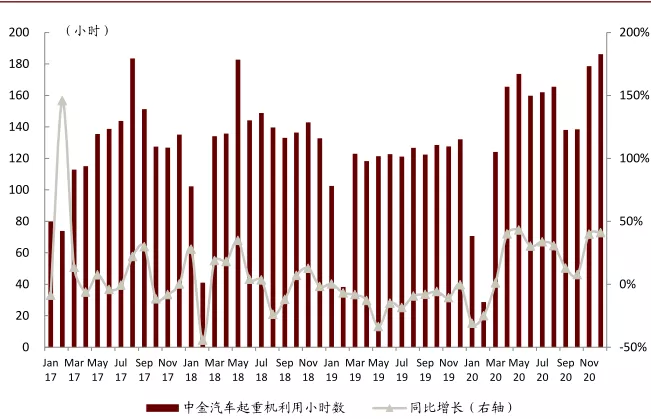

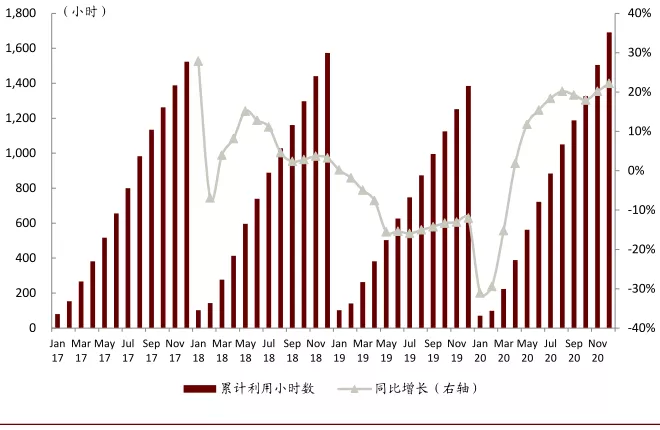

2020年三一挖机出口销量突破1.2万台。2020年三一重工挖掘机出口约1.2万台,出口同比增速约30%,国内出口份额达35%。特别地,12月三一挖掘机出口接近1,700台,在全国整体出口中市场份额达40%。2020年12月小松挖机中国区利用小时数128.7小时,单月同比增速4.1%,环比提升3.5ppt。值得注意的是小松北美/印尼/日本利用指数全部转正。我们认为2021年全球工程机械需求恢复值得期待,中国挖掘机出口增速有望达到40~50%,国产品牌有望乘风而上,成长空间进一步打开。

图表: 2020年12月小松北美/印尼/日本挖机利用指数全部转正

资料来源:小松官网,中金公司研究部

挖掘机:预计2021年全行业挖机销量36万台,同比增长10%

基于四种需求动力综合预测挖机销量

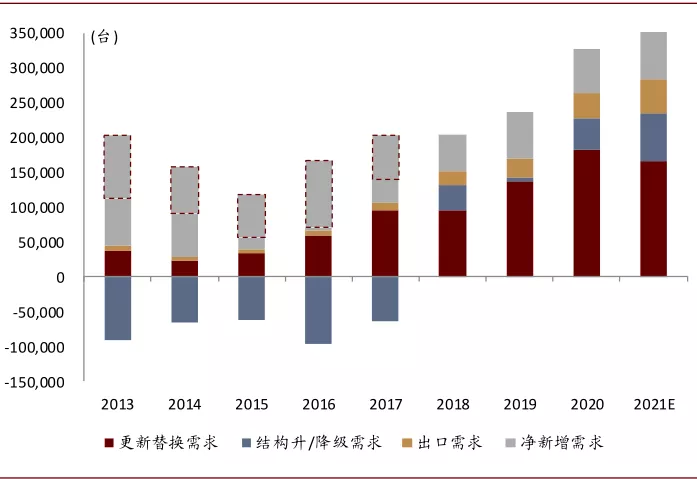

我们基于更新替换需求、净新增需求、出口需求和结构升级需求搭建销量预测模型,模型搭建方法如下:

► 更新替换需求:我们假设外资产品使用寿命10年,国产产品使用寿命6-8年。基于此,我们预计2021年挖掘机淘汰量约15.3万台。此外,基于利用小时数的变动趋势,我们考虑行业景气度对更新替换量的放大/缩小效应;我们预计2021年行业更新替换需求约16.5万台。

► 净新增需求:按照下游划分,房地产、基础设施建设、矿山开采、农田水利等是挖掘机主要应用场景,其中地产和基建占据主导地位。从历史趋势来看,地产和基建需求与挖掘机保有量增长趋势具有较强相关性。我们预计2021年下游工程量需求同比增长5%进而带动保有量增长。我们预计2021年行业净新增需求约7.9万台。

► 出口需求:2015-2020年我国挖掘机年出口量由5,731台增长至26,616台,复合增速达47%。2020年我国挖掘机出口销量34,741台,同比增长31%,我们预计2021年我国挖掘机出口同比增长40%至4.9万台。

► 结构升级需求:以净新增需求、更新替换需求和出口需求合计值为行业测算销量,我们认为,在历史年份其与行业真实销量间的差异为结构升/降级需求。当行业景气度较低时,挖掘机替代人工动力不足,甚至出现反向替代,如2015年前后。随着行业景气攀升及人工成本持续上升,结构升级需求逐渐显现。我们测算2020年结构升级需求贡献行业销量约4.7万台。我们预计2021年结构升级有望贡献行业销量约7.0万台。

销量预测:预计2021年挖掘机销量达36万台,同比增长10%

挖掘机销量增长态势有望延续。受益于工程量需求稳定、海外出口增长和结构性替代加速,我们预计2021年我国挖掘机销量有望增长10%至36.3万台。

图表:预计2021年挖掘机行业销量同比增长10%

资料来源:中国工程机械工业协会,中金公司研究部。注:2013-2017年正向坐标轴扣除阴影部分为行业实际销量,2018-2021年正向坐标轴为行业实际销量或预测销量。

汽车起重机/混凝土泵车:预计2021年同比增长15%~20%

汽车起重机:我们判断2020年行业销量5.3万台,同比增长25%

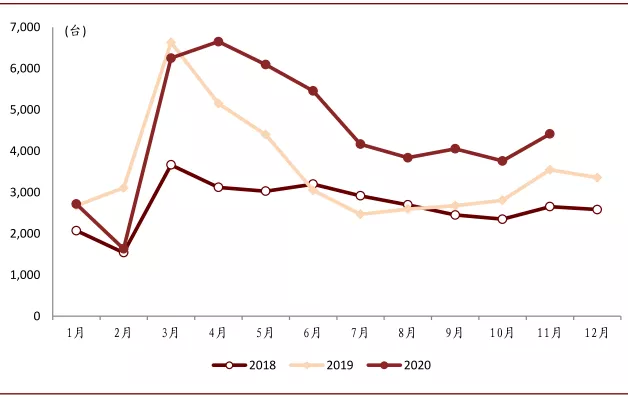

2020年11月汽车起重机销量4415台,同比增长24.5%;1-11月累计销量4.9万台,累计增速25.4%。我们预计2020年行业销量5.3万台,同比增长25%。

我们预计2020年更新替换需求占比六成。汽车起重机使用寿命10年左右,实际使用或存在延后,我们假设9-11年前销售的产品分三年滚动更新,我们测算2020年潜在替换需求3.1万台,占比58%。2021年7月1日起,国内注册登记的所有汽车(包括轻卡、重卡等)都需符合国六a以上阶段标准要求,我们预计此项措施有望促进更新加快。

图表:2018-2020年汽车起重机月度销量

资料来源:工程机械工业协会,国家统计局,中金公司研究部

图表: 汽车起重机行业步入更新替换期(单位:台)

资料来源:工程机械工业协会,中金公司研究部

12月中金汽车起重机利用小时环比增速,大吨位供应紧俏。12月份中金汽车起重机利用小时数为186.3 小时,同比增长41.0%,环比再度提速。风电强装下,大吨位供不应求,三一、中联等反馈大吨位订单排产至2021H2。我们预计2021年行业增速15%~20%。

图表: 12月中金汽车起重机利用指数同比增长41.0%

资料来源:工程机械工业协会,中金公司研究部

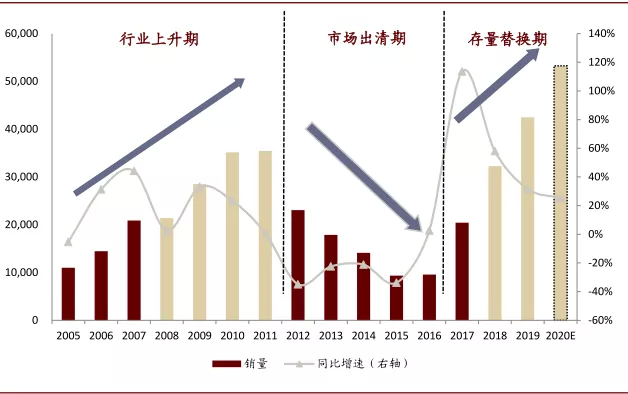

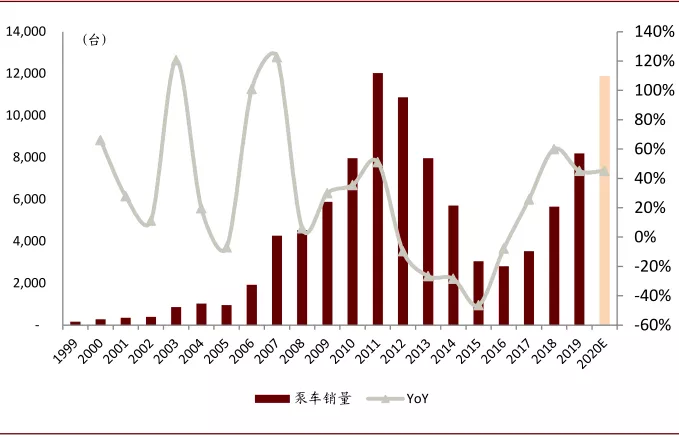

混凝土泵车:我们判断2020年行业销量1.2万台,同比增长40%以上

2020年前三季度泵车销量增长接近80%,四季度单月增速50%左右。我们判断2020年行业销量1.2万台,增速40%以上。与汽车起重机类似,我们判断2021-2022年处于更新换代高峰期,上一轮2010、2011年销售高点下的泵车面临替换需求。同时国六标准全面实施、农村劳动力替代构成混凝土机械主要驱动因素。

图表:我们预测2020年泵车销量增速40%以上

资料来源:中国工程机械工业协会,中金公司研究部。注:2013-2017年正向坐标轴扣除阴影部分为行业实际销量,2018-2021年正向坐标轴为行业实际销量或预测销量。

2021年预测:汽车起重机、混凝土泵车或分别实现15~20%销量增长

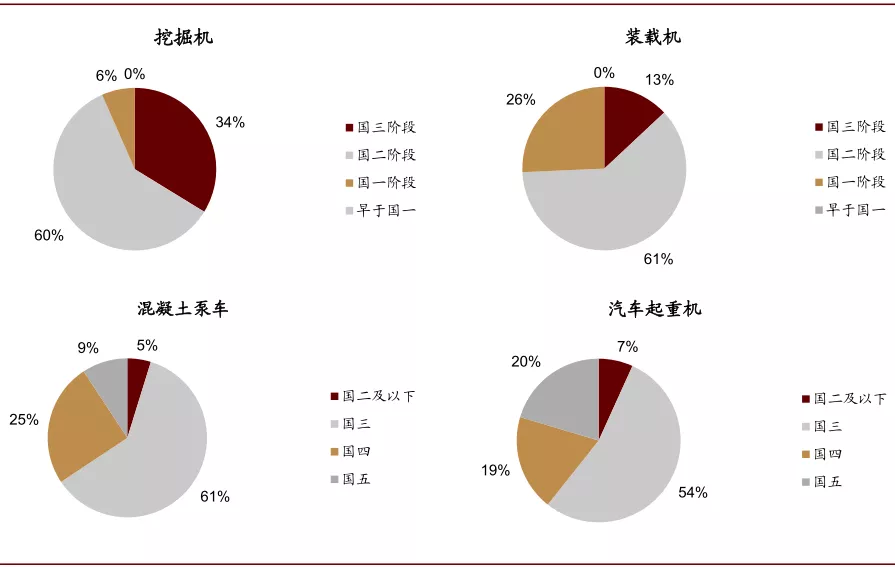

我国低排放标准的道路机械保有量占比超过60%。当前国内存量混凝土泵车、汽车起重机以上一轮行业高峰时销售的国三设备为主。我们测算国内混凝土泵车、汽车起重机的保有量中属于国三标准及以下的存量设备占比分别高达65.7%/61.0%。

更新替换需求形成支撑,2021年道路机械行业销量有望实现15~20%正增长。我们估算,2021~2023年,我国汽车起重机、混凝土泵车年均设备淘汰量将达到3.5/1.0万台,分别相当于2020年行业销售量的66%和83%。展望2021年,我们认为我国汽车起重机、混凝土泵车行业销量仍有望实现15~20%同比增长。

2021年房地产投资增速稍降,但整体平稳,不构成大的下行风险。混凝土机械与房地产关联性强,部分投资者担忧“三条红线”影响混凝土泵车行业销量。根据中金地产组分析,预计2021年地产新开工面积同比下降3%,降幅同比扩大1ppt;投资方面,结合新开工面积、竣工面积、单位工程量强度、PPI、土地购置费分析,预计2021年地产开发投资增速同比放缓0.4ppt至6%,整体过渡较为平稳。

图表: 道路机械保有量结构中以“国三”以下车辆为主(2019年)

资料来源:工程机械工业协会,中金公司研究部

国际竞争力提升叠加周期弱化,估值扩张箭在弦上

行业周期弱化,龙头厂商国际竞争力提升,奠定估值扩张基础

工程机械行业周期性弱化,龙头主机厂全球竞争力提升。往前看,随着人工替代、挖掘机对装载机替代等结构升级需求,以及环保排放标准提高带来的更新替换加速释放的需求,我国工程机械行业周期性将会明显弱化。同时,国内工程机械主机厂制造能力显著增强,全球竞争力显著提升,将带来其抗风险能力的提升,形成超越周期的成长;以上两点,是工程机械板块估值扩张的前提条件。

无论从成长性还是盈利性看,龙头主机厂估值均不应折价

从成长性角度,国内工程机械主机厂盈利增长好于外资企业。往前看,考虑中国本土市场的强劲需求,中资企业进口替代及集中度提升趋势,我们认为国内主机厂龙头未来三年业绩复合增长率将会达到10~15%,好于国外龙头主机厂的盈利增速水平。

从盈利性角度,国内龙头主机厂ROE及净利润率均优于卡特彼勒。

工程机械龙头具备较大估值提升空间

全球工程机械悲观预期修复,卡特彼勒估值抬升。伴随疫苗研发推进,全球工程机械市场的悲观预期逐步修复。

国内工程机械龙头企业具备较大估值扩张空间。

风险提示

行业需求不及预期。若货币政策收紧导致工程机械行业出货量下滑,主机厂和零部件企业的利润增长可能不达预期。

市场竞争加剧。若市场竞争格局恶化,产品销售价格下降,或首付比例显著下调,则会牺牲工程机械企业的利润表甚至资产负债表,导致中期盈利增长不达预期。

海外市场需求波动。我们整体看好2021年海外市场需求的复苏,和中国工程机械出口的加速;但如果卫生事件出现反复,出口需求可能不达预期。(编辑:mz)