本文转自微信公号“AX汽车研究”

事件

1月8日,福耀玻璃(03606)披露公告显示,公司拟增发不超过1.01亿股H股,本次增发H股的定价不得低于厘定配售或认购价格日期中的前五个交易日的平均收市价的80%,募资所得将全部用于补充营运资金、偿还有息债务、研发项目投入、优化公司资本结构、扩大光伏玻璃市场以及一般企业用途。

点评

公司或可至少募集30亿元人民币。目前公司总股本25.09亿股,其中H股5.06亿股,占公司已发行股本的比例为20.16%。我们认为,一方面公司H股规模较小,为提高H股的活性,故公司选择增发H股,另一方面,H股的审批节奏较A股更快,或许也是公司选择增发H股而非A股的原因之一。假设公司增发1.01亿股H股,若以2021年1月8日港股收盘价45.80港币和汇率0.8334测算,公司或可至少募集30亿元人民币。

光伏玻璃供不应求,公司募资扩大光伏玻璃市场,有望带来业绩增量。近十年来,公司资产负债率始终保持在50%以下,截止到2020年三季报,公司的资产负债率为47.01%。在全球卫生事件尤其是海外尚存风险的当下,公司募资主要是为了优化公司的资本结构,增加资金储备,提高抵御风险的能力。另外,去年三季度以来,玻璃已成为光伏全产业链的供给短板,短短四个月内,超白压延玻璃的价格出现翻番。据市场研究机构集邦咨询预估,直到2021年第一季度,光伏玻璃供给缺口仍然存在,价格仍将维持在高位。公司在美国的全资子公司福耀玻璃伊利诺伊有限公司的业务之一就是生产用于光伏组件的背板玻璃,此次公司拟使用募集资金扩大光伏玻璃市场,既符合国家政策导向,又能为公司带来新的业绩增量。

投资建议

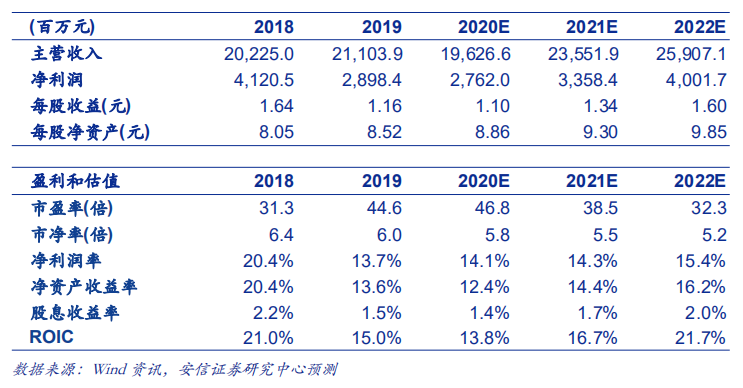

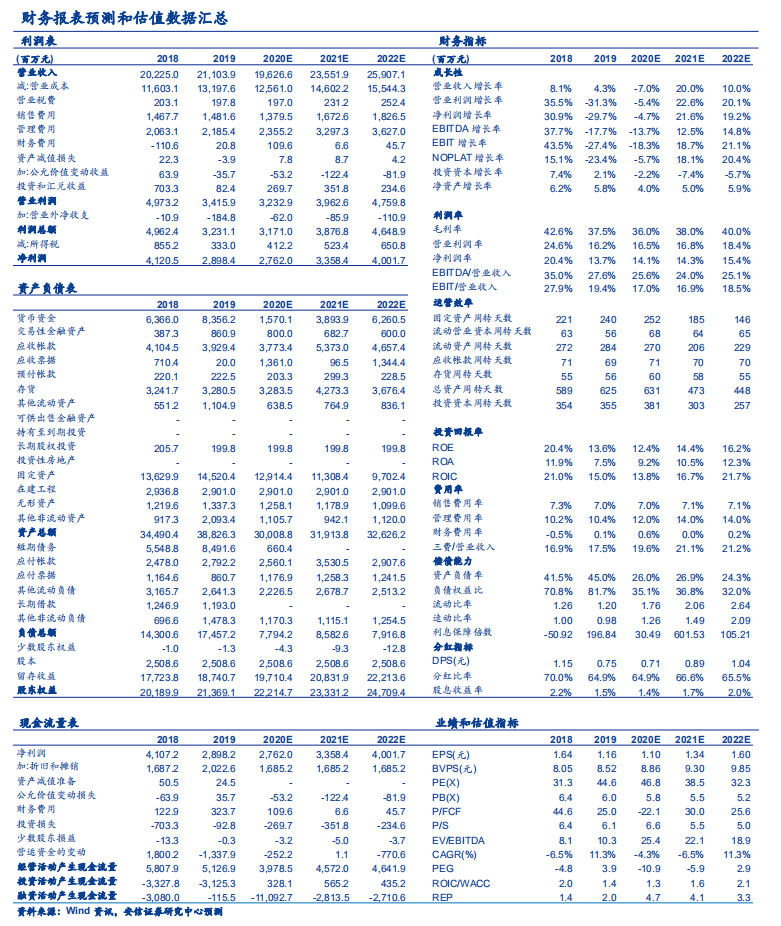

短期来看,卫生事件影响减弱,汽车行业复苏,德国SAM工厂整合完毕,有望贡献盈利,长期来看,公司在全球汽车玻璃市场的核心竞争力领先,我们预计公司2020年-2022年的收入分别为196.27、235.52、259.07亿元,净利润分别为27.62、33.58、40.02亿元,维持买入-A评级。

风险提示

美国工厂步入正轨不及预期;欧洲市场开拓不及预期;新冠疫情控制不及预期;光伏玻璃市场景气度不及预期。