本文来自 微信公众号“ 猛哥看商业”,作者:訾猛、姚世佳。

投资要点

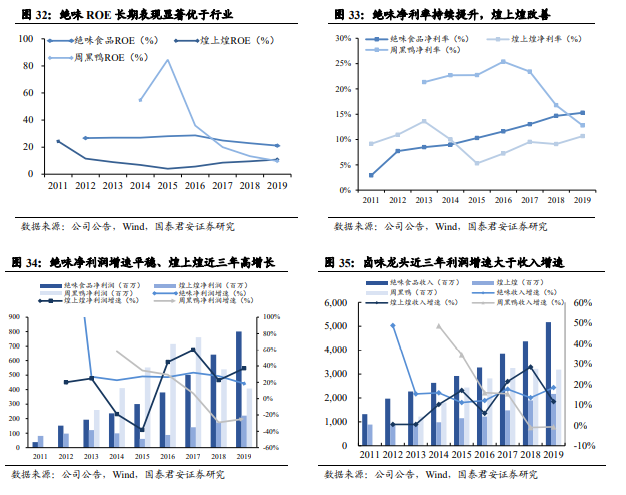

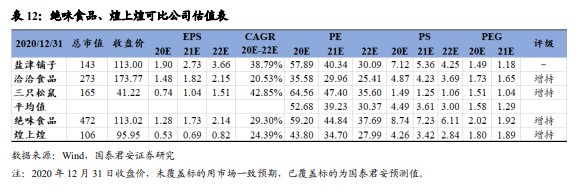

投资建议:绝味食品、煌上煌、周黑鸭三家卤制品企业处在不同发展阶段:绝味效率驱动+管理赋能,煌上煌规模扩张+供应链完善,周黑鸭模式转型+管理改善,预计2021-2023 年三家公司净利润复合增速均有望超过20%。推荐:绝味食品、煌上煌,给予增持评级。受益标的周黑鸭(01458)。

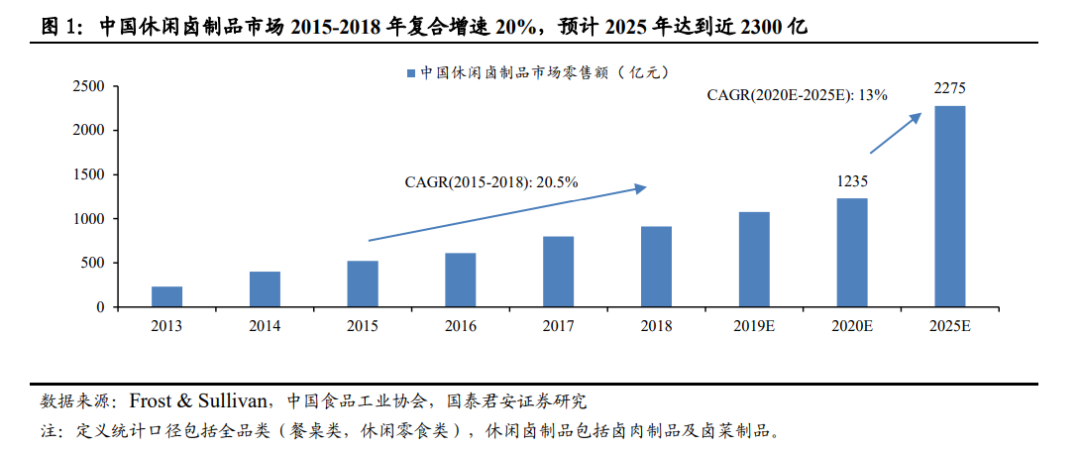

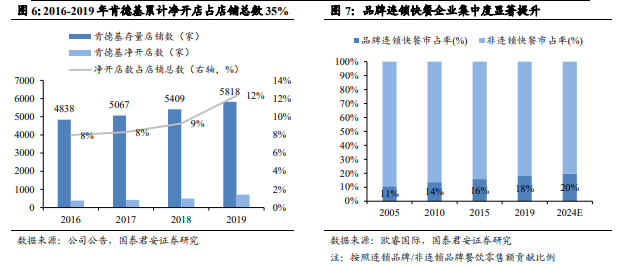

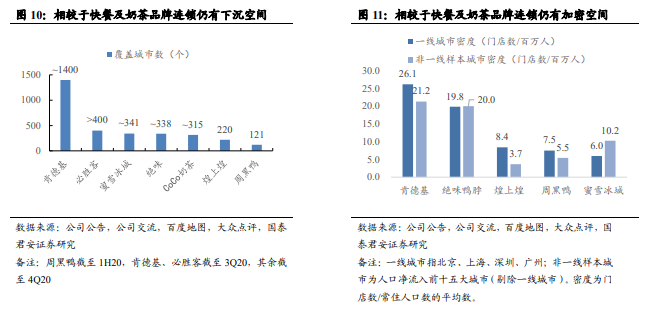

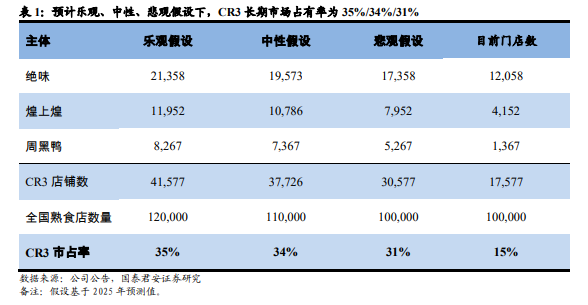

行业仍有扩张空间,品牌化推动集中度提升。通过动态展店测算、加盟商展店意愿反馈,以及对比餐饮连锁龙头发展路径综合判断,绝味(人口净流入城市)、煌上煌(空白区域/渠道)、周黑鸭(空白区域)仍有展店空间。根据渠道调研,加盟商平均利润率保持在 15-20%,与其他品类加盟比,卤制品拥有投资少、回报稳、标准化等特性,加盟商体系仍较为稳固,加盟意愿积极。预计未来 3 年三家卤味龙头将加速展店或保持开店增速,其背后,1)是城镇化率驱 动消费总额的提升,2)是需求侧改革带来的人均消费支出的增加,3)是品牌化以及信息/供应链技术进步推动行业集中度的提升,4)是龙头企业话语权与行业准入门槛巩固的诉求,而并非是表面的竞争加剧。乐观/中性/悲观假设下,预计2025年CR3市占率(按门店数)从目前15%提升至35%/34%/31%。

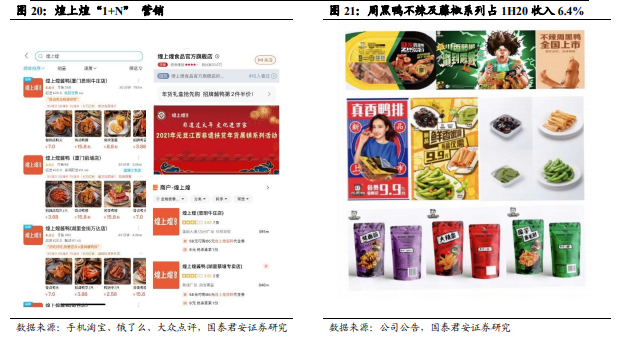

定位转化做大市场,加盟模式寻求自我突破。绝味/煌上煌/周黑鸭初始定位分别为休闲/餐桌/高端休闲。目前绝味、煌上煌均计划向对方的初始定位市场渗透,但方式或将有所不同,我们预计绝味将通过子品牌孵化方式向餐桌卤味进军,煌上煌则通过在空白市场的消费者教育进行对休闲卤味的定位融合。品牌连锁加盟模式的根基在于加盟商体系的稳定性,天花板在于品牌势能的延展性。参考连锁快餐企业发展路径,我们预计绝味/煌上煌/周黑鸭将通过子品牌孵化、品类扩张、产品结构升级等方式寻求自我突破。

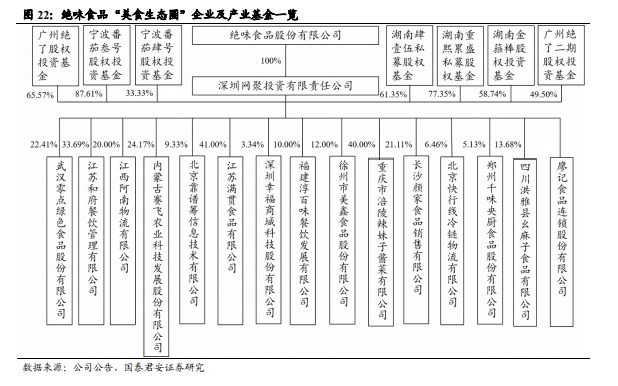

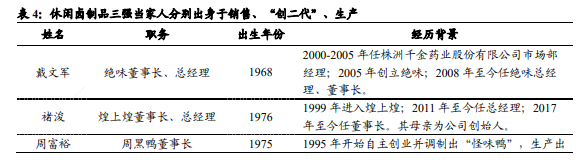

组织焕新促活力,激励优化有动力。截至 12 月 31 日绝味食品“大股东持计划” 执行完成,我们预计公司近期将继续组织架构调整及新老梯队更迭,为“美食生态圈”的二次启航奠定良好基础。煌上煌 2017 年由 “创二代”接班,组织调整激励优化带来业绩的快速增长,公司回购方案近期出台,预计新一轮股权激励在即,以配合企业未来三年快速扩张的需求。周黑鸭于2018年聘请外部职业经理人团队,均来自于知名国际快消品企业,拥有丰富的产业经验,公司于 2018 年启动十年期滚动式股权激励方案,我们预计将助力公司向加盟商模式转型。

风险提示:公共卫生事件反复、食品安全风险、原材料价格剧烈波动风险。

欢迎联系国君食品团队获取完整报告进一步交流!

关于空间:

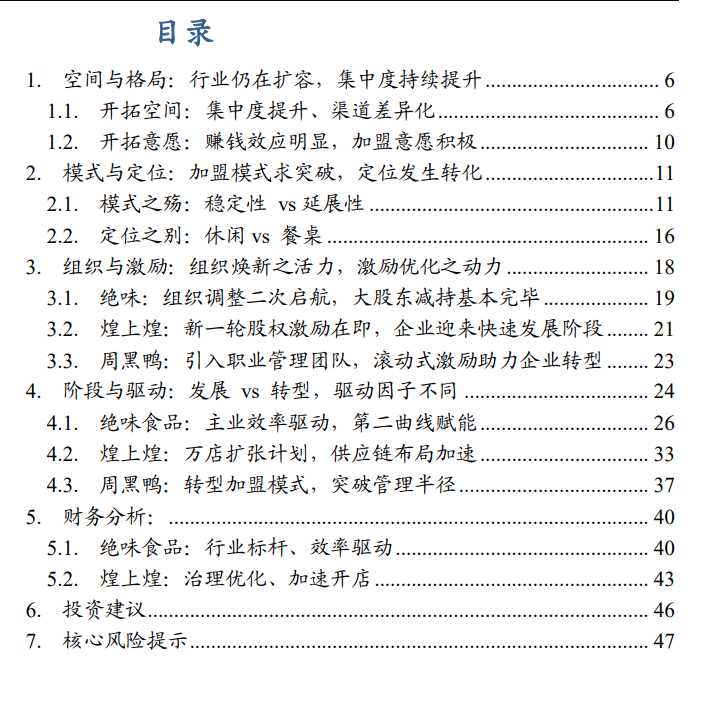

预计2025年卤味行业规模接近2300亿,在乐观/中性/悲观假设下,预计2025年CR3市占率(按门店数)从目前15%提升至35%/34%/31%。

需求端:增长来自 1)需求侧改革推动的人均消费支出的增加(消费升 级、通胀-> 结构、价)。2)城镇化率提升(一二线、县城人口净流 入->消费总额增加)。

供给端:增长来自 1)品牌化推动的市场集中度提升(空白市场/新兴渠 道扩张/现有市场及周边加密->现有非品牌商的退出)品牌化的背后是 龙头企业对信息技术与供应链技术应用和管理的能力。根据渠道调研, 公共卫生事件期间,菜场中小卤味店或卤味餐饮退出市场。2)龙头企业话语权与 行业准入门槛巩固的诉求增强(新进入者变少)。

关于竞争:

时间节点:我们认为三家龙头之所以选择在这个时点进行展店加速,并非表面的竞争加剧,而是以上两个方面的共振, 以连锁快餐行业龙头肯德基、麦当劳在海外发展路径作为参考发现,1)从需求角度,当某个经 济体人均 GDP/可支配收入(名义)达到一定水平之后(详见深度报告《高端消费:开启下一个黄金十年》),消费升级进程将加速、品牌化意识 提升、人均消费支出(名义)提升,为现有市场加密及下沉市场打开新 的空间。2)从供给角度,信息、供应链技术的发展和应用拓展了龙头企 业的运输及管理半径、提升了企业运营效率,这是集中度提升的充分条件。

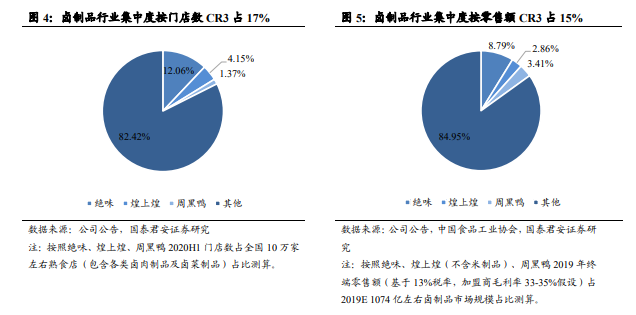

定位融合:绝味/煌上煌/周黑鸭初始定位分别为休闲、餐桌、高端休闲,差异化体现在定价、口味、包装、消费场景、营销等多个方面。绝味、煌上煌分别计划向对方初始定位市场渗透,但方式或将有所不同,我们预计绝味将通过子品牌而非主品牌向餐桌卤味进军,煌上煌则通过消费者教育进行休闲卤味的定位融合(预计休闲零食卤味600-700亿市场,餐桌卤味1500亿市场)。展望未来,我们认为加盟商将自主自发地规避竞争恶化 的市场,社区街边店/商业综合体渠道是集中度提升的主要来源(非品牌退出),或将持续布局,竞争态势温和;高势能店是必争之地,竞争紧张难以避免,但随着公共卫生事件后客流恢复我们预计竞争态势回归新平衡。

关于驱动:

自我突破:从商业运营的角度来说,加盟模式的根基是加盟体系的稳定性,稳定性取决于 1)回报率(单店营收增速、展店数的平衡);2)激励机制和组织文化;天花板在于品牌势能的延展性,品牌连锁加盟模式势必存在“摊多大饼”和“饼摊多薄”的问题,最终只有通过增加 品牌势能做到“又大又厚”。类比连锁快餐行业发现,品牌势能的增厚路径主要有 1)品类扩充/产品结构升级,2)品牌多元化。可有效的增厚整体收入水平、改善老店同比,支撑展店扩张。加盟商毛利率为回报率的核心变量,我们预计,绝味/煌上煌 /周黑鸭未来将通过子品牌孵化、营销创新、产品结构升级等方式提升加盟商毛利率及单店营收。

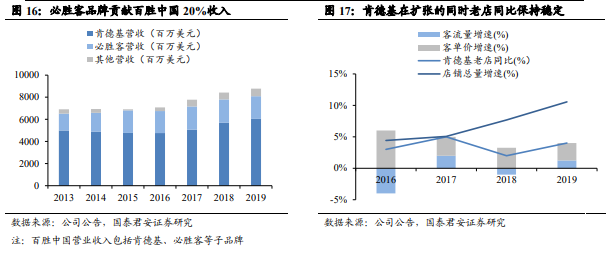

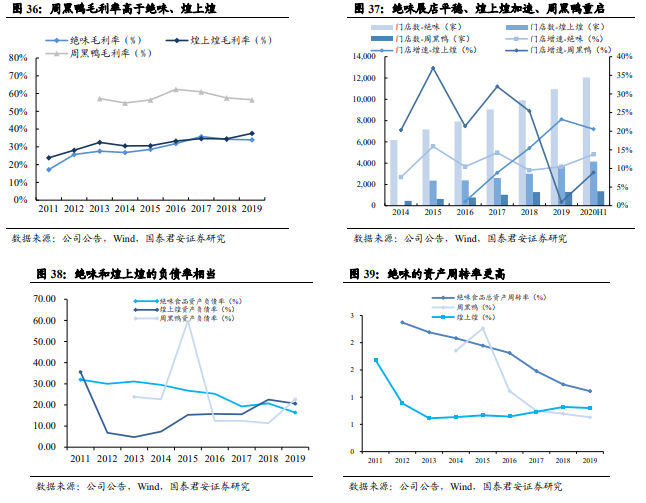

阶段不同:三家公司所处的不同发展阶段。不同阶段下对应不同的供应链布局、效率水平、收入规模等。绝味:从规模驱动走向管理驱动,未来三年将受益于主业规模效应+“美 食生态圈”赋能,利润增速将大于收入增速。煌上煌:加速规模扩张及 供应链布局,未来三年利润增速与收入增速趋同。周黑鸭:从 2019 年开 始进行模式转变、组织架构调整、运营效率提升,未来三年将受益于经营改善,利润增速同比、环比显著改善。

(编辑:曾盈颖)