本文源自 微信公众号“北极星太阳能光伏网”。

2020年篇章落下帷幕,“不凡”成为众多人眼中注释其的不二之选,光伏行业亦然。回眸过去一年的光伏产业链价格,在市场需求“过山车”式主导之下,产业价格配合上演了“冰”与“火”之歌。

跌跌不休VS“涨”声不断

2020年开年令人铭记,当湖北卫生事件由“可控”转变为“人传人”,全国上下可谓瞬间陷入“冰冷”世界。而按照惯例进入传统淡季的光伏产业“蛰伏期”也由此拉长至2月下旬。

不过即使从2月底至3月初,光伏企业开始复工复产,但在卫生事件管控、工人返工延期、交通受限等多因素交织之下,市场需求难以一时“解冻”。由此第一季度,除多晶硅片、电池片在供需紧张、印度抢装潮刺激之下出现短期微涨外,其余各环节价格整体呈平稳态势。

然而,从4月开始,随着全球卫生事件失控,需求疲软,光伏价格开启了“跌跌不休”态势。

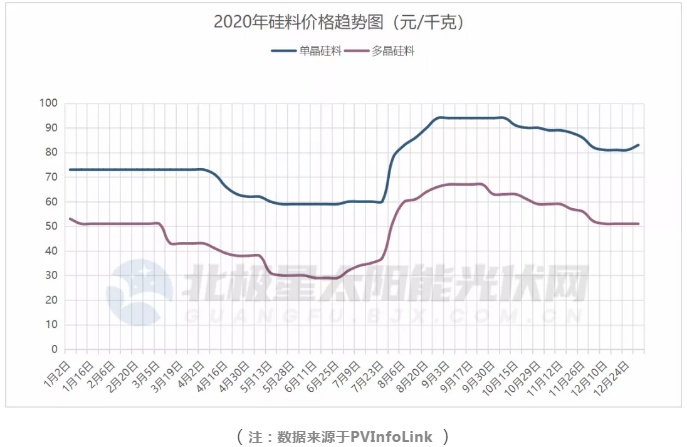

从4月初至6月第二周,硅料环节,单晶硅料由73元/千克降至59元/千克,降幅19%,较年初降幅同样为19%;多晶硅料由43元/千克降至29元/千克,降幅33%,较年初价格几近腰斩,降幅达45%。

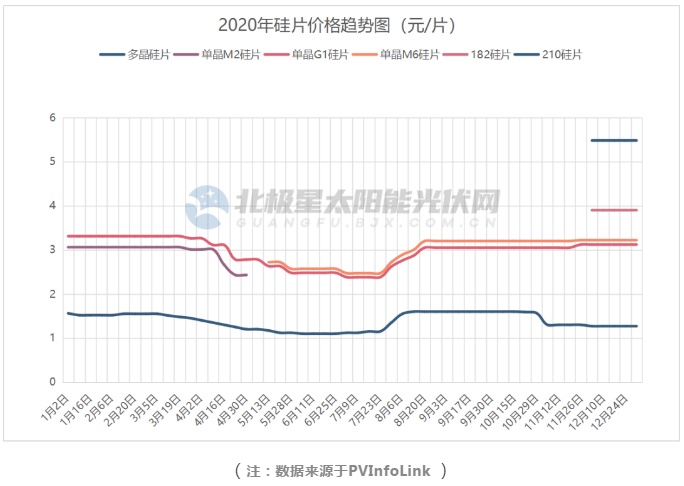

硅片环节,多晶硅片由1.4元/片降至1.1元/片,降幅21%,较年初降幅29%;单晶M2硅片开始由G1和M6取代,其中G1硅片由3.26元/片降至2.48元/片,降幅24%,较年初降幅25%。

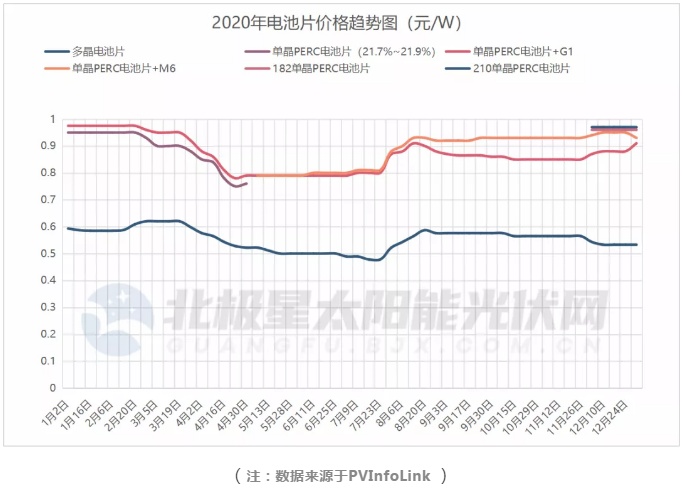

电池片环节,多晶电池片由0.576元/W降至0.5元/W,降幅13%,较年初降幅16%;G1单晶PERC电池片由0.88元/W降至0.79元/W,降幅10%,较年初降幅19%。

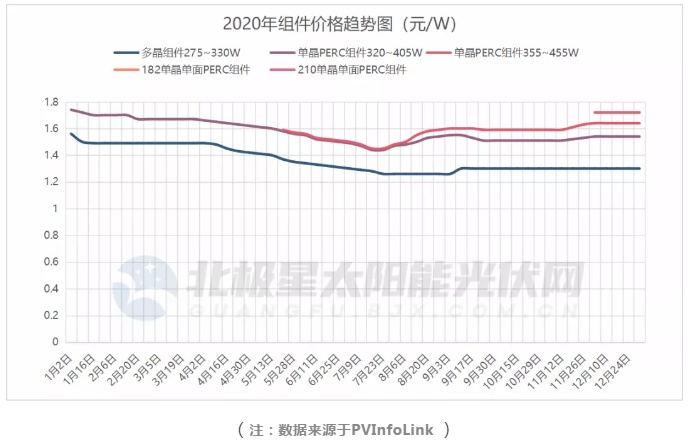

组件环节,多晶组件(275~330W)由1.49元/W降至1.33元/W,降幅11%,较年初降幅15%;单晶PERC组件(320~405W)由1.66元/W降至1.52元/W,降幅8%,较年初降幅13%。

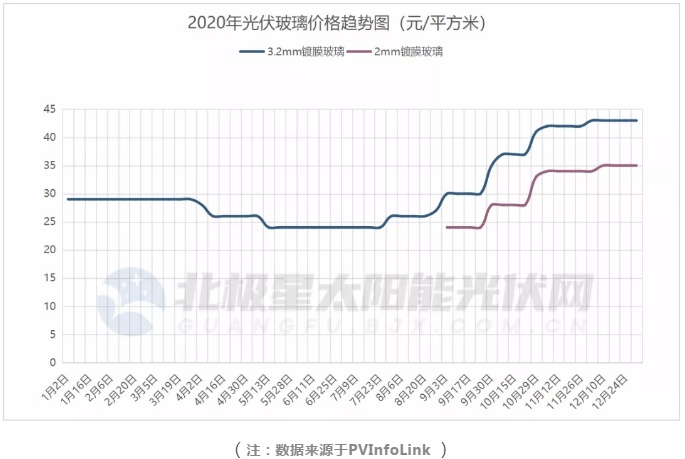

光伏玻璃,由28元/㎡降至24元/㎡,降幅15%,较年初降幅17%。

从价格走势图也不难看出,6月光伏产业链各环节价格跌势放缓并进入平稳模式,背后则是国内“630”抢装潮的需求支撑,占据需求“C”位的166单晶PERC电池片甚至逆袭小幅上涨。

6月底,2020年度光伏竞价项目名单落地,高达26GW的规模瞬间激起市场浓厚的抢装氛围,7月伊始,硅料价格开始率先起涨。与此同时,“黑天鹅”事件再起,占据国内多晶硅产量57%的新疆,两大多晶硅大厂接连发生事故,叠加卫生事件“死灰复燃”,当地物资运输受限,进一步加剧了市场上的“供不应求”。由此,在硅料带动之下,光伏产业链价格转变为“涨涨涨”模式。

从7月初至8月底,硅料最高上涨106%、硅片最高上涨45%、电池片最高上涨18%、组件最高上涨6%、玻璃上涨13%。这波由硅料引发的涨价潮,直至9月随着新疆硅料企业恢复正常开工,市场供需矛盾正逐步缩小,价格开始止涨企稳。

然而,随着年底抢装潮开启,辅材价格开始“失控”,特别是光伏玻璃,从9月初的30元/㎡一路上涨至43元/㎡。对此,组件企业将责任归于产能不足,玻璃产能的严重短缺使组件企业的排产、出货面临严重危机,并以此向上级请愿放开对光伏玻璃产能扩张的限制。玻璃行业认为产能短缺与产能限制没有直接关联,产能出现缺口的主要原因一是卫生事件导致部分光伏玻璃产能提前冷修;二是在建光伏玻璃生产线项目受卫生事件影响推迟点火;三是双面双玻组件的渗透率大幅度提升引起的光伏玻璃超预期增长。

上游疯长、下游催货,颇受夹板气的组件企业开始接连扩充短板,加固垂直一体化,此外长单模式再次回归,抢硅料、抢玻璃,签约不断。据北极星太阳能光伏网统计,2020年下半年,亚洲硅业、江苏中能&新疆协鑫新能源(00451)、新疆大全、通威股份、新特能源(01799)5大硅料巨头已签出86.73万吨硅料;福莱特、亚玛顿、南玻A、彩虹新能源(00438)签出270亿元玻璃合同。

2021年价格展望

结束“惊心动魄”的2020年,2021年光伏价格仍就取决于需求变化。

从今年起,光伏行业即将展开崭新时代,最大的变化莫过于告别补贴进入大规模平价上网阶段。脱离补贴限制也意味着令行业爱恨交加的抢装潮即将告别历史舞台,但就2021年而言,抢装潮仍将如期上演。

2020年26GW竞价项目部分将延期至2021年并网,因此“331”、“630”抢装需求下,将对产业链价格竖立起有力支撑。但需要注意的是,根据去年底财政部下发的《关于加快推进可再生能源发电补贴项目清单审核有关工作的通知》,若全容量并网时间比企业承诺滞后3个月及以上的,影响价格的,项目将被移出补贴目录,并且3年内不得再纳入补贴清单;滞后3个月以下、1个月以上的,影响价格的,在补贴目录中剔除未如期并网的容量,并按实际发放补贴金额的3倍核减补贴资金;滞后1个月以内的,影响价格的,在补贴目录中剔除未如期并网的容量,并按实际发放补贴金额的2倍核减补贴资金。“保电价、保补贴”之下,或将导致2021年第一季度淡季不淡。

此外,2020年41GW平价光伏项目按照要求应于2021年底前并网,将对下半年光伏产业链价格筑起支撑。

当然除了2020年的递延项目外,2021年项目在管理政策明朗之前仍就是未知数,但在“30·60”碳中和的国家目标之下,光伏等新能源被众望所归。国家能源局新能源司副司长任育之在公开场合透露,十四五新增光伏发电装机规模需求将远高于十三五,由此正规划十四五期间新能源发展布局、基地示范工程行动计划,考虑在三北西南布局多个千万千瓦级的新能源基地,在各地推动建设一批百万千瓦级的光伏发电的平价基地,因地制宜建设一批农光互补、牧光互补等多模式集中光伏发电等。强劲需求之下,光伏价格或将呈坚挺之势。

就行业关注的细分领域,在硅料环节,中国有色金属工业协会硅业分会专家委员会副主任吕锦标表示,从各大硅料企业公布的投资计划看,2021年增量不大,但需求增长加快,多晶硅供应整体趋紧。其中通威、新疆大全、新特能源、亚洲硅业四大硅料大厂2021年80%以上的产量已被长单锁定。

玻璃环节,据北极星太阳能光伏网统计,今年包括福莱特、南玻、亚玛顿、旗滨集团、金晶科技等多家玻璃企业公布了扩产计划,大部分投产日期集中在2021年。但业内预计2021年光伏玻璃仍将有8~10GW的缺口,特别是大尺寸玻璃,满足率仅50%~60%。

(编辑:赵锦彬)