本文来自微信公众号“半导体风向标”,作者为方正证券分析师陈杭。

作为常年跟踪覆盖半导体行业的卖方分析师,2020年算是一个极为特殊的年份,因为这不仅仅是新一轮朱格拉周期的起点、也是新科技革命的起点,更是中美科技格局的转折点。

当今世界正经历百年未有之大变局,摆在半导体行业研究的一个根本问题是:

中国半导体将走向何方?

我们试图拨开迷雾,梳理出未来中国半导体的三大方向:

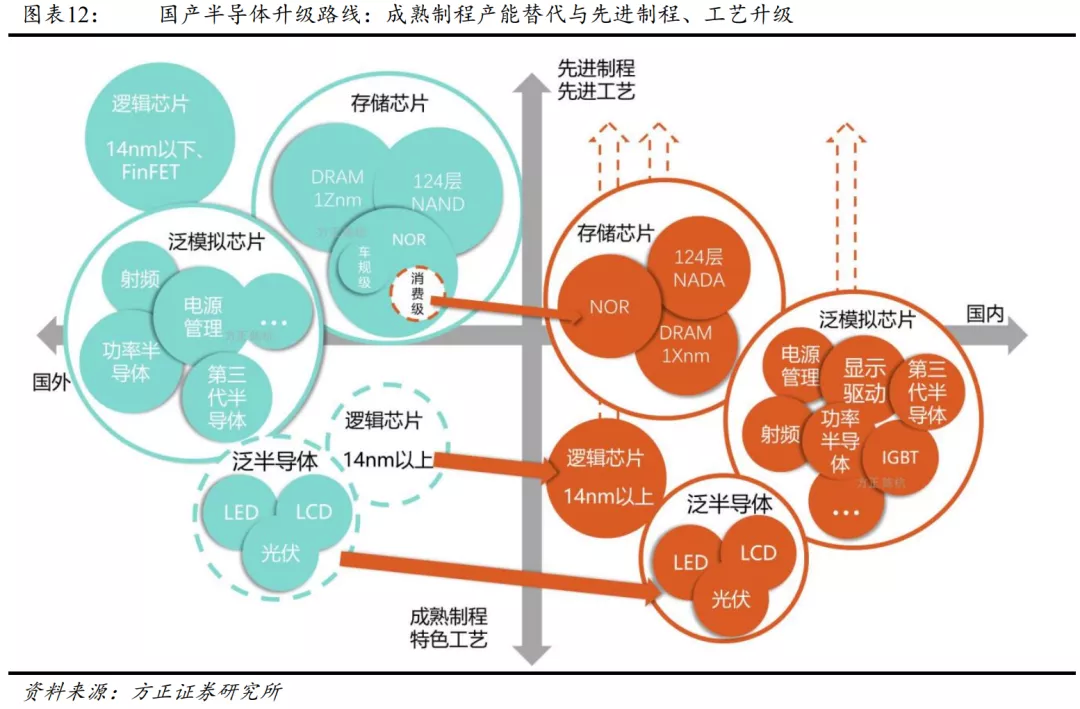

1、由单纯追求先进工艺 -> 回归成熟工艺 (“新55nm”远大于“旧7nm”)

2、由外循环 -> 内外双循环(去A化,而不是国产化)

3、补短板由干技术 -> 根技术(设计、制造其实不是根技术)

1、走向成熟工艺回炉再造:

中芯国际(00981)进入实体名单说明一个道理:完全基于美系设备的7nm其现实意义远小于基于国产设备的55nm,晶圆代工厂并不是半导体的最底层技术,而是设备、材料、工艺的集成商。

中国半导体的主要矛盾已经从缺少先进工艺,转移到缺少国产半导体设备、材料。

设备是芯片制造的起点,没有芯片生产能力,芯片设计是无根之木。以前道工艺七大设备为例,目前DUV已经能实现0.13um到7nm的工艺制造,而且光刻机被欧洲荷兰完全垄断,目前并不卡中国,正常供应。所以关键点的当务之急就是要替代由美系厂商把控的刻蚀机、PVD、CVD、离子注入机、清洗机、氧化退火设备等领域。

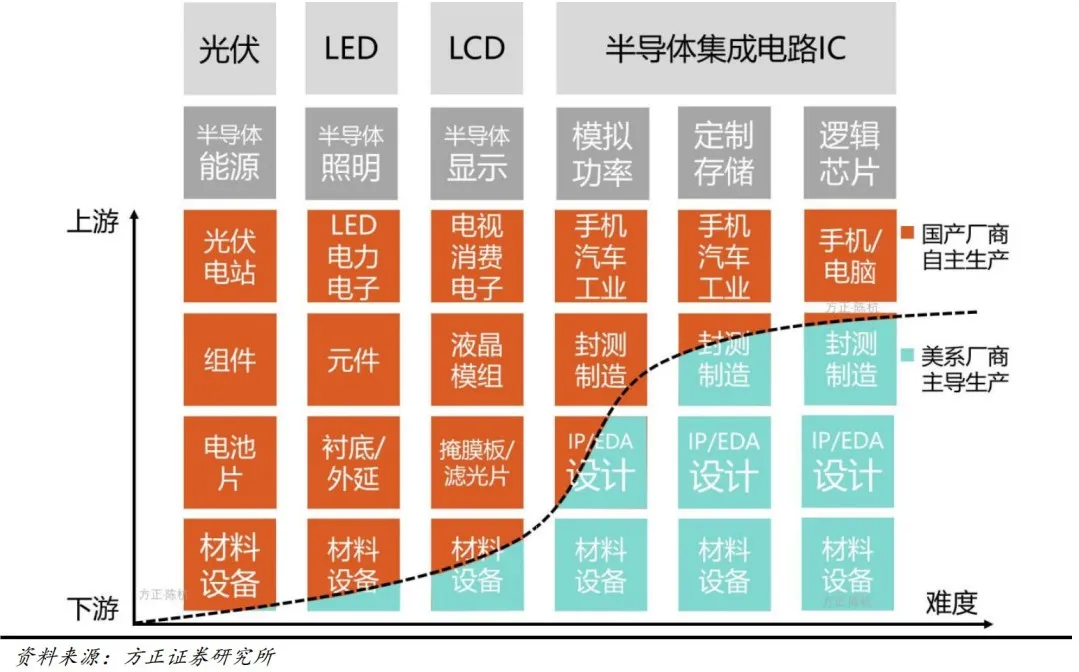

中国缺14/7/5nm先进工艺,但是中国同样也缺90/65/55nm成熟工艺,从目前产业看,中国能实现光伏、LED、LCD面板的全面国产替代,成熟制程芯片能依靠国产设备、材料、工艺进行生产。美系厂商借助根技术优势将继续打击他国并把持高端制程、先进工艺的芯片制造,并且这种局面短期不会发生扭转。

我们预计,低纬度国产替代进程将持续下去,中国将从下而上把持泛半导体技术。在根技术,如设备、材料领域得到长足进步前,先做好成熟工艺回炉再造,再逐步向上攻克先进工艺壁垒,螺旋发展。

回归基于国产设备的成熟工艺再造,是未来中国半导体当下最现实的任务,完全基于美系设备的7nm其现实意义远小于基于国产设备的55nm。

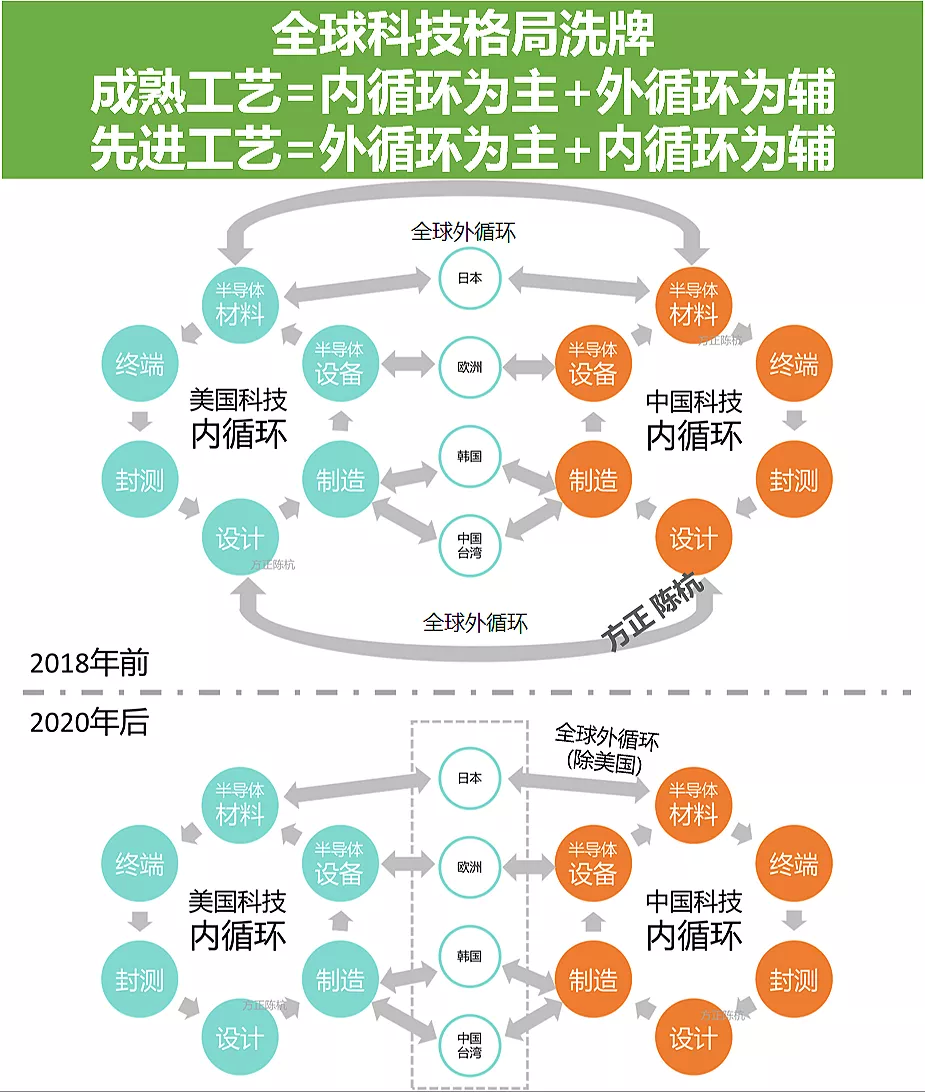

2、由单纯外循环,走向科技双循环:全球科技格局将重新洗牌,呈现逆全球化的返祖状态。即使强如美国也只参与了半导体产业的小部分环节,中、欧、日、美、韩、台,各自占据了产业链不可或缺的部分。

半导体是一个充分全球化分工的行业,没有哪个国家能单独实现全部内循环,所以未来中国的科技格局关键在于实现供应链安全可控。

所以半导体行业没有所谓的全链路国产化,而只有在部分关键领域实现去美化,去A化的基础就是联合欧洲、日本的设备和材料、还有韩国、中国台湾省的制造。

而美国以高端制造业为根基,向下补全短板。第三象限指的是日本(材料)、韩国(存储)、欧洲(设备)、中国台湾省(代工),依靠在细分行业的领先优势,独立在中国、美国内循环外,成为全球硬科技市场外循环的中间介质。

依据自身发展的资源禀赋以及要素分布,将全球硬科技分成三大象限:

第一象限:以美国为主导;

第二象限:以中国大陆为主导;

第三象限:以韩国,日本,中国台湾省,欧洲为主导(中间介质)

基于全球产业客观规律,我们认为中美在以下环节的科技外循环仍将继续: 1、设备:作为美国科技领先优势最后一张王牌,美国的应用材料、Lam、KLA都将依赖于庞大中国市场以支撑其庞大周转和研发。

2、芯片:由于美国已经不参与终端制造环节,其高通、Intel的芯片都将依赖中国小米、OV、联想来实现其芯片的全球分发和生态成长。

3、软件:主要是Google/微软的OS,加上Cadence、CAD工业软件,都依赖庞大的中国市场和中国全产业链补全其生态和研发支出。 受到外部环境压力,中国的本土Fabless、Fab都面临上游供应链危机,但中国自主发展的道路不会因为外部打压而改变。随着内循环政策提出,未来中国以成熟Fab为根基,跟第三象限进行外循环。

所以未来中国将维持最低内循环在成熟工艺进行底层根技术(设备、材料、EDA/IP )的自主创新,回顾中国泛半导体发展之路,未来数年,我们认为中国半导体最大的机会就是在成熟工艺实现全链路的国产替代。

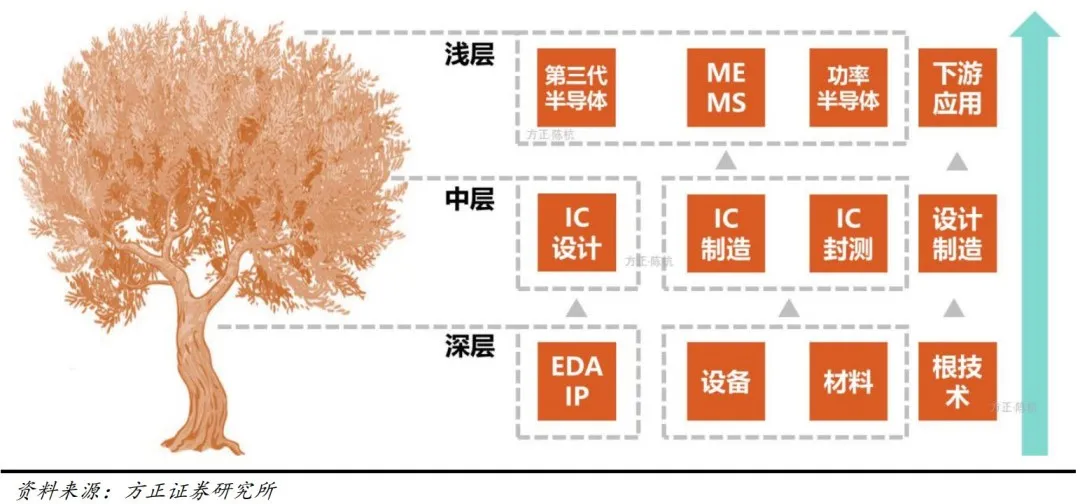

3、走向根技术补短板:

长板是矛,决定了走多远,是最高外循环的基础;短板是盾,决定了底线最低内循环的基础。在半导体科技领域,经历10多年的逆周期投资,中国有三大产业长板+一大短板:长板:芯片设计(Fabless)、半导体能源(光伏)、半导体照明(LED)+第三代半导体、半导体显示(LCD);短板:集成电路(设备、材料、EDA/IP、制造)。

我们将科技分为四个层次: 1、根技术:半导体设备、材料、OS 2、干技术:晶圆代工、IDM、EDA\IP 3、枝技术:芯片设计、AI、5G、云计算 4、叶技术:互联网平台、手机终端、网站和APP

根技术的核心领域全部被美国把持,美国拥有微软、应用材料、KLAC、Cadence等巨头把持的最底层核心技术,从而号令全球巨头,日本和欧洲也在材料和设备领域具备领导优势。

干技术被韩国三星、海力士、LG和中国台湾省的台积电把持,他们基于美国、日本、欧洲的技术,建立起全球最大的存储IDM和最先进的晶圆代工Fab。

枝技术以5G的大集成和芯片的设计为主,华为海思在芯片设计领域具备全球竞争力,中国特别是在5G集成创新方面领先全球。 叶技术以中国的互联网平台(腾讯、阿里、美团、头条)在电商、娱乐、打车、外卖领域领先全球,另外在终端制造领域(华为、小米、OPPO、联想)也是全球龙头。

在四大泛半导体领域中,光伏、LED、LCD领域中国已经做到了全球第一,在全球范围内的领导地位支撑了其供应链安全。基于泛半导体领域的巨大成功,未来中国半导体的重点将转向短板(集成电路)。

美国的两张王牌是设备和软件,中国将在低维度进行替代。所以未来中国将维持最低内循环在成熟工艺进行底层根技术(设备、材料、EDA/IP )的自主创新,回顾中国泛半导体发展之路,未来数年,我们认为中国半导体最大的机会就是在成熟工艺实现全链路的国产替代。

建议关注:

上游设备:北方华创、屹唐半导体、盛美半导体、中微公司、万业企业、精测电子、华峰测控、长川科技、芯源微、至纯科技、上微集团、华海清科、华卓精科

上游材料:中环股份、立昂微、沪硅产业、神工股份、江丰电子、杉杉股份、安集科技、雅克科技、鼎龙股份、上海新阳、金宏气体、南大光电

EDA/IP:芯原股份、华大九天、芯和半导体、芯华章

成熟工艺制造:华润微电子、华虹半导体、士兰微、闻泰科技、捷捷微电、扬杰科技

泛半导体领域:TCL、京东方、三安光电

风险提示:终端需求不及预期的风险;中美关系缓和带来国产替代不及预期的风险;产品研发不及预期的风险。

(编辑:肖顺兰)