本文来自 微信公众号“中金点睛”,作者:陈彦 吕佩瑾等。

近期,南非病毒变异引发关注,南非地区迎来第二波公共卫生事件,上周期货钴价由25.8万元/吨上涨至27.5万元/吨,周内实现了快速反弹。本报告的核心目的是同7-8月钴价的过山车行情进行比较,来探讨本轮价格未来趋势和涨价的持续性。

摘要

1. 非洲病毒变异,公共卫生事件反复对钴供给影响如何?——我们认为南非物流运输的影响偏向短期,不是此轮钴价影响的核心因素,后面需要关注刚果金矿产端的实际影响程度。南非病毒变异近日引发关注,但我们认为,本轮公共卫生事件对非洲钴矿生产和运输带来的不确定性或将超过7月第一波公共卫生事件,但考虑第一波公共卫生事件实际造成的影响也非常有限,供给端变化也许并不是影响钴价的核心因素,主要在于:1)港口货运量复苏趋势已经相对确定:5月到9月南非港口货运量保持连续上升趋势,虽然12月降幅较大,但不能排除圣诞节节假日船班减少的影响,2)钴中间品进口量呈现增长趋势,今年的需求核心在国内:10月国内钴中间品进口同比/环比+13%/67%,1-10月同比基本持平,决定进口量的核心还是国内的需求,以及内外价差带来的利润驱动。3)刚果矿产端实际影响目前尚未显现:7月嘉能可曾经报告了感染病例,但未对生产造成实际影响,目前刚果金也尚未有矿山报告感染病例,但不排除后续有尾部爆发风险。

2. 下游需求恢复程度如何?——复盘7-8月钴行业的基本面,我们认为后续钴价的核心驱动主要在于需求端修复的韧性,其中主要是动力锂电需求的拉动。根对比7-8月的市场需求,我们认为此次需求端的修复拉动更明显。钴酸锂与三元材料11月产量均高于7-8月平均产量,但钴酸锂产量11月环比略有减少3.8%,三元正极材料同环比大幅增加138.3%/12.6%。11月国内四氧化三钴累计产量同环比增加23%/7%,累计同比增长5%,增速平稳;受益于新能源车和三元材料需求增长,硫酸钴产量下半年恢复情况较乐观,11月硫酸钴产量同比大幅增长60%。相较于7-8月,目前中国四氧化三钴库存和电池级硫酸钴库存分别下降10%/30%,但11月四氧化钴库存同比/环比增加12.9%/1.8%,略显累库趋势;11月硫酸钴库存同比/环比减少34.4%/9.9%,继续保持去库态势。

3. 未来涨价持续性的内核因素是什么?——2020年7月冶炼利润下滑,冶炼端成本端上行是上一轮钴价上涨推动的核心,目前冶炼端利润已有所修复,我们认为本轮增量变动在于MB钴价。今年MB钴价维持底部的原因主要在于受公共卫生事件影响,海外传统工业需求尚未复苏,特别是今年波音/空客飞机的飞机交付数量大幅下行。我们认为未来MB钴价有望上行,主要在于:部分国家已经率先开始接种疫苗,全球公共卫生事件有望得到有效控制,明年全球经济有望迎来复苏,工业需求有望回暖,特别是海外航空用高温合金需求。

4. 怎么看待未来钴价变化?——短期价格回升核心看需求端的拉动,公共卫生事件对供给端的冲击从7-8月上一轮行业来看并非关键因素,明年考虑需求回升+MB钴价上涨,2021年钴价上行确定性较大,但目前涨价仍存在一定风险。随着需求端环比改善与MB钴价上行趋势,我们维持此前判断,认为明年钴价有望持续上行,突破35万元/吨。

风险

下游需求复苏不及预期,钴矿库存向市场快速释放。

正文

非洲病毒变异,但公共卫生事件冲击或并非影响钴价的核心因素

非洲病毒变异,迎第二波公共卫生事件高峰

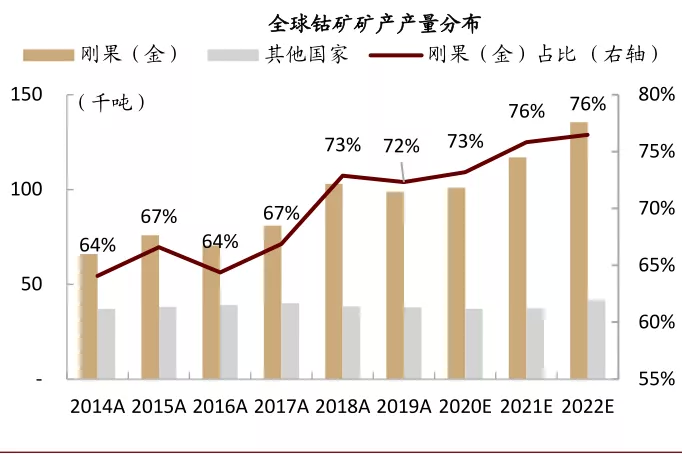

刚果金为全球钴原料供应的核心,供应格局较为集中。根据美国地址调查局统计,2019年全球钴矿产资源储量分布较为集中,主要集中在刚果金(49%)、澳大利亚(17%)、古巴(7%)等地;产量方面,根据Darton统计,2019年刚果金钴矿产量达9.88万吨,占全球比重约72%。

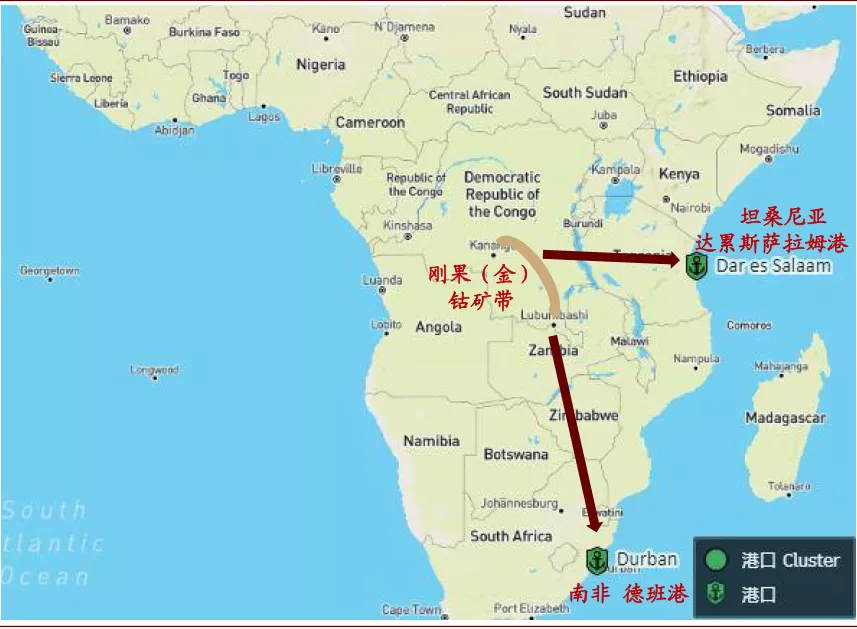

中国是全球钴冶炼加工的核心,“刚果金-南非-中国”物流运输形成完成供应链。根据Darton统计,2019年我国钴冶炼产量已占据全球供给67%,因而钴矿和粗制氢氧化钴中间品原材料需要从刚果金发运,途径南非德班港,运往中国是钴冶炼品生产物流重要线条。

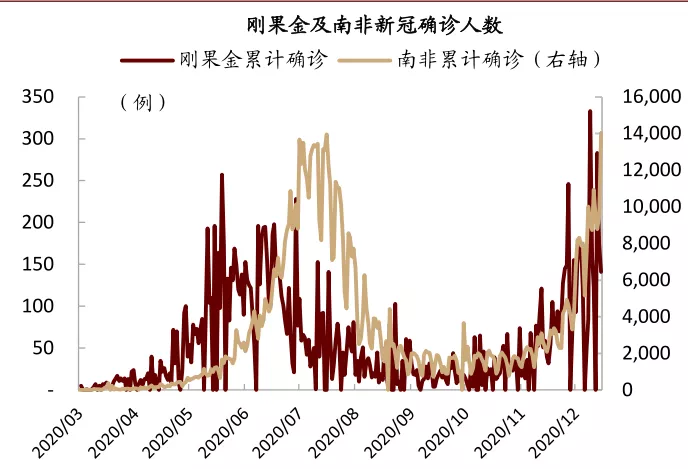

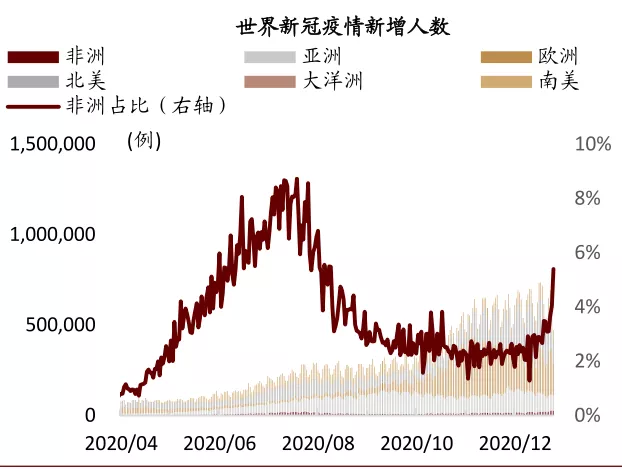

病毒变异引发关注,南非确诊病例逼近百万,刚果金新增病例也有所增加。截至12月24日,南非单日确诊人数14,305人,累计确诊96.8万人,刚果金单日新增243人,累计确诊1.63万人。近期非洲国家,尤其是南非的新增确诊人数出现加速提升的趋势。南非在今年7月底经历了第一波公共卫生事件高峰,单日新增确诊病例数在1.3万例左右。随后,公共卫生事件逐渐平稳,每日新增病例数降至2000例左右并维持了数周时间。但从12月初开始,公共卫生事件再次出现反弹。

图表: 刚果金为全球钴原料供应的核心,供应格局较为集中

资料来源:USGS,Darton,中金公司研究部

图表: 刚果(金)钴矿带矿产主要通过德班港、达累斯萨拉姆港向外输送

资料来源:安泰科,媒体,中金公司研究部

图表: 刚果(金)及南非或迎来第二波公共卫生事件,非洲新增病例全球占比不断提升

资料来源:世界卫生组织,万得资讯,中金公司研究部

公共卫生事件对钴核心供给的影响主要体现在物流运输的时滞,影响偏短期

我们认为,本次非洲公共卫生事件对非洲钴矿生产和运输带来的不确定性或将超过7月份的第一波公共卫生事件的影响,但考虑第一波公共卫生事件实际造成的影响相对有限,实际贸易环节总量上来看,已经基本恢复,供给端的实际缩减有限,并不是影响钴价的核心因素,主要原因在于:

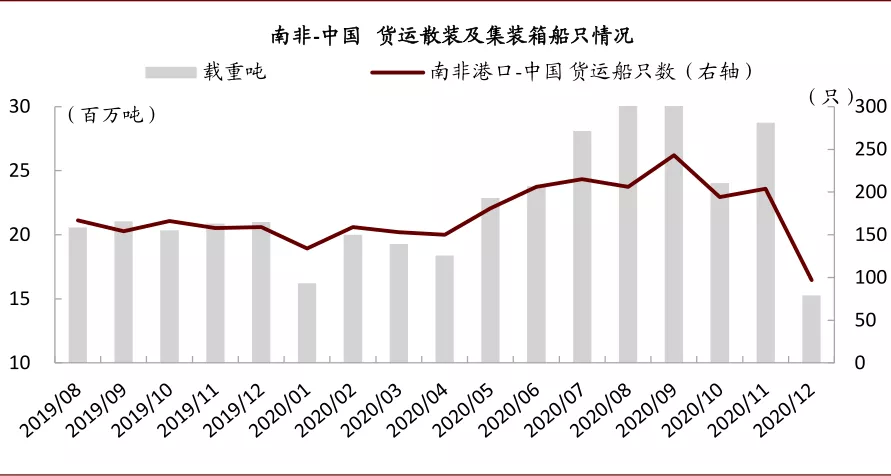

► 5月到9月南非港口货运量保持连续上升趋势,但12月下降趋势较为明显。根据我们的统计,南非封国封港行动于4月取消后,出港量便出现了恢复的趋势,5月到9月保持连续上升趋势,虽然10月有短暂回落,但是11月又很快恢复,可见7月第一波公共卫生事件对南非整体运输环节的影响并不是很大。但是第二波公共卫生事件影响程度或有所不同,截至12月21日,12月南非到中国货运散装及集装箱船只仅97辆,同比/环比下降39%/53%,载重吨数153万吨,同比/环比下降27%/47%,整个港口吞吐量有所减少,除了公共卫生事件以外,也不能排除圣诞节等节假日船班减少影响。

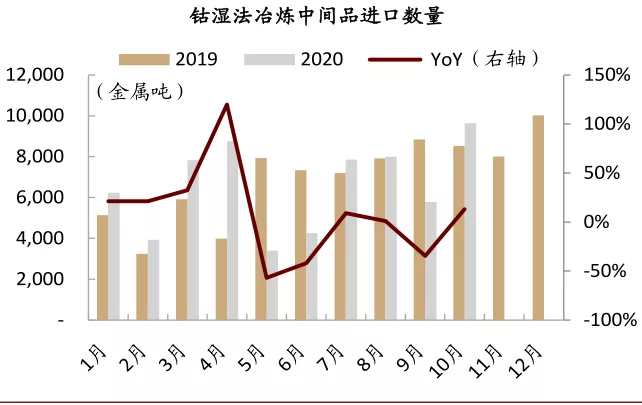

►10月份国内钴中间品进口同比/环比+13%/67%,公共卫生事件对供给端的实际冲击影响较为有限。根据海关总署数据统计,今年10月,中国月度进口钴矿砂及其精矿共163金属吨,同比/环比-80%/-62%,1-10月累计同比-45%。10月,进口钴湿法冶炼中间品共9,643金属吨,同比/环比+13%/+67%,1-10月累计同比-1%。观察进口数据,我们发现年初至今以来钴中间品进口整体并未明显减少,主要减少时间集中在5-6月,后续无论是港口出货量还是钴中间品的进口量都出现了回升,核心在于三季度以后,全球贸易流通量开始恢复,国内钴市场需求的也开始环比转暖,由此可见公共卫生事件对供给端扰动方面实际上对我国钴进口影响或将有限。

►刚果金矿山带较集中或增大感染风险,但目前尚未观察到矿山报告感染病例。7月7日,嘉能可位于刚果金Katanga的铜钴矿有6名矿工感染[1],该矿2019年产钴1.71万吨,1H20矿产1.25万吨,同比+105%。但截至12月24日,在目前第二波公共卫生事件来势汹汹的情况下,我们暂未观察到有刚果金的矿山报告感染病例,虽然从上一轮来看对矿山生产总体影响不大,但是不排除各大矿业公司为防控公共卫生事件、调整生产而带来的生产不确定性,预期差风险仍然存在。

图表:南非-中国散装及集装箱船只运输情况自4月封港行动后有所回升

资料来源:媒体、中金公司研究部

注:2020年12月数据截至12月21日

图表: 国内进口钴原料及中间品7月有所回升,此后延续下滑趋势

资料来源:海关总署,万得资讯、中金公司研究部

注:1. 2020年1-2月数据海关总署合计披露,我们根据2019年同期进口量比例拆分至每月;2.钴矿及精矿、湿法冶炼中间品分别按照8%、28%品位折算金属吨

对比7-8月过山车行情,此轮需求受新能源车市场带动更大

新能源车带动三元材料需求修复速度较快,硫酸钴产量同比+60%,库存同比-34%

对比7-8月的市场需求,我们认为此次更加受益于需求端的修复拉动更明显。虽然消费电子方面钴酸锂产量10月份开始略有回落,11月环比减少3.8%,但是11月四氧化三钴产量同环比平稳增加23%/7%,同时动力锂电方面三元材料表现较为亮眼。11月三元材料产量同环比增加138.3%/12.6%,带动11月硫酸钴产量同比增加60%,或对钴价形成支撑。

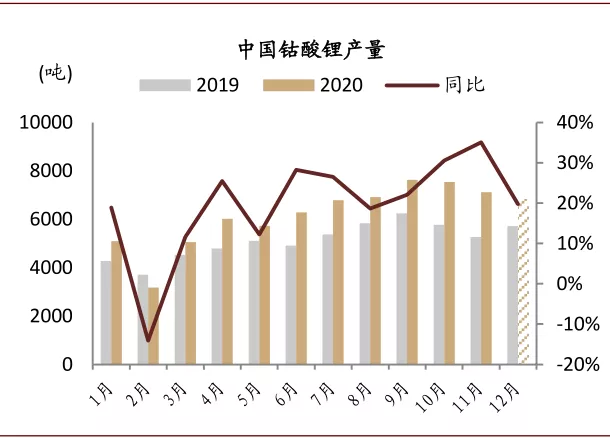

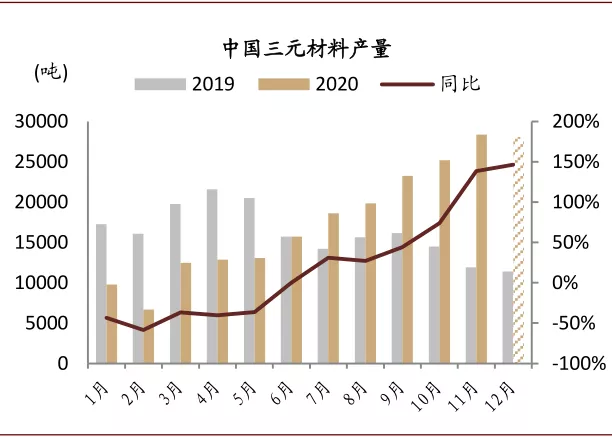

► 钴酸锂与三元材料11月产量均高于7-8月平均产量,但钴酸锂产量11月环比略有减少3.8%,三元正极材料同环比大幅增加138.3%/12.6%。根据SMM统计,7-8月我国钴酸锂平均产量5280吨,11月产量较7-8月增长约30%至7120吨,11月产量同比/环比+19.8%/-3.8%,1-11月累计产量6.7万吨,同比+20.1%。动力锂电方面,7-8月我国三元材料平均产量1.9万吨,11月产量增加约45%至2.8万吨,11月产量同比/环比+138.3%/+12.6%,1-11月累计产量18.6万吨,同比+1.4%。今年钴酸锂产量开始环比略减少,而受益于下游动力锂电发展,三元材料需求在下半年增速较快。

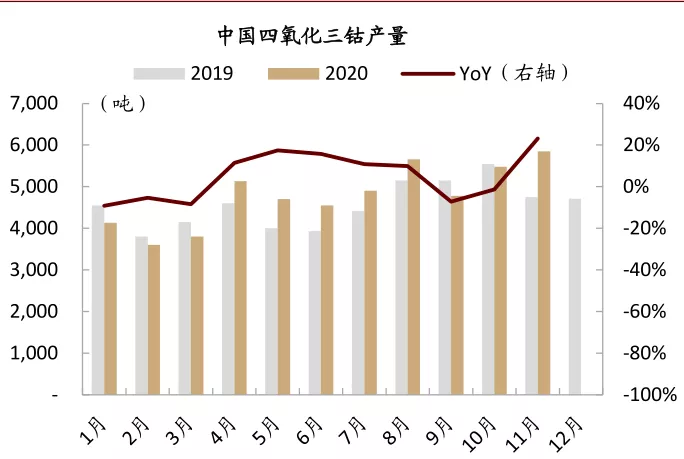

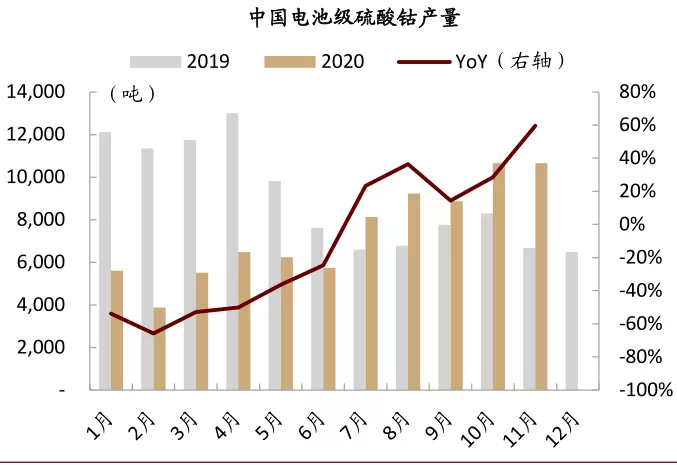

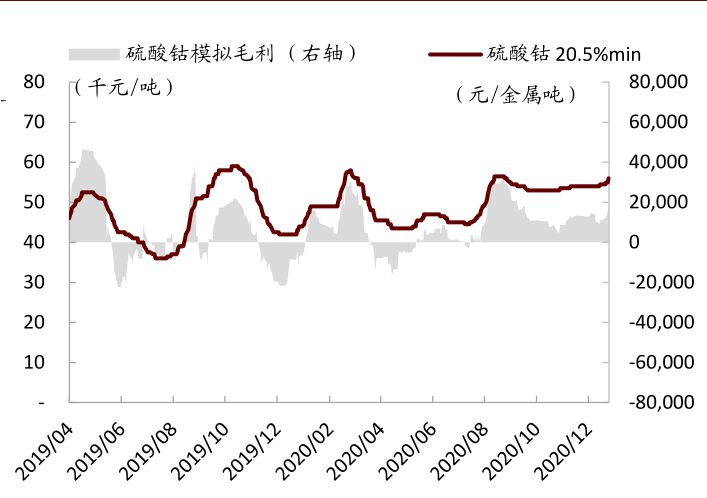

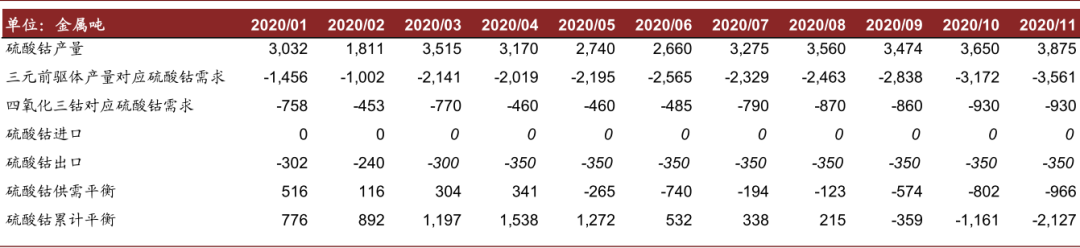

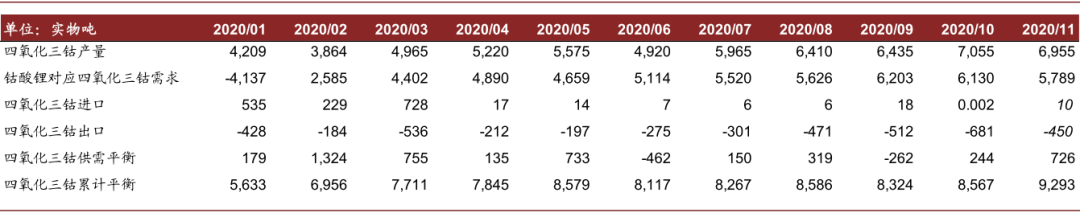

► 11月国内四氧化三钴累计产量同环比增加23%/7%,累计同比增长5%,增速平稳;受益于新能源车和三元材料增长,硫酸钴下半年恢复情况较乐观,11月硫酸钴产量同环比大幅增长60%。根据亚洲金属网统计,四氧化三钴11月产量5,850金属吨,同比/环比+23%/+7%,1-11月累计产量5.3万金属吨,1-11月累计同比+5%;电池级硫酸钴11月产量10,650金属吨,同比/环比+60%/基本持平,1-11月累计产量8.1万金属吨,1-11月累计同比-20%,硫酸钴累计产量主要系受上半年公共卫生事件影响影响,但是整体下半年恢复情况乐观。

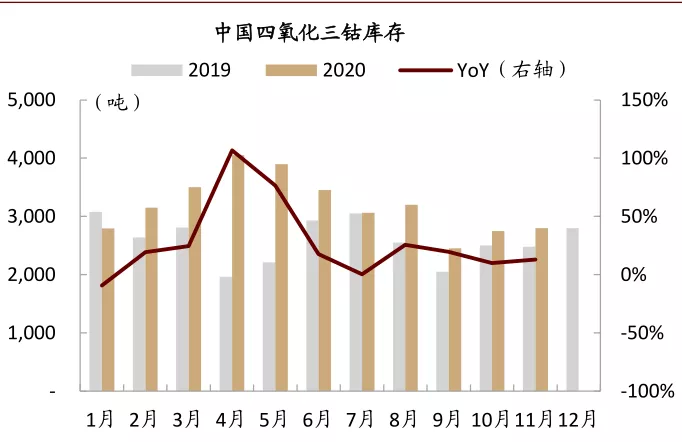

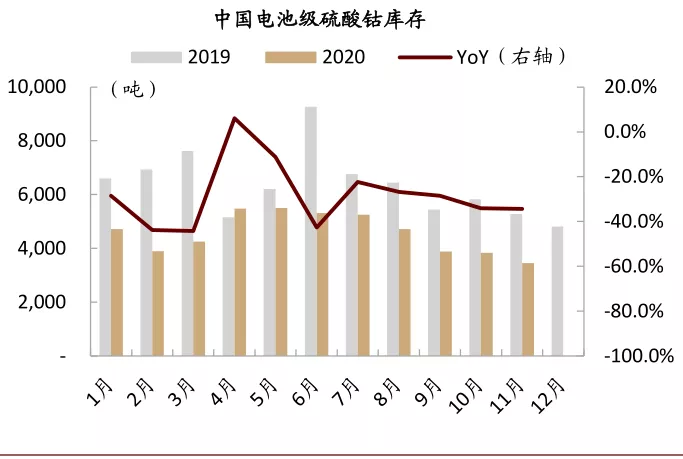

► 相较于7-8月,目前中国四氧化三钴库存和电池级硫酸钴库存分别下降10%/30%,但11月四氧化钴库存同比/环比增加12.9%/1.8%,略显累库趋势;11月硫酸钴库存同比/环比减少34.4%/9.9%,继续保持去库态势。根据亚洲金属网统计,7-8月,国内四氧化三钴平均库存为3,130吨,电池级硫酸钴平均库存为4,990吨。11月,国内四氧化三钴库存量为2,800吨,较7-8月平均库存下降约10%,但11月库存同比/环比增加12.9%/1.8%,略显累库趋势。国内电池级硫酸钴库存量为3,460吨,较7-8月平均库存下降约30%,11月库存同比/环比减少34.4%/9.9%,继续保持去库态势,说明硫酸钴市场受益于新能源车带动三元材料排产增加,导致产业链去库速度较快;在四氧化钴市场整体供需平稳,生产厂家基本维持正常生产,库存出现小幅被动累积。

图表:2020年钴酸锂需求整体平稳增长

资料来源:SMM、中金公司研究部

注:12月数据为SMM预测数据

图表:2020下半年以来三元材料增速较快

资料来源:SMM、中金公司研究部

注:12月数据为SMM预测数据

图表: 2020年中国四氧化三钴产量稳定增长,10月起硫酸钴产量同环比增长较明显

资料来源:亚洲金属网,中金公司研究部

图表: 相较于7-8月,中国四氧化三钴库存和电池级硫酸钴库存均有所下降

资料来源:亚洲金属网,中金公司研究部

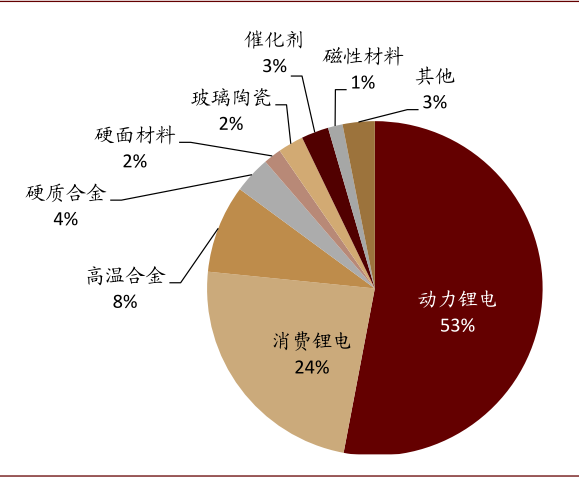

新能源车和消费电子需求有望改善,钴需求增长有所支撑。根据安泰科统计,2019 年,电池应用占全球钴终端消费的 62%,占全球锂终端消费的 69%;钴终端电池应用耗量 8.4 万吨(金属量),较去年同比增长 9%。我们认为,伴随着下半年新能源车和消费电子需求的边际回暖,钴需求增速中短期或将回升。

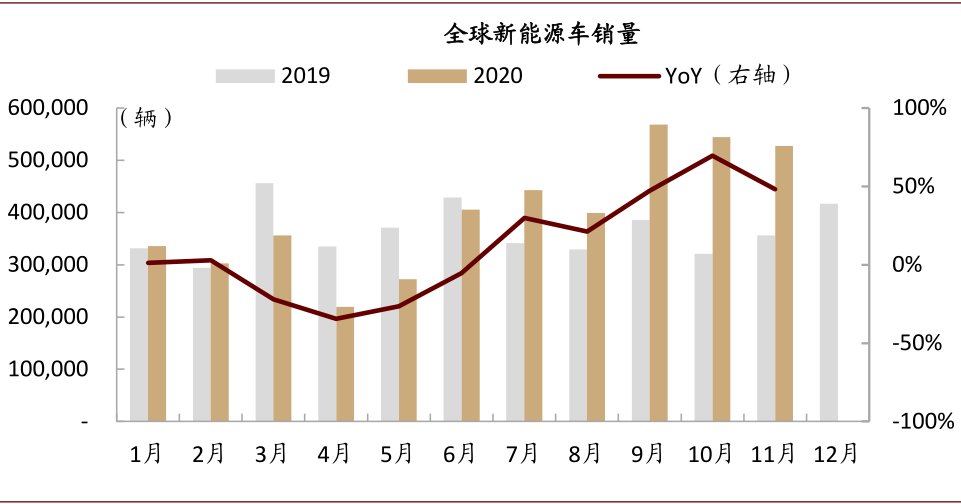

► 今年三季度开始新能源车市场回暖,动力锂电需求增长带动钴价回升。根据Marklines, 11月全球新能源车销量52.7万辆,同比/环比增长48%/下滑3%,1-11月累计销量437.3万辆,同比增长11%。国内市场来看,根据工信部统计,2020年11月中国汽车产量为20.7万辆,同比上升118%,环比来看已连续5个月正增长。根据SMM,明年一季度车企订单或维持高位,头部电池企业一季度产量或高于四季度。根据中金电新组预计,由于新能源车产业链高景气,短期动力锂电行业排产饱满,明年一季度有望迎来淡季不淡的情景。

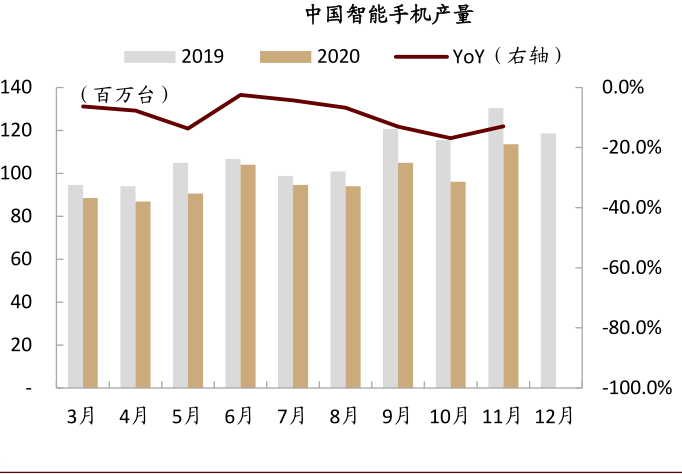

► 消费电子整体保持稳定增长,11月环比表现较好。根据IDC统计,2020年三季度全球头部5家制造商全球智能手机出货量为3.53亿部,同比下滑1.3%,季度环比增长27%,环比增速较为亮眼。国内来看,根据国家统计局数据,2020年11月中国智能手机产量达1.1亿部,11月当月同比降幅已由10月的16.8%收窄至13.0%,环比增速较大,增幅达到18.2%。根据中金电子组预测,2021一季度全球手机出货量有望同比转正,2021全年全球手机销量有望同比增长12.1%,实现较强回升。

图表: 2019年全球钴终端需求占比

资料来源:安泰科、中金公司研究部

图表: 2025E年全球钴终端需求电池应用占比提升

资料来源:安泰科、中金公司研究部

图表: 中国新能源车产量8月起持续同比上升,智能手机产量11月同比降幅有所收窄

资料来源:万得资讯、中金公司研究部

图表: 全球新能源汽车销量3月起同比降幅逐渐收窄

资料来源:MarkLines,中金公司研究部

短期价格受益成本支撑明显,明年涨价看海外传统需求复苏

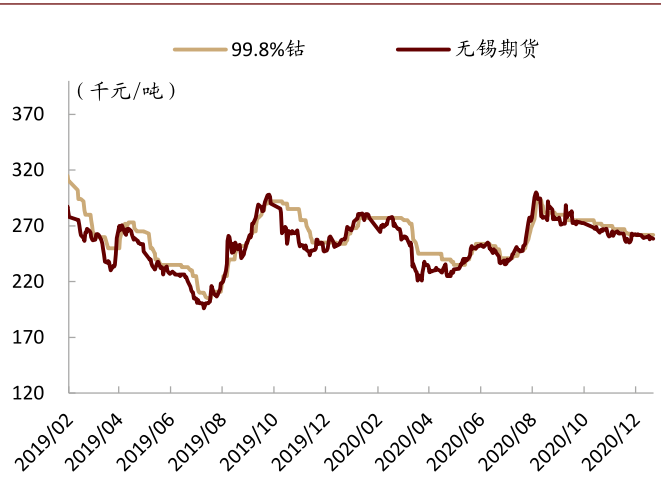

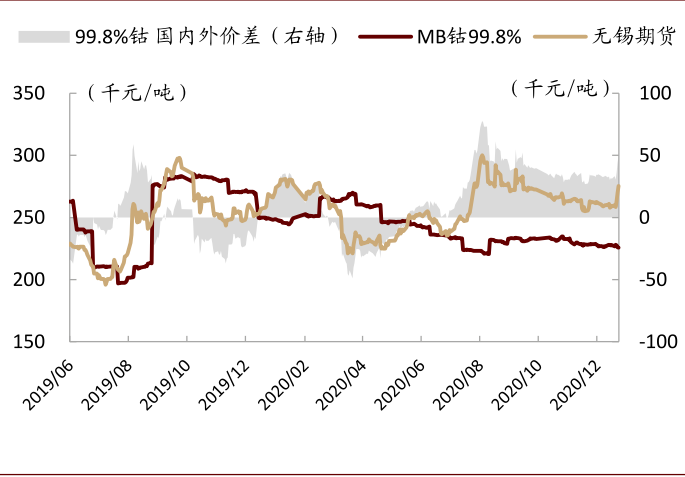

钴价现已基本修复至今年年初水平。2020年初以来钴价大幅下滑,下半年钴价有所回升,截至12月21日国内99.8%金属钴价26.2万元/吨,MB钴价22.7万元/吨,国内金属钴价较年初下滑2.2%,MB钴价较年初下滑2.9%,价格已基本修复到年初水平。

► 电钴为钴行业定价体系的核心,兼具金融属性,价格波动更快。国际市场钴产品通常依据伦敦金属导报(MB)的报价来做参考、国内市场则锚定无锡电子期货交易所电钴价格;但实际上两者定价对象均为当地流通交易中的现货电钴,实际上相对于全球钴产品占比很小。较小流通量的现货电钴决定了全球钴价的中枢,使得钴价变动更迅速。

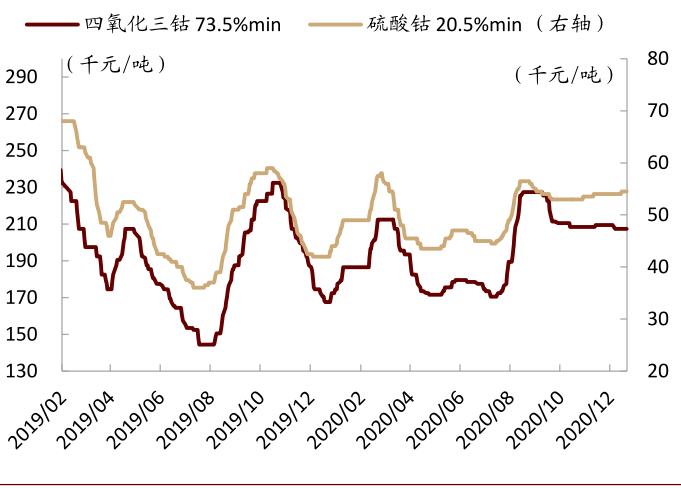

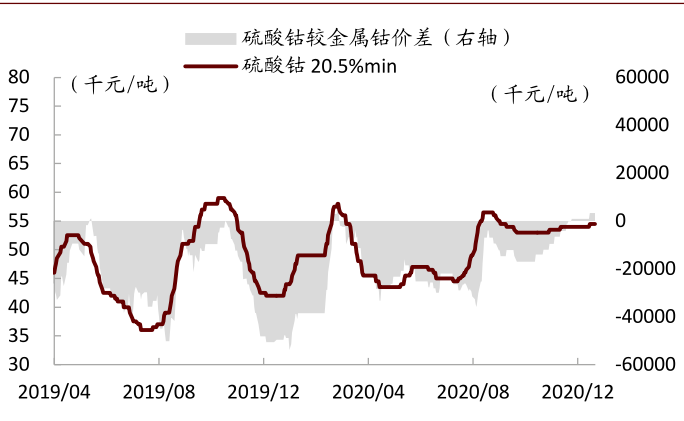

► 四氧化三钴、硫酸钴较金属钴价差有所收缩。根据我们测算,截止到12月底国内硫酸钴、四氧化三钴较金属钴价格价差分别达到3,328元/金属吨、-1.98万元/金属吨。四氧化三钴相对硫酸钴溢价1.89万元/金属吨,表明消费市场钴需求更加稳定。

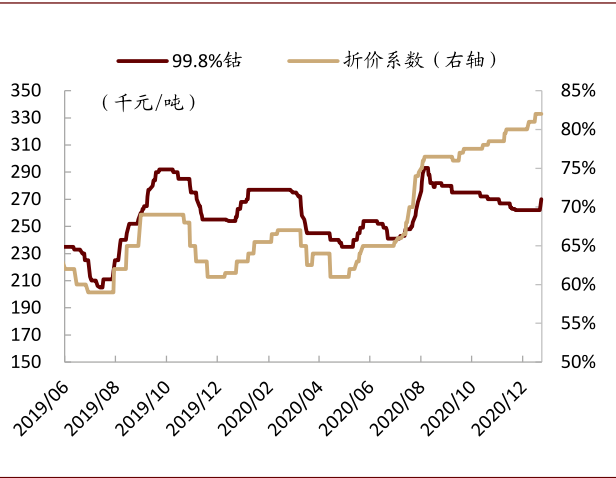

较高的粗钴系数支撑,是本轮钴价易涨难跌的重要原因。对于钴业内冶炼端企业,钴中间品的采购定价,通常采用市场MB钴价乘以折价系数报价,折扣系数已从6月3日的65%增长至7月31日的75.4%,这意味着成本端增长幅度高于钴价上行空间,侵蚀了冶炼端收益于钴价上行的利润。根据我们测算,虽然四氧化三钴、硫酸钴价格7月环比上行6.9%/7.8%,国内冶炼企业7月当月冶炼模拟毛利环比下滑:国内四氧化三钴2020年7月底冶炼模拟毛利约为2万元/金属吨左右,国内硫酸钴2020年7月底冶炼模拟毛利约为0.8万元/金属吨左右。2020年12月冶炼端利润已经有所回升,国内四氧化三钴2020年12月底冶炼模拟毛利约为3.1万元/金属吨,国内硫酸钴2020年12月底冶炼模拟毛利约为1.94万元/金属吨。

图表: 2020年7月钴价向上趋势,截至12月21日国内金属钴价较年初下滑2.2%

资料来源:亚洲金属网,万得资讯、中金公司研究部

图表: 2020年12月国内四氧化三钴与硫酸钴较金属钴价差有所收缩

资料来源:亚洲金属网,万得资讯、中金公司研究部

图表: 电钴海内外价差

资料来源:亚洲金属网,万得资讯,中金公司研究部

图表: 电钴价格与Fastmarkets折价系数情况

资料来源:Fastmarkets,万得资讯,中金公司研究部

图表: 硫酸钴、四氧化三钴冶炼端利润较7-8月有所回升

资料来源:亚洲金属网,万得资讯,中金公司研究部

这一轮行情,除了上文提及供需格局改善以外,我们认为MB钴价未来有望上行,推动这一轮钴价向上。

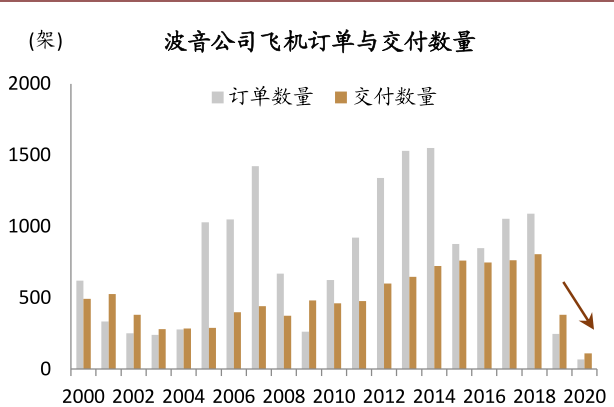

► 我们认为,今年MB钴价维持底部徘徊的原因主要在于受公共卫生事件影响,海外工业需求尚未复苏。电解钴的主要需求在高温合金、硬质合金等领域,受整体实体工业影响较大。今年公共卫生事件对全球造成冲击,截至目前,除中国外其他国家工业和经济复苏仍较为挣扎,在工业需求走弱的情况下,电解钴的需求也趋弱,例如,高温合金主要应用领域在航天航空,我们观察到今年波音/空客飞机订单数分别为67/381架,交付数分别为111/413架,较往年水平回落幅度较明显。我们认为,今年海外工业需求的走弱或是MB钴价底部徘徊的主要原因。

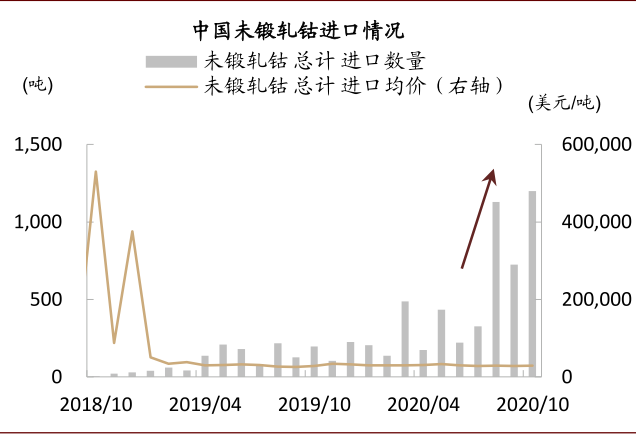

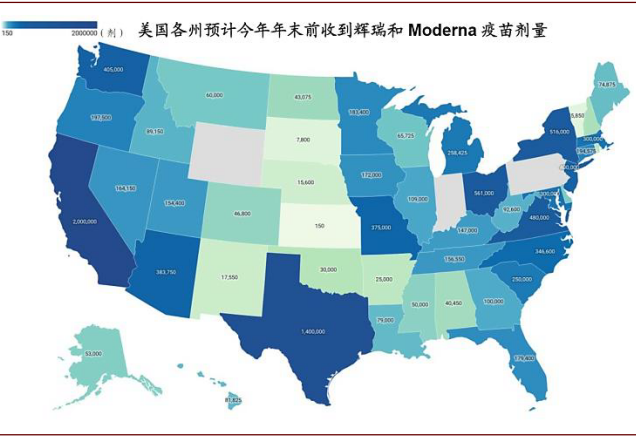

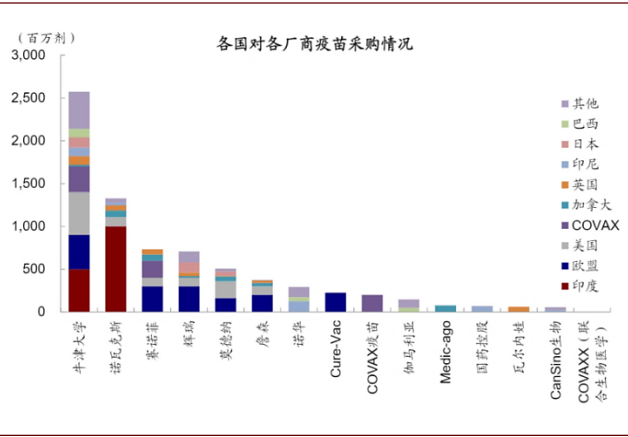

► 中长期来看,我们认为MB钴价具备回升空间,主要原因在于:1)国内需求恢复好于海外,海内外电钴价差扩大是今年的重要特征,我国电解钴进口数量同比/环比增加506%/66%。国内由于公共卫生事件率先控制住,整体工业需求复苏势头较好。截至12月24日,海内外电钴价差4.98万元/吨,从8月至12月以一直维持4-5万元左右较高的价差。在工业需求拉动与海内外高价差的情况下,今年8月份以来,我国电解钴进口数量明显增加,截至10月,未锻轧钴进口数量1,199吨,同比/环比增加506%/66%。2)疫苗进展较为顺利,部分国家已经率先开始接种疫苗,全球公共卫生事件有望得到有效控制,明年全球经济有望迎来复苏,工业需求有望回暖。目前美国已接种超100万剂,英国也接种了80万剂,中金宏观组预计全球公共卫生事件(以发达国家和中国为先)有望在明年可以逐步得到控制,促进海外经济复苏,推动“主动补库存”的顺周期逻辑,国内外需求预期同时向好有望带动MB钴价回升。

短期价格回升核心看需求端的拉动,公共卫生事件对供给端的冲击从7-8月上一轮行业来并非关键因素,明年考虑海外需求回升+MB钴价上涨,中长期来看,2021年钴价上行确定性较大,但目前短期急涨并非完全需求推动,仍存在一定风险。我们认为,价格修复的关键主要在于需求端的恢复,公共卫生事件对供给端扰动风险不可忽视,但从7-8月行情来看或不是影响价格的核心因素。短期价格持续性仍需继续观察需求端变化,主要变量在于消费电子和动力锂电需求对钴的拉动作用,其中我们预计动力锂电增量贡献将高于消费电子。同时,考虑目前冶炼端利润已逐渐修复,短期也无法排除期货盘面投机性资金流入的影响,所以现在涨价仍存在一定风险。从中长期来看,我们认为钴价上行确定性较大,考虑明年海外需求回升+MB钴价上涨,我们维持此前对钴价的判断,预计明年钴价有望突破35万元/吨。

图表:今年波音与空客飞机订单和交付数据量都明显有所回落

资料来源:Wind、中金公司研究部

注:2020年数据统计截至11月

图表:今年8月份起中国未锻轧钴进口数量明显增加

资料来源:SMM、中金有色研究部

图表:美国各州年末前收到辉瑞/ Moderna 疫苗统计

资料来源:NY Times,中金公司研究部

注:图表中佛罗里达州、伊利诺伊州、科罗拉多州、罗德岛州、阿肯色州、新墨西哥州、内布拉斯加州、华盛顿特区 的数据仅为从辉瑞获取的第一批疫苗统计,其余各州数据均为从辉瑞和 Moderna 在 2020 年年末前将获得的剂量

图表:发达国家对辉瑞疫苗的采购比例最高

资料来源:Duke Global Health Innovation Center,中金公司研究部

图表:发达国家或最先受益于疫苗接种

资料来源:Duke Global Health Innovation Center,中金公司研究部

图表: 钴供需平衡表

资料来源:安泰科、公司公告、中金公司研究部

图表:硫酸钴供需平衡表

资料来源:SMM、中金公司研究部;注:3-11月进出口数据为据调研的预测数据

图表:四氧化三钴供需平衡表

资料来源:SMM、中金公司研究部;注:11月进出口数据为SMM预测数据

---

[1] https://news.smm.cn/news/101192984

(编辑:马火敏)