本文来自华尔街见闻,作者:许超。

摘要:历史经验显示,该指标创新高后,美股市场往往伴随着剧烈的回调。

今年以来美股表现强劲,标普500指数自3月低点已经反弹了66%,包括特斯拉在内的多只明星个股涨幅超100%。

强劲的市场表现下,美股投资者也变的更加激进。一些投资者倾向于通过集中头寸、交易期权和借钱炒股来追逐更大的收益。这导致美股的融资借款金额(margin debt)创历史新高。

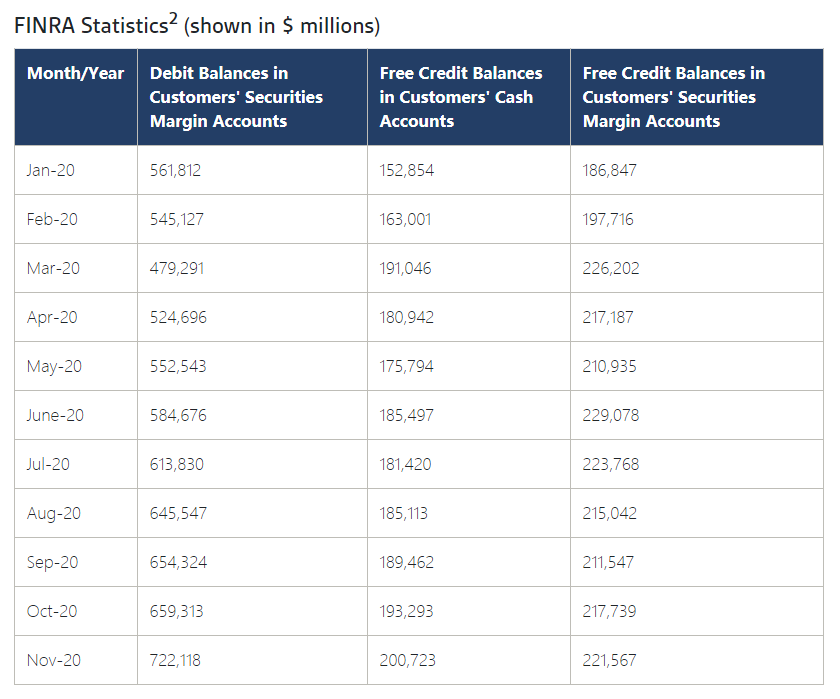

美国金融监管局数据显示,截止11月底,美股投资者融资借款金额达到创纪录的7221亿美元,创历史新高,打破2018年5月创下的6689亿美元纪录。

在美股保证金债务水平创历史新高的同时,期权交易数量也在净增。Options Clearing数据显示,今年日间期权平均交易数达到2900万份,较2019年水平猛增48%。

在保证金交易规则下,投资者将其持有的股票进行抵押,从经纪公司处换取贷款,进一步扩大投资,购买股票或者交易期权。

但如果市场下跌,投资者的抵押品市值跌破一定的门槛,经纪公司将发出追加保证金的命令,投资者届时将面临追加现金或被迫卖出被抵押的股票。

对投资者而言,保证金债务水平创历史新高或许不是好消息。历史经验显示,融资余额创新高之后,市场随之而来的可能是剧烈的回调。

(编辑:张金亮)