本文转自 微信公众号“分析师”,作者: 郑丹丹、张觉尹。

长城汽车(02333)

主要观点:长城汽车是国内SUV和皮卡龙头,主力车型常年在细分市场保持优势地位,是公司销量的重要支撑。全新的“柠檬”、“坦克”制造平台和“咖啡智能”技术平台为公司的新车型周期提供支持。在乘用车上行周期中,我们看好公司新平台带来的产品竞争力提升和新车型周期下的产品结构向上。

模块化整车制造平台可以有效实现降本增效,提升车企竞争力。模块化生产具有较高的拓展性,同一平台能够生产多种车身级别和多款车型,而且制造的车型可以实现大部分零部件通用,既提高了生产效率,又降低了生产成本。目前多家全球汽车企业巨头均开发了模块化整车制造架构。

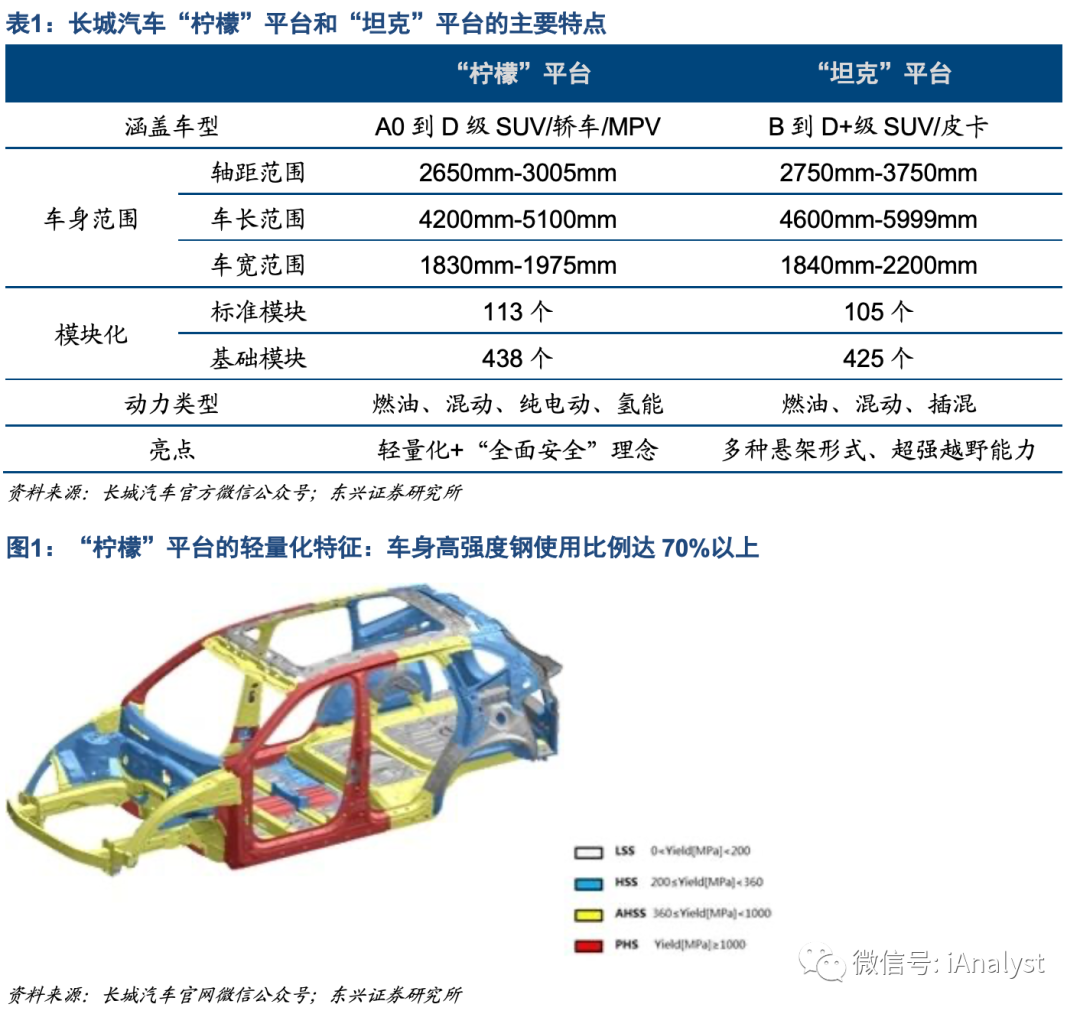

长城汽车针对不同市场需求推出了“柠檬”、“坦克”两大整车制造平台,为有效切入各类细分市场打下技术基础。“柠檬”平台的车型涵盖A0到D级的SUV、轿车和MPV,注重轻量化和安全性;“坦克”平台的车型涵盖B到D+级的SUV和皮卡,侧重越野属性。

全新技术平台为公司的新车周期提供支持。基于新平台,公司的新车型周期具有“品牌多、细分市场多、动力方案多”的特征,目前已推出多款全新车型,预计2021年公司还将推出十多款全新车型和现有车型改款换代,持续强劲的产品周期。

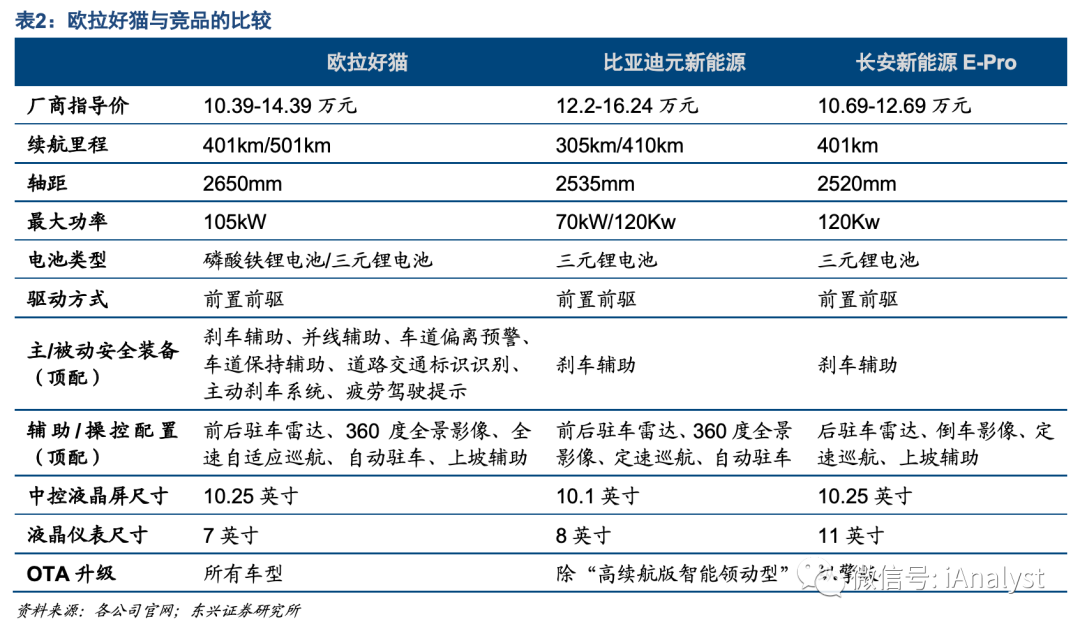

作为基于“柠檬”平台打造的首款新能源车型,欧拉好猫的市场认可度较高。由于采用纯电模块化设计,欧拉好猫的动力和储电能力都有所提升。欧拉好猫采用“小车型智能化”路线,具有较高的性价比:与定价相近的竞品相比,其智能化水平相对更高;与拥有类似智能化配置的车型相比,其售价相对较低。据欧拉汽车官方微信公众号(2020.12.14),目前欧拉好猫订单量已超1万台,终端需求强劲。

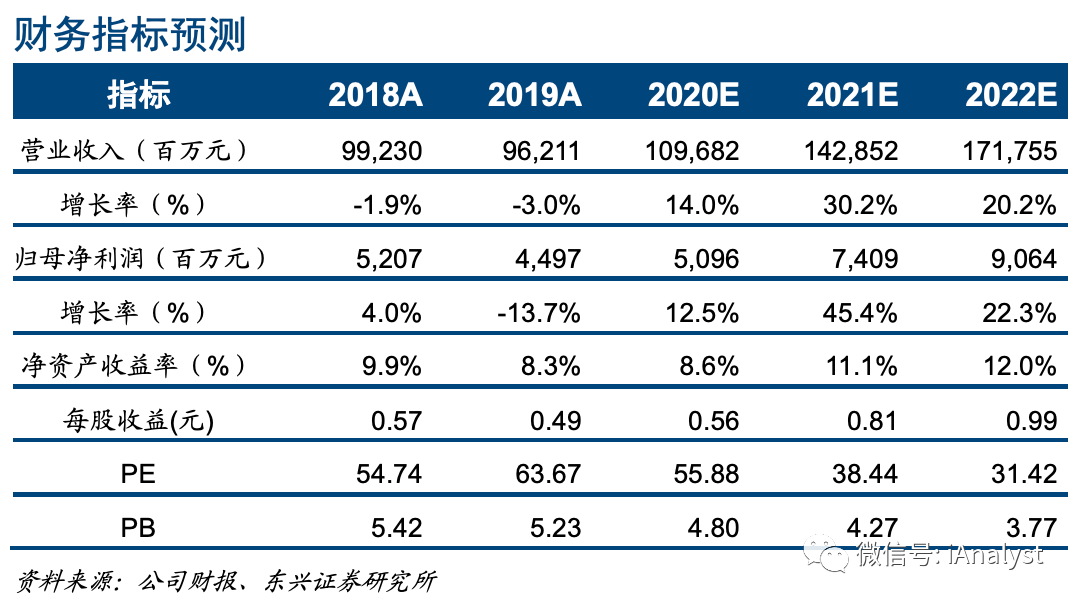

盈利预测:上调公司盈利预测,预计公司2020-2022年归母净利润分别为51、74和91亿元(原预测2020-2021年分别为50和57亿元),对应EPS分别为0.56、0.81和0.99元。当前股价对应2020-2022年P/E值分别为56、38和31倍。维持“推荐”评级。

风险提示:汽车销量或不及预期;新车型推出计划或不及预期。

1行业变革中高瞻远瞩,新平台助力竞争力提升

1.1 全新技术平台对接不同市场需求

公司在汽车自主品牌领域处于第一梯队,我们认为,其产品研制能够及时响应市场变化,构筑了一定竞争优势。在日常经营活动中,主要体现于:适时推出有竞争力的车型,顺应市场变化趋势。公司于2020年7月推出两大整车制造平台(“柠檬”和“坦克”)和智能化技术平台(“咖啡智能”),如后续进展顺利,这些平台将助力公司全方位提高车型的研发管理能力和迭代效率,进一步提升市场竞争力。

模块化整车制造平台可以有效实现降本增效,提升车企竞争力。模块化生产具有较高的拓展性,同一平台能够生产多种车身级别和多款车型,而且制造的车型可以实现大部分零部件通用,既提高了生产效率,又降低了生产成本。目前多家全球汽车企业巨头均开发了模块化整车制造架构,比如丰田的TNGA平台和大众的MQB平台。

两大整车制造平台对接不同市场需求,为有效切入各类细分市场打下技术基础。“柠檬”平台的车型涵盖A0到D级的SUV、轿车和MPV,注重轻量化和安全性;“坦克”平台的车型涵盖B到D+级的SUV和皮卡,侧重越野属性。

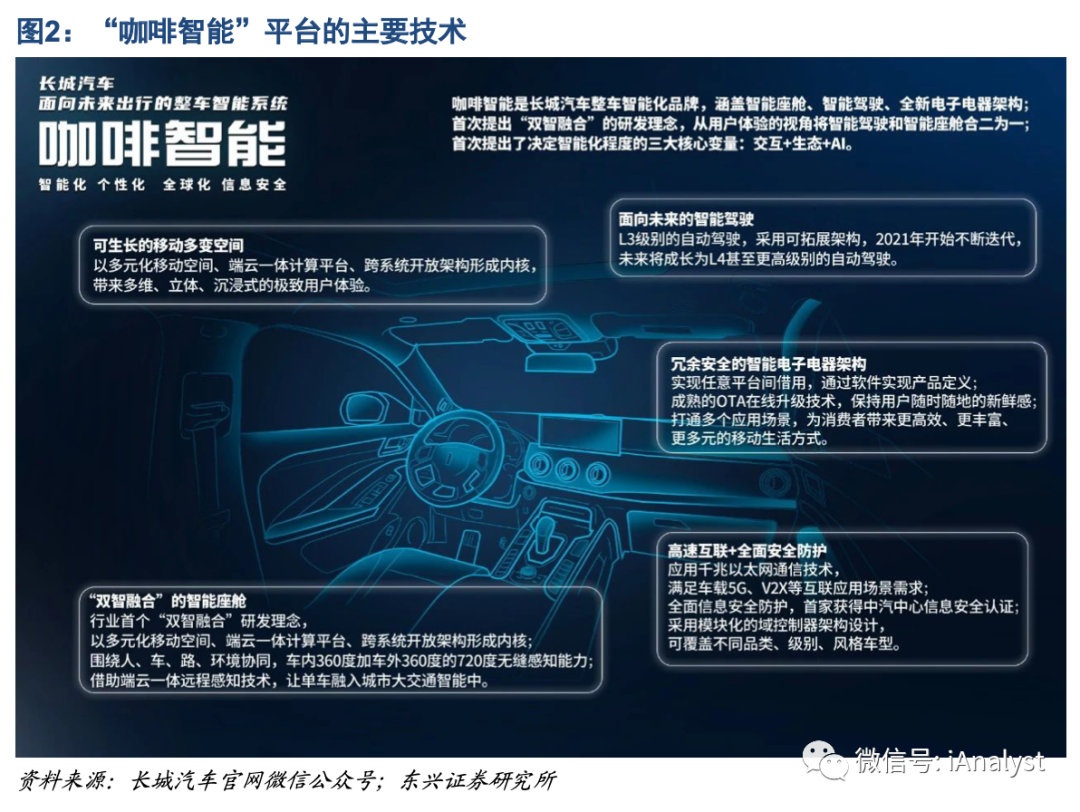

智能网联化是汽车行业的发展趋势,“咖啡智能”平台是长城汽车向数字化车企转型的关键一环。《新能源汽车产业发展规划(2021-2035年)》的总体思路是坚持电动化、网联化、智能化,为行业指引了发展方向。建立用户的全生命周期服务生态和积极向数字化转型是现阶段车企构筑竞争力的重要一环。公司推出的“咖啡智能”平台涵盖智能座舱、智能驾驶和智能电子电气架构,将搭载在长城汽车全品牌、全系列车型上。

1.2 作为 “柠檬”平台打造的首款新能源车型,欧拉好猫的市场认可度较高

定位“小型车智能化”,欧拉好猫拥有较强竞争力。欧拉好猫定位A0级纯电SUV,于2020年11月上市,售价区间为10-15万元。欧拉好猫采用纯电模块化设计,动力和储电能力都有所提升。与定价相近的竞品相比,欧拉好猫的智能化水平相对更高,现售的5款配置均可实现整车OTA,而且在主被动安全装备和辅助驾驶配置方面更全面;与拥有类似智能化配置的车型相比,欧拉好猫的售价相对较低。据欧拉汽车官方微信公众号(2020.12.14),欧拉好猫目前订单量已超1万台,终端需求强劲。

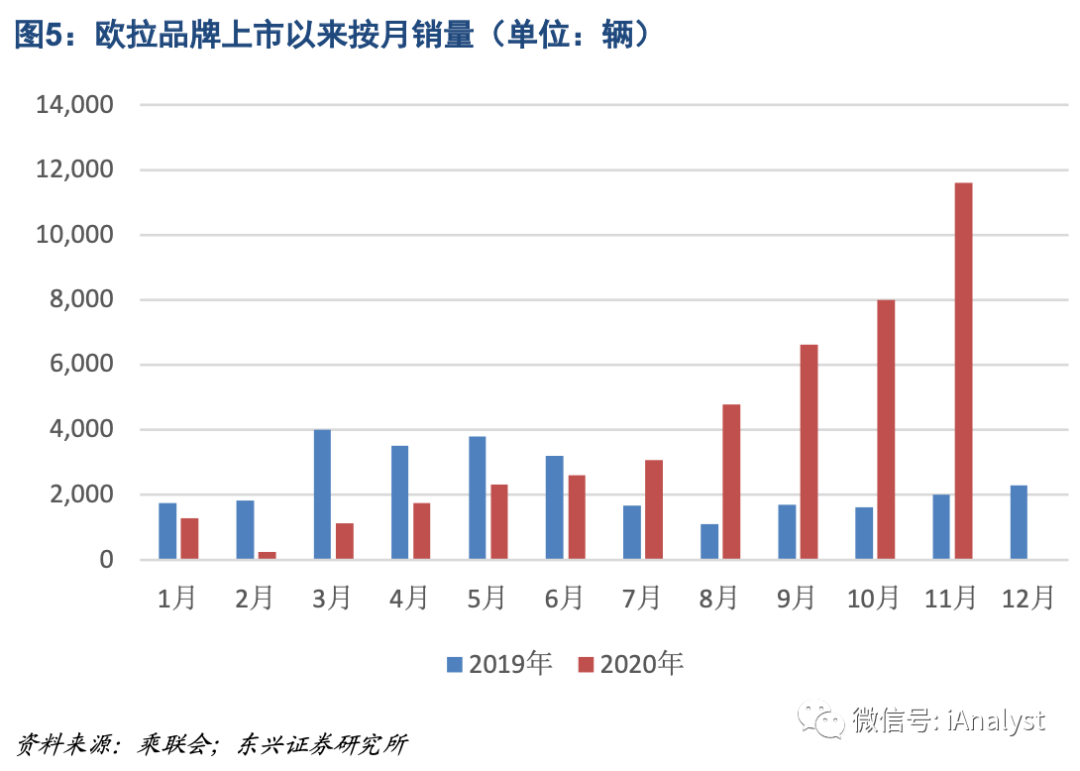

欧拉好猫助力欧拉品牌实现品牌向上,体现长城汽车在新能源汽车行业浪潮中对于品牌塑造、产品定位的积极变革。欧拉品牌是长城汽车旗下的纯电动汽车品牌,11月销量1.2万辆,同比增长415%,环比增长45%。欧拉黑猫作为A00级纯电市场的热销车型,已成功为欧拉品牌打开了知名度。2020年7月欧拉品牌全系车型采用新的命名方式,“猫系列”符合其产品定位,体现了公司全面革新的品牌塑造思路。欧拉品牌之前的车型多集中于A00级车,此次基于“柠檬”模块平台和“咖啡智能”车控系统打造的欧拉好猫,在A0级纯电市场拥有较强竞争力,将成为欧拉实现品牌向上的重要一环。

2乘用车市场复苏,新平台开启公司新车型周期

2.1 国内乘用车市场需求持续回暖

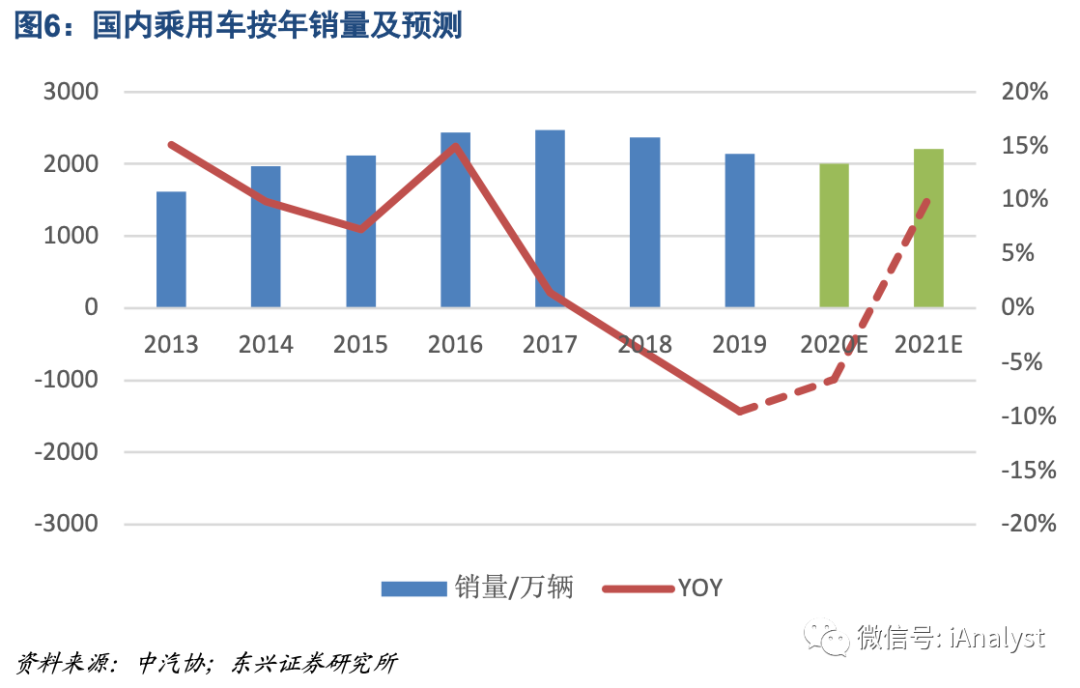

随着宏观经济企稳和换购需求接档,在汽车消费刺激政策推动下,我们预计中国乘用车市场将持续复苏。

宏观经济企稳,公共卫生事件的扰动减弱。受公共卫生事件影响,2020年第一季度乘用车消费端的需求被抑制,供给端的产量也受到限制。之后随着复工复产的有效推进,国内汽车消费加速回暖。

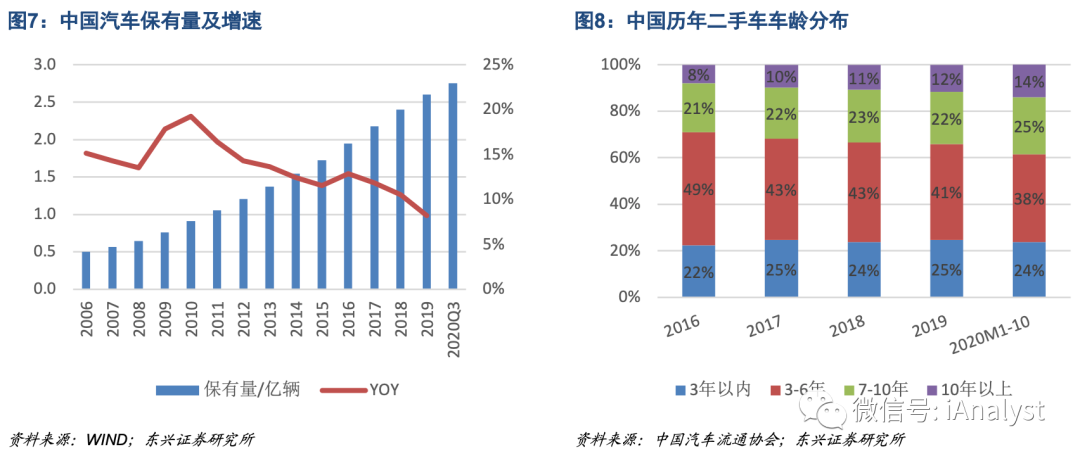

存量背景下,换购需求成为乘用车销量增长的重要推动力。截至2020年三季度,我国汽车保有量已达2.75亿辆,整体增速放缓。中国乘用车从增量市场转向存量市场,新车销售中换购与增购的比例逐渐提升。根据中国汽车流通协会发布的二手车车龄分布,车龄3-6年的二手车交易量最多,其次是3年以内的二手车。就2021年而言,主要有2015-2018年销售的新车进入换购周期,其中2016年和2017年是国内乘用车销售的高峰,将产生大量的置换需求。

2.2 新平台助力公司加快车型迭代节奏

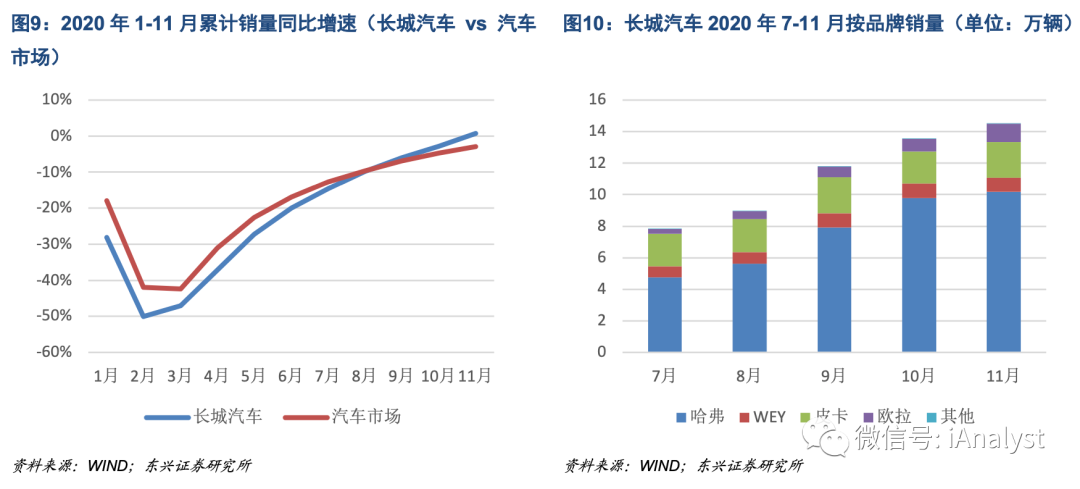

三大全新技术平台为公司的新车周期提供支持。基于新平台,长城汽车2020H2已发布5款新车型或升级改款车型,其中8月上市的第三代哈弗H6和9月上市的哈弗大狗在11月的销量分别为22,852辆和8,555辆。在新平台的支持下,公司的车型迭代节奏加快,预计2021年公司还将推出十多款全新车型和现有车型改款换代,持续强劲的产品周期。

结合近期销量披露,我们预计,公司2020年销量同比增长概率较大。公司11月销售新车145,240辆,同比增长26%,1-11月累计销售961,489辆。2020年上半年公共卫生事件对公司汽车销量产生较大影响,之后随着公共卫生事件受控和公司进入新产品周期,其销量迅速回暖。

受益于国内乘用车市场复苏,并叠加新平台带来的产品竞争力提升和规模效应,我们预计公司2020-2022年新车销量分别为110万辆、137万辆和157万辆。

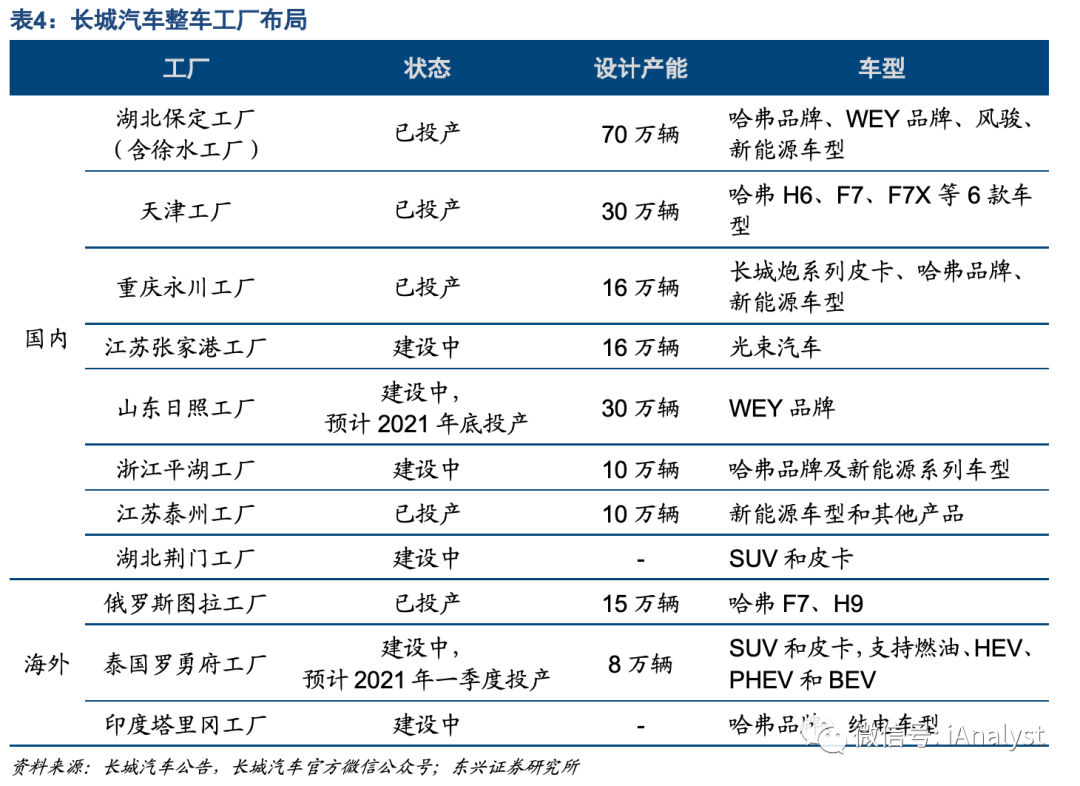

2.3 产能布局广,为长期产品规划添砖加瓦

公司积极推进产能布局,以匹配后期产品规划。长城汽车近年加快产能建设,通过各工厂辐射华北、华南、西部、中部等区域,可以有效降低物流成本和实现本地化运营。公司在多个工厂布局了新能源车型生产线,2020年11月竣工的江苏泰州工厂已下线欧拉好猫,助力长城汽车加速开拓新能源车市场。随着各工厂产能释放和公司产品矩阵的不断扩充,产能利用率提升将带动公司利润率增长。

3盈利预测

结合前文分析,我们认为,公司主力车型在细分市场保持优势地位,具有较强的品牌号召力和产品力,是公司销量的重要支撑。公司新发布的三大技术平台,实现了模块化生产与智能化发展的结合,有效提升公司产品竞争力。

基于新平台,公司的新车型周期具有“品牌多、细分市场多、动力方案多”的特征,目前已推出多款全新车型,预计2021年还将发布十多款全新车型和现有车型的改款换代。叠加乘用车市场的复苏,公司强劲的新车型周期有望持续。

在电动化和智能网联化的行业趋势下,我们认为提早布局、积极变革的长城汽车有望迎来更大的成长空间,看好公司新平台带来的降本增效和新车型周期下的产品结构向上。上调公司盈利预测,预计公司2020-2022年归母净利润分别为51、74和91亿元(原预测2020-2021年分别为50和57亿元),对应EPS分别为0.56、0.81和0.99元。当前股价对应2020-2022年P/E值分别为56、38和31倍。维持“推荐”评级。

4风险提示

汽车销量或不及预期;新车型推出计划或不及预期。

(编辑:曾盈颖)