本文来自Wind。

2020年全球市场变幻莫测,但对投资者来说毫无疑问是一个好年份。今年的热门主题还会在2021年继续发力吗?或者,全球市场将经历一个全新的强有力的主题出现?

盛宝银行在最新的展望报告中回顾了今年所有的热门题材,并对2021年的领涨板块进行了大胆的预测,认为全球经济将出现过热,而价值将迎来史上最好的年份。

2020年:亚洲领涨,美股次之,欧股最弱

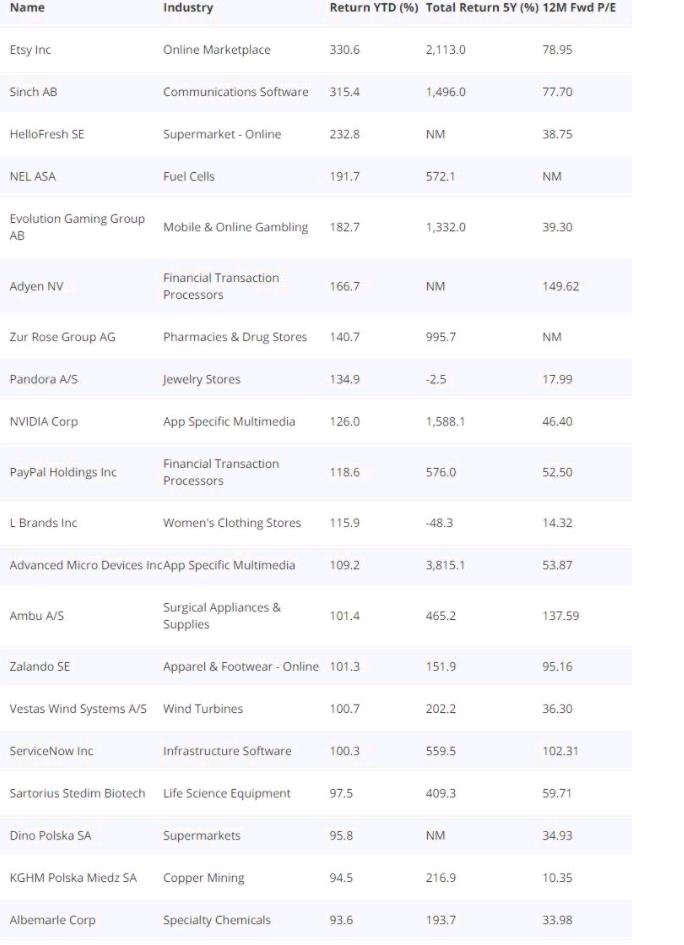

从欧美发达市场来看,市场风格相当极端。截至上周五,这两个市场中表现最好的20只股票今年以来的平均回报率为148%(以当地货币计)。

欧洲市场方面,Etsy、Sinch、Hellofresh、NEL和Adyen等股票涨势强劲,这些股票都是今年数字化和绿色转型趋势的一部分。公共卫生事件使得与数字经济相关的企业脱颖而出;另外,各国政府通过欧盟新的“绿色协议”增加了对绿色转型的投资承诺,提振了接触绿色能源的企业。

值得一提的是特斯拉(TSLA.US),这是一家集新能源整车制造、新能源设备、软件系统等一体的公司,今年是市场明星中的明星,无论是涨幅还是交易量,都让其他能源公司和车企相形见绌。

而2020年欧美发达市场表现最差的公司大多属于原油炼化、旅游度假、银行和航空行业的公司 。

一般来讲,股票在过去12个月的表现有平均延长的趋势,这也叫动量效应。所以根据过去的经验,预计这些趋势在单只股票中会持续,也就是说,数字和绿色能源公司还会继续走高,与旅游相关的一切表现继续不佳。

但盛宝银行认为,今年是如此特殊,这种关系极有可能不会延续,因此可能在欧美股市中看到强烈的均值回归效应。一个好于预期的疫苗推广,是促成这种转变的关键必要条件。

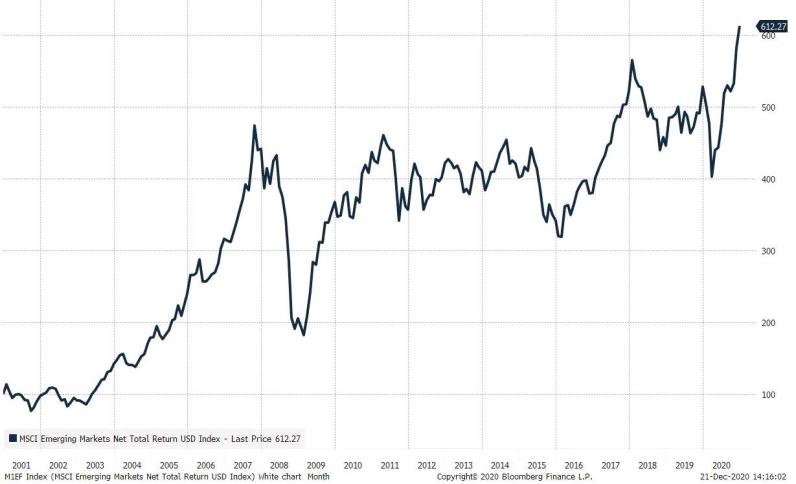

新兴市场是今年表现最好的市场,超过美国股市,这反映出亚洲对公共卫生事件处理较好,这使得该地区能够更快地恢复生产能力,并向发达国家出口商品,消费者信心和消费支出的快速反弹。亚洲股市的积极反弹导致新兴市场股票以美元计创下历史新高。日本股市也因此受到提振,今年以来上涨了13%。

总体来看,亚洲市场因为经济基本面领先因而领涨全球,美国股市表现次之,欧洲股市最差。

欧洲股市已经成为世界上最便宜的股票市场之一,理论上也是价值投资者的猎场。但欧洲大陆的股票便宜是有原因的,它缺乏一个大型的公开上市的科技公司;而且相对于世界其他地区,欧洲经济引擎也受到了损害。或许绿色转型和相关的刺激措施,将在2021年扭转欧洲市场的颓势。

价值股有回归潜力,什么时候上车?

价值股在2020年完全除了霉头。金融、矿业、能源、公用事业和工业股,这些行业都受到了公共卫生事件的沉重打击。简言之,廉价股变得越来越便宜,而昂贵的股票变得越来越贵。

一些行业大佬不断地唱多价值股,并认为现在正是押注廉价股票的最佳时机。这也许是真的,但这可能取决于一些因素,比如利率上升和通货膨胀,以及散户投资者对股市失去兴趣。

近期,许多投资者都在谈论“价值轮动”。盛宝银行称已经认识到了这种潜力,但改行还没有上车。在加入价值股投资之前,该行称需要看到利率的突破和更高的通胀率,而由于英国出现病毒变异,价值轮换的时间可能比预期的要长一些。

盛宝银行解释称,今年价值股的下跌与1998-2000年股市的上涨有许多相似之处。

首先,散户参与率再次很高,据一些美国做市商估计,散户持股约占美国股本流的20%,但这一次由于现金股本活动之外的看涨期权大幅增加而放大,迫使期权做市商通过对冲活动推高基础股票。散户投资者不投资,也不基于复杂的估值模型进行交易,而是投资于故事和简单的技术动力指标。这些力量放大了动量交易,推高了已经很贵的股票。

另一个与网络时代惊人的相似之处,是波动率指数的上升以及强劲的势头。1998年至2000年,波动率指数平均徘徊在25左右。由于一些量化基金在1998-2000年间遭受了损失,至少是那些大量纳入了价值因素的基金。这可能是一个信号,表明正在到达一些拐点,但并不真正知道疯狂的时期会持续很长一段时间。但有一点是肯定的,今年的市场出现了结构性转变。

2020年下半年,最大的赢家是清洁能源股,今年迄今已上涨123%。因为投资者押注美国新一届政府,将大幅改变美国清洁能源股票的格局。中国最近承诺在2060年前实现碳中和,因此预计未来10年中国的投资将大幅转变。在欧洲,最近的“绿色协议”将进一步推动这一趋势。绿色转型很可能是未来十年金融市场的最大趋势之一,未来世界上最有价值的公司将是那些帮助解决与环境和气候变化有关的问题的公司。

今年医疗保健领域的公司市场表现也不错,尤其是那些参与公共卫生事件测试和疫苗的公司。快递服务、电子商务和软件(包括在家工作)的数字公司也得到提振。最后,自动化和机器人主题获得青睐,因为投资者押注于公共卫生事件带来的更多自动化。因为机器人对病毒免疫,因此自动化程度越高,生产和供应链就越不容易受到未来大流行病的影响。

2021年该期待什么?

盛宝银行在报告中称,预测是一件愚蠢的事,但仍将努力对2021年的预期做出最好的猜测。

该行的核心论点是,政策制定者将犯政策错误,在比预期更好的疫苗投放的基础上,过度刺激经济。这将导致明年经济过热,推高实体世界和长期利率的实际通胀率,从而大幅调高收益率曲线。将有助于金融机构和公司接触到实体经济,从而使价值股可能迎来有史以来最好的一年。

但这会导致科技股暴跌吗?如果利率上涨表现良好,而美国10年期国债收益率保持在2%以下,那么盛宝银行的猜测是,科技股将继续上涨,但相对而言会输给价值股。如果长期收益率超过2%,那么利率敏感型股票(定价超高的成长型股票)的估值,可能会发生剧烈变化,股价也会大幅下跌。这一举措很可能与欧洲有关,欧洲股市明年可能会有一次好的表现。

另外,全球供应链多元化的趋势预计还会继续,这将加剧通货膨胀。尽管有这些变化,新兴市场仍将表现良好,相信这部分股市明年将表现出色。

2021年可能是监管很严厉的一年,尤其是在数字经济领域。

未来的发展趋势是监管,而明年最大的潜在头条可能是拆分Facebook(FB.US)或迫使谷歌(GOOG.US)“开放”搜索技术和其他相关技术,以增加竞争。上世纪60年代,IBM(IBM.US)和AT&T(T.US)看到了类似的变化,因此这种情况可能再次发生。

美国政府采取反垄断行动的时机已经成熟,但该行猜测,亚马逊将采取先发制人的行动,剥离亚马逊(AMZN.US)网络服务,这是Snowflake(SNOW.最近在IPO中获得的估值推动的,但也因为它可以转移人们的注意力一段时间。

在报告的最后,盛宝银行称,有一件事是肯定的:当日历显示为2021年12月时,一些疯狂的事情很可能会袭击世界,让这些预测事后看起来很愚蠢。但该行相信,明年市场将异常平静,波动率再次超低。时间会证明一切。

(编辑:曾盈颖)