本文来自 微信公众号“Stansberry贝瑞研究”,作者:Lucia&Grace。

1.2020年美股行业板块前三甲

临近美国圣诞节,一年中的主要交易日即将迎来尾声,回顾今年美股的表现,可以说充满了亮点。首先三月份的4次熔断让巴菲特大呼“活久见”。随后美股一路上涨,11月,道琼斯指数刚创下历史新高,突破 30000点大关,自3月以来上涨63%。同样在11月,标普500涨幅达到了10.75%,是以往一年的成绩。此外,11月份也是过去20年中标普500涨幅最好月份的前三名。

从个股来看,今年很多股票都涨幅惊人,包括贝瑞之前分析的股票,命中了纳斯达克涨幅最高的10支中的6支。那在所有的美股中,到底哪支股票是涨幅冠军呢?哪些行业占了冠亚军赛道呢?

贝瑞研究新锐分析师杨璐铭表示:医疗概念小盘股毫无疑问是今年的涨幅冠军,诺瓦瓦克斯(NVAX.US),涨了30倍,贝瑞曾在5月份的时候分享过。还有其他很多医疗小盘股,涨幅都很高。当然这里想明确一下,这些小盘股,尤其是跟医疗相关的,风险不小,对于大部分投资者来说,还是建议多关注大盘股。

除了疫苗和生物科技板块,今年最红的就是大家都非常熟悉电动汽车行业,不管是就整个赛道,还是公司,贝瑞研究都曾发布多篇内容厘清各公司的投资逻辑。

此外,整个科技板块,包括半导体、数字支付,还有以SaaS为代表的云计算,今年都是大盘上涨的最重要推动力。在这些板块中,贝瑞有很多重点深度分析,比如,芯片股英伟达(NVDA.US),SaaS公司Snowflake(SNOW.US), CrowdStrike(CRWD.US), Zendesk(ZEN.US)等等。另外一个就是号称东南亚“腾讯阿里2合1”的Sea Limited(SE.US)。我们是在3月时发布了研究报告,目前涨幅已高达4倍。

2.2021年美股不一样的着力点

那么2021年会是谁来引领市场,2021年的美股市场跟2020年有什么区别?有哪些板块值得大家关注。

来听听我们贝瑞研究 CEO James Early 怎么说!

贝瑞研究 CEO James Early 认为:2021年美股总体利好,且工业和周期性行业股票、价值股和小盘股将有更多上涨机会。

3.股市跟经济相背而行的趋势还能持续多久?

之前也有读者问,为什么在一个经济不景气的情况下,美股还是不断在涨。

对于这个问题,贝瑞研究分析师杨璐铭表示,整个公共卫生事件毫无疑问是给今年的股市其实带来了一定的压力,但是为什么美股还在走高呢?

主要原因第一点:低利率,公共卫生事件下,美联储把近0的利率维持到2023年。当然不止美联储,各国央行都参与了。如果把这样的低利率放到DCF(现金流折现模型)里的折现率里去算一算估值,那分母的折现率非常非常低,那么估值就自然而然的会高起来。同时低利率也就意味着资金在面临债券和股票选择的时候,会更多的去流向股市。

第二点:史无前例的美联储刺激方案。大家今年对这个无限量化宽松政策应该都不陌生了,尤其是,大家都在等待下一个刺激方案,当地时间12月20日,美国参议院共和党和民主党领袖说,国会领导人已就一项9000亿美元的一揽子计划达成协议,加上之前3.6万亿的卫生事件经济刺激法案,还有之前已经释放出去了6~7万亿美元的流动性,那么加起来就是10万亿-11万亿美元左右。如果你对这个数字没有什么概念的话,听听2019年的美国的GDP是22万亿美元,也就是说2020年的刺激规模就是差不多就是美国一年GDP的一半了。

说到这里你可能会想,未来行情怎么办呢?重点是什么?我该看什么?

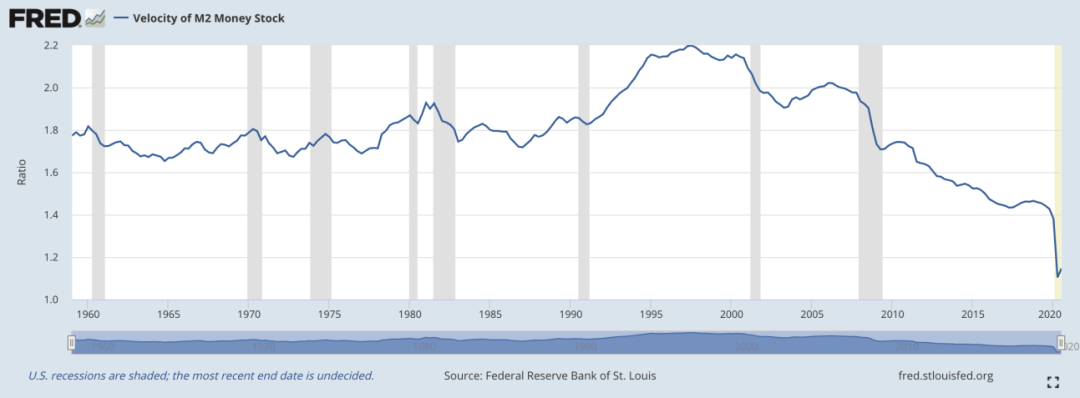

杨璐铭指出:“我觉得目前对于整个经济体来说比较需要注意的,一点就是比较低的这个货币流动速度,尤其是实体经济。货币的流动速度取决于经济增长速度还有货币供应量的增长,虽然M2的增长非常强劲,但是货币的流通速度趋势在下跌。我们可以看到一个这样的曲线,所以这说明什么?说明家庭企业政府大家都没有拿手中的钱去消费啊,没有去购买服务而更多的用于储蓄投资或者还清债务,所以这个时候你就算可能大放水,这个提振经济的效果也不是特别好。但是呢,这么听起来可能非常悲观啊,但是可能有一点比较小积极的点,也就是说其实场外还有大量的大量的资金在等待着入场。

此外,大家平常都会关注的,疫苗相关进展。尤其是疫苗上市之后,大规模接种开始,世界经济开始恢复时,人们才可能更倾向于消费而非储蓄,所以到时候货币流通速度会比现在更快,所以在这个点上可能疫苗的上市时间点跟货币流通速度都会直接或者间接的相关。

4.影响2021年大盘趋势的因素

货币流通速度的确是经济背后的一个重要健康指标之一。但是就像刚才说的,其实场外也有大量的资金等待入场,其实这对股市也是一个利好消息,那么进入2021年的利好因素还有哪些?

现金充足

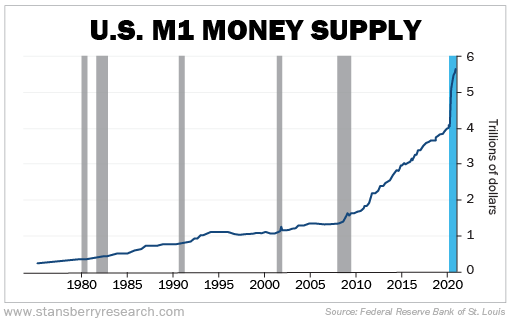

贝瑞研究前两周发了一篇文章《美股现在贵不贵?》,简单概括一下,即我们看到最新的这个M1数据急剧上升,M1就是经济体中流动性最强的数据,包括现金、支票账户等。

分析师杨璐铭表示,M1的大涨与公共卫生事件下经济衰退的情况是正好相反的,这一定程度上可以说是为21年的开年打下了一些好基础。

参议院选举结果

分析师Grace张补充道,关于2021年的大盘,近一点的时间来看,有一个重要的事情值得大家去关注,那就是1月5号的这个参议院的选举结果:谁能控制参议院?

这个结果之所以重要在于拜登的经济纲领中最重要的一条是要加税。那不仅是富人的个税,还有要提高企业所得税,要从21%提高到28%。那大家也都知道特朗普他执政期间股市表现良好的一个很重要的因素就是在于它大幅度降低了企业所得税。因为理论上说,拜登上台以后,如果要把企业所得税要提高到28%,对所有的企业来讲,也就意味着他税后净利润就减少了,那也就意味着如果股价不变,那这个股票的市盈率就突然变高了。如果真的所得税被提高的话,那对股市来讲这是一个利空。

所以,但是现在问题就是:拜登他作为总统是否有这个权利呢?

目前来看,众议院现在已经是民主党的天下了。那参议院呢,它现在呈现的是民主党和共和党是48票比50票这么一个局面。那现在还没有出结果的这个两个参议院的席位其实都是来自于这个乔治亚州,有一个是因为身体健康的原因要重新选,另外一个就是正常的一个换届选举,这个在1月5号会开票。共和党只要再赢下一席,就可以成为多数党,民主党需要赢下两席才会达成一个50:50的局面。

如果是50:50的局面,那副总统哈里斯她就有权去行使这个这个表决权。那当然了,那就是民主党会掌控这个参议院。所以1月份的这个结果目前看起来是共和党掌控这个参议院的机会更大,这对股市来讲就是比较利好的。因为共和党它是反对加税的,如果共和党赢下参议院的话,那也就意味着不太可能会加税。那对美股大盘来讲这是一个长期的利好。但是万一说是民主党掌控的参议院的话,那对大盘就不是太好的消息了。当然事情也有两面性啊,因为共和党在这个经济刺激方面,它更保守一点。但是总体来说,美股股市更希望看到共和党能够掌控参议院。

华尔街看涨情绪

此外,从整个华尔街数来看,整个北美圈子都蛮看好21年的。疫苗和已经重新开放的全球经济复苏角度,一个基于圈子里20位比较有声望的分析师调查显示,其中有13位分析师都表明了对明年的美股保持乐观态度,并且预测这个标普500将会涨到4000~4500点这个区间之内。

贝瑞研究分析师杨璐铭表示:主要看涨原因还是基于疫苗的进展以及全球经济活动复苏增长,因为如果我们可以预期到疫苗利好消息带来整个经济活动的复苏之后,那就是相当于整个的宏观基调就是低利率加上标普500的收益率反弹,那么很明显就会把股市推向下一个新高潮,当然中间,有短期的回调是非常有可能,我们也会把这个放到预期之内。

5.2021年的风险因素都有哪些?

贝瑞研究分析师Grace Zhang指出:相比较而言,短期内,在未来几个月的这个周期内,我不那么乐观。但是,如果看到2021年的年底的话,我觉得美股大盘应该总体上还是向上。也就是说短期回调的压力也还是不小。

关于风险因素,主要有几个方面:

首先,从美国和欧洲现在来看,公共卫生事件的控制还是一个风险。

因为从根本上来说股市的基础还是实体经济,那实体经济能恢复的怎么样它取决于公共卫生事件的控制。那拜登上台以后他首要的任务就是控制公共卫生事件,但是现在美国人民对于接种疫苗有多大接受度,其实还不是特别的确定,因为根据几个民意调查来看啊,现在愿意接种疫苗的美国人的这个比例大概只有50~60%。

那这个比例,说实话,不是特别高了,根据专家的这个说法,要达到70%才会形成群体免疫。那现在还有一定的距离。另外也有一些不良反应的一些报道出来,所以这个美国民众包括这个欧洲和英国民众对这些消息会怎么反应,怎么去影响他们后面去这个接种疫苗的意愿,我觉得这还是具有一定的不确定性。此外,这几天英国病毒变异导致公共卫生事件加重,公共卫生事件对经济影响的周期可能比我们想得要更长久一些。这是第一点。

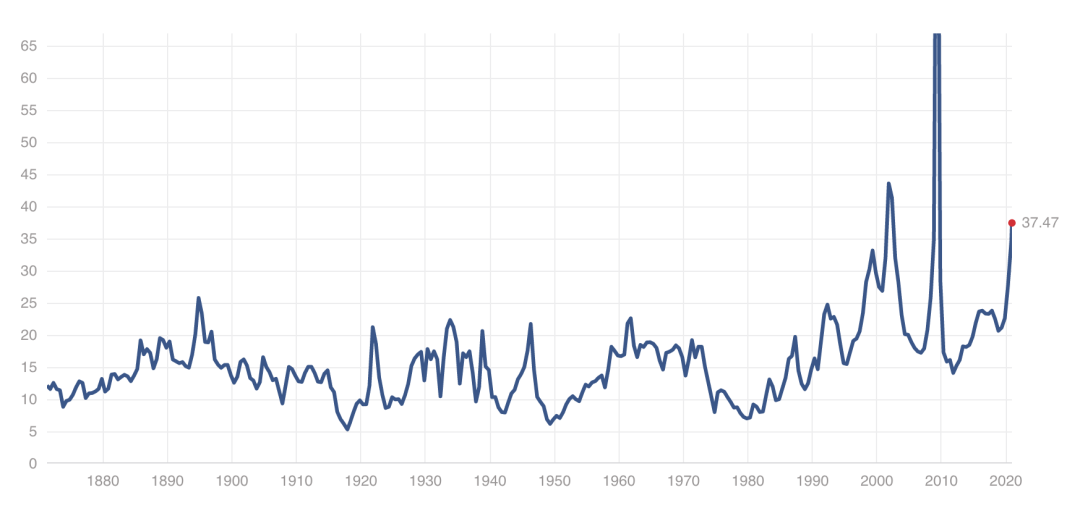

第二点,大家都知道的,现在这个整体的高估值。

标普500,它整体的市盈率37点多,这在历史百分位的图上显示差不多是99%的水平。也就是说,市场的看涨情绪真的是极度看涨,put/call ratio现在极低。也就是说,如果大家都是在一个非常乐观的状态下,越是这个时候,我觉得大家就越需要谨慎,因为这个时候是一个危险的信号。

第三,一些结构性的差异。

例如标普500指数成分股的BIG FIVE,即美股市值前五公司或前七大公司,与另外其他495或493相比,其在板块上的表现今年呈现了很多差异。前五大科技股的这个市值占到了标普500总市值的20%多,大部分的公司仍处于一个比较低迷的一个状态。在2015年,这五大科技股才占到12%。那明年这个差异是会继续像今年一样的趋势,还是说完全的一个反转,这对于板块的选择以及个股的选择都会是一个需要考虑的挑战因素。

第四、政治因素。

例如,政治摩擦产生的对中概股方面影响。

但是,对现在在美国上市的公司来讲呢,尤其是未来三年内大家可以预期看到的“二次上市”的进程肯定会加快。已经有很多的优质企业都在香港二次上市了,但我相信更多的优质企业会回到香港,甚至到A股来,这个二次上市,也会受到资本的追捧。但是还有一部分是质地不那么好的企业,那他可能在香港在A股进行二次上市就会存在障碍,总结下来就是你在哪个市场都一样,大家远离垃圾股是比较安全的。

6.2020年大涨的科技板块还能投资吗?

谈到结构性,2020年美股走高在很大程度上离不开五大科技股的支撑。那么2021年科技股是否还是推动大盘走高的驱动力?投资者是不是还应该继续关注科技股?

贝瑞研究分析师Grace Zhang表示,从长期来看,科技股它肯定是一个推动大盘最强的驱动力,因为科技对于人类生活的影响和改变在这次公共卫生事件期间得到了最大的体现。但是科技股和价值股之间的这个差距已经达到了近10年来的最高值。

我们可以通过对比追踪标普500价值股的Vanguard的一个ETF(VOOV.US)和追踪标普500成长股的另外的一个ETF(VOOG.US)来做对比。从数据来看,它两者之间的差距已经是10年来的最大值。在短期内,会不会看到这两者之间会出现一定程度上的均值回归,是值得大家去关注、去考量的一个细节。

但是疫苗推出,经济慢慢恢复,并不是说科技股的这个发展就会停滞,因为从长期来看呢,它肯定还是大盘的领头羊。一旦大盘它发生风格转化,然后资金流向发生变化的时候,科技股的估值在一定的周期内会得到修正这个是蛮有可能出现的。

7.新能源汽车行业在2021年是否依旧乐观?

贝瑞研究分析师杨璐铭表示,新能源汽车行业长期来说是非常看好的。

“因为无论是宏观政策还是对整个社会经济的科技发展的步伐,都会朝着一个电动化去发展的,所以我自己是比较看好的,2021年的话我还是看涨。”

不过对于新能源汽车和科技股的投资逻辑都非常相似:买EV公司股票呢,重点不是投资公司目前的阶段(因为他们还没有正的净利润),而是投资他们5年-10年之后的发展,那么这个投资时限是非常长的,所以现在它才会到一个非常泡沫化估值的位置。

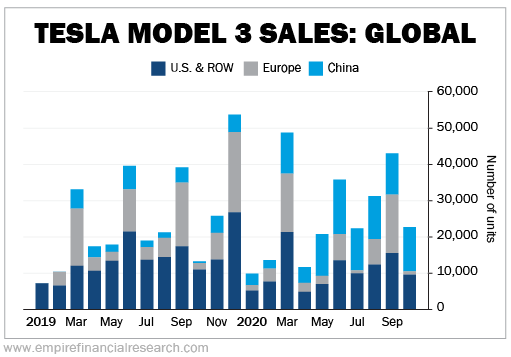

除了这个估值的问题之外,如果该行业想继续保持着高速的增幅来去满足高估值的话,需要注意的是全球化市场的渗透。其实电动车市场今年的发展好像更主要的是集中在这个中国市场,无论是“电动三傻”美国上市,还是特斯拉今年在中国市场势如破竹,整体感觉是中国市场整个蛋糕在不断的被做大,当然中国这个蛋糕能越做越大是最好的,那么它能够大到什么程度以及它能不能把全球的市场蛋糕一起做大是一个期待。

从风险的角度来看,我们更期待于看到在全球市场能给出一些更满意的答卷。根据特斯拉的Model3的最新销售数据,由于上海工厂投产,其中国的销量疯狂上昂,或但同时在一些比较成熟的欧美市场的销量却在下降,我们会期待看到其在2021年如何去解决这个区域板块不均衡表现的问题。

8.2021年的赢家会是哪个板块,哪个行业?

那么2021年的赢家会是哪个板块,哪个行业?投资者应该关注哪几家公司?

贝瑞研究分析师杨璐铭表示:关于行业的预期,我给分了三个篮子:今年跌了,明年可能继续跌的;今年跌了,明年可能会回血的;以及今年涨了明年继续涨。

2020年跌了,2021年继续跌的,我个人认为航空股将是其一。

虽然很多人很自然地会认为,随着疫苗上市,航空业将复苏。但不过需要注意的一点是复苏的业务营收占比以及复苏的速度,尤其是航空公司的商务旅客业务可能会拖后腿。航司营收大头其实来自于商务旅客,是常旅客的2倍利润率,有些航班商务旅客的营收贡献甚至可以达75%。而这一点,就恰恰拖了后腿。因为公共卫生事件的原因,商务旅行的恢复速度可能比度假旅行业务恢复要更慢,而许多公司发现通过线上举办活动可以节省成本。

2020年跌了,2021年可能会回血的,我认为是房地产、材料跟汽车。

这些板块股票毫无疑问也是2020年受重创的板块,但是随着美国经济体中对利率比较敏感的企业重新回到正常的轨道,这些股票会带来比较大的一些惊喜。

2020年涨的,2021年继续涨。我认为是科技股板块。

毫无疑问科技股赛道的发展趋势是非常看好的,以及在低利率环境下,其实对于整个科技的发展是非常有利的。那么在低利率的情况下,我们可以看到这个行业的高利润同时也会保持这个增长趋势。

另外,刚刚我们也提到这个民主党总统加共和党参议院的这个分裂模式决定了增加税收的可能性不大。而且,许多技术细分行业(例如云计算,线上广告和数字支付)仍处于应用的早期阶段,为未来的增长留有很长的路要走。当然,目前科技股高估值风险依然有的,但是毫无疑问我们可以看到这个行业的一个发展潜力。

关于周期股的机会。

分析师Grace Zhang补充道:不管是A股也好还是美股也好,这个周期股已经开始启动了有一段时间了。因为它是和经济恢复相关度最高的一个行业,比如有色、建材、水泥、建材、水泥,尤其在美股里面会表现的比较明显,因为美国今年的这个房地产市场也很火,我们预计到明年这个市场还是会继续向上。

还有一些防御性板块里面有一部分超跌的机会。

Grace Zhang表示,像军工的细分赛道里面有一些具有垄断地位但超跌了的公司,可能会在2021年有30%-40%的上涨。

新兴市场的机会。

2020年,11月份RCEP签订以后,这是一个15国的经济体合作协议,这15国的经济总量是27万亿美元,它占到全球这个GDP1/3,贸易额也占到全球的1/3,那这个协议的签署对东盟这个主要的这个新兴市场经济体呢,它肯定是一个长期的重大利好。贝瑞研究今年也发布了数篇关于新兴市场补涨和追涨机会的报告,投资者也可以多关注这一块,通过一些美股新兴市场的ETF去参与。

需要补充的是,新兴市场是更长线的机会。但是我之前也讲了短期还是有风险的,首先因为11月的这个大涨,它驱动的最主要的原因,第1个就是说因为大选的这个靴子落地了,第2个就是疫苗的利好。

那目前来看呢,因为市场的预期已经把疫苗通过这个紧急使用授权和年底之前就开始接种算在预期内了,那疫苗的这个紧急使用授权获批以后,也就是说利好落地了,那市场就失去了最重要的一个驱动力。那这个时候在市场没有一个新的驱动力来带领市场的话,那就会有一个向上或向下的选择。

(编辑:马火敏)