本文来自 英为才情Investing。

今年,华尔街的战绩还不及普通散户;但接近年底,按照惯例华尔街机构还是纷纷抛出了对2021年美股的预测。

去年年底,即便是华尔街最乐观的预测(3600点)也未曾想到,标普500指数能够站上3700点的历史新高;把这个成绩放在公共卫生事件的大背景下看,就更不可思议了——4月份,调查显示,华尔街预测标普500全年不会上涨,还会下跌11%;即便是在9月份中旬,《巴伦周刊》访问的六名分析师预计标普500指数年底将仅为3492点。

但从10月份的一轮小型抛售结束之后,美股持续攀升,不断刷新纪录,终于让华尔街变得更大胆了一些。

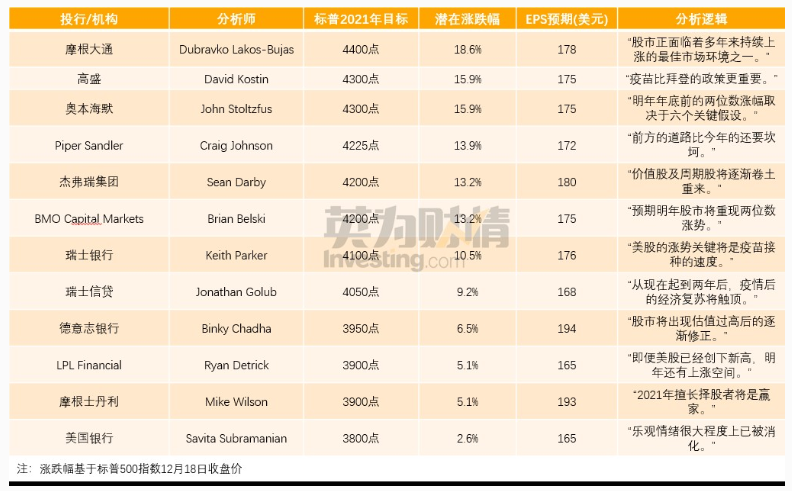

图片为华尔街对明年年底标普500指数的预测,制图:英为财情Investing.com

四大最乐观预测

摩根大通:目标价4400点,EPS 178美元

摩根大通的策略师表示,进入 到2021年,市场将迎来一系列积极的事件,包括广泛的疫苗接种、经济的持续重新开放、华盛顿迎来一个分裂的政府以及宽松的央行政策前景。

摩根大通策略师拉科斯-布亚斯(Lakos-Bujas)在报告中称:

“股市正面临着多年来持续上涨的最佳市场环境之一。随着商业周期的扩张和风险的降低,前景变得十分明朗。我们预计,在企业盈利恢复和多倍增长的推动下,股票的融涨将持续至2021年上半年。”

他还指出,随着围绕疫苗分发、佐治亚州参议院竞选结果以及额外货币和财政策略的不确定性开始消散,明年美股的大部分涨幅会在年初出现。标普500指数可能会在年初触及4000点,然后在年底前升至4400点。

高盛:目标价4300点,EPS 175美元

和摩根大通的策略师一样,高盛也认为,疫苗将成为2021年股市最为关键的催化剂。

高盛策略师戴维·科斯汀(David Kostin)表示,对于经济和市场而言,疫苗是比拜登政府的前瞻性政策更为重要的因素。

为了最大程度地提高潜在回报,并将风险降至最低,高盛策略师建议专注于对大流行最为敏感的股票上,尤其是那些“将从疫苗分发和经济正常化进程中受益的高价值股”,此外还建议投资“具有长期增长前景的股票”。因此,该行建议增持信息技术、医疗保健、工业板块。

奥本海默:目标价4300点,EPS 175美元

奥本海默的预期是基于六个关键假设:

首先,大部分民众将接种疫苗;其次,股票投资者将定价疫苗的成功;第三,至少有一名共和党参议员将赢得1月5日的佐治亚州两个参议院席位竞选,从而保留共和党对参议院的控制权;第四,美联储将维持其极低利率,与宽松的货币政策保持一致;第五,国会最迟于2021年一季度推出财政刺激措施;最后,投资者的风险偏好将继续青睐股票。

Piper Sandler:目标价4225点,EPS 172美元

虽然Piper Sandler认为标普500指数明年也将突破4000点,但他认为前方的道路比今年的还要坎坷一些。

Piper Sandler策略师克雷格·约翰逊(Craig Johnson)称:

“鉴于最近股票的反弹幅度,以及对于疫苗快速推广、刺激方案即将出台的预期,我们认为近期市场令人失望的风险仍然很大。公共卫生事件的恶化可能导致未来几个月出现长时间的封锁。这一背景将在明年引发高于均值的波动性,而财政和货币政策将为市场提供底部。”

不过,他补充称,随着疫苗的到来,相信“乐观情绪将占据上风。”

两大最“悲观”预测

美国银行:目标价3800点,EPS 165美元

美国银行股票策略师萨维塔·苏伯拉曼尼安(Savita Subramanian)认为,股市已经消化了经济增长和企业盈利能力回升的预期,令明年股票的上涨空间变得不大。即便投资者对于疫苗相关的乐观情绪高涨,但潜在的负面催化剂也比比皆是。

“疫苗分发的执行风险、财政刺激措施的推迟和更长的封锁期都是风险。如果股票风险溢价回到十年前的平均水平500-550个基点(目标为437点),那么标普500指数将跌至3000-3050点。”

当然,有几个力量在支撑着股票:标普500指数的股息收益率是10年期美债收益率的3倍,而前者预计将在2021年增长。

美国银行更倾向于选择价值股多于增长股,周期性股票多于防御股,小盘股多于大盘股,因为它们都可能受到经济复苏后的更大幅提振。

摩根士丹利:目标价3900点,EPS 193点

摩根士丹利预计,明年擅长择股的投资者将是赢家。

摩根士丹利分析师迈克尔·威尔逊(Michael Wilson)在报告中称,经过一年的大幅波动之后,2021年的焦点将是哪家公司能够实现盈利增长。

同样,该行也更看好那些与经济重新开放、经济复苏息息相关的周期股票,且明显倾向于小盘股,称在复苏期间小盘股往往能跑赢大盘。该投行表示:

“我们仍然增持金融板块,认为利率上升和信贷改善将带来积极的上行推动力;鉴于需求反弹、盈利增长及通胀保护,增持原材料和工业板块;考虑到GARP(按合理价格增长)的特征以及政治不确定性消退后重新评估的潜在可能,增持医疗保健板块。”

摩根士丹利还将信息科技板块的股票评级从“减持”上调至“持股观望”,维持对非必需消费品行业的“持股观望”评级,并“减持”防御性的必需消费品及公用事业类股。

(编辑:马火敏)