本文来自微信公众号“国泰君安证券研究”,作者:吴晓飞、陈麟瓒、丁逸朦。

乘用车自主品牌开启黄金时代。随着中国乘用车市场恢复稳定增长,需求结构和消费人群的变迁效果会逐步显现,对于自主品牌而言换购占比提升推动单车价格和单车盈利的提升,而成为主力消费群体的90后的消费习惯也为自主企业的品牌向上创造了客观条件。具备较强产品力的自主品牌在未来几年可以看到单车盈利以及销量上的双重提升。推荐标的吉利汽车(00175)、长安汽车等。

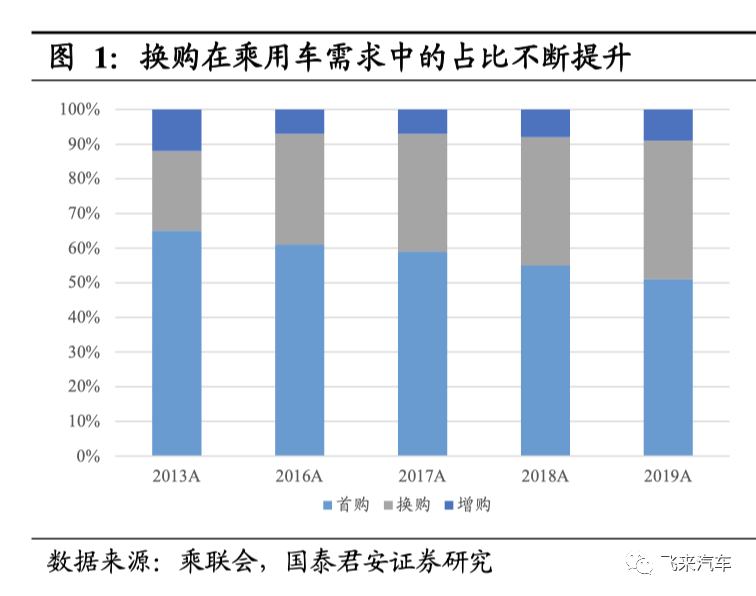

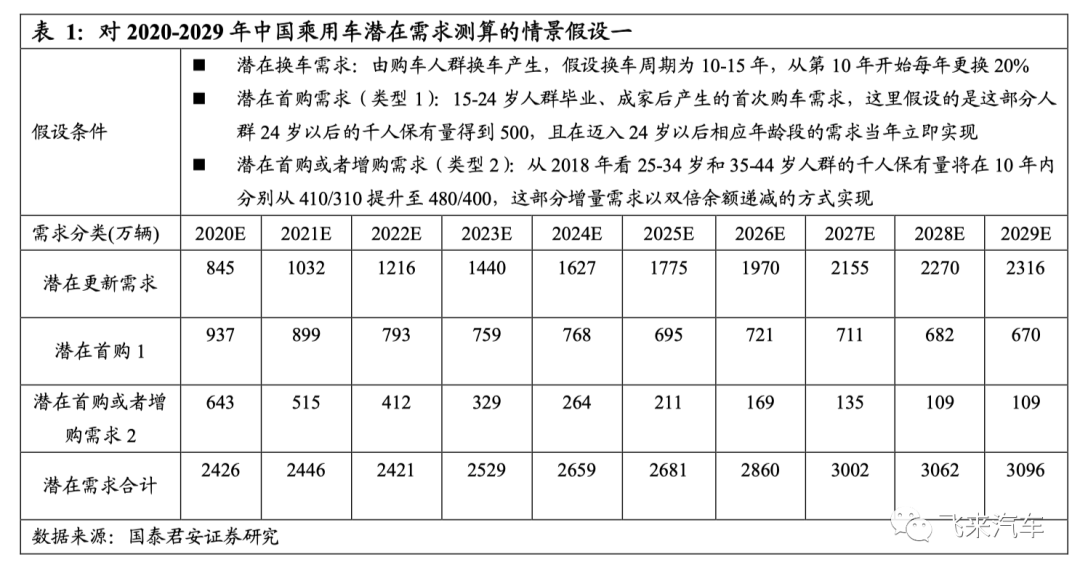

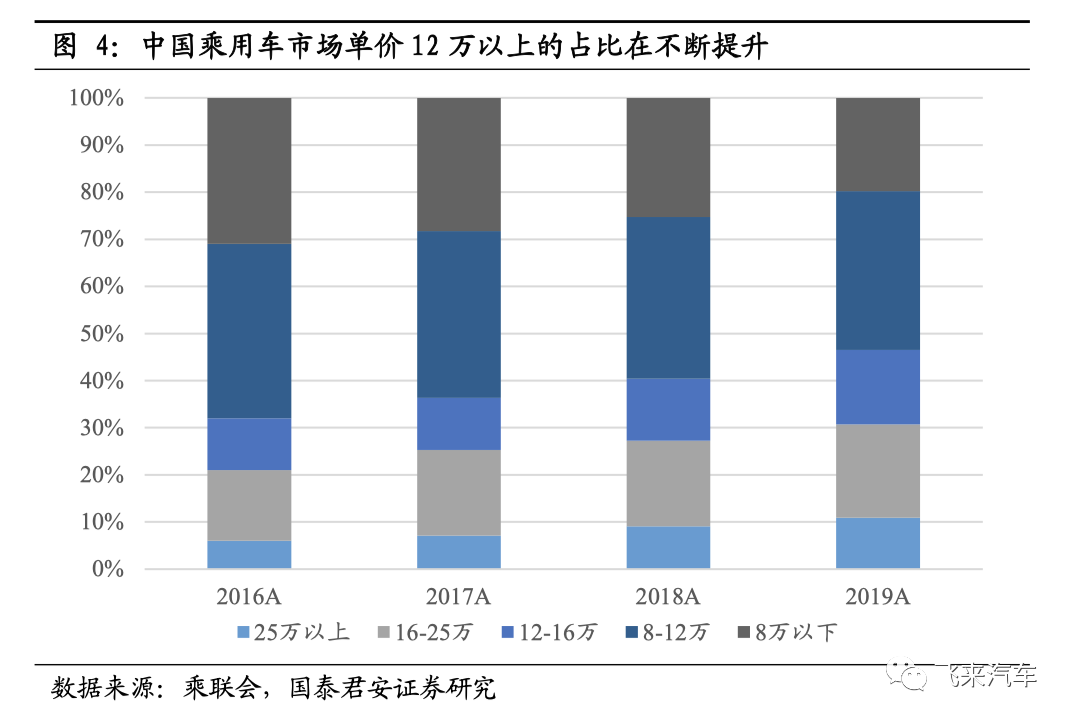

换购占比提升,推动平均售价和行业销量的继续增长。中国乘用车加速步入换购期,换购需求比例的不断提升一方面推动着乘用车销量的进一步上涨,预计2025-2029年乘用车潜在需求在2600-3000万辆;另一方面中低端需求的换购也将推动平均售价的进一步提升,2019年12万元以下的乘用车销量占比仍然超过50%,而10万元以下的市场是自主品牌的主战场,换购带来的效果也将更加明显。

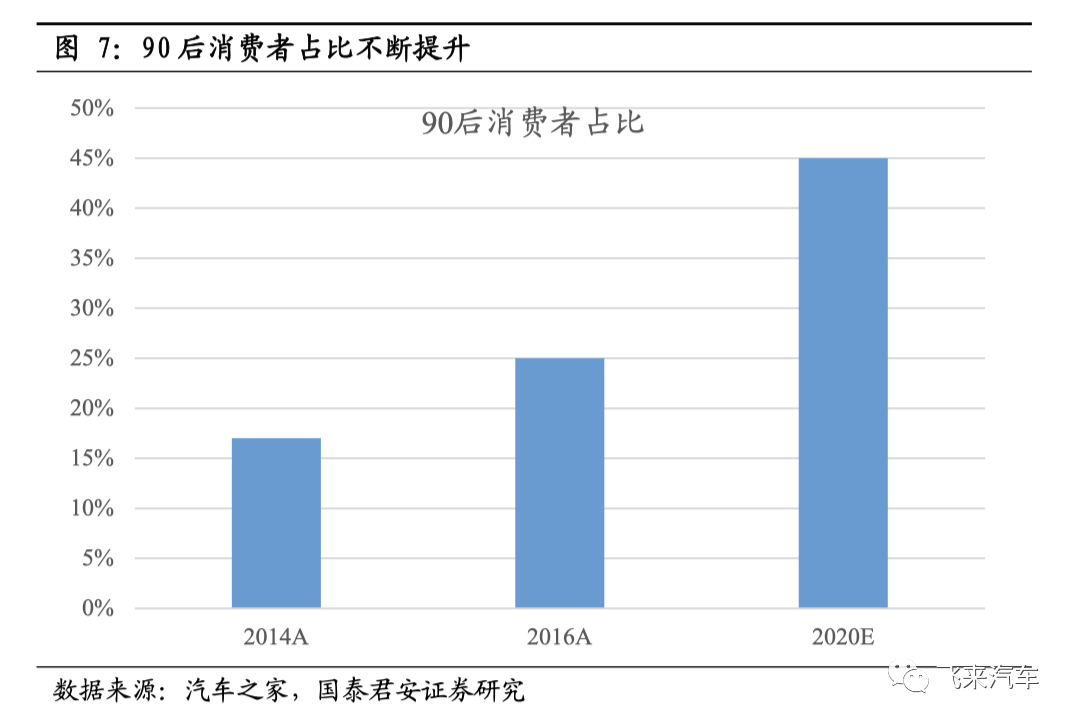

90后成为消费主力,其消费特征为自主企业的品牌向上创造了客观条件。90后逐步成为购车的主力人群,到2020年已经超过40%。90后在消费时体现出了明显不同于60/70后的消费特征,品牌中性、看重个性化和美观度、看重智能网联化。与合资车的经典车型引进、智能网联化推进相对缓慢不同,自主车企子个性化、美观度以及智能网联等领域的优势将使其在新消费主力中的市场份额进一步提升。

稳定的市场背景下,自主品牌的品牌升级已经开始显现,在未来几年得以持续。在行业清库存、国五/国六等因素的影响逐步消除,行业回归稳定后,自主品牌的品牌向上2020年在加速显现。长安等在中端SUV市场实现了换代后的销量和单价的双重提升,在中高端市场红旗、领克以及造车新势力等也实现了快速增长,预计接下来在越野车、轿车等市场也能看到自主品牌不同程度的突破。

风险提示:行业销量增速不达预期、新市场下的费用投入压力更大。

01 换购占比提升,90后成为消费主力

换购占比提升,90后成为消费主力。中国乘用车加速步入换购期,换购需求比例的不断提升一方面推动着乘用车销量的进一步上涨,另一方面中低端需求的换购也将推动平均售价的进一步提升;90后成为乘用车市场的消费主力,2020年占比预计达到45%,从消费特征看90后更品牌中性、看重个性化和美观度、看重智能网联化

1.1. 换购占比不断提升,推动销售单价和行业销量继续增长

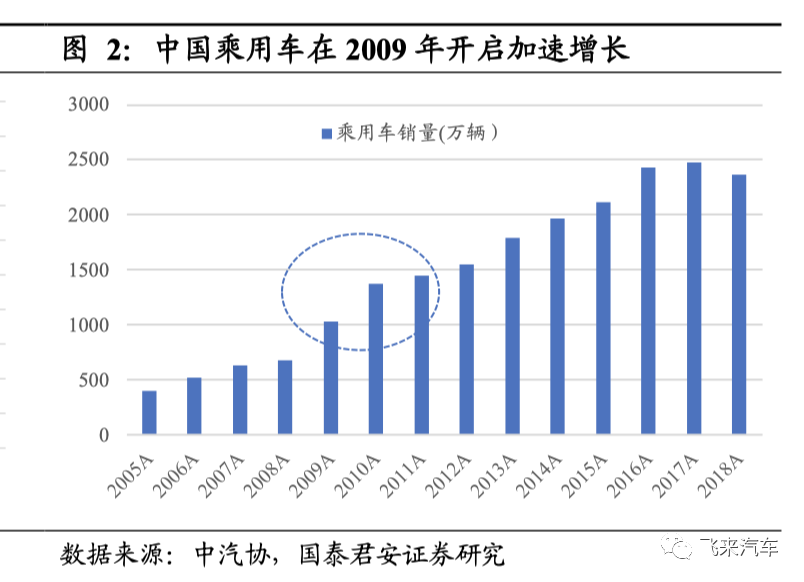

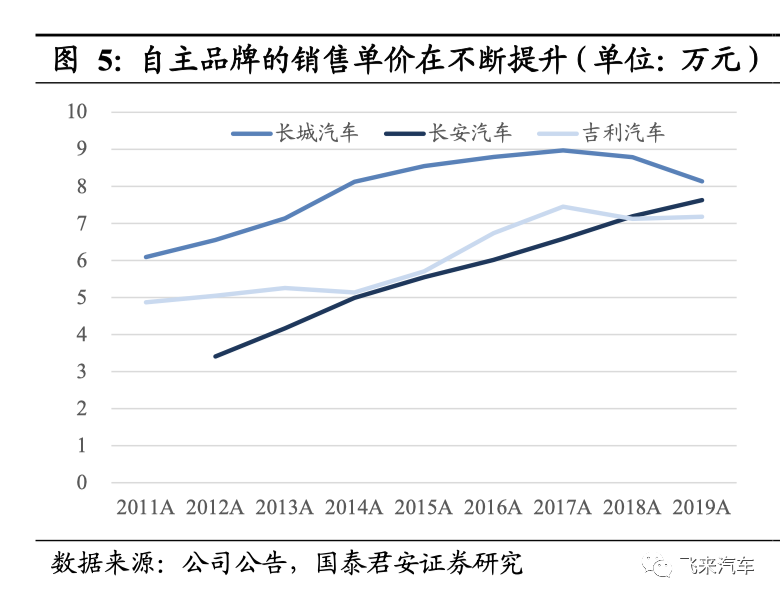

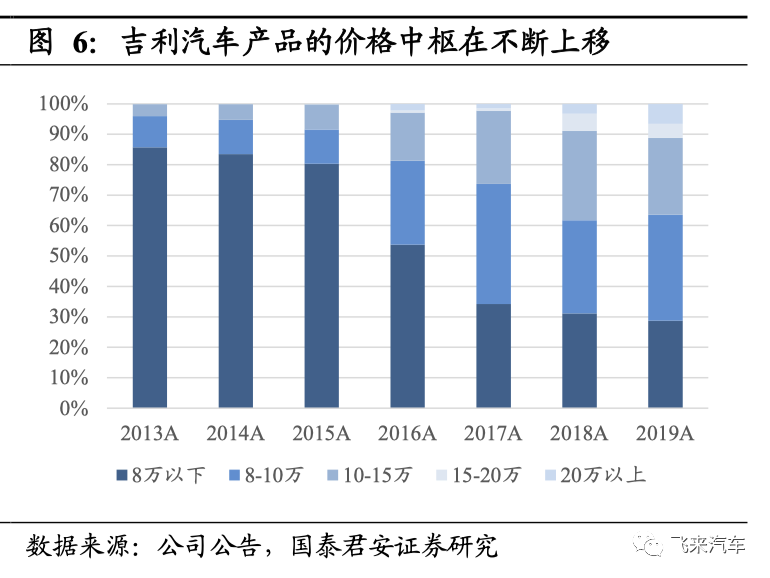

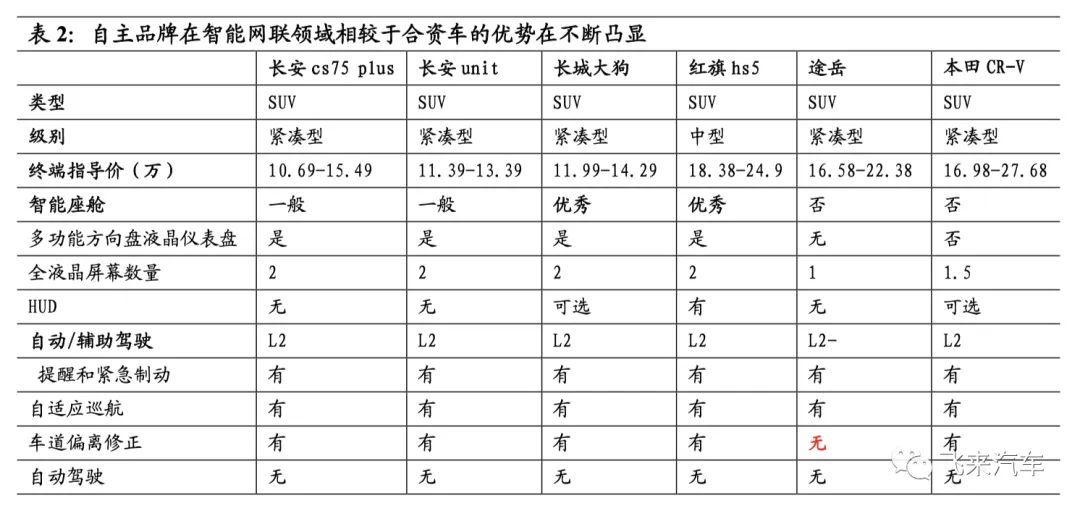

中国乘用车加速步入换购期,换购需求比例不断提升。中国乘用车销量在2009年开启高速增长通道,在2015年突破2000万辆,按照10年左右的换车周期来看,中国在2019年开始换购需求开始加速释放。从乘用车的需求结构看,2013年首购占比约为65%、换购为23%,而到2019年收购比例约为50%,换购比例达到40%。换购占比将进一步提升,预计到2025年换购需求(潜在)占比超过65%,同时乘用车的潜在需求将在2025年接近2700万辆。随着中国乘用车的换购需求快速释放,其在乘用车的潜在需求中的占比不断提升,预计在2025年超过65%,2029年接近75%,同时乘用车的潜在需求量也将在2027年超过3000万辆。换购需求占比提升,叠加消费升级,中国乘用车销售均价逐步提升。消费者在换购时通常会在性能、配置上提出更高的需求,换购的价格也会更高。换购占比的提升推动中国乘用车平均售价的复苏:中国乘用车的销售均价在2016年以前在14-15万元,2016年以后随着自主品牌占比的提升,回落到13-14万元,2019年以来销售均价继续提升超过15万元。从具体细分来看,2016年销售单价在8万以下的乘用车占比超过30%,而8-12万的占比接近40%,12万以上的占比在30%左右;到2019年,8万以下的占比为20%,8-12万的占比为34%,12万以上的占比超过45%。自主品牌过去的主力价格带在10万元以下,近几年销售均价在逐步提升。2015年以来在换购+消费升级等共同作用下,自主品牌的单车售价在逐步提升,在2019年长城汽车、长安汽车和吉利汽车的销售均价均超过了7万元。以吉利汽车为例,2015年10万以下以下的产品占比约为90%,到2019年10万以下的占比为63%,10-15万的占比超过25%,15万以上的占比不足15%。随着换购占比的提升,自主品牌的销售均价有望快速提升。90后消费者占比不断提升,体现了不同的消费特征。90后逐步成为购车的主力人群:2014年90后消费人群占比不足20%,到2020年已经超过40%。90后在消费时体现出了明显不同于60/70后的消费特征,品牌中性、看重个性化和美观度、看重智能网联化。美观度成为90后购车重要的选择标准。90后更加“颜控”,70/80后在买车时更加看重值量和安全性,而90/95后则更加看重外观。2019年以来几个不同细分市场的爆款车型包括长安CS75 PLUS/UNIT,长城大狗、欧拉在外观设计上都有很强的吸引力。同时,90后在汽车消费上又表现出了很强的个性化特征。90后对经典车型的偏好度要明显低于70/80后,他们更喜欢在汽车消费上能彰显出自己的特征。在大排量摩托车以及越野车等可以在一定程度上改装凸显个性化的产品上,近几年看到了销量上的高速增长。除此之外,90后对智能网联化的要求很高。90后作为玩着手机长大的一代,对互联网的接受度明显要更高。对于智能座舱、基本的辅助驾驶功能对90后的消费者吸引力很强。2019年以来长安汽车、长城汽车以及红旗等品牌在智能网联领域相较于合资车的优势在不断凸显。02 自主的黄金时代,单车盈利和市场份额的双重提升

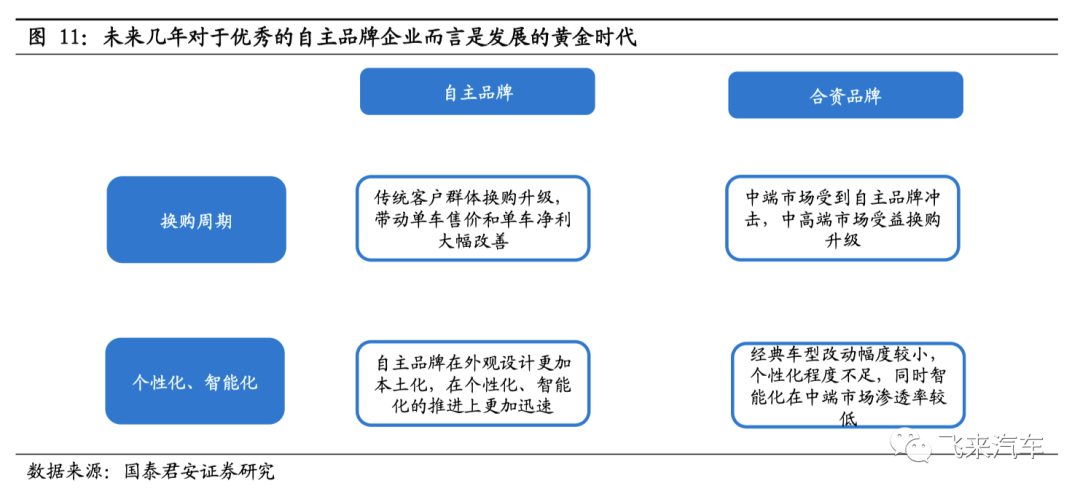

未来几年对于优秀的自主品牌企业而言是发展的黄金时代,将看到单车盈利和市场份额的双重提升。在行业销量企稳和价格体系恢复正常后,未来几年优秀的自主品牌将迎来发展的黄金时代,一是原有客户换代升级带来了单车售价尤其是单车净利的提升,二是自主品牌在个性化、美观度、智能网联等领域的优势将使其在中端市场的市场份额进一步提升。SUV市场基于原有客户群体的换代升级,自主企业开启品牌向上之路。过去自主品牌的主力市场主要集中在10万元以下,随着换购等带动价格带上移,具有产品力的自主品牌在加速推动品牌升级,产品价格带逐步上移。以长安CS75为例,老一代产品的价格区间为10.39 - 11.99万元,而2019年9月上市的长安CS75 PLUS价格带提升到了10.69 - 15.49万元,同样长城H6新款价格较老款也有所提升。换代提价后的新一代产品在销量了较老一代产品也有不同幅度的提升。凭借在个性化、智能网联等领域的优势,自主品牌在中高端市场也逐步站稳脚跟。2019年尤其是2020年以来,自主品牌在中高端市场的表现亮眼,既有红旗、领克等传统燃油车销量的不断创新高,也有蔚来、理想、小鹏等新造车势力的爆发式增长。在轿车市场等竞争更加激烈的市场,自主品牌也有望获得凭借个性化、智能网联等领域的优势获得一定突破。轿车市场一直都是合资车主导,合资品牌在轿车领域车型丰富、价格带下探到10万以下,销量前十的轿车品牌中已经很难看到自主品牌的身影。而在消费结构和消费主力变迁的过程中,自主品牌有望借助在个性化、美观度和智能网联化等方面的优势实现在轿车领域的突破。(编辑:张金亮)