本文转自“Wind”。

如果要用一个词来形容2020年的资本市场,只能是“震荡”。2020年最后一个最“震荡”的交易日也来了--“四巫日”。

四巫日(Quadruple witching day)是指美国市场于季月(三月、六月、九月、十二月)第三个星期五,股指期货、股指期权、股票期权以及单一股票期货,都在当天同一时间到期交割。这四种资产类别同时交割会带来剧烈的市场波动,多头空头相互博弈。

通常来说,每年最后的几天交易日,大型基金管理公司会进行各种仓位的调整,且历史上十二月份的预算合约开仓数量比其他季度合约必须高,预算市场中未平仓的合约里的风险也相对比其他季度要高。

因此在最后一个四巫日这天,交易量一般都会显著放大,因为交易员要在预算和期货合约到期前结清头寸。今年也不例外,名义价值2.5万亿美元标普500相关期权将在今天(12.18)到期。

历史上“四巫日”美股表现如何?

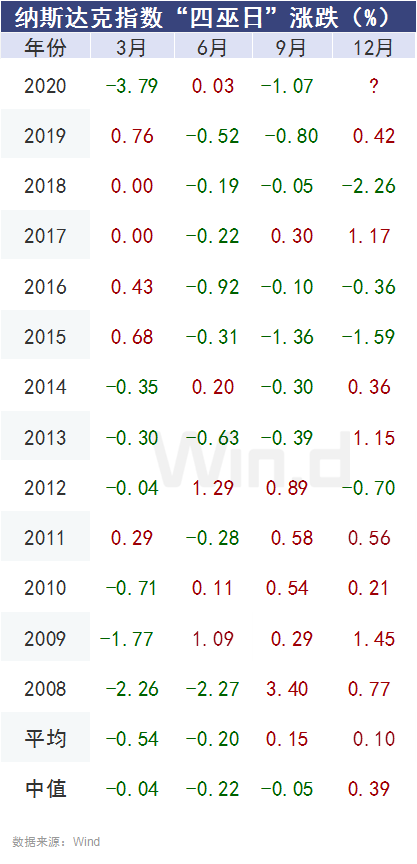

Wind数据显示,从08年本轮牛市起点开始,“四巫日”当天美股三大股指跌多涨少,但各股指间,各月份之间还是差距较大。

具体来看,最近13年,道琼斯工业指数3月和6月四巫日上涨各有5次,占比均为38.46%,不过9月份四巫日上涨概率较高,有8次上涨。而12月份目前已经有5次,今年前3次都是下跌,今晚12月这次能不能突破再次上涨值得期待。

而纳斯达克指数和道指并不一样,最近13年3月份上涨了6次较道指要好,但9月份不及道指,共上涨6次。不过12月份目前已经上涨8次,此外今年6月份也小幅上涨,可见纳指近年来较强,那么12月份这次能否再次强劲收红,今晚可揭晓。

另外标普500指数9月和12月份四巫日表现尚可,最近13年涨多跌少,但3月和6月则跌多涨少。目前12月份也已经上涨8次,上涨概率较高,今年如何可关注。

“四巫日”赶上特斯拉(TSLA.US)“入普”

今年末的“四巫日”除了和往年一样巨额交易量之外,还有一个巨大变量,特斯拉将于12月18日收盘后被纳入标普500指数,成为被该指数纳入之初市值最高的成分股,权重在所有成分股中名列第10,很有可能引发美股史上最大规模的指数基金买入潮。也就是说“四巫日”当天对特斯拉的多空争夺必然会进一步加剧市场波动。

今年以来,特斯拉业绩表现亮眼,三季度特斯拉总营收为87.71亿美元,环比增长45%,同比增长39%。尤其是连续四个季度实现盈利也成为它打开标普500指数大关的重要敲门砖。

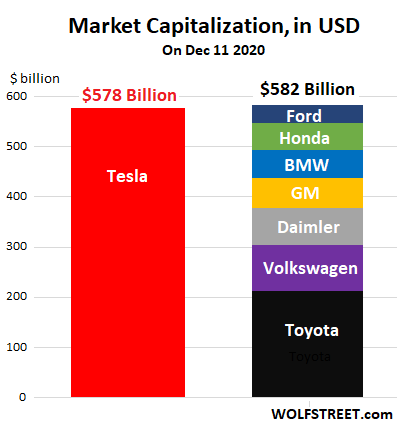

前5个季度,特斯拉盈利分别是1.43亿美元、1.05亿美元、1600万美元、1.04亿美元、3.31亿美元。特斯拉年初至今涨幅超过650%,市值也已大于全球前五大汽车公司的市值总和。

数据显示,目前特斯拉的市盈率高达1278倍,而标普500指数过去12个月的平均长期资本回报率仅为26.79。这也就意味着,投资者愿意为标普500指数成分股每1美元的盈利支付26.79美元,但在这一年里,他们却愿意为特斯拉的每1美元盈利支付1300美元。

德银策略师Jim Reid在一份研报中指出,明年美股市场最终的命运很有可能会受到特斯拉及其CEO马斯克的影响。

12月“圣诞行情”还会继续吗?

美国银行首席技术分析师Stephen Suttmeier最近研究了近100年的市场数据发现,12月份购买美股是个不错的选择,因为这是股市平均涨幅最大的一个月份。具体而言,1928年至今总共93个年头,标普500指数12月上涨的概率达到74%,平均涨幅为1.3%,涨幅中位数为1.5%。

但今年美股在11月表现极佳,道指在11月份的涨势还录得了30年来最大月涨幅,在如此强劲的涨势过后,12月的“圣诞行情”还会继续吗?

芝加哥期权交易所(CBOE)所有个股期权的看跌/看涨比率,已经显现出投资者的乐观情绪正处于极端水平,该指标的五日移动平均线已触及20年来的最低水平。

作为反向指标,当看跌/看涨比率达到阶段极小值时,意味着此前投资者买入看涨期权的量较多,大量投机者看涨后市,而在此情绪达到阶段极值后,即将出现反转,因而也是一个看跌信号。

在耶鲁大学教授罗伯特•席勒(Robert Shiller)使用的周期性调整市盈率下,美国股票估值已回到了大萧条之前的1929年峰值,尽管仍远低于互联网时代的高点。

周三,美联储议息会议公布了最新预测,显示多数人预计至少到2023年利率仍将维持在接近零的水平,自6月以来,美联储一直在每月购买800亿美元国债和400亿美元抵押贷款债券,并承诺在“未来几个月”至少以这种速度购买资产。消息公布后,美股明显拉升,纳斯达克指数收盘续创新高。

国际大行对2021年经济预期乐观

华尔街中最乐观的是摩根士丹利分析师,他们预计来年经济将增长6.4%,并维持对V形复苏的预期。花旗集团经济学家对此不太自信,他们预计经济将增长5%。

华尔街分析师的共识是,即使经济出现反弹,世界大部分地区的就业和通货膨胀仍将承受压力,从而要求中央银行全年都维持他们宽松的货币政策立场。

美国银行增长预测:5.4%

我们预期新的一年开局会有波折,因为许多国家都在应对公共卫生事件爆发。但是财政刺激措施和广泛的疫苗分发相结合将在年中之前提振经济增长。尽管经济复苏,但全球通货膨胀率可能仍将保持较低水平,许多政策利率可能仍将保持在零附近。

花旗集团增长预测:5%

恢复到卫生事件之前国内生产总值水平的时间表不同步是2021年经济复苏的不利因素,但是疫苗成功等因素可能为未来的增长提供坚实的基础。即使这样,大流行病造成的GDP损失料也无法挽回。

疫苗的成功宛如一针强心剂,但可能要等到2022年,部分原因是在新兴市场的疫苗分发料将会延迟。

高盛集团增长预测:6%

正如全球经济在春季封锁中迅速反弹(尽管是部分恢复)一样,我们预计当欧洲封锁结束且疫苗问世时,当前的经济疲软将被强劲得多的增长所取代。

发达市场中央银行可能会在未来几年走一条鸽派的道路。即使经济按我们预测的强劲反弹,劳动力市场状况只会逐步恢复正常,通胀看起来将保持在央行目标之下。

摩根大通增长预测:5.8%

随着新一年初美国和欧洲GDP料将陷入萎缩,预计全球经济增长动力将急剧放缓。但是,明年的前景更为光明,因疫苗成功。

摩根士丹利增长预测:6.4%

在V型复苏到卫生事件前的水平之后,全球经济将在2021年第二季度恢复到卫生事件前的道路。发达市场和新兴市场都将推动下一阶段的全球通货再膨胀趋势。

即使经济增长迅速向趋势水平加速,政策仍将极度宽松,从而为通胀的上升奠定基础。

明年股市却不被看好?

高盛(Goldman Sachs)首席全球股票策略师奥本海默(Peter Oppenheimer)认为,随着投资者开始对未来的复苏进行定价,新牛市的最初阶段,也就是我们所称的希望阶段,表现往往非常强劲,并受到估值上升的带动,正如今年3月以来我们所看到的那样。

一旦市场开始出现复苏,就将进入较长期的增长阶段,大部分收益和股息增长都在这个阶段产生。然后,股票回报率就会趋于放缓。“随着全球每股收益增长约35%,我们预计明年将过渡到这一阶段。”

不过,奥本海默表示,当前的希望阶段与之前大多数的希望阶段仍有所不同。MSCI全球股市指数现已较3月低点回升65%,在疫苗利好消息传出后,单单11月全球股市就上涨了13%,创下1975年以来最大月度涨幅。

全球股市市值已增长至100万亿美元,大约相当于全球GDP的115%,这是2007年金融危机前峰值以来的最高水平。

(编辑:李均柃)