本文转自微信公众号“轩言全球宏观”,作者为谢亚轩。

核心观点:

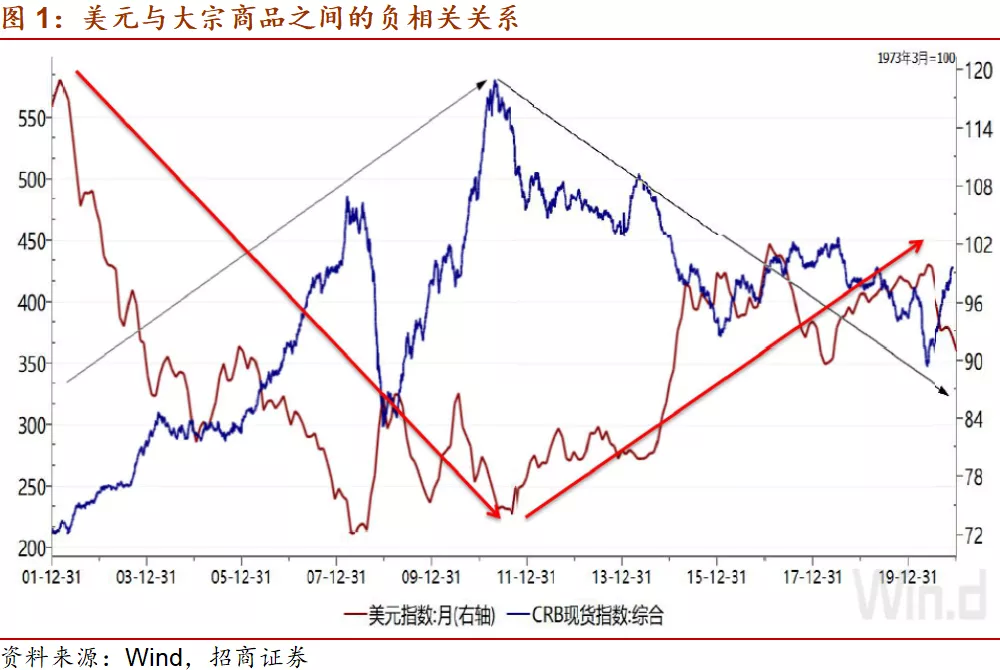

一是,历史来看,美元与大宗商品价格(CRB现货指数)之间存在负相关关系,即所谓的“跷跷板”效应。我们认为,这并非“标价效应”这么简单,而是背后有美元周期回落(上升)→全球信用扩张(收缩)→全球总需求扩张(收缩)→对大宗商品需求扩张(收缩)的经济基本面逻辑。

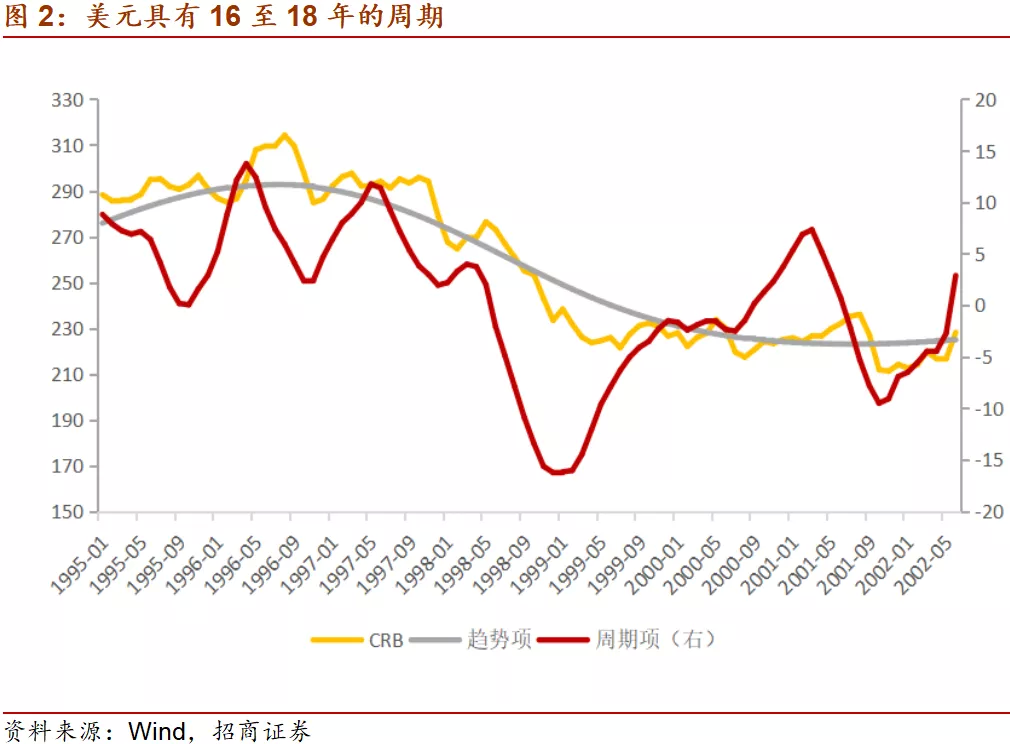

二是,我们认为美元指数存在16至18年时长的周期, 并且具有金融周期的属性。在美联储无限量量化宽松货币政策的推动下,从2020年开始,美元将进入一个近9年的弱势周期。

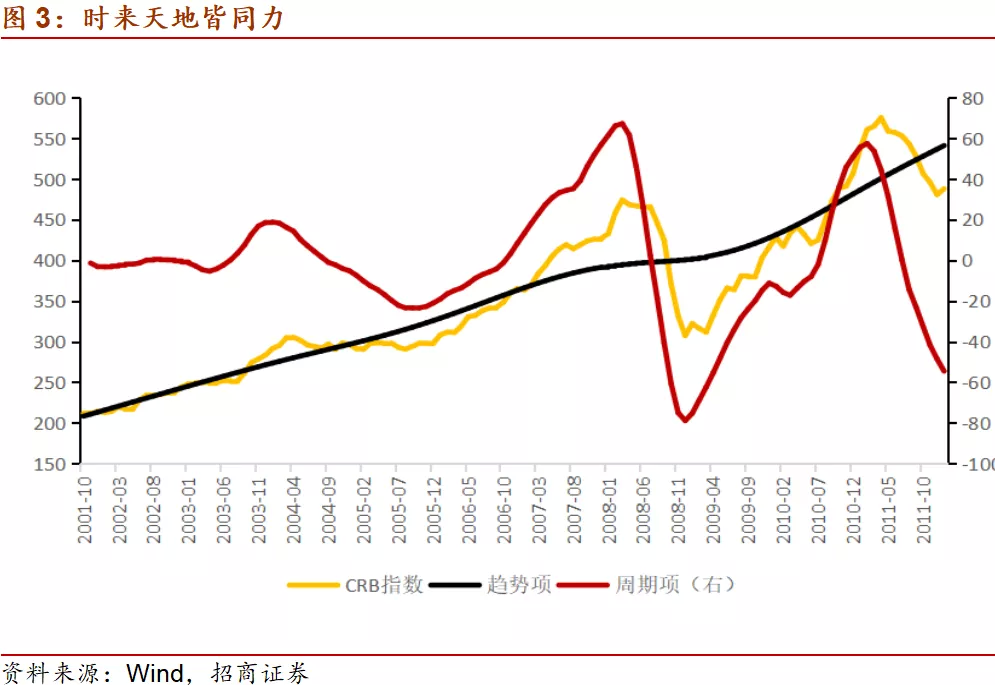

三是,美元弱,大宗商品走强。判断从2020年开始,我们将迎来一个9年的商品牛市,这中间伴随库存周期的调整,商品价格会有起起落落,但是价格的高点有望逐级上升。

以下为正文内容:

历史来看,美元与大宗商品价格(CRB现货指数)之间存在负相关关系,即所谓的“跷跷板”效应。我们认为,这并非“标价效应”这么简单,而是背后有美元周期回落(上升)→全球信用扩张(收缩)→全球总需求扩张(收缩)→对大宗商品需求扩张(收缩)的经济基本面逻辑。

我们认为美元指数存在16至18年时长的周期, 并且具有金融周期的属性。在美联储无限量量化宽松货币政策的推动下,从2020年开始,美元将进入一个近9年的弱势周期。

美元弱,大宗商品走强。判断从2020年开始,我们将迎来一个9年的商品牛市,这中间伴随库存周期的调整,商品价格会有起起落落,但是价格的高点有望逐级上升。

(编辑:李均柃)