本文来自微信公众号“阿尔法工场研究院”,作者为“ 陈达美股投资”。

01 成长

先给本文的科技股定个义。

这里说的科技股,是 disruptive tech(颠覆式科技),是信息技术对某行业商业模式的摧毁并重塑。医药造船纺织挖煤都有科技成分、但没有颠覆、越界的非分,则就不是本文所谈的科技股。

科技股,我认为本质是模式的进化,而并不仅仅是一个产品(服务)的进化。模式的进化,就意味着科技股没有行业边界、可以越界。比如医药——就算你是万能药——也必须待在医药这个版块里,但亚马逊可以去零售业也可以去云计算;谷歌可以去制造业也可以去娱乐业。

无边界是科技股成长性的根源。传统行业最想对科技股求饶的,就是,你别过来,你别越界。

科技股的特色就是怎么哪里都有你,无远弗届,很难分类。比如标普就将亚马逊不尴不尬、不伦不类地归在了可选消费板块。

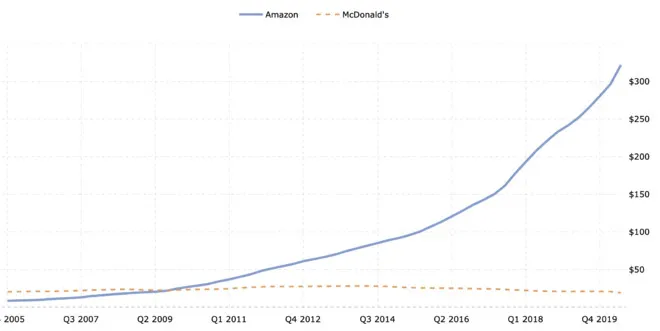

而我们所说颠覆式、越界的科技股,必然是高增长的科技公司,且增长为指数级。20%+的业绩增长可以保持许多年,比如亚马逊(AMZN.US),15年来保持年复合35%以上的增长。反映在坐标上,就是一根恐怖上翘的曲线。(如下图)

经过许多切肤的教训,我的经验是,尽量投资成长股,万莫去捡烟屁股。巴菲特的价值投资,本质上更接近于费雪的成长股投资思路,巴菲特在费雪身上汲取的养分比在格雷厄姆身上的还多。他不完全是value investing,而应该叫value investing in growth companies ,成长股其实是巴菲特摆在台面上但又不说的秘密。

(蓝色:亚马逊的收入增长曲线,作为对比,黄色是传统餐饮公司麦当劳的收入增长,两者你会投资谁呢?来源:macrotrends.com)

02 颠覆

一年前大家问:蔚来(NIO.US)还行吗?一年后大家问,蔚来超丰田(TM.US)行吗?反映出两点:一、科技股容易自带躁郁症基因;二、第二个问题问错,前者是科技股,后者是汽车股,股值逻辑的差别,如若云泥。

特斯拉(TSLA.US)与蔚来的未来,其现金流将主要来源于这些业务(包括不限于):1.智能汽车;2.电池即服务(BaaS);3. 打车服务;4.软件即服务(SaaS);5.自动驾驶。造车只有20%毛利,但干到SaaS和自动驾驶可能就有80%,利润率陡升。

所谓颠覆(disruptive),是摧毁并重塑模式,是推棋盘而非挪棋子。是赚到原有模式赚不到的钱,比如燃油车赚不到SaaS的钱。与其说电动车将了燃油车一军,不如说电动车推掉了燃油车的棋盘。

在我个人的经验里,传统车企的,无论是分析师还是公司员工,对新势力几乎普遍是嗤之以鼻的态度。这是棋子对棋盘的不敏感。

03 估值

科技股的估值总让人咋舌。在科技股之前,10亿美元的独角兽公司极其罕见——所以才会把它们叫做独角兽,因为乃稀世之珍。而在科技股之后,独角兽多如白斩鸡。我把这种现象叫做独角兽的通胀。

而传统估值模型对于科技股是失灵的。因为估值模型都是线性,比如P/E,每一块钱P能创造多少E,你从中看不出E的曲线未来翘起的形状;甚至PEG,也就是市盈率再除以增长率,是线性上加线性(PEG的意思是20倍PE 20%增长的公司与10倍PE 10%增长的公司一样好,但在我看来前者显然更好),线性模型不反应增长的复利效应,尤其是科技股的指数级增长。

但曾有一个针对分析师的民调发现,方便趁手的PEG是花街最钟情的估值指标(虽然研报里不说),所以PEG仍然有共识的锐利。

DCF、P/E、P/S、PEG——无论是绝对估值法还是相对估值法——都容易翻车。还有一个叫用户法(member-based valuation),根据MAU/DAU/ARPU/LTV/货币化率 等数据来估值,我认为这反而不失为是个不错的可替代方法。

估值模型失灵,所以我们看到,之于高成长科技股,投行分析师就两种做法:一是目标价追着股价跑,因为可能你覆盖一次,隔一晚你的目标价就被顶裂了。这叫看图说话;二是瞄准月亮射树梢,比如现价20目标价200,一劳长逸。

对于分析师拍出来的目标价,不拆穿才是正能量。这就跟情侣第一次睡一起一样,你知道我的图谋不轨,我知道你的故作矜持。大家心里明白就好。

04 变现

科技股最难是变现。比如AI变现这跟骨头就很难啃;AR/VR前几年很浪,但近些年有点沉静,因为变现路径出了问题。

但其实AR/VR的技术发展仍在飞速膨胀(这方面可以多关注 Google, PTC, Microsoft, Wikitude, DAQRI, Zugara, Blippar, Magic Leap等一票AR/VR公司),货币化成熟了,市场还会有下一次的狂躁。

流量变现一直是难题。同样是天文级别流量,美版天涯 Reddit(一个纯社区),月活4.3亿,日均page visits 1.5亿,但仅仅估值30亿美元。

月活7亿的蚂蚁至少2500亿,月活6.4亿的拼多多(PDD.US)1800亿。原因在哪?因为Reddit离交易很远,蚂蚁与拼多多却离交易很近。

如果某科技股一直存在变现问题,则估值会有明显的天花板效应。社区模式就一直存在这个为人诟病的问题,所以哪怕如B站(BILI.US)一样多彩斑斓,也难以避免货币化的忧心忡忡(至少投资人会有这个忧心)。

社区模式的弊端,用一句话解释可能更容易理解:人,总是因为买卖而聚集,却总是因为观点而离散。

接近买卖、接近交易的流量,才是你货币化最好的多肽链。

05 马太

科技行业最大的特点:强者恒强,弱鸡裂肛。

这是因为科技股平台模式的网络化与无边界。无论如安卓这样的技术平台、还是微信这样的社交平台,还是拼多多这样的社交电商,用户越多、关系链越丰富、用户时长越长,则价值越大(暂不提货币化的难度),且以指数级增长。

你用了微信,你的朋友会因为你用了微信而开始用微信,最后你会因为你太多的朋友用微信而更离不开微信。这是一个病毒式的扩散路径所引发的反正反馈loop。

传统行业里,产品优势就是竞争优势,格力空调好,但如果我能做出大差不差、但省电30%的空调,我必能挖其墙角;但在科技股的逻辑里,即使我做出了比微信更好的产品,因为没有网络化触角,所以没人用,大概率是无人问津,结局凉凉。

科技股说白了就是锚定了两件事:网络效应(network effects)和 转换成本 (switching costs),疯狂做大做强。

所以科技股一个策略是类似对冲基金Coatue 的long/short,由于强者恒强,所以long 强者;由于弱鸡裂肛,所以short 弱鸡。Coatue的做法是long科技巨头并short 3F——Fad(狂热)、Fade(褪祛)、Fraud(诈骗)——那些看着像凤凰的弱鸡们。

但出于风控的考虑,我非常不建议裸做空科技股,尤其绝对不能以估值过高做为做空决策的唯一依据。

另一个稳稳的策略是投资指数。因为指数有优胜劣汰的淘汰机制,时间一长,自然而然保留强者剔除弱鸡。中外科技股的指数这些年来几乎都能跑赢宽基。科技股投资是一块硬肉,一般软弱的胃很难消化,要做软了才能吃。而怎么才能做软?通过指数。

06 表外

科技股在资产上的特征是轻资产与平台化。重资产公司本质上是靠资产负债表赚钱,而科技股本质上靠人才与模式赚钱。他们账上现金满溢。

科技股的核心资产,往往都在表外。当然也存在靠资产负债表赚钱的所谓“科技公司”,比如IDC,沾亲带故的,但也很能涨。比如万国数据(09698)啥的。

靠表内资产赚钱是件无比琐碎的苦差事。比如投资长租公寓,你所有的努力就是围绕你的核心资产——物业,来提高运营效率,降本增效,提高入住率,挤出利润率。这模式的边界比苍老师的事业线还要清晰。生意模式的回报率如同债券派息,天花板贴在地板上。

新规出台,蚂蚁估值收到很大影响。本质上就是原先在表外占尽便宜,被迫挪到表内来做,就只能一声叹息。

07 防御

虽然疫苗曙光、Zoom(ZM.US)暴跌,但我认为卫生事件对于行业景观的改造,是永久的。行内人直言,数字化办公这块,2020直接时间机器向前平移了三到四年(见McKinsey Global Survey)。如果想到Zoom一年走过了三到四年的路,其在天上的估值倒也能理解。

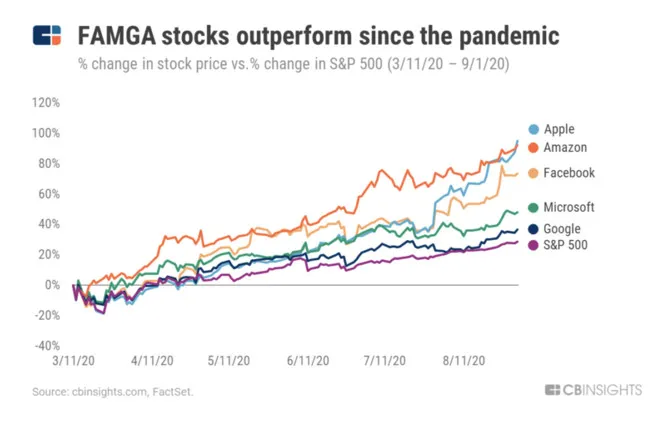

卫生事件中的新发现——传统的防御板块,必选消费、公用事业(传统水电煤)等,好像对衰退已经没有那么好的防御作用。但反过来,上云的科技股,却防御得更好。我们一直说大数据是新的水电煤,以此引申而言会不会有朝一日,科技股是有更好防御属性的投资组合。

这个观点放在一年前来讲,简直是痴人说梦。

(科技公司苹果(AAPL.US)、亚马逊、脸书(FB.US)、谷歌(GOOG.US)在卫生事件中的表现,来源:CBIINSIGHTS)

08 波动

科技股波动率一定很大,但波动不是风险,而是价值。你可以将股票当成一个价格为股价的超长期 call option (看涨期权),比如PDD就是一个价格为150美元一股的看涨期权,150是你的成本,期限是从此时到公司湮灭。

看涨期权的价格有很大一部分是由其内在波动率(IV)决定,IV越大,价格越高;所以天然的,波动越高的公司股票,估值理应更高。

这也很好理解,如果有个股票,明天有可能翻100倍,也有可能归零,那这个股票的价格会非常高,高到他明天不可能翻100倍(所以你很难见到一天翻100倍的股票。这是个大悖论)。

所以投资科技股本质上是长期拥抱波动。你需要确保在股价气势如虹向上波的时候,你正牢牢地抱住他们的大腿不松手。

(编辑:李均柃)