本文来自微信公众号“雪涛宏观笔记”,作者:宋雪涛。

12月第3周各大类资产性价比和交易机会评估:

权益——市场调整后仍然较贵,情绪依旧比较乐观

债券——流动性紧张明显缓解,信用溢价仍在上升

商品——供给是大宗商品涨价的主因,部分品种也存在金融属性主导

海外——风险资产的脆弱性进一步上升

(1)权益:市场调整后仍然较贵,情绪依旧比较乐观

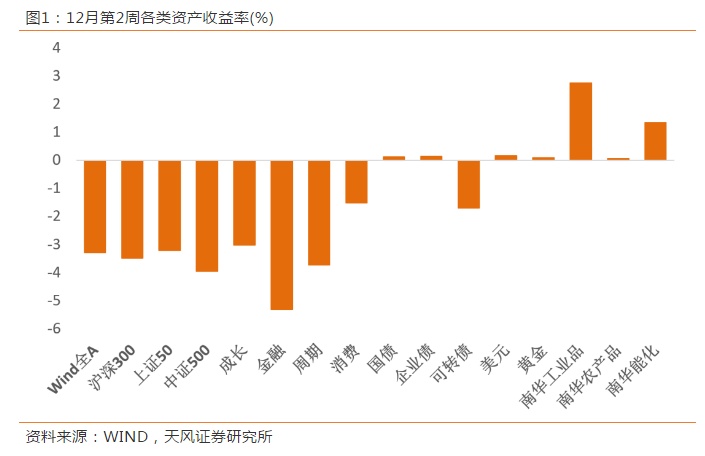

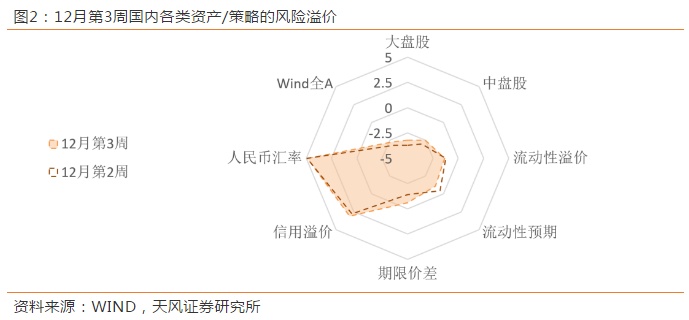

12月第2周,A股市场调整后的风险溢价有一定回升。本期Wind全A的风险溢价上升到23%分位,上证50、沪深300和中证500风险溢价维持在历史较低水平(18%、22%、25%分位),整体估值仍然【较贵】。

风格方面,周期的风险溢价回到中位数上方(53%分位);成长和消费的风险溢价回升至43%和38%分位,估值逐渐接近中位数;金融跌幅较大,风险溢价较快回升,目前来到37%分位。

恒生指数调整成分之后风险溢价继续下降,目前处在10%分位以下,盈亏比依旧较低。

国内市场短期情绪指数目前维持在较高位置(84%分位,股指期货的基差继续上升到87%分位。权益市场的短期策略拥挤度小幅回升,市场短期情绪仍然【较高】。

从板块的拥挤度来看,周期拥挤度小幅回落(75%分位),金融拥挤度略有上升(68%分位),两者目前都处在中高位置;消费与前期持平(47%分位)保持在历史中位数附近;成长拥挤度小幅上升(44%分位)。

(2)债券:流动性紧张明显缓解,信用溢价仍在上升

本周流动性溢价与前期持平(37%分位),短期流动性的紧张情况持续缓解;中长期流动性收紧的预期继续减弱,流动性预期回落至39%分位。受益于最近央行略超预期的流动性投放,市场对短期和长期的流动性紧张有所缓解的预期趋于一致。

永煤事件带来的信用溢价上升余波未尽,12月前两周债券一级市场发行规模低迷,二级市场的信用溢价继续上升,达到了81%分位的【较高】水平,短久期信用债已经具备较好的配置性价比。经济复苏维持良好的趋势,叠加通胀预期上升,利率期限曲线重新走陡,期限利差上升到44%分位。

利率债市场的情绪冷淡,短期策略拥挤度与前期持平(27%分位)。企业债市场的悲观情绪延续,短期拥挤度下降到17%分位左右。可转债的短期拥挤度处于42%分位,市场情绪降温至中性略偏低。

(3)商品:供给是大宗商品涨价的主因,部分品种存在金融属性主导

12月第2周,主要工业行业生产活动环比转弱:唐山钢厂产能利用率环比回升1.3%至78.7%,焦炉生产率环比回落1.3%至79.2%,半钢胎开工率环比回落1.9%至69.3%,PTA开工率回落0.2%至91.4%。乘用车销售保持高景气度。12月1-11日,30大中城市商品房成交面积同比增长7.5%,韧性较强。

近期出口运价持续保持很高的增速,除了折射出出口高景气外,也与海外港口的集装箱处理能力不足,造成集装箱“有去无回”运力短缺有关,因此用集装箱运价刻画的出口景气度有虚高的嫌疑。

12月第2周,工业品价格多数上涨。南华螺纹钢指数环比上涨5.7%,热轧卷板指数上涨5.3%;焦煤、焦炭指数环比上涨4.8%、5.0%;铜、锌环比分别上涨0.8%、2.4%,铝价环比下跌1.7%;布油价格环比上涨1.5%至49.97美元/桶,化工产品价格指数环比上涨2.2%;水泥价格环比基本持平,同比持续回落。

最近疫苗陆续在发达国家获批紧急使用授权,当前市场继续将卫生事件控制后的原材料补库存预期纳入定价。供给恢复滞后是近期大宗商品涨价的主要原因,但也要考虑部分品种(例如铜)短期价格被金融属性主导,表现超越基本面的可能。过去一周,有色和能化品继续保持上涨态势,布油已经突破50美元的关键位置。能化品的风险溢价维持在58%分位左右,估值相对便宜。工业品的风险溢价处在历史极低水平。Comex铜的拥挤度维持在79%分位的较高位置,市场情绪维持乐观。

当前农产品估值偏贵,风险溢价小幅回升(37%分位)。根据气象局的信息,预计冬季将形成一次弱至中等强度的拉尼娜事件,入冬后食品价格开始季节性上涨,关注今冬拉尼娜对食品生产和运输的影响,关注服务类消费价格复苏进展。

美国实际利率继续下行,通胀预期与前期持平,叠加美元低位震荡,伦敦现货黄金震荡偏强。经济复苏对实际利率的影响主导黄金价格的短期走势,货币政策宽松力度不变,财政刺激谈判陷入僵局,美元继续走弱,给黄金价格一定支撑。

(4)海外:风险资产的脆弱性进一步上升

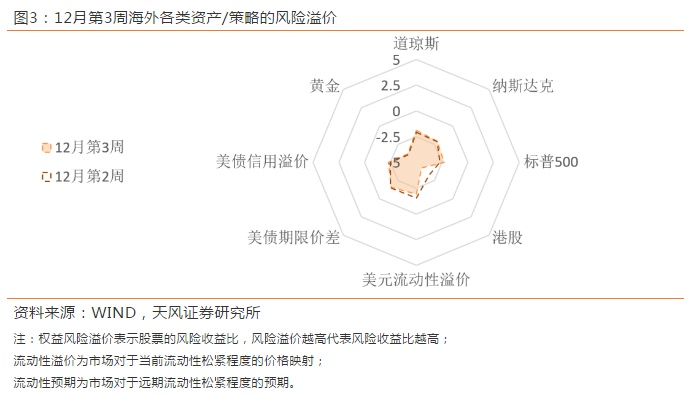

当前美股估值整体【偏贵】,标普500、道琼斯、纳斯达克的风险溢价与前期基本一致,目前分别处于27%、29%和31%分位。

当前美债估值也【偏贵】,流动性溢价回落至31%分位,期限利差维持在34%分位,信用溢价小幅回升到了27%分位,美债多头拥挤度维持在极低水平(2%分位)。美债利率的上行风险来自通胀预期,虽然美国通胀和核心PCE仍在低位,但TIPS隐含的通胀预期自疫苗研发成功以来持续上升,目前处在1.9%附近,处于2019年年中以来的高位,近期油价和基本金属价格的大幅上涨正在兑现通胀预期。

风险提示

美国卫生事件继续恶化,致死率和重症率急速上升;信用事件引发信用扩张加速回落;国内货币政策收

(编辑:张金亮)