本文来自微信公众号“传媒产业大视点”,作者:康雅雯、朱骎楠。

祖龙娱乐(09990)核心竞争优势:

1)MMORPG系列研发底蕴深厚:祖龙娱乐的前身是祖龙工作室,祖龙工作室利用自研Angelica引擎,开发出了全国首款3D-MMORPG网络游戏《完美世界》,而后陆续推出《武林外传》、《诛仙OL》、《梦幻诛仙》(回合制)、《神魔大陆》、《笑傲江湖OL》等一些列2、3D-MMORPG游戏,奠定了在端游MMORPG品类领先地位。2014年祖龙娱乐正式成立,转战手游市场,5年间开发出了7款登上iOS畅销榜TOP5的产品。根据弗若斯特沙利文数据报告,2019年公司在国内自研MMORPG手游领域流水占比达到5.6%,排名第三。

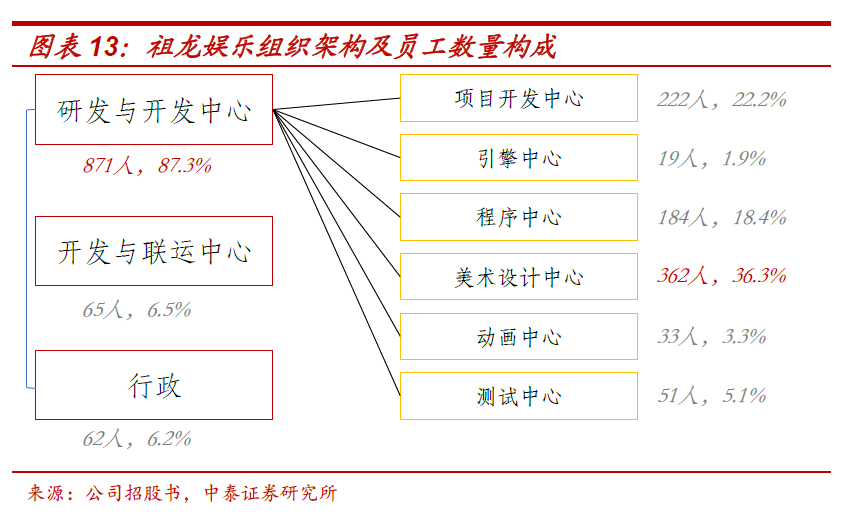

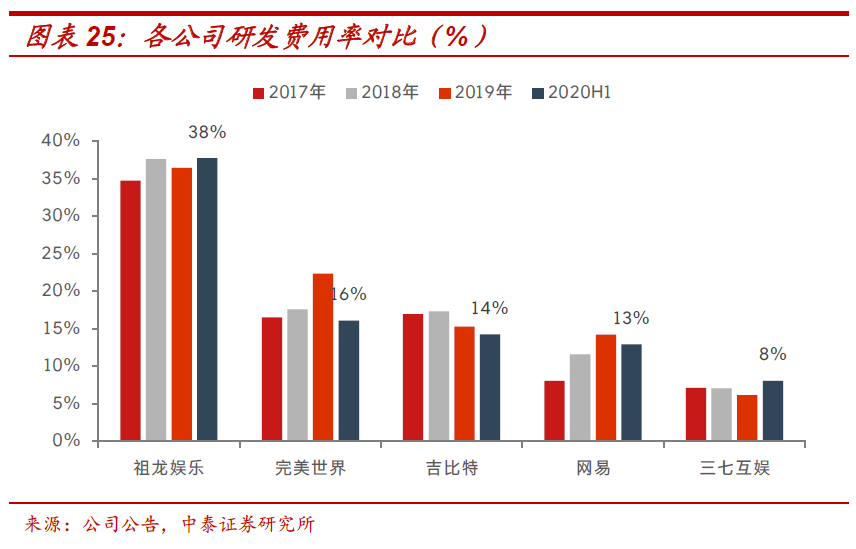

2)研发导向,3D美术表现能力行业领先。公司2019年研发投入为3.89亿,占整体收入为36.5%,自2017年以来研发费用率始终维持在35%以上,871名研发人员(占总人数87.3%)中236名拥有10年以上游戏开发经验,其中美术设计中心人员达到362人(占总人数36.3%),程序中心与引擎中心员工中约46%为硕士学历。团队拥有自有引擎开发能力,且为行业内首批利用Unity3D开发推出3D-MMORPG手游的公司,同时也是首个利用UE4引擎研发推出商业化3D-MMORPG手游的公司。

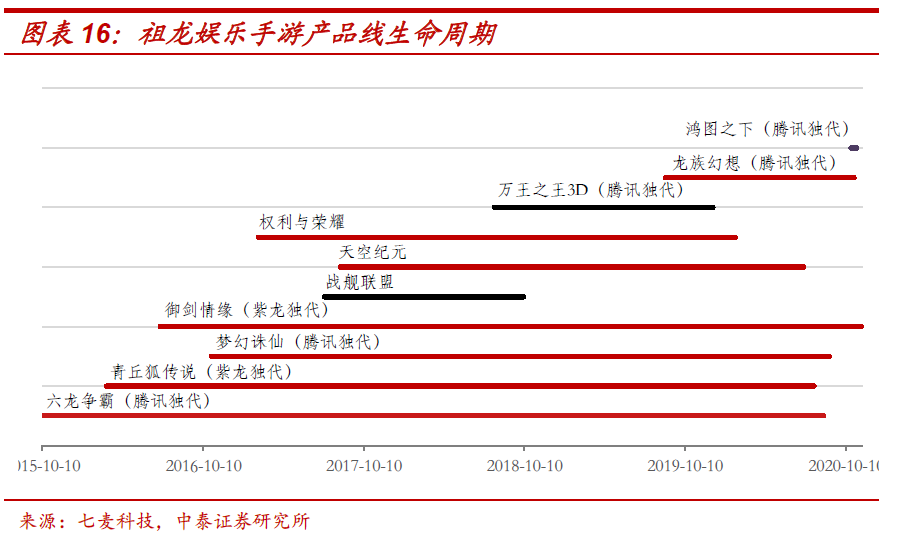

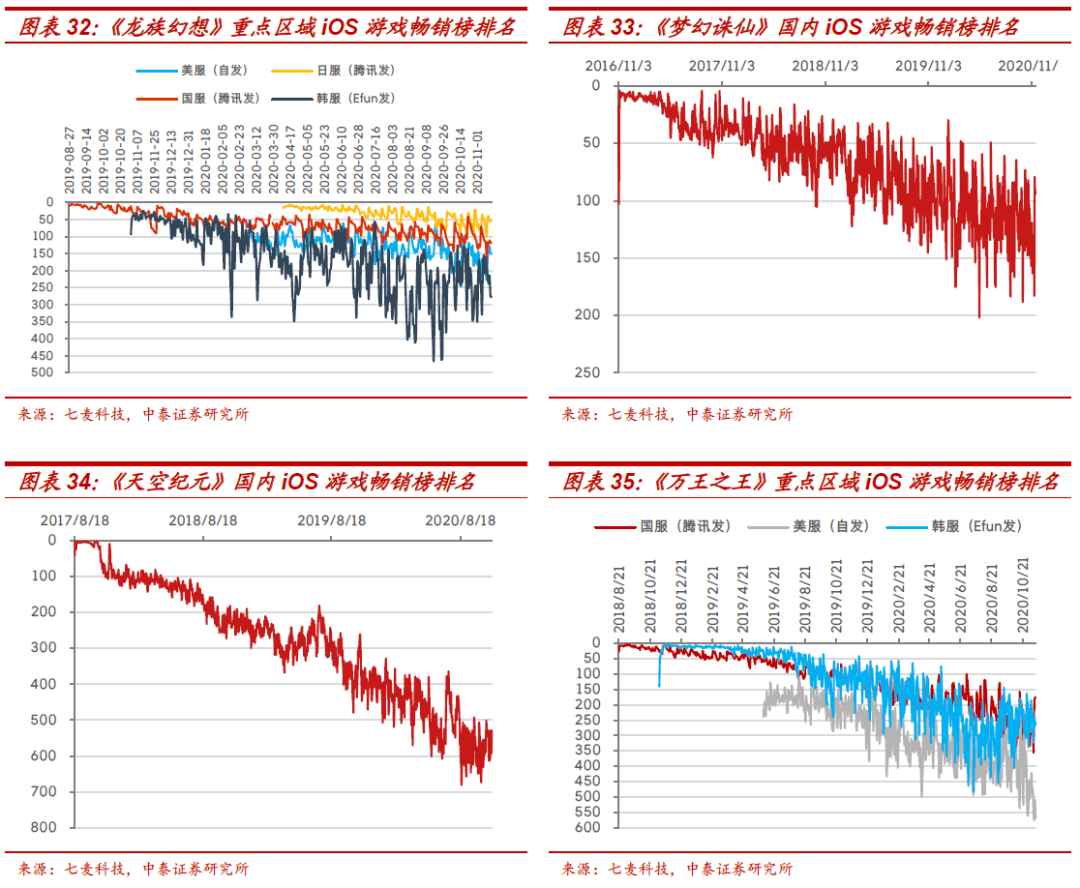

3)产品运营生命周期长,与腾讯(00700)形成长期紧密合作。公司研发效率突出,产品运营周期基本在3年以上,与腾讯合作紧密,公司有大量头部产品交由腾讯独家代理(《六龙争霸》2015年、《梦幻诛仙》2016年、《万王之王3D》2018年、《龙族幻想》2019年、《鸿图之下》2020年),6年间合作5款游戏,流水表现均较为出色,《梦幻诛仙》截至2019年底共计取得33亿流水,《龙族幻想》上线首月国内亦取得超过6亿流水。

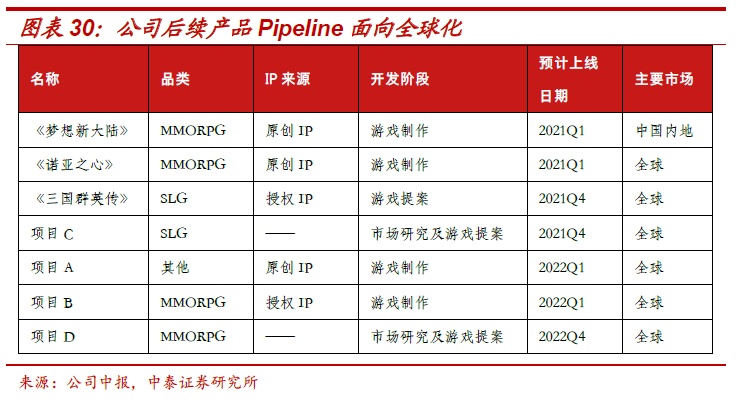

增长潜力:跨品类、全球化拓展。2021Q1~2022Q4公司共计拥有8款储备产品,包括了面向全球发行的7款新品以及1款《鸿图之下》海外版,品类涵盖公司强势MMORPG系列,以及拓展SLG和女性向等新方向。IP方面,公司也正在与一家在西方奇幻系列方面具有良好业绩的顶尖电影制作公司合作,计划将其15亿美金票房的科幻电影改编成手游。

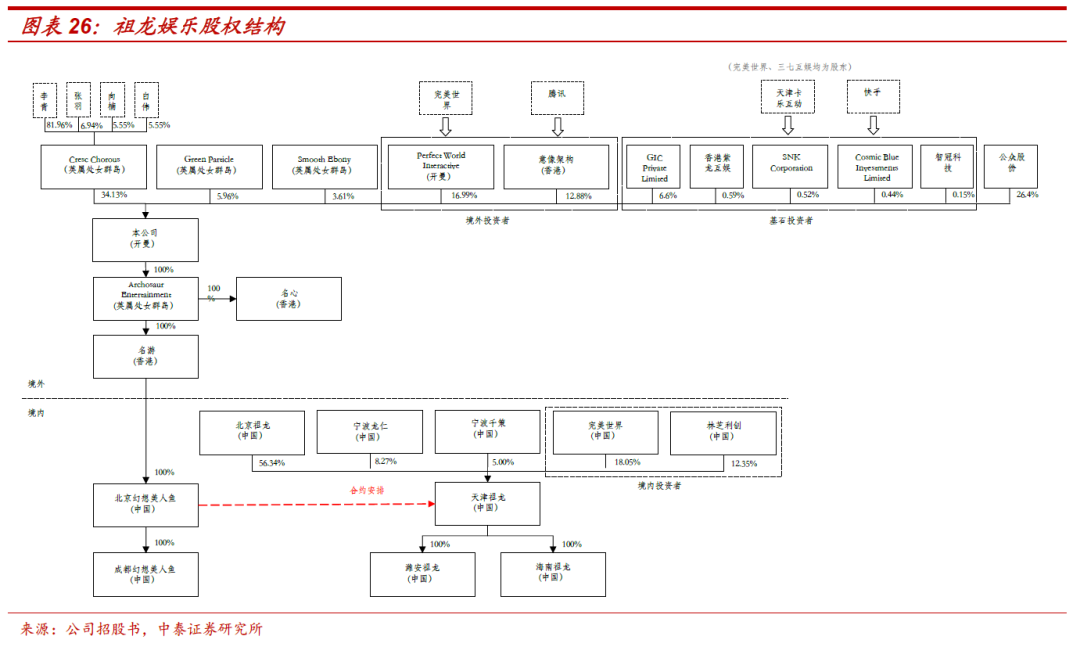

核心员工持股比例达到43.7%,股东协同效应突出。公司股东中包含完美世界、腾讯、紫龙游戏、SNK、快手、智冠科技等,均为游戏行业产业链上下游中的知名厂商。

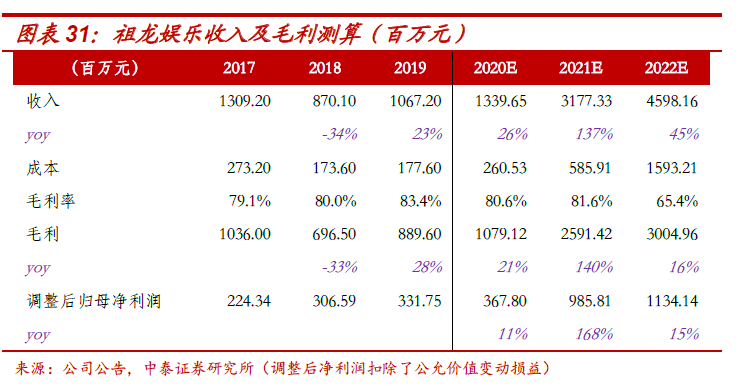

盈利预测:我们根据公司的Pipeline以及存量游戏的iOS游戏畅销榜排名情况分析,考虑到公司计划将在2020~2021年上线《梦想新大陆》、《诺亚之心》以及《三国群英传》和《项目C》等产品,数量明显提升,且均采用UE4研发,品质有保障,腾讯目前在中国大陆精品独代的《梦想新大陆》、《诺亚之心》,收入确定性较高,同时2020Q4上线的《鸿图之下》目前也维持在iOS畅销榜前列,由于SLG游戏属性决定起量慢但生命周期长,基于此我们预测公司2020~2022年收入为1339.65、3177.33、4598.16百万元,同比增速26%、137%、45%,调整后归母净利润为367.80、985.81、1134.14百万元,同比增速11%、168%、15%。

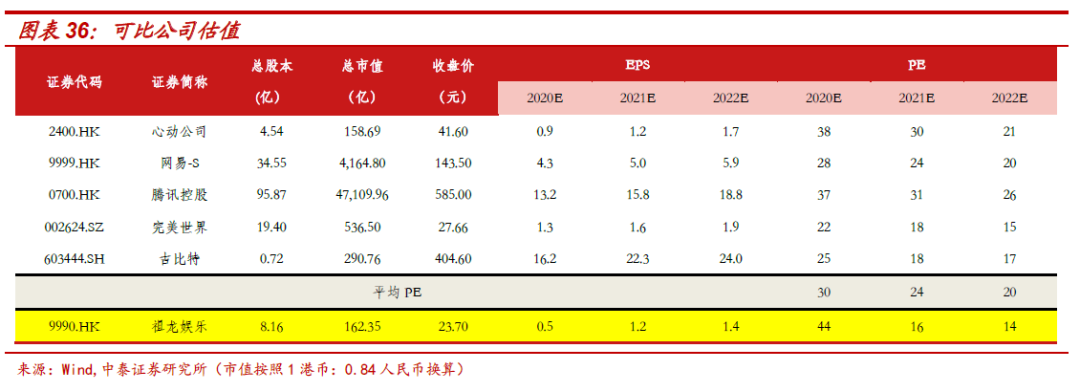

估值:我们对比与祖龙娱乐业务相近标的情况,整体平均PE来看2020~2022年分别为30x、24x、20x,依照我们的盈利预测祖龙娱乐的PE为44x、16x、14x,公司2021~2022年PE明显低于平均PE,依照2021年为基准,祖龙娱乐PE水平较平均PE有50%的提升空间。公司作为行业内知名的游戏研发企业,在MMORPG品类优势明显,3D美术能力行业领先,同时近期进入港股通,估值有望进一步抬升,我们首次覆盖,予以“买入”评级。

风险提示:1)内容上线时间不达预期,导致预期收益下降风险;2)内容上线后变现不及预期风险;3)政策风险。

正文

MMORPG系列研发底蕴深厚

研发导向,拥有多款优质产品背书

祖龙娱乐的前身是成立于1997年的祖龙工作室,祖龙工作室利用自研Angelica引擎,开发出了全国首款3D-MMORPG网络游戏《完美世界》,上线首日在线人数就突破8万,最高同时在线人数达到30万。自《完美世界》成功后,公司研发推出了《武林外传》、《诛仙OL》、《梦幻诛仙》(回合制)、《神魔大陆》、《圣斗士星矢OL》、《笑傲江湖OL》等一些列2、3D-MMORPG游戏,奠定了在MMORPG领域的领先地位。

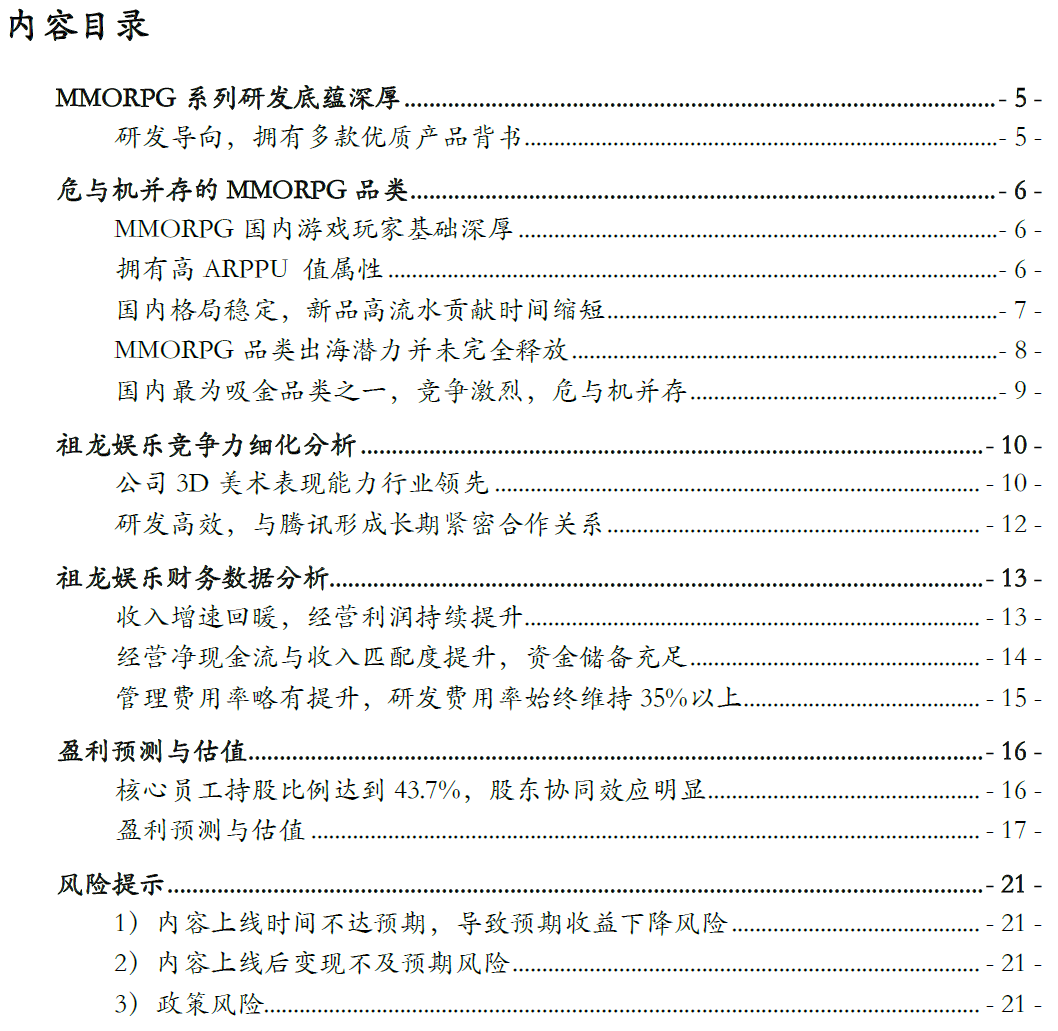

经过10年经验积累,2014年李青先生成立北京幻想美人鱼,独立开展网络游戏研发业务,转战手游市场,先后开发出了《六龙争霸》、《青丘狐传说》、《御剑情缘》、《梦幻诛仙手游》(回合制)、《天空纪元》、《万王之王3D》、《龙族幻想》等MMOROG手游,7款产品均登上过iOS畅销榜TOP5。

根据弗若斯特沙利文数据报告,公司在国内自研MMORPG领域中2019年流水占比达到5.6%,排名第三。

危与机并存的MMORPG品类

MMORPG国内游戏玩家基础深厚

国产网络游戏的起步源自MMORPG。国内最早网游起步于2000年左右,2004年之前更多以MMORPG游戏为主,付费方式是以点卡计时付费为主(也存在买断制端游),这一时间最火爆的游戏主要是《传奇》、《奇迹》、《大话西游》与《梦幻西游》等,画面以2~2.5D为主。2004年之后,MMORPG进入了鼎盛期,魔兽世界的推出,引领了3D-MMORPG市场,这一时期国内出现了以《征途》为主的道具付费制游戏,正式开启了F2P的模式,后续包括《完美世界》、《诛仙》等系列产品持续推升国产网游用户规模。

从用户层面来看,MMORPG游戏是国内玩家首先接触的网游类型,其用户成熟度较高也偏硬核,拥有良好的付费习惯。

拥有高ARPPU值属性

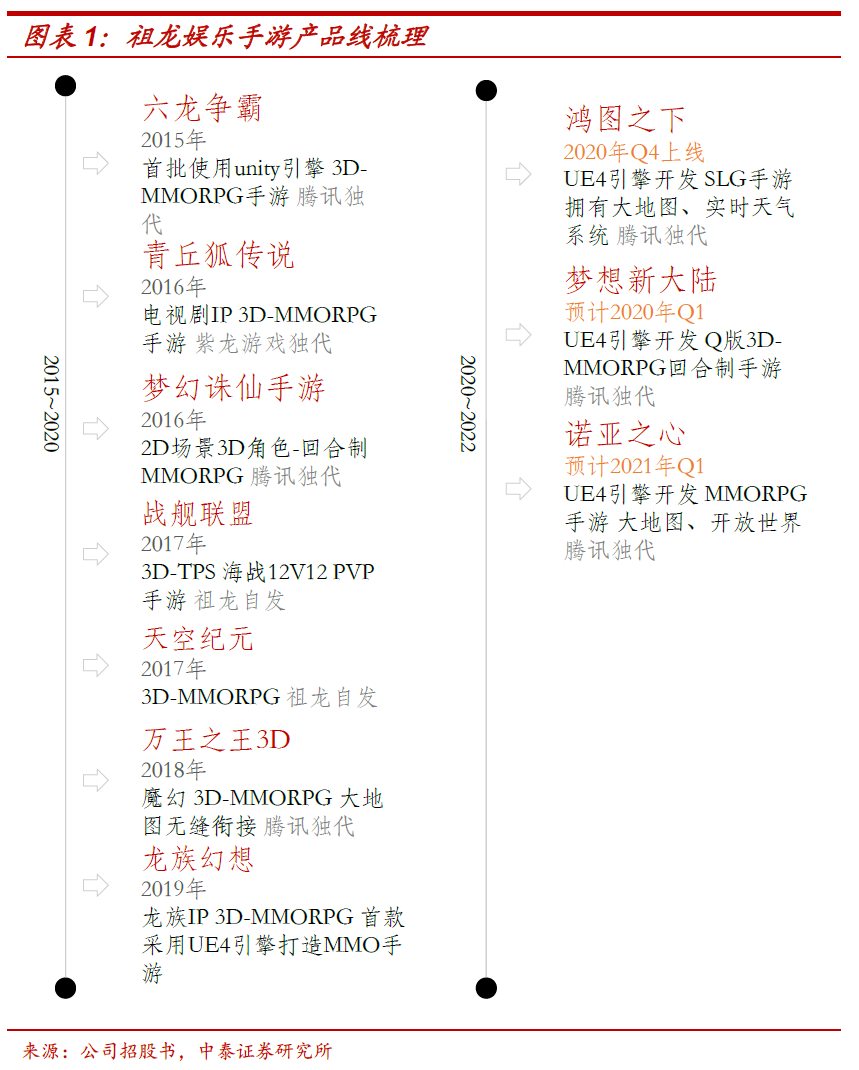

MMORPG游戏由于国内成熟玩家基础较好,消费能力与消费意愿更强,游戏付费数值设计已经较为成熟,游戏内养成、PVE\PVP模式、虚拟货币、道具兑换生态等都比较完善,因此普遍拥有较高的ARPPU水平。

对比知名其他品类产品VS MMORPG系列产品,其他品类产品包括:米哈游开发的ARPG产品《崩坏3》、中手游发行的抽卡养成产品《航海王:强者之路》、乐元素的三消产品《开心消消乐》以及以发行休闲游戏为主的创梦天地整体产品,ARPPU基本在300元以下;MMORPG系列产品包括:心动公司发行的《仙境传说M》、吉比特的《问道手游》以及祖龙娱乐自研系列产品,ARPPU均在300以上,《梦幻诛仙》更是超过700元。

APPStore国内游戏收入TOP20中近半席为MMORPG系列游戏。我们统计2020年7月~11月国内APP Store收入榜TOP20的产品,MMORPG系列产品占比接近50%,11月20款游戏中,9款为MMORPG产品,足见该品类在国内手游市场的吸金能力。

国内格局稳定,新品高流水贡献时间缩短

半数以上畅销榜TOP50MMORPG系列产品为2019年之前上线产品。MMORPG市场长生命周期高流水产品主要为“端转手”项目,网易旗下《大话西游》、《梦幻西游》、《倩女幽魂》等,吉比特旗下《问道手游》,多益网络旗下《神武4》,畅游旗下《天龙八部手游》,西山居旗下《新剑侠情缘》等产品长期占据畅销榜前列,截至最新2020年12月6日榜单,上榜的18款MMORPG产品中,10款为2019之前上线产品,新品的高流水生命周期有所缩短。

MMORPG品类出海潜力并未完全释放

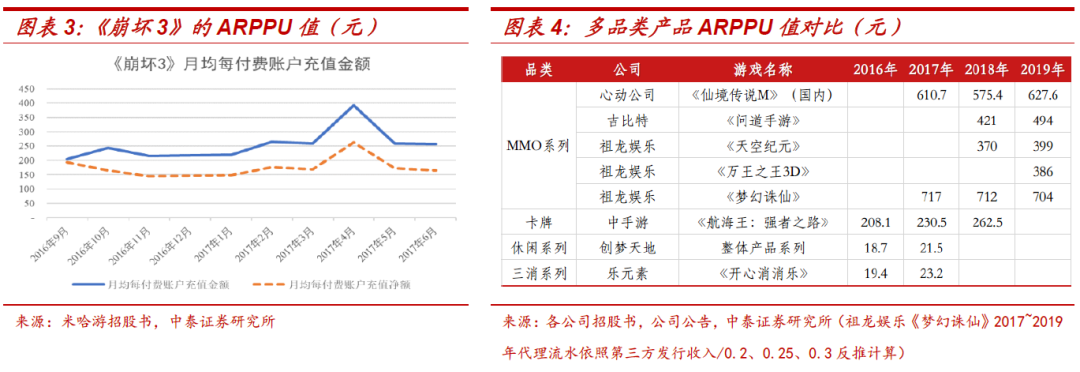

根据SensorTower的中国游戏出海收入排行榜数据,MMORPG系列在收入TOP30游戏中占比较低,且上榜的游戏也基本以东南亚、日、韩收入贡献为主。我们考虑主要是由于文化与玩法偏好差异因素导致,此前国内MMORPG市场产品主要以武侠、玄幻等文化背景为主,出海过程中欧美玩家接受度较低。

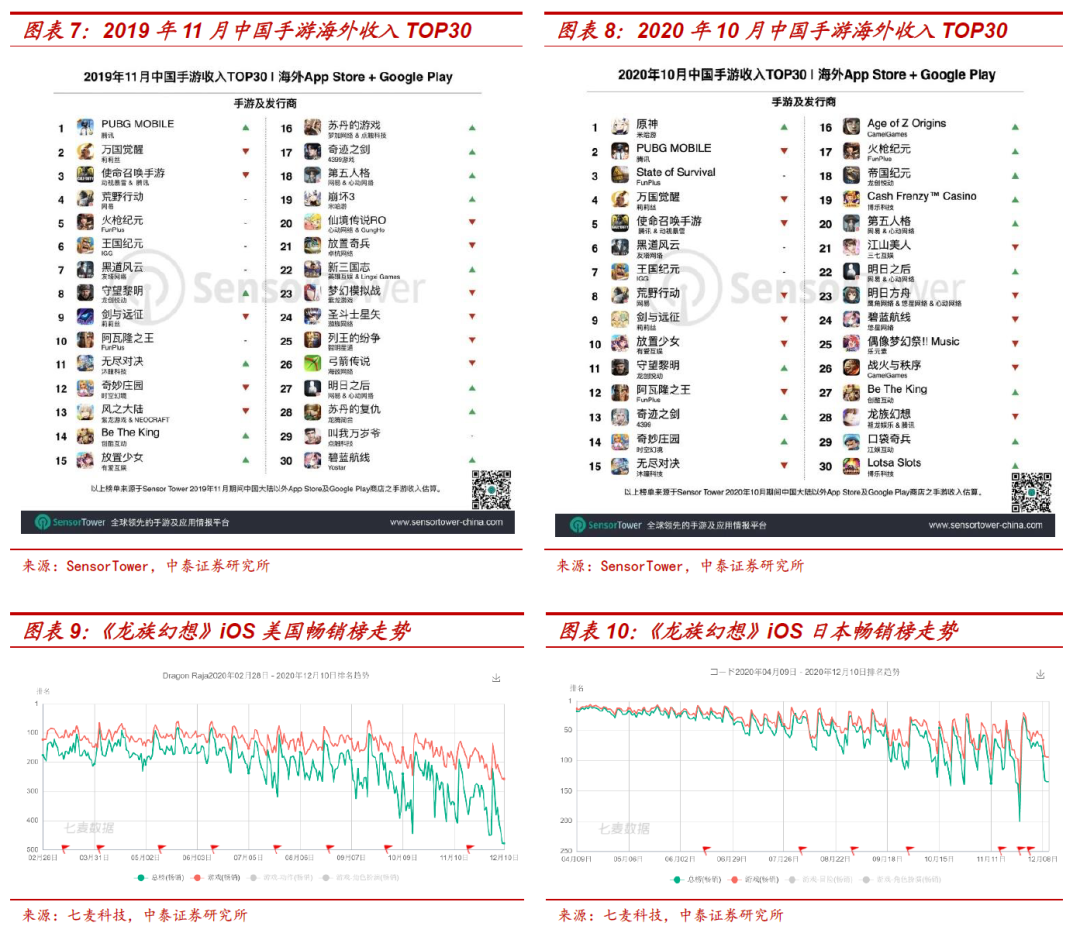

但我们可以看到,例如今年祖龙娱乐出海产品《龙族幻想》,在欧美和日本市场都取得了不错的成绩,说明结合了美术、玩法、文化等创新元素的MMORPG产品在海外市场也有较大的潜在需求,我们认为随着该系列产品研发越来越面向全球化,出海潜力有望得到逐步释放。

国内最为吸金品类之一,竞争激烈,危与机并存

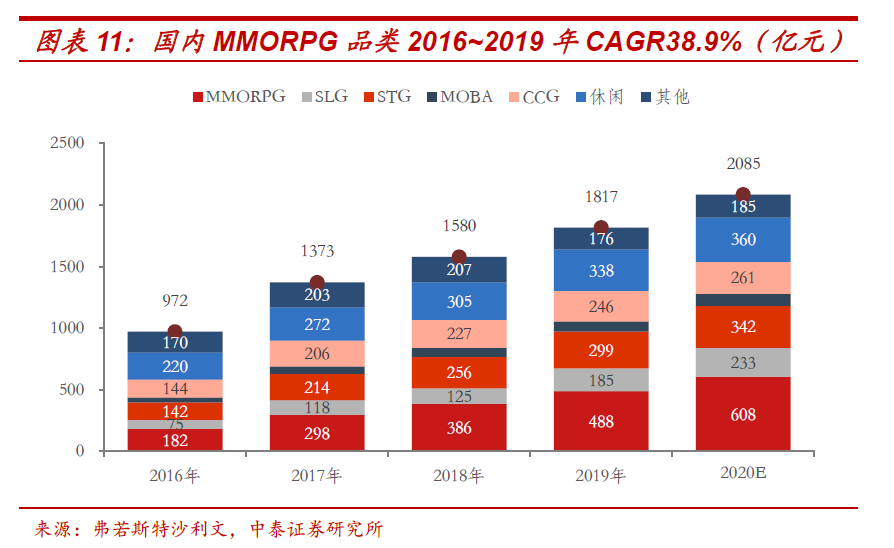

MMORPG品类仍是国内最为吸金的品类之一。根据弗若斯特沙利文报告,2016~2019年,MMORPG品类CAGR为38.9%,增速超过CCG\SLG等其他众多品类,位列第一。从市场规模层面来看,MMORPG游戏2019年国内市场规模为488亿元,是国内最大规模的游戏品类。

行业竞争激烈,危与机并存。MMORPG品类参与的公司已经明显头部化,由于较高的研发门槛和较长的研发周期,中小型公司基本选择避开这一品类,头部公司中,又以网易和腾讯的优势最为明显,网易多为自研产品,且存量产品生命周期较长,腾讯以代理与自研相结合。

我们认为,该品类后续的市场竞争将逐步向更全球化的IP、更精美与年轻化的美术呈现、更开放自由的地图与更加丰富的剧情拓展。危在于竞争激烈,研发成本高、周期长,稍有不慎就掉队;机在于市场空间足够大,单款成功产品对公司业绩的贡献显著。

祖龙娱乐竞争力细化分析

公司3D美术表现能力行业领先

3D美术表现力突出一直是公司的一大核心特色:早在公司成立之初,祖龙工作室就研发出了国内首款3D-RTS游戏《自由与荣耀》;加入完美世界后,利用自研引擎Angelica,推出了全国首款3D-MMORPG产品《完美世界》,集合了大地图、捏脸、自由飞行等十分超前的功能,10年间自有引擎不断更新迭代,Angelica III引擎更是接轨了次世代游戏,更加真实的环境模拟;2014年,公司利用Unity3D引擎,开发出了首批真3D国战MMORPG手游《六龙争霸》;2019年,公司利用UE4引擎,开发出了国内首款真3D次世代MMORPG手游《龙族幻想》,天气、光影渲染更加逼真,首月流水冲破6亿;2020年推出了由UE4引擎开发的3D-SLG《鸿图之下》,后续储备的《梦想新大陆》、《诺亚之心》等产品均为UE4引擎开发。

截至2019年,公司美术设计中心人员占比全员数量超过35%,占比研发人员数量超过41%。公司研发与开发中心人员合计为871人,占总员工数量的87.3%,研发导向非常明显,其中美术设计中心人员达到362人,是公司人员数量配置最多的部门,占到总人数的36.3%,占整体研发人员数量的41.5%。公司在美术人员上的配备保证了其高品质和超前的游戏美术表现。

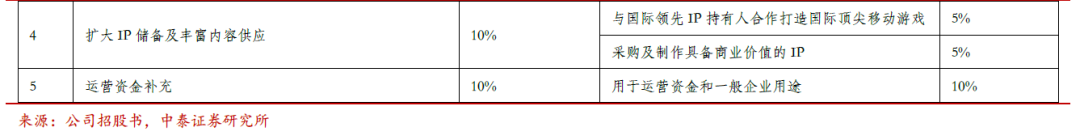

募集资金中很大一部分用于增强研发实力,特别是美术设计能力。根据公司募资资金的规划来看,40%的资金用于加强开发能力和扩大游戏组合,20%用于扩展发行运营能力,20%用于产业链上下游的收购与投资,10%用于扩大IP储备,10%用于补充运营资金。其中40%的研发投入中,15%用于招聘和激励人才,预计招聘的200多名开发人员中,美术设计师预计占比达到50%,10%用于定制引擎与开发专有引擎技术,另外10%用于丰富产品组合,特别是在声音和视觉效果方面的提升;20%用于收购的资金中,也有5%核心考虑投资有代表项目或者拥有创新和创造力的美术团队。

研发高效,与腾讯形成长期紧密合作关系

研发效率突出,产品运营生命周期基本在3年以上。

根据祖龙娱乐历年发布的产品情况统计,2016~2020年,公司合计上线10款手游,保证每年有一款以上大作上线,祖龙成熟研发架构大大提升了其研发效率。

祖龙娱乐大部分产品的运营周期都在3年以上,长生命周期的运营说明公司产品内容更新与付费设计合理,核心受众粘性较高。

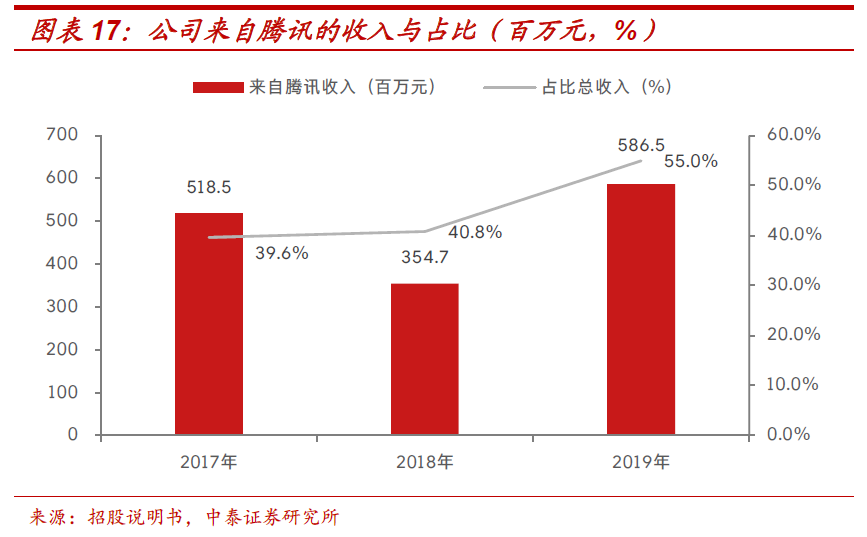

与腾讯合作周期长,联系紧密。公司有大量头部产品交由腾讯独家代理,2015年上线的《六龙争霸》,2016年《梦幻诛仙》,2018年《万王之王3D》,2019年《龙族幻想》,2020年《鸿图之下》,流水表现均较为出色,《梦幻诛仙》截至2019年底共计取得33亿流水,《龙族幻想》上线首月国内亦取得超过6亿的流水。与腾讯紧密的合作关系,一方面是对公司产品的高度认可,另一方面也保证了公司产品上线能稳定获客,丰富了腾讯产品线,双方实现共赢。2017~2019年,公司收入中来自于腾讯合作的收入占比持续提升,分别为39.6%、40.8%、55%。

祖龙娱乐财务数据分析

收入增速回暖,经营利润持续提升

公司核心业务分为:1)开发与授权;2)综合游戏发行及运营。开发与授权:主要是公司授权第三方运营公司产品,公司负责运维及获得相应分成;综合游戏发行与运营:公司自主发行,与第三方渠道签订合作协议,负责用户导入及运营维护,以全额记入收入。

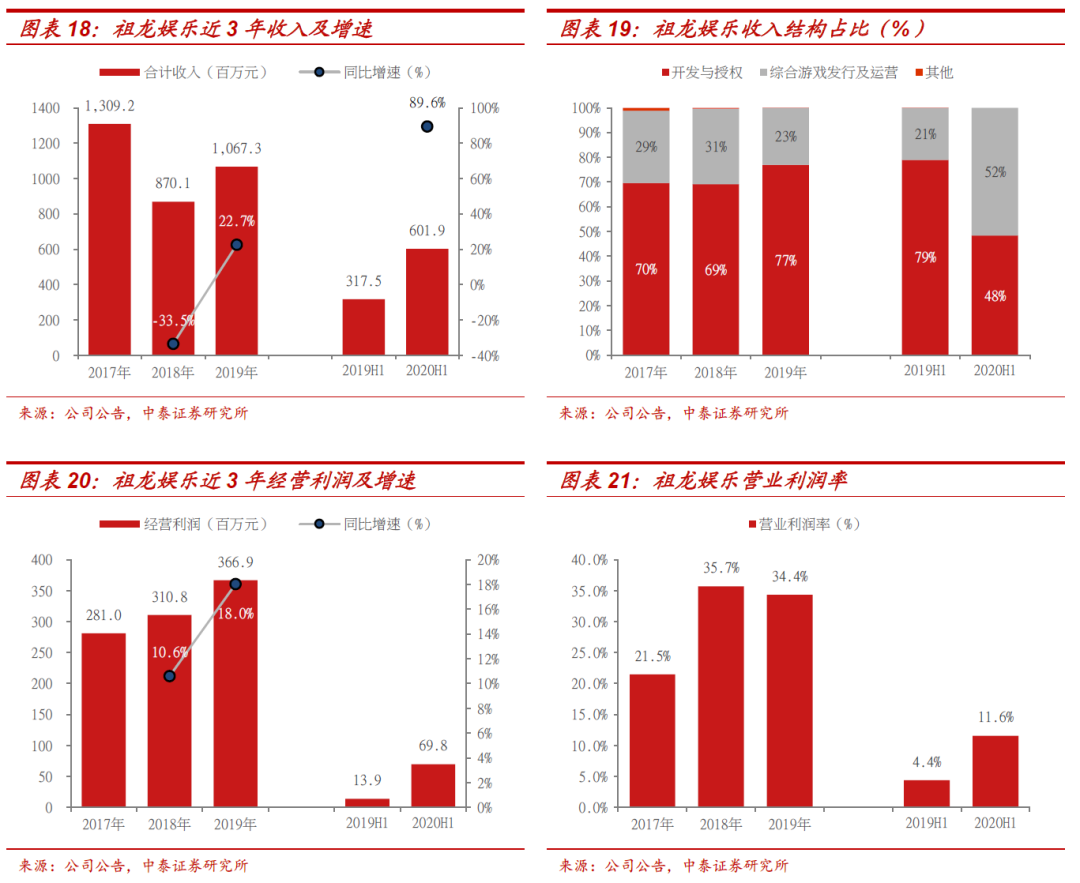

2019年公司收入同比增速回暖。2018年公司收入同比下滑33.5%,核心原因有两方面:1)2017年公司大量产品为自主发行,收入全额记入,而2018年公司产品由腾讯独家代理,分成记入收入,收入确认口径上有差异;2)2017年公司上线4款新作,而2018年受国内版号限制,祖龙娱乐仅有《万王之王3D》一款上线,数量上明显不及2017年。两方面原因导致公司在2018年收入端出现明显下滑,2019年随着产品的海外发行增加+《龙族幻想》的国内良好表现,收入增速回暖。收入达到10.67亿,同比增速22.7%。

经营利润同比持续增长。2018~2019年,公司经营利润同比分别增长10.6%与18%,相较于2018年收入的大幅下滑,经营利润是同比增长了10.6%,主要原因就是在于上述段落提到的公司授权第三方代理利润率水平较高,2018年达到35.7%,较2017年增加14.2个百分点,2019年较2018年维持相对稳定。

经营净现金流与收入匹配度提升,资金储备充足

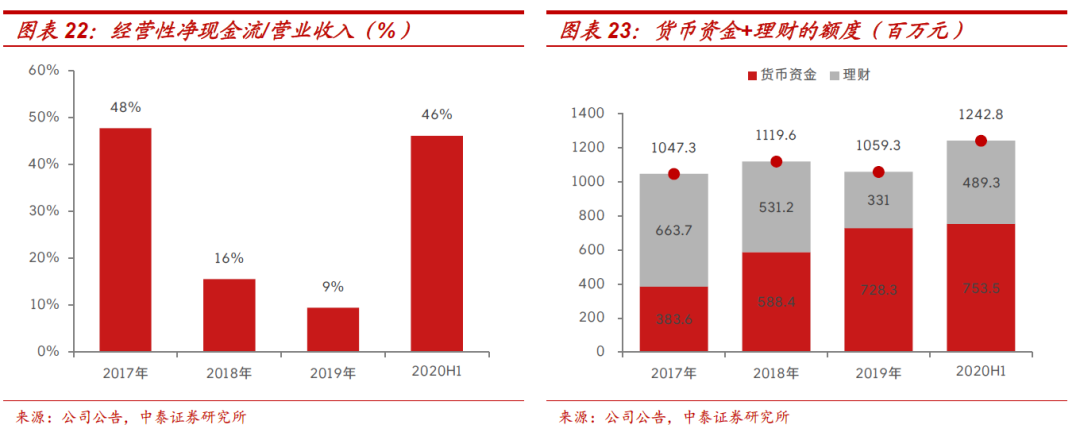

公司经营性净现金流/营业收入在2019年末降至9%,主要原因是由于应收账款大幅增加,应收账款增长是由于新发行游戏回款账期导致,2020年上半年公司应收账款明显下降,因此可以看到上半年公司经营性净现金流/营业收入的匹配度大幅提升至46%。

资金储备方面,公司资产负债表中按公允值记入损益的金融资产基本为银行理财项目,加上公司账面的货币资金储备,加之IPO募集资金,公司在研发和发行端的扩张拥有充足的资金储备。

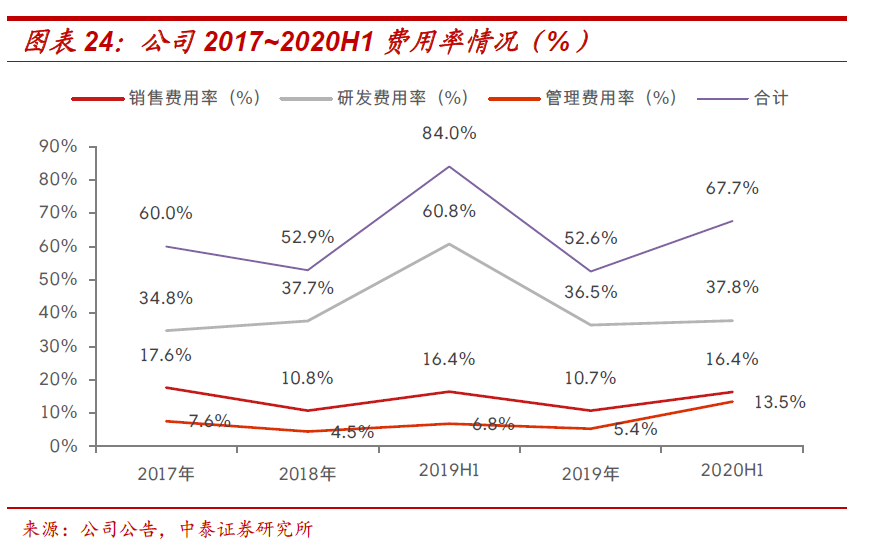

管理费用率略有提升,研发费用率始终维持35%以上

公司2019年研发+销售+管理费用率合计为52.6%,较2018年基本持平,2020上半年为67.7%,管理费用率增长较为明显,主要是由于优先股产生的股份酬金成本及上市开支,此项开支为非经常性支出。此外销售费用率与研发费用率基本维持稳定,研发费用率2019年上半年较高主要是由于上半年新品缺乏导致收入较低所致。

公司2019年研发投入为3.89亿,占整体收入为36.5%,自2017年以来研发费用率始终维持在35%以上,研发人员占公司总人数85%以上,871名研发人员中236名拥有10年以上游戏开发经验,程序中心与引擎中心员工中约46%为硕士研究生。

高比例的研发投入保证了公司项目的持续输出和产品的质量,也使得公司一直处于技术突破、创新概念及最新趋势的前沿,率先开发出基于UE4引擎的高画质、大地图3D-MMORPG手游,克服多重技术难题,向下适配中低端手机。

盈利预测与估值

核心员工持股比例达到43.7%,股东协同效应明显

公司核心员工持股比例达到43.7%:其中Cresc Chorous,公司CEO李青股份占比为81.96%,引擎中心总经理张羽占比6.94%,开发了《万王之王3D》、《六龙争霸》的金牌制作人向楠占比5.55%,公司程序中心总经理白玮占比5.55%。Green Particle与Smooth Ebony为核心骨干持股平台。核心成员持股比例较高,且10月21日与22日两日,公司CEO李青又增持公司股份47万股,接近1000万港元,彰显对公司发展的信心。

股东协同效应较强:公司股东中包含完美世界、腾讯、紫龙游戏、SNK(股东为天津卡乐互动,股东包含完美世界与三七互娱)、快手、智冠科技等,均为游戏行业产业链上下游中的知名厂商,协同效应较强,其中与完美世界在IP、研发等层面有深入合作,与腾讯在研运层面始终保持紧密关系,紫龙发行过多款公司的自研游戏。

盈利预测与估值

盈利预测假设:

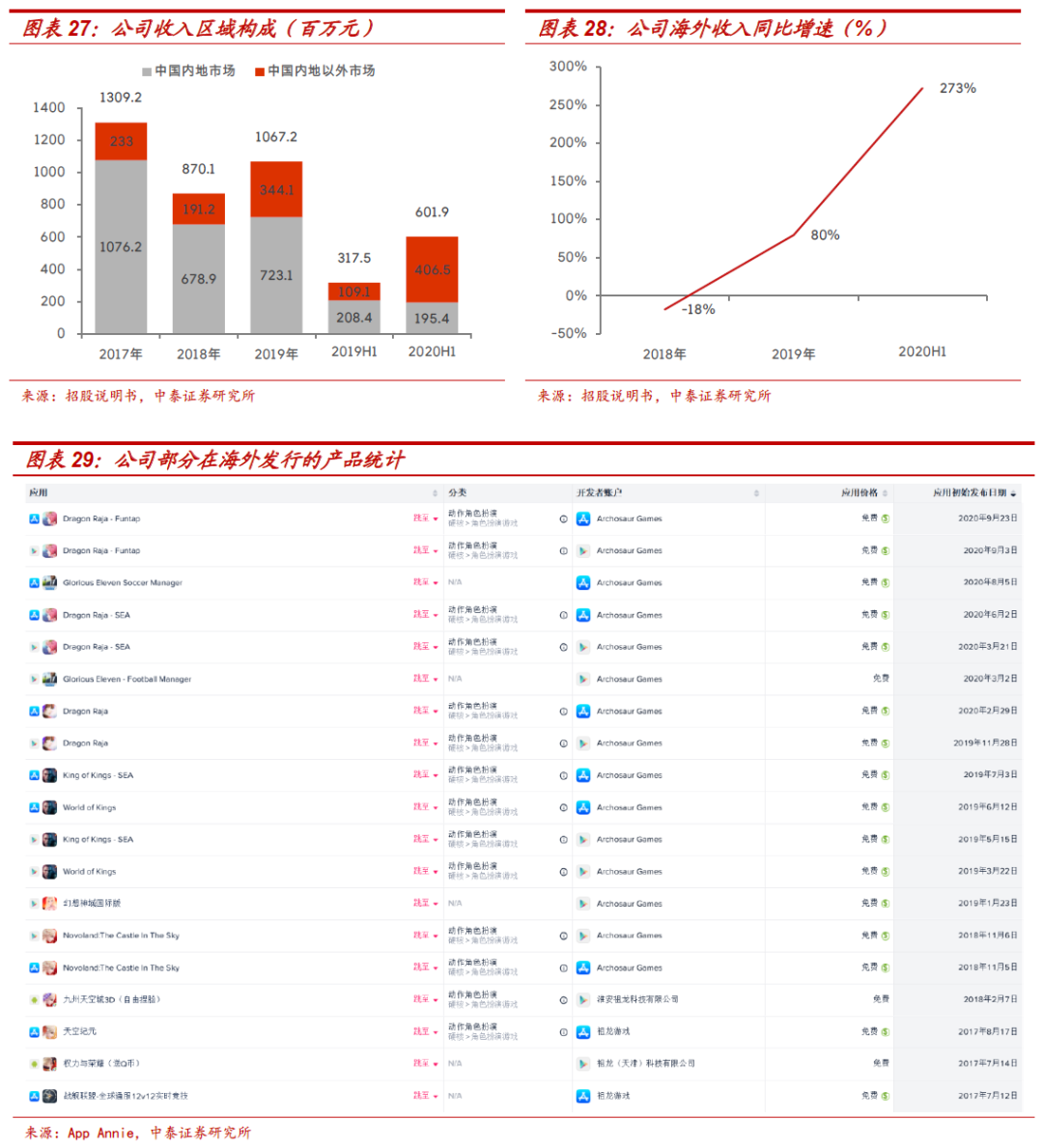

1)海外市场收入有望贡献新增量。公司海外业务起步初期,授权发行了《六龙争霸》港台、《权力与荣耀》韩国、《御剑情缘》港台等产品,自2017年尝试自主发行,以Archosaur Games为厂牌,首款对外自主发行的产品为《战舰联盟》,根据APP Annie的数据显示,共计在140个国家上线。而后在2018年全球发布了《天空纪元》,2019年发布了《万王之王3D》,2019、2020年在欧美和东南亚发布了《龙族幻想》,2020年全球发行了《足球经理》,腾讯代理在日本上线了《龙族幻想》,同时公司部分产品的韩国发行交由易幻运营。

2019年开始海外收入增速明显提升,占比总收入达到32%,2020上半年达到68%,同比增速2019年为80%,2020上半年达到273%。公司在西方魔幻、漫风等美术风格上拥有丰富的经验,符合海外用户审美,预计公司后续产品将以全球化的思路开发设计和运营,海外收入有望持续提升。

2)国内市场与腾讯合作产品陆续上线,业绩预计将大幅增厚。根据公司披露Pipeline情况,2021Q1~2022Q4公司共计拥有7款面向全球发行的新品,品类涵盖公司强势品类MMORPG,以及尝试拓展的SLG和女性向等品类。IP方面,公司正在与一家在西方奇幻系列方面具有良好业绩的顶尖电影制作公司合作,计划将其15亿美金票房的科幻电影改编成手游。

目前披露信息的产品中,预计《梦想新大陆》、《诺亚之心》将于2021年上半年内上线,均为MMORPG品类游戏,腾讯独家代理,从公司生产周期来看,进入到了产品大量释放期,预计将明显增厚利润。

盈利预测:我们根据公司的Pipeline以及存量游戏的iOS游戏畅销榜排名情况分析,考虑到公司计划将在2020~2021年上线《梦想新大陆》、《诺亚之心》以及《三国群英传》和《项目C》等产品,数量明显提升,且均采用UE4研发,品质有保障,腾讯目前独代《梦想新大陆》、《诺亚之心》,收入确定性较高,同时2020Q4上线的《鸿图之下》目前也维持在iOS畅销榜前列,由于SLG游戏属性决定起量较慢但生命周期较长,基于此我们预测公司2020~2022年公司收入分别为1339.65、3177.33、4598.16百万元,同比增速26%、137%、45%,毛利为1079.12、2591.42、3004.96百万元,同比增速21%、140%、16%,调整后归母净利润为367.80、985.81、1134.14百万元,同比增速11%、168%、15%。

估值:我们对比与祖龙娱乐业务相近标的估值情况,平均PE来看2020~2022年分别为30x、24x、20x,依照我们的盈利预测祖龙娱乐的PE为44x、16x、14x,2021~2022年公司PE相较于平均PE明显低估,以2021年为基准,祖龙娱乐PE水平较平均PE有50%的提升空间。公司作为行业内知名的游戏研发企业,在MMORPG品类优势明显,3D美术能力行业领先,同时近期进入港股通,估值有望进一步抬升,我们首次覆盖,予以“买入”评级。

风险提示

1)内容上线时间不达预期,导致预期收益下降风险

公司有8款产品预计在2020Q4~2022Q4期间上线,盈利预测包含相关产品上线预期,若上线延迟,则会影响公司预期收益判断,存在收益预期下调风险。

2)内容上线后变现不及预期风险

研发型游戏公司,项目上线表现存在不确定性,若出现运营事故、付费设置不当、政策风险等因素,均会导致游戏变现不及预期,影响预期收益。

3)政策风险

游戏是政策高度敏感性行业,存在政策监管变化对公司经营造成影响的风险。

(编辑:张金亮)