本文源自 微信公众号“ 草叔消费升级研究”。

投资要点

国产羽绒服品牌龙头企业,2017年重新聚焦羽绒服主业后业绩持续提升:波司登(03998)于1976年成立,1994年创立波司登品牌,自1995年起连续25年全国销量领先。FY2021H1公司实现收入46.61亿元,同比+5.1%;归母净利润4.86亿元,同比+41.8%。公司重新聚焦羽绒服主业并开启品牌升级进程后,产品价格带和利润率均显著提升。FY2021H1公司毛利率为47.8%,同比+4.3pct;净利率为10.5%,同比+2.4pct。

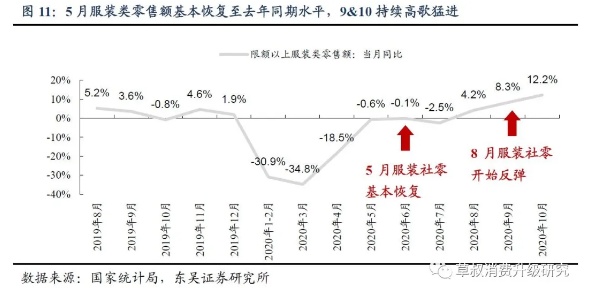

天时:2020年降温早、春节晚,拉长冬季消费期,卫生事件后服装消费反弹趋势明显。2020年国庆期间,全国部分城市已出现明显降温,平均入冬时间提早9天;2021年春节较晚,冬季消费周期有望持续到2月底。2020年初受卫生事件影响,春节冬装消费需求被抑制,年末有望实现反弹。据国家统计局,9月、10月服装类限上社零总额同比增长8.3%、12.2%(均为近一年最高增速),消费反弹趋势已经明显确立。在长消费期+消费反弹两大趋势下,年底羽绒服等冬装消费有望迎来高增长。

地利:羽绒服拥有千亿市场规模,国产龙头有望通过“功能性”突围。国内拥有庞大羽绒服需求基数,据中国服装协会统计,2018年国内羽绒服市场规模达1068亿元,预计2022年规模达1622亿元,2018-22年CAGR约11%。从需求端看,专业羽绒品牌是大众首选,市场/潮酷元素愈发受到消费者的青睐。波司登完成品牌升级之后,品质时尚兼具,在1000-5000价位的中高端市场中鲜有敌手。

人和:主品牌成功升级,品牌势能持续提升:近年国际高端品牌进入中国市场拉动羽绒服价格带整体提升,波司登适时推动全方位品牌升级,尽享行业改革红利。1)产品升级,与各大IP、国际知名设计师联名重塑波司登专业与时尚的品牌形象。2)渠道优化,线下加速自营店布局,FY2020自营店增至1086家,占比增至37%;线上深耕天猫,加快直播电商与微商城布局。3)供应链提升,构建智能化工厂实现15天优质快反、全国设置9大配送中心,快速响应市场需求。4)营销发力,通过大牌设计师加持,流量明星代言,时装周多维度亮相等方式,持续提升品牌认知。品牌升级卓有成效,目前产品平均价格带逐渐提升至2000-2500元(市场均价约900-1000元),中高端羽绒服龙头地位稳固。

盈利预测与投资评级:波司登是国产羽绒服龙头企业,2020年“双11”线上全渠道销售额达15亿元,居中国服装品牌首位。我们认为未来中高端羽绒服市场将持续增长,波司登作为国产品牌升级的典范,在天时地利人和三重利好下业绩有望持续高增。我们预计公司FY2021-23归母净利分别为14.4/ 17.6/ 21.1亿元,同增19.7%/ 22.5%/ 19.4%。当前股价对应PE为22/ 18/ 15x,给予目标价4.8港元,维持“买入”评级。

风险提示:品牌升级不及预期;气温波动异常;卫生事件反复等

正文

1. 波司登:深耕羽绒服行业四十年,2017年重聚主航道业绩持续提升

1.1 深耕羽绒服行业四十余载,国产羽绒服品牌龙头

波司登是国产羽绒服领军企业,拥有四大业务八大品牌。1)羽绒服业务:专注于羽绒服研发、设计与制作,拥有波司登、雪中飞、冰洁等品牌。羽绒服业务是波司登的主要收入来源和增长驱动,FY2020羽绒服业务收入95.13亿元,同比增长24.23%,占总收入78%。2)贴牌加工业务:规划利用淡季羽绒服产能,为国内和国外的客户提供贴牌加工管理业务,FY2020收入为16.11亿元,占比达13.22%。3)女装业务,由2011-17年间收购的杰西、邦宝、柯利亚诺及柯罗芭品牌构成, FY2020收入占总8.06%。4)多元化服装业务,在采取“聚焦主航道,收缩多元化”战略后,多元化服装业务逐步收缩,家居/男装全面缩减,该业务板块现主打飒美特校服与童装。

44年历史,历经四个发展期:①初创期(1976-1995),波司登创始于1976年,最初以羽绒服贴牌加工为主,于1994年成立波司登品牌。②成长期(1995-2007),1995 年以来波司登羽绒服销量连续25年居全国第一,并针对不同消费人群相继推出雪中飞、康博、冰洁三款羽绒服;2007获得“世界名牌”称号,同年在香港主板上市。③多元化期(2007-2017),公司积极发展四季化战略,进入男装领域、扩充女装业务,同时也经历渠道扩展过快、库存积压与电商冲击阵痛期。④重返主业期(2017-至今),面对品牌老化、时尚度缺乏等问题,公司17年提出“聚焦主航道,收缩多元化”战略,升级品牌力、产品力、渠道力,做强羽绒核心主业,打造中高端羽绒服品牌。

1.2 2017年重新聚焦羽绒服主业,品牌升级典范业绩持续提升

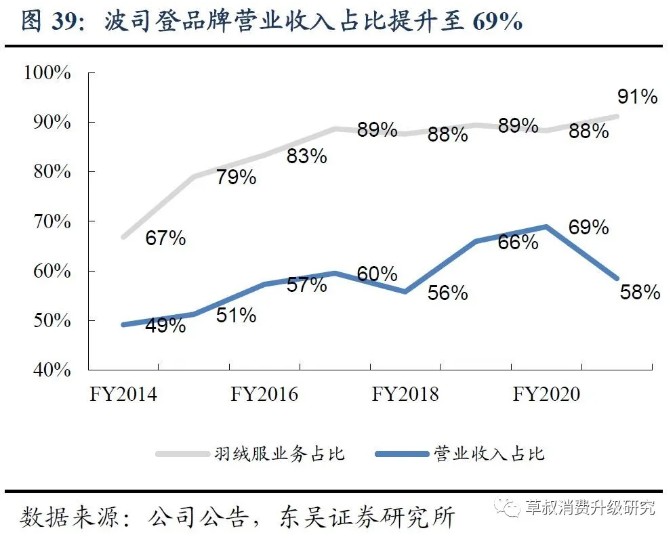

重返主业后营收稳步增长,羽绒服业务占比逐年提升。公司2016-17年完成去库存后,提出“聚焦主航道,收缩多元化”战略,聚焦羽绒服业务,加强羽绒服产品、渠道及营销升级。FY2018改革开始后羽绒服业务收入占比持续提升,在羽绒服业务的拉动下公司业绩加速增长,改革收效显著。FY2021H1公司收入46.61亿元,同比增长5.1%。

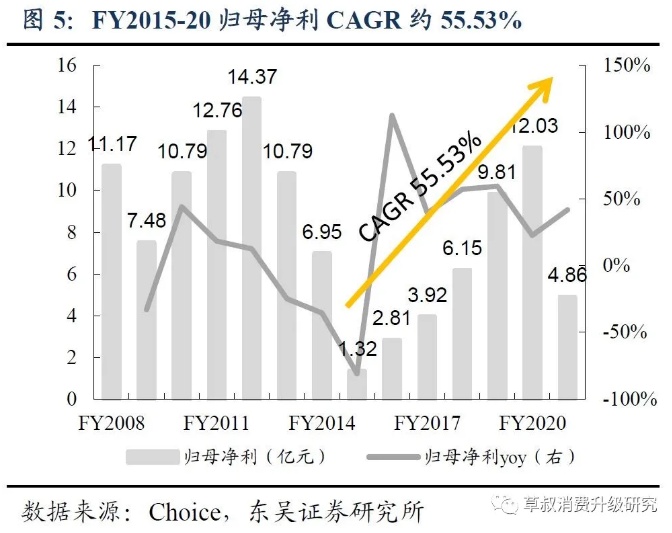

毛利率与净利率稳定提升,归母净利持续增长。2018年以来公司致力于品牌升级,产品售价得到提升,因此毛利率与净利率实现逐年增长。FY2020公司毛利率为55.03%,同比增长1.93pct;净利率为9.80%,同比增长0.12pct。在经营边际的不断改善下,近年公司利润持续高增,FY2020公司实现归母净利润12.03亿元,同比增长22.61%,进5个财年CAGR为55.53%;FY2021H1归母净利达4.86亿元,同比增长41.84%。

羽绒服业务毛利率逐年提升,未来仍可进一步提升公司整体毛利率。就公司单项业务来看,2018年重新聚焦羽绒服主业后不断升级品牌、提高售价,羽绒服业务毛利率明显提升,FY2020毛利率达59.8%(同比+2.4pct)。

销售费用率随公司加大营销力度而上升,管理费用率及财务费用率保持稳定。公司于2018年进入“重返主业期”后持续加强品牌营销力度,通过与媒体、直播带货主播合作,举办新品时装秀、邀请高流量明星代言等方式加强公司品牌影响力。这导致销售费用率增长明显,FY2020销售费用率为35.08%,同比+1.95pct。

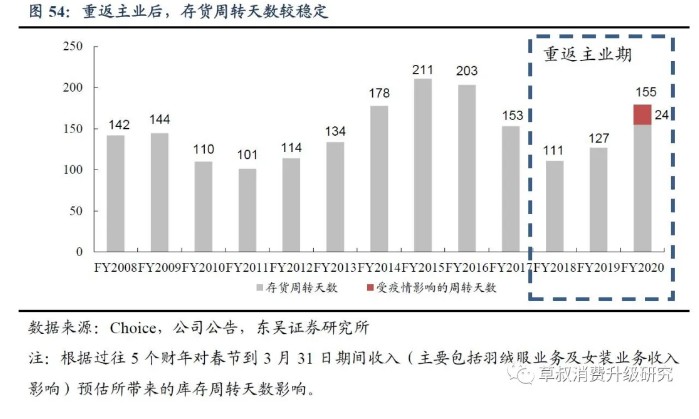

近三年存货周转维持健康水平,周转天数约120天。面对2007年上市后的迅速扩张及品牌逐渐老化带来的库存积压难题,公司于2013年(FY2014)开始进入库存清理期,存货价值由20.43亿元减少至2017财年的14.37亿元。2018年重返主业后,通过严格执行生产和产品规划、加强实时对终端零售数据的抓取及分析,推动零售精细化管理,从根本上提升整体运营效率,存货周转天数维持在120天左右。其中,2020年1-3月受到卫生事件影响,存货周转天数提升24天。总体来说,公司的存货周转效率较为稳健。

1.3 长期维持高分红,重视股东回报并彰显信心

股利支付率平均高达83%,彰显公司重视股东回报。公司自上市以来维持较高股利支付率,平均支付率达83%。2017年库存清理尾期及聚焦羽绒业务伊始期,股利支付率处于低位,为36%;2018年重返主航道后,波司登品牌持续升级,股利支付率得以恢复,平均支付率为 82.53%。FY2020公司现金分红8.53亿元,分红率达71%,自上市以来累计分红91.39亿元。

2. 天时:年末冬装消费季长+卫生事件后服装消费反弹,羽绒服消费或创新高

2020年末入冬早、春节晚,冬装消费季较长。从历史数据上看,春节晚的年份中冬装需求释放更充分。通常冬装的主要消费周期从第一波降温开始,一直持续到春节假期结束。今年(2020)国庆期间,全国部分地区就已出现明显降温,日最低温显著低于往年;且明年春节时间(2021年2月12)较晚,冬季消费周期有望持续到2月底。

2020年初的冬装消费被卫生事件压制,年末冬装消费有望实现反弹。2019年冬装消费季受暖冬影响,需求释放有限;2020年1-3月受到卫生事件影响,春节这个主要的冬装消费时间点的需求被压制。“人不能连续两年没有新衣服”——消费者补充冬装的刚性需求使2020年底的冬装消费实现反弹,10月限上服装类社零总额同比增长12.2%。

2.1 降温早,春季晚,羽绒服等冬季消费周期有望拉长

20年降温来得早,9月底气温普降,迎“早冬”。我们选取全国所有省份的省会城市进行气温比较,剔除了青海、海南、香港、澳门、台湾,共选取29个城市。挑选的省会城市,以日最低温低于10摄氏度作为“入冬”标志。据Choice数据,2020年北京、天津、石家庄、济南、郑州、贵阳、西安等城市在国庆假期结束前已“入冬”,以上29个城市中已入冬城市入冬时间平均比19年提早9天。

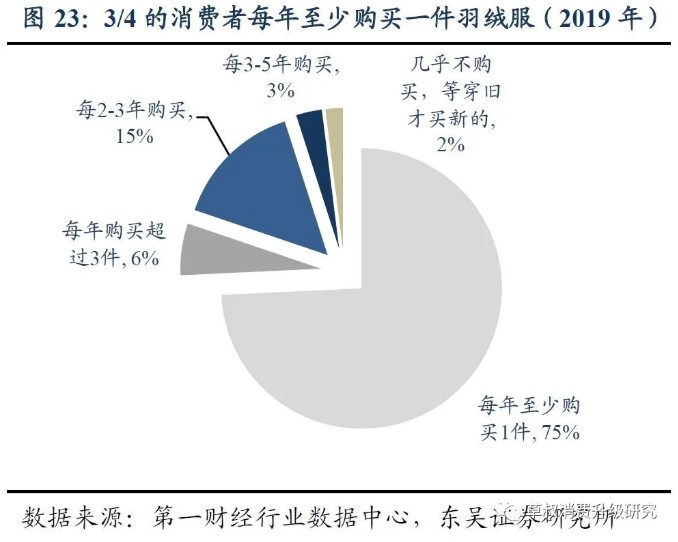

2021年春节时间较晚,羽绒服等冬装或将迎来“加长版”消费季。我国大部分地区有“过年买新衣”的习俗,春节期间会置办价格较高的大衣外套作为过年的必要消费之一,冬季购物季也常在春节期间迎来高潮,并在春节假期结束后告一段落。据第一财经商业数据中心调研,随着羽绒服的时装性不断增强,在消费者衣橱的换新频率有所增高,近80%的消费者每年至少买一件羽绒服。较晚的春节,意味着春节假期结束的时间也更晚,而冬季消费期有望持续更长时间。

回顾往年,春节较晚的年份,1-2月服装卖得更好。我们以2月10日作为分界点,分成两个组别:①“春节较早”组,春节在2月10日之前,则春节假期通常在2月15日前结束;②“春节较晚”组,春节在2月10日之后,春节假期通常在2月15日后结束,冬装消费辐射到2月下旬。我们统计了2013-2019年的春节日期及限额以上企业(单位)服装类零售数据,其中,“春节较晚”组1-2月增速为6.36%,较“春节较早”组高2.79pct。2021年春节日期为2月12日,属于“春节较晚”组别,从往年经验来看,1-2月服装类产品有望实现较高的销售额。

2.2 卫生事件后报复性消费,2019年冬低基数,2020 冬羽绒服消费或迎高增

去年冬季被压抑的服装刚需有望持续释放,今年羽绒服等冬装或可迎来火热消费期。2020年“春节档”冬装购物季被卫生事件压制,1-2月、3月的服装类零售额分别同比-35.1%、-36.9%。由于服装具有一定的消耗品特性,去年冬季被抑制的需求有望在今年冬季迎来反弹;9月/10月服装类零售额分别同比7.2%/12.1%(均为过去一年中的最高值),是需求开始复苏的体现。消费者对服装类消费品每年都会有不同的款式及颜色偏好,据第一财经商业数据中心调研,大约80%的消费者每年至少要买一件羽绒服,2020年末冬装消费有望大幅增长。

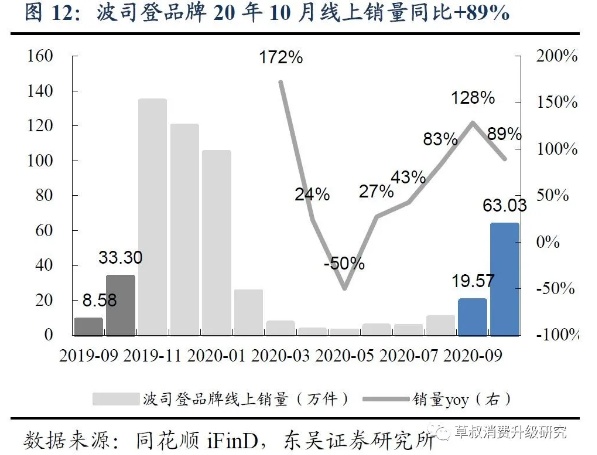

具体来看,波司登品牌2020年线上销售自8月以来保持强劲增长,20年冬季消费有望高增。羽绒服消费周期一般从每年的10月份(国庆档)-次年的2月份(春节档),但2020年春节较早(1月25日),春节档辐射到2月中旬左右,叠加2020年1月-3月卫生事件影响,波司登品牌羽绒服2、3月份销量较低。而卫生事件后,线上、线下销售逐渐恢复,波司登品牌9月/10月线上销量同比+128%/89%,销售额同比+232%/125%,“双11”期间同比+25%以上,增长态势强劲,随着下半财年(10月1日-3月31日)专业保暖系列等更多新品的推出,预计20年整个冬季能保持较快增长。

3. 地利:羽绒服千亿市场,国产龙头有望通过“功能性”突围

3.1 千亿羽绒服市场,波司登连续25年全国销量领先

羽绒服历经五代发展,现更偏重时尚性,波司登凭借专业&时尚位居中游生产商首列。羽绒服最初以保暖为首要需求,逐渐成为冬季不可或缺的日常生活用品。经多年市场培育,第五代羽绒服呈现面料多样化、装饰丰富化、外观时尚化,主打防御之外兼具时尚元素,深受消费者的喜爱。作为中游生产商的波司登,其羽绒服设计风格简约、自然、飘逸,连续多年代表中国防寒服向世界发布流行趋势,连续25年全国羽绒服销量领先。

市场规模:产量略呈下降态势,销售额增长企稳。

(1)从羽绒服产量来看, 2011-15年国内羽绒服产量逐年增加,15年产量达3.5亿件。15年后由于环保趋严导致部分小厂关闭,产量呈下降态势,2018年产量降至1.96亿件。(2)从销售额来看,国内服装消费市场庞大,且市场规模逐渐扩大,国外服装品牌纷纷进军我国,2018年国内羽绒服市场规模约1068亿元,同比增长10.79%,据中国服装协会预计,2022年国内羽绒服市场规模将达1622亿元,2018-22年CAGR约11%。

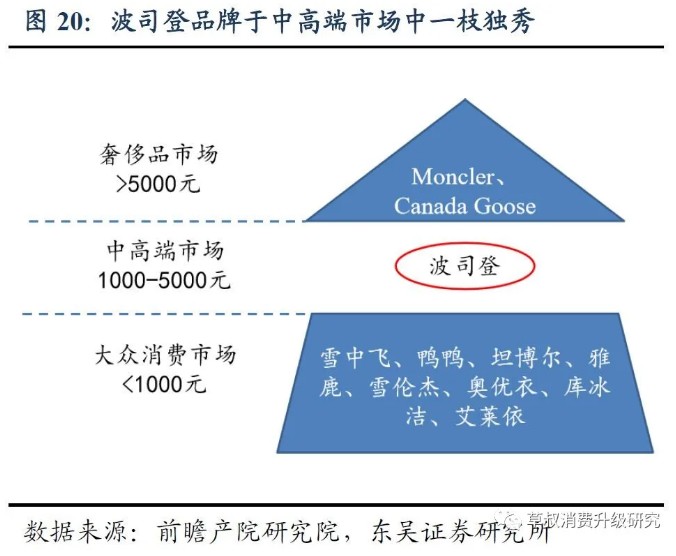

3.2 供给端:行业集中度持续提升,中高端市场波司登一枝独秀

国内行业主要分国际、国产及全品类服装品牌3类玩家,波司登居市场领先位置。伴随国际高端羽绒服的进入、快时尚品牌的迅猛发展,目前国内羽绒服行业主要有国际羽绒服品牌、国产羽绒服品牌及全品类服装品牌3大类玩家。

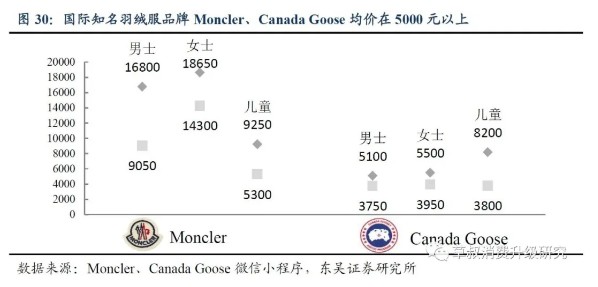

1)国际羽绒服品牌以Ganada Goose、Moncler为主,价格5000元以上,定位高端市场。

2)国产羽绒服品牌中,波司登品牌定位中高端市场(1000-5000元/件);雅鹿、鸭鸭、雪中飞及冰洁品牌定位中端与大众化市场。

3)全品类服装品牌主要以快时尚服装品牌为主,如Uniqlo、ZARA等,主要定位中端、大众化市场。在国内羽绒服市场中,公司凭借先进科技与匠心工艺打造的波司登品牌羽绒服,连续25年(1995-2019年)全国销量遥遥领先。

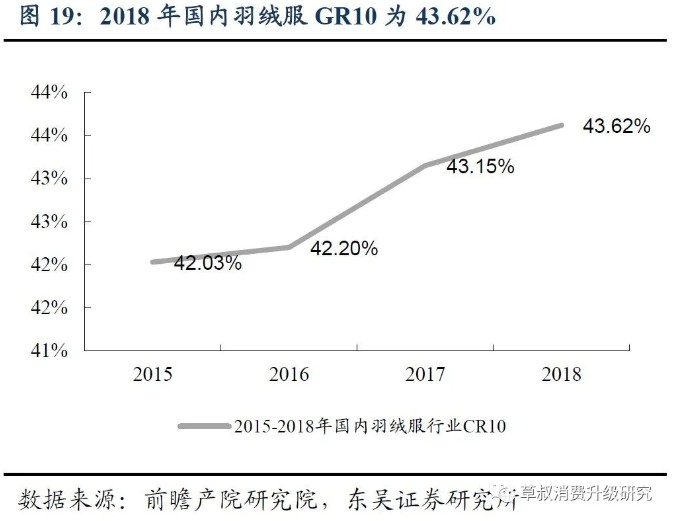

行业集中度继续提升,羽绒服行业形成了具有层次感的分布,在中高端市场波司登鲜有敌手。

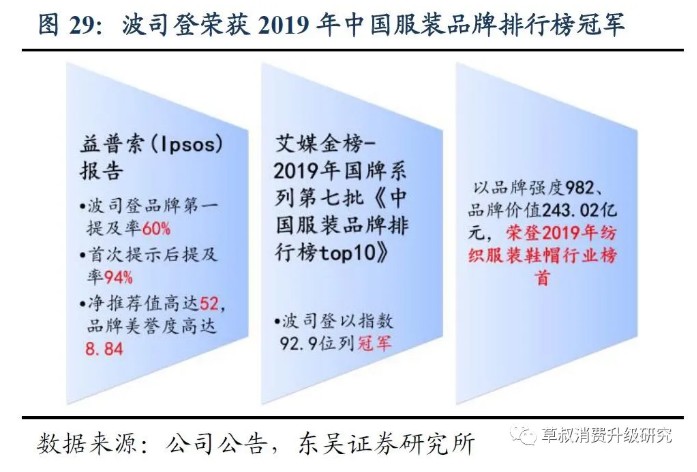

1)波司登品牌长居纺织服装鞋帽行业榜首:2015-2018年国内羽绒服CR10持续提升,由42.03%提升至43.62%,波司登品牌自1995年起凭借高质量专业羽绒服,连续25年蝉联国牌销量冠军。

2)品牌成功升级后,中高端市场一枝独秀,市场份额进一步提升:在Moncler、Canada Goose等国际羽绒服高端品牌(零售价超过5000元)的进入大幅拉升产品价格带背景下,公司于2017年起开启产品升级,打造功能性与时尚感并具的羽绒服,同时加码渠道&供应链&营销,成功实现波司登品牌升级,价格带向2000-2500元中高端提升。同时,公司搭乘“羽绒服时尚化”班列,给品牌打上了“时尚”烙印,高筑起与优衣库,杰克琼斯等大众服饰之间的壁垒,在中高端市场鲜有敌手。

3.3 需求端:主打专业+时尚,波司登成线上最畅销羽绒服品牌

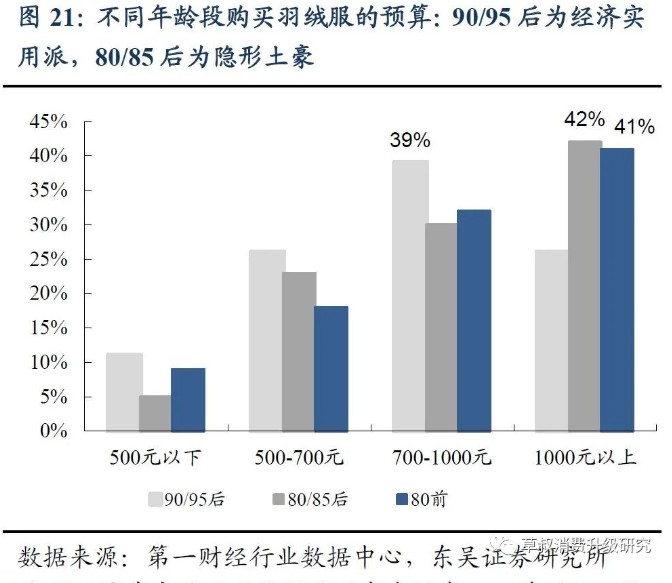

从购买预算来看,消费者平均购置单件羽绒服的预算为942元。据第一财经行业数据中心调研数据,90/95后购买预算区间在700-1000元以内占比最高为39%,80前及80/85后购买预算处于1000元以上的比例最高达41%、42%。

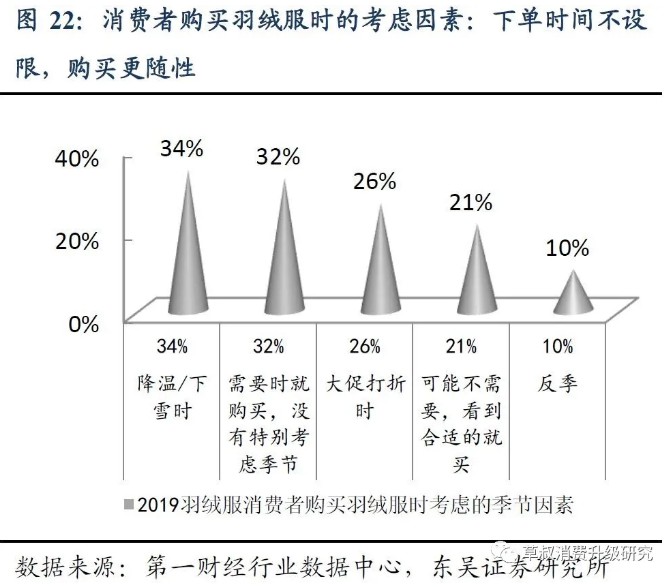

从购买时间来看,购买时间不受限、购买更随性。降温下雪等刚性需求时间仍是羽绒服购买高峰期(占比达34%),除此之外,多数消费者购买行为更随性,在线上下单时并不考虑季节性,看到合适的就会出手。

从购买频率来看,羽绒服的时尚性不断增强,在消费者衣橱的换新频率有所增高。约75%的消费者每年至少买一件羽绒服。

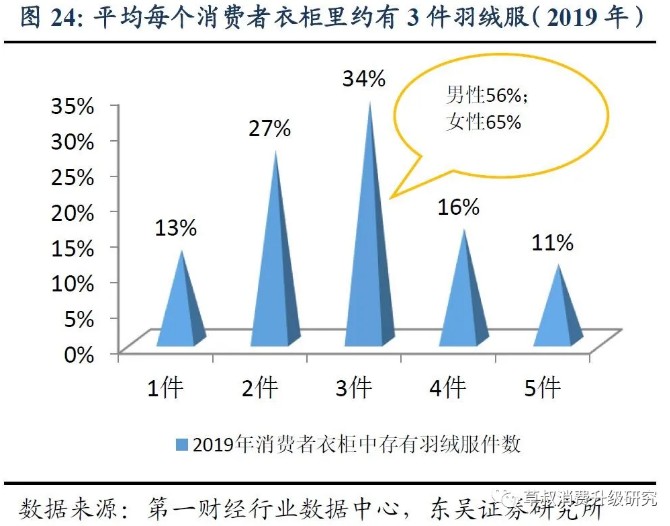

从消费者衣柜中羽绒服存量来看,每个消费者的衣橱中平均拥有3件羽绒服,其中超过65%的女性拥有3件以上的羽绒服。

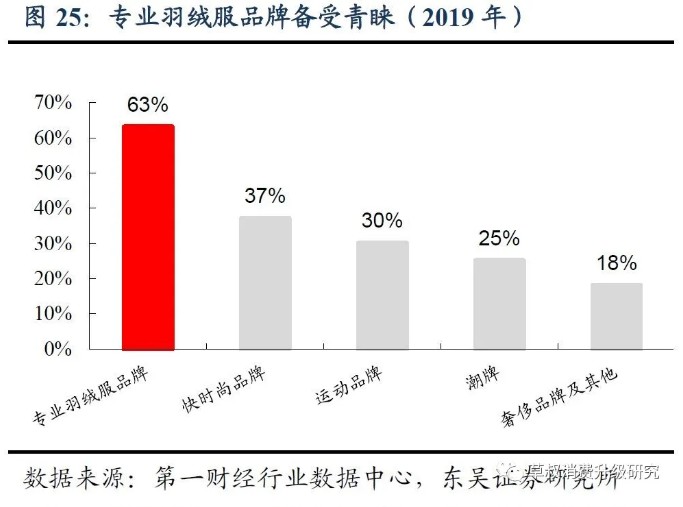

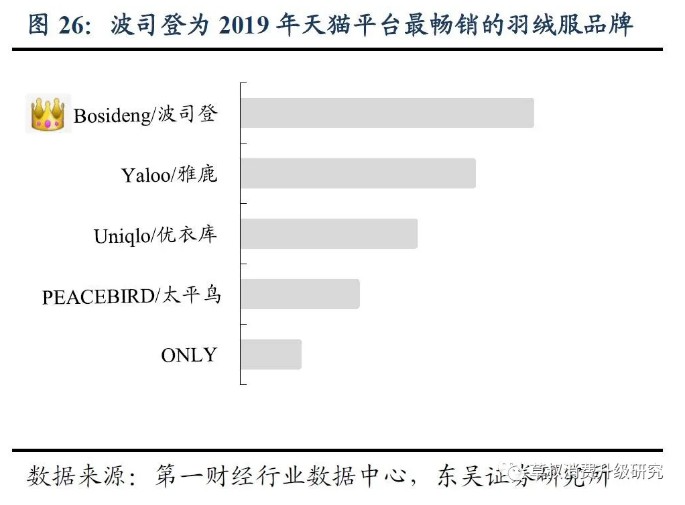

从品牌分类来看,专业羽绒品牌是大众首选。据第一财经行业数据中心调研数据显示,在500个消费者样本调研中,约63%的消费者偏好专业羽绒服品牌;波司登品牌凭借其专业科技及匠心工艺,成为2019年天猫平台最畅销的羽绒服品牌。

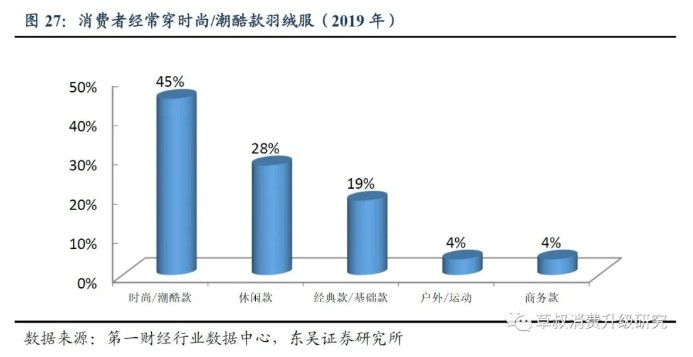

从消费者喜好风格来看,时尚/潮酷已经成为消费者最青睐的风格,与知名IP跨界联名等多样玩法风行羽绒服界,多元时尚元素的加入使羽绒服变得新潮又洋气,深受消费者青睐。

总体上看,我国具有巨大且韧性较强的冬装羽绒服市场,波司登“功能性”突围有望。消费者衣柜中习惯保留一定数量的羽绒外套,因此尽管消费行为较为随性,羽绒服的需求仍呈现较强韧性,这也是今冬服装消费反弹的基础。随着国外大牌的入局,中高端羽绒服市场正在壮大。就目前的消费者喜好而言,专业的羽绒服仍是大众首选,但近年来时尚/潮酷风格受青睐程度越来越高。波司登近年完成品牌升级之后,品质时尚兼具,有望通过“功能性”在羽绒服赛道实现突围。

4. 人和:波司登主品牌成功升级,品牌势能持续提升

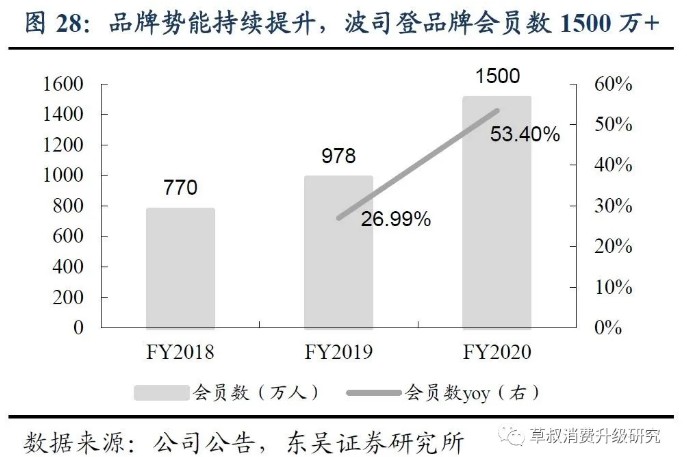

天时地利人和,品牌升级终见成效。受益于国际高端羽绒服品牌的进入推升价格带、及国内行业由功能性向时尚性升级,公司重返羽绒服主航道,打造功能性兼具时尚感的羽绒服产品、加快线下自营专卖店布局&拓展线上渠道、全面提升供应链响应速度、加大营销力度,成功实现波司登品牌升级、产品价格带向2000-2500元中高端提升。波司登品牌势能持续提升,截至FY2020公司品牌会员数超1500万(+53.40%),持续保持约60%中国消费者心目中首选的羽绒服专家品牌地位。2020年“双11”线上全渠道销售额达15亿元(+25%),居中国服装品牌首位。

4.1 品牌:国外大牌入局带动行业升级,波司登兼具功能性&时尚感,价格带提升显著

瞄准空白的中高端市场(1000-5000元),开启波司登品牌升级进程。2016、17年Moncler、Canada Goose等国际高端知名品牌(均价5000-8000元)在国内市场吸引众多消费者认购,提升了消费者对羽绒服价格的认知;而国产羽绒服价格长期维持在1000元以下,波司登品牌产品也以1000元以下为主。公司瞄准1000-5000元的中高端市场,2017年开启波司登品牌的中高端化升级进程,平均价格带逐渐向2000-2500元提升。

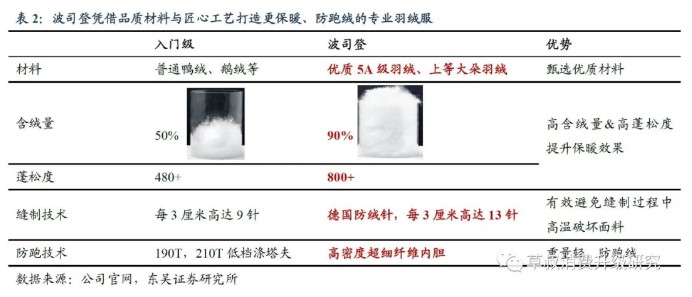

功能性优势显著:专业为之诠释,旨在打造更保暖、防跑绒的专业羽绒服。1)甄选优质材料,采用获得瑞士蓝标认证、国际RDS认证、全球认可的优质5A级羽绒。2)高含绒量&高蓬松度,含绒量高达90%、蓬松度达800+,显著提升保暖效果。3)防跑绒新突破,采用德国防绒针,精密缝制,每3厘米高达13针,高密度超细纤维内胆,轻盈防跑绒。4)功能性够强,能通过三重测试,每款羽绒服都能通过24小时零下30℃材料极寒测试、15000-20000次面料摩擦测试、10000次拉链拉滑测试。

时尚感提升:与各大IP联名&国际知名设计师合作。1)IP联名,公司分别与迪士尼、漫威等各大IP联名推出新款时尚羽绒服,获得大批年轻人群的好评和追捧,引爆市场热潮。2)与国际知名设计师合作,18年携手法国、意大利、美国三位国际知名设计师合作, 19、20年与爱马仕黄金时代缔造者Jean Paul Gaultier合作推出高定羽绒服系列、“新一代羽绒服”,其中,20年“新一代羽绒服”发售正值“双11”,线上开启疯抢模式、线下门店人山人海,吸引众多明星纷纷种草,成全民收割机。

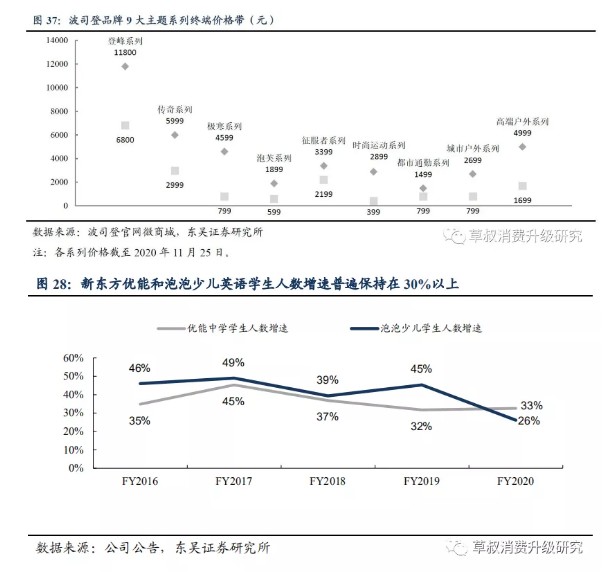

产品功能性与时尚性双兼。波司登品牌旗下有登峰、传奇、极寒、高端户外等共9大主题系列。其中,登峰、传奇与征服者系列主要应对极端天气,更突出产品的保暖防风等功能性;而极寒系列(工装风加厚羽绒服)、泡芙系列(时尚撞色便携式羽绒服)、时尚运动系列(活力动感)产品更具时尚性,深受年轻消费者青睐。在品牌升级进程中,由原来的功能性进阶为兼具功能性和时尚性的服饰品牌,吸引了更多的年轻消费者。

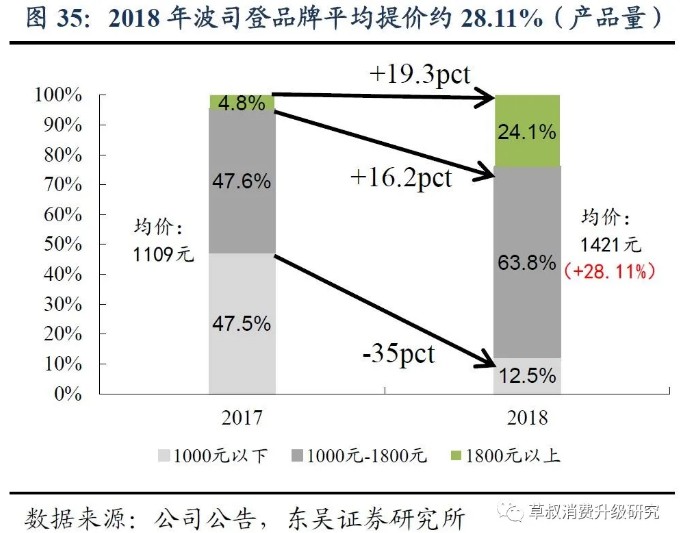

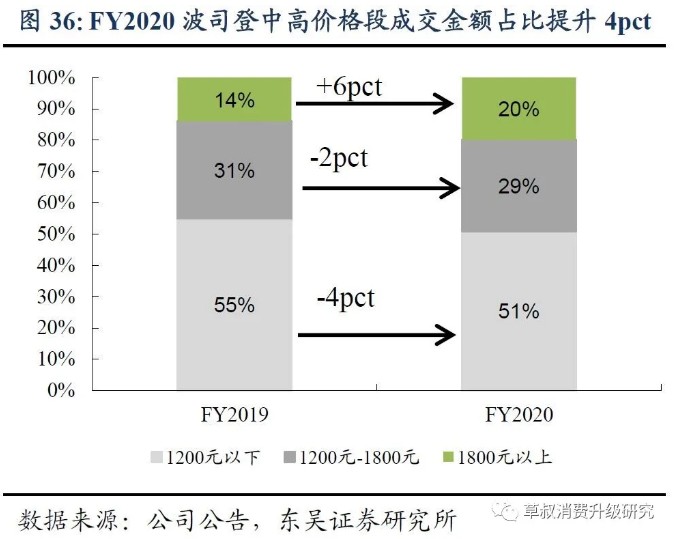

品牌成功升级,产品价格带提升:2018年波司登品牌均价提升28.11%,19/20财年中高价格段成交金额占比提升4pct。1)2018年提价28.11%,2017/18财年为重返主业战略转型元年,波司登品牌1000-1800元价位段产品占比提升16.2pct至63.8%,1800元以上产品占比增加19.3pct达24.1%。据我们测算,17年产品均价约1109元,18年均价约1421元(+28.11%),品牌结构朝中高端进阶。2)FY2020中高价格段成交金额占比同比增长4pct,波司登品牌1800元以上价位段成交额占比由14%增至20%,同比+6pct,1200-1800元占比由31%略降至29%,中高端价位段占比净增4pct。

产品价格带偏中高端,逐渐向2000-2500元提升。各系列产品由于功能、时尚定位不同,终端价格存有差异。其中,登峰系列主要应对极端环境,含绒量达95%、蓬松度高达1000,定位偏高端,据波司登官网微商城数据,其终端价格下限为6800元,上限达11800元。其他系列产品定位低、中高端,均价1500元左右。未来价格带的上升空间源于产品结构的变化,随着波司登中高端产品的市场接受度越来越高,平均价格带逐渐向2000-2500元提升。

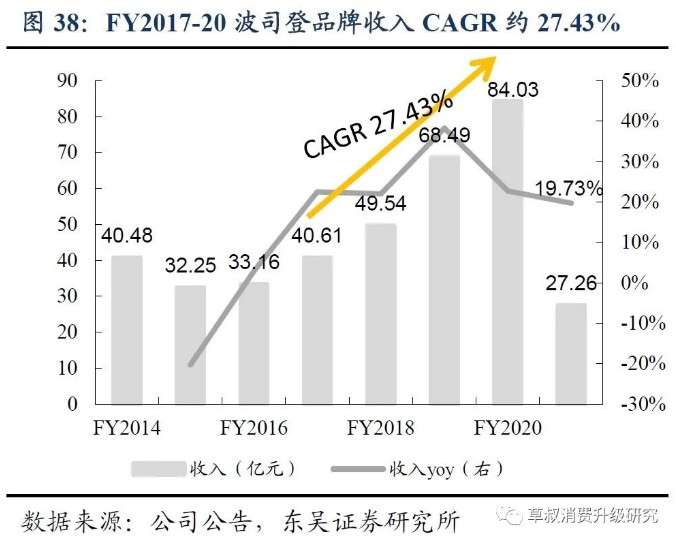

品牌收入高增长:近三年波司登品牌收入增速保持20%以上。18年公司重新聚焦羽绒服主业后,不断升级波司登品牌,打造中高端化产品,历经2018、2019年两轮提价后,19/20财年实现收入84.03亿元,同比增加22.69%,收入占比提升3pct至69%,FY17-20财年CAGR约27.43%,20年4-9月销售淡季仍实现19.73%的增长。随着波司登中高端产品的市场接受度越来越高,收入增长具备可持续性。

4.2 渠道:自营专卖店比重提升,线上布局持续推进

渠道调整优化与波司登品牌重塑与产品升级相配合:1)关闭业绩欠佳的门店,2013-16年库存管理优化调整期,门店数减少996至2089家;2)加快自营专卖店布局,FY2020自营专卖店达1026家,较FY2017增加574家,有利于精准传达品牌理念和营销理念,树立品牌形象;3)打造全新店铺形象,为消费者带来极致的专业体验;4)线上,深耕天猫,并加快直播电商与微商城等线上布局。

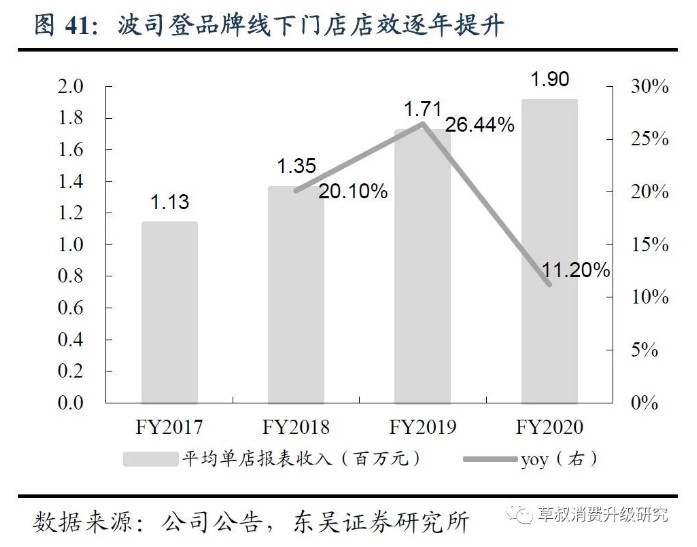

线下:渠道优化调整后加快专卖店布局,店效持续提升。2018年开启重返主业进程后,加大专卖店布局,截至FY2021H1,新增专卖店696家达2909家,寄售网点减少至871家。期间,线下门店店效逐年改善,FY2020平均单店报表收入达190.27万元(+11.20%),预计公司未来仍侧重专卖店布局,新增购物中心、时尚百货店铺,对于渠道质量的关注大于渠道数量。

近三年波司登品牌自营专卖店数量明显提升。FY2017至FY2021H1,波司登品牌专卖店自营门店数由452家增加634至1086家,经销网点数由1761家增加62达1823家。但寄售网点同期呈逐年递减态势,由1179家减少308至871家,其中,自营门店579家(减少139家),经销网点292家(减少169家)。近年来服装市场“唯快不破”的趋势愈发明显,直营渠道能加快市场信息的反馈速度,提升品牌“快反”的能力。

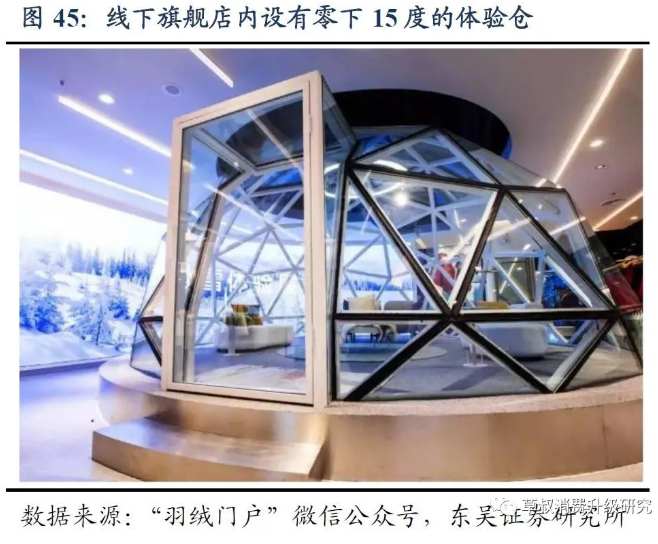

打造全新店铺形象,为顾客带来极致体验。公司全新店铺形象由法国一流设计师团队倾心打造,从陈列、配色到区域空间的打造,力求呈现一个全新的、充满科技感的空间;并设置了最低可以降温至零下15度的极寒体验舱等互动体验装置,为消费者购物带来不一样的专业体验。

线上:深耕天猫,推进与直播电商合作、搭建官方微商城。除线下布局外,公司也重视淘宝等传统电商、高转化率的直播电商、微信小程序离店销售渠道搭建,截至2020年“双11”日,官方旗舰店共有859万粉丝,微信公众号粉丝超500万人。线上收入占比稳步提升,FY2020波司登品牌线上收入规模达22.62亿元,同比增加28.04%,营业收入占比达18.55%(+ 1.54pct),预计未来将进一步增长。

20年“双11”表现亮眼,全渠道销售破15亿元。公司2020年冬季发售的高缇耶“新一代羽绒服”系列正值“双11”期间,纷纷吸引消费者抢购,“双11”(11月1日-11月11日)波司登品牌全渠道销售额超15亿元,线上零售金额同比增加25%+,蝉联中国服饰品牌销售第一名。

4.3 供应链:全面推行优质快反与智能配送,迅速响应市场需求

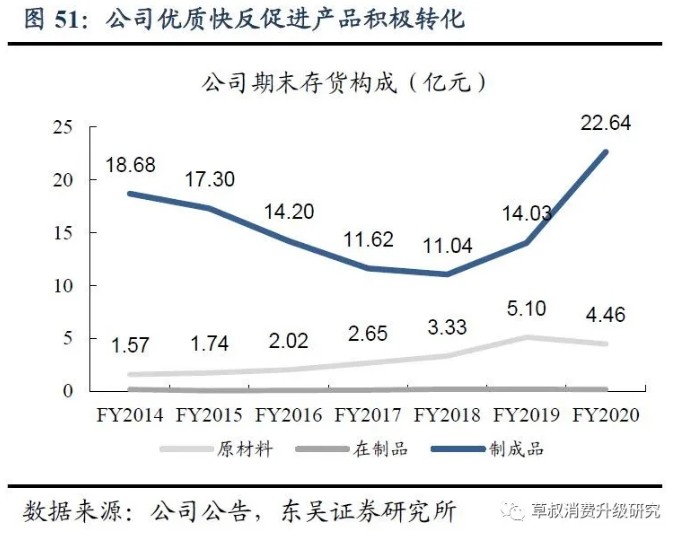

智能化工厂实现15天优质快反,促进原材料积极转化为成品。公司通过构建智能化、自动化工厂,优化订单管理,并根据市场终端数据在销售旺季进行滚动下单,促进原材料、在制品积极转化为制成品,实现15天优质快反供应。

智能配送提升供应链响应速度。公司基于全国统一盘货、线上线下融合共享理念,采取分布式部署智能中央配送中心(CDC),可实现自动化检测收货、精准管理储存、高精度零拣与AGV智能机器人搬运发货。并在全国设置了华东、华北等9大库区,服务于全国所有线下直营、经销门店及电商O2O业务,在2019/20财年旺季销售中,近80%的订单可实现当日下单次日达,发货效率得到稳定保障。

库存管理不断优化,库存水平有望维持稳健。1)公司通过严格执行生产和产品规划,保持全部区域通过拉式补货实现产销结合;2)加强实时对终端零售数据的抓取及分析,根据汇总的销售等数据调整与渠道及终端的互动,优化整体库存管理;3)不断推动零售精细化管理,提升整体运营效率。公司于2016、2017年进入清库存尾期,FY2018存货周转天数为111天、FY2019为127天,FY2020库存周转天数受卫生事件影响约24天,总体来说,公司库存管理水平保持稳健。

4.4 营销:大牌设计师加持+时装周多维度亮相+全媒体渠道营销,深化品牌力

在波司登主品牌升级过程中,公司在优化线下门店布局、扩充线上渠道的同时,也持续加码品牌营销:携手国际大牌设计师高缇耶推出“新一代羽绒服”,邀请杨幂等高流量明星代言,受邀参加纽约、米兰等时装周,并加大与媒体合作力度,取得良好效果,让波司登的时尚性深入消费者,尤其是年轻消费者。

国际大牌设计师加持,并邀请高流量明星代言,斩获更新消费者。公司20年携手爱马仕黄金时代缔造者高缇耶推出“新一代羽绒服”,并邀请带货力top级的杨幂、全能潮流艺人陈伟霆为设计师系列代言。联合国际大牌设计师、并拥有高流量的明星为产品代言,有利于深化消费者对品牌的认知,吸引更多的消费者。

亮相纽约、米兰与伦敦三大时装周,获国际服装界和众多大咖认可。公司凭借专业羽绒服,于2018、2019、2020年分别受邀参加纽约、米兰、伦敦时装周,从国内走向国际,波司登俨然成为了引领中国服装行业发展的标杆,受到越来越多的认可和青睐。

举办新品时装大秀,新品成明星“团宠”,线上线下上演“抢不到的波司登”。20年10月28日,波司登携手爱马仕黄金时代缔造者高缇耶在上海世博中心发布“新一代羽绒服”系列,大秀吸引了众多时尚界权威人士关注。10月29日,新品在天猫旗舰店、实体门店同步开售,线上线下上演“抢不到的波司登”,深受消费者喜爱。

借助电影媒体,进一步抢占核心消费者的视线。2019年携手中国电影媒体行业龙头企业“分众晶视电影传媒”,根据波司登的销售节点而打造的 “暖冬三部曲”宣传策略:1)国庆档,电影院里爱国情绪与国货消费高潮重叠,为波司登冬季新品宣传造势;2)“双11”、“双12”档,正值波司登网购狂欢节,观影者与购物节中的主流消费者完美契合,助力品牌传播;3)春节档,全民观影的视听盛宴中再次迎来品牌宣传的爆发。

5. 盈利预测与投资建议

产品&渠道&供应链&营销形成共振,品牌势能持续提升;“早冬+晚年”、卫生事件下低基数+卫生事件后报复性消费,波司登今年冬季有望实现高增长。公司于2017年重返羽绒服主业后,持续打造波司登专业与时尚的品牌形象,推进线下自营专卖店布局、线上渠道开拓,全面实现智能化加快对市场响应速度,多维度加大营销力度。产品、渠道、供应链与营销良性循环,成功实现品牌升级,价格带向2000-2500元中高端提升,受益于行业产品价格带逐步提升、由功能性向时尚性转变等趋势,波司登品牌势能持续高筑。

5.1 核心假设与盈利预测

羽绒服业务:未来仍聚焦羽绒主航道,产品&渠道&供应链&营销共同发力。1)产品升级保证商渠匹配力度,加强产品开发与市场需求的有机结合。2)线下渠道重在优化,侧重自营专卖店布局,主要聚焦京沪、奥莱等商业街,预计开店速度较缓,但伴随运营管理能力的改善,FY2021-23波司登品牌的店效可保持20%/12%/10%增速。3)线上深耕天猫,持续推进直播带货、微信小程序离线销售,预计FY2021-23波司登品牌的线上收入比重进一步提升,占比为25% /27%/29%。我们预计羽绒服业务FY21-23收入增速分别为20.86%/18.15%/16.42%,随着波司登品牌均价向2000-2500元中高端进阶,毛利率有望提升。

贴牌加工管理业务:该业务是对公司淡季产能的利用,20上半年受欧美地区卫生事件影响较大,但国内内销订单仍有增长,预计FY2021增幅较小。未来公司均衡分布北美、欧洲及亚太地区的客户市场资源,有效降低风险,预计FY2022-23收入增速20%/15%;持续布局东南亚,开发更多具备价格竞争力的生产资源,毛利率可提升至18.6%/18.7%。

非羽绒服业务:女装业务,整体女装行业2021上半财年表现相对疲软,预计整个财年收入有所下滑。随着女装业务的持续整合,产品力与渠道力有望提升,预计FY22-23收入实现10%/5%的增长,并维持70%较高的毛利率。多元化业务,男装及家居业务的全面缩减,校服业务、童装业务继续开拓,预计未来体量仍较小。

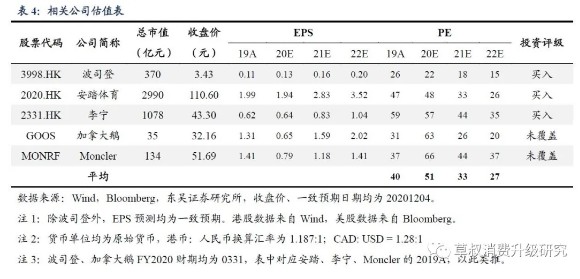

我们选取国内服装品牌商安踏体育(02020)、李宁(02331),及国际知名羽绒服品牌商加拿大鹅(GOOS.US)、Moncler作为可比公司。行业2021E(对应波司登FY2022E)的PE均值为33X。考虑到波司登有一部分贴牌制造业务,ROE低于李宁、安踏等品牌商,我们在33X的基础上折价25%,按FY2022的25倍PE给予波司登4.8港元的目标价。

5.2 投资建议

波司登是国产羽绒服龙头企业,2020年“双11”线上全渠道销售额达15亿元,居中国服装品牌首位。我们认为未来中高端羽绒服市场将持续增长,波司登作为国产品牌升级的典范,在天时地利人和三重利好下业绩有望持续高增。我们预计公司FY2021-23归母净利分别为14.4/ 17.6/ 21.1亿元,同增19.7%/ 22.5%/ 19.4%。当前股价对应PE为22/ 18/ 15x,给予目标价4.8港元,维持“买入”评级。

6. 风险提示

品牌升级不及预期。受国际知名高端羽绒服品牌、及全品类服装品牌的强势介入,公司自2017年进行聚焦羽绒服主业战略转型,打造中高端的波司登品牌形象,因消费者消费偏好、市场影响等不确定性因素,导致品牌升级可能不达预期。

气温波动反常不及预期。20年9月底已有部分地区步入“早冬”,拉动了羽绒服等冬装第一波消费,气温的变化对冬装的消费存在一定影响。

卫生事件反复影响线下消费复苏。20年8月以来,国内仍有部分地区存在轻度卫生事件,随着气温逐渐降低,卫生事件可能存在反弹迹象,届时将会影响公司线下门店的销售。

(编辑:赵锦彬)