本文来源“张忆东策略世界”,作者:张忆东。

一、港股、美股市场监测

1、港股市场综述(注:本周指的是20201130-20201204)

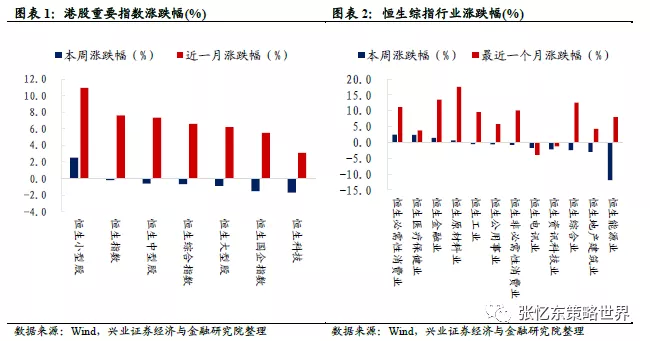

股指表现:本周,除恒生小型股(涨2.5%)外,港股重要指数均下跌。恒生科技(跌1.7%)、恒生国指(跌1.5%)和恒生大型股(跌0.9%)领跌,恒生综指下跌0.7%、恒生中型股下跌0.6%、恒生指数下跌0.2%。行业上,恒生必需性消费业、医疗保健业和金融业领涨,能源业、地产建筑业和综合业领跌。

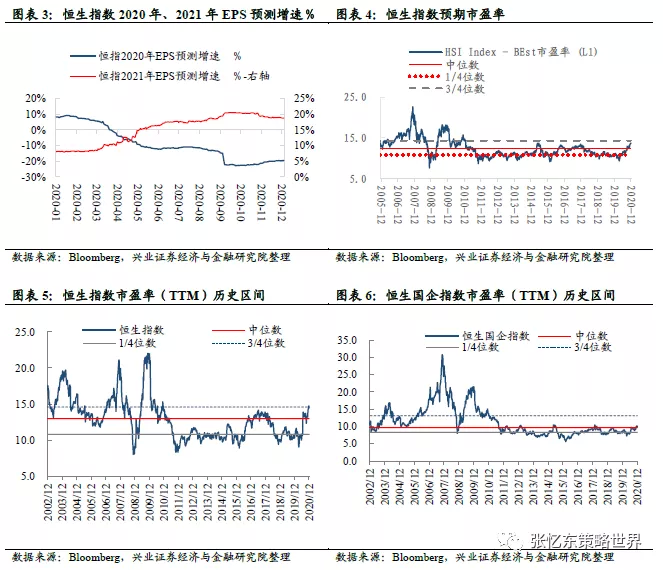

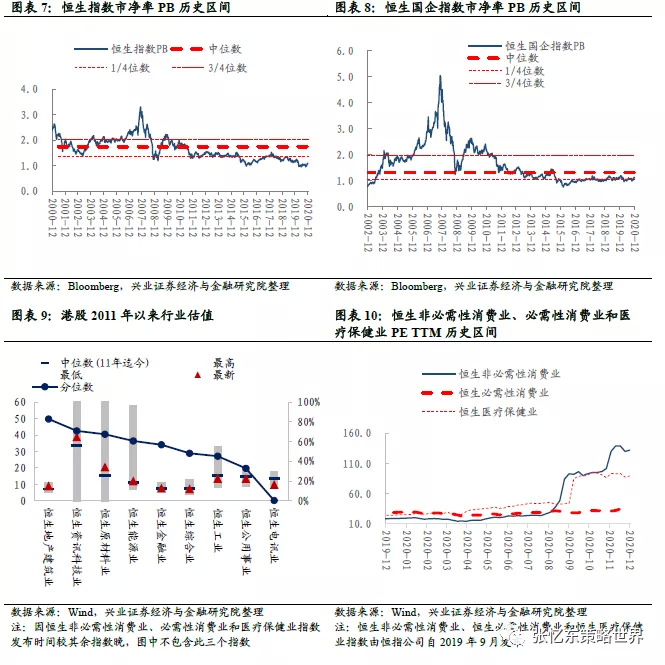

估值水平:12月4日,恒指预测PE(彭博一致预期)为13.7倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为10.0倍,处于2005年7月以来的中位数附近。恒生指数PE(TTM)为14.7倍,恒生国指PE(TTM)为10.1倍。

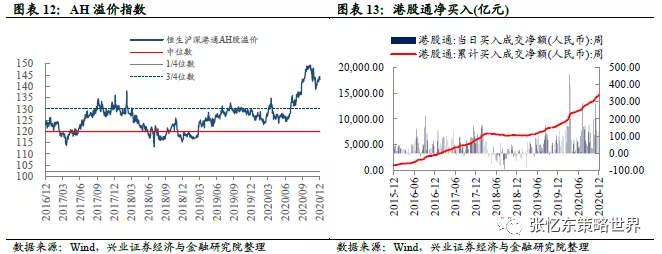

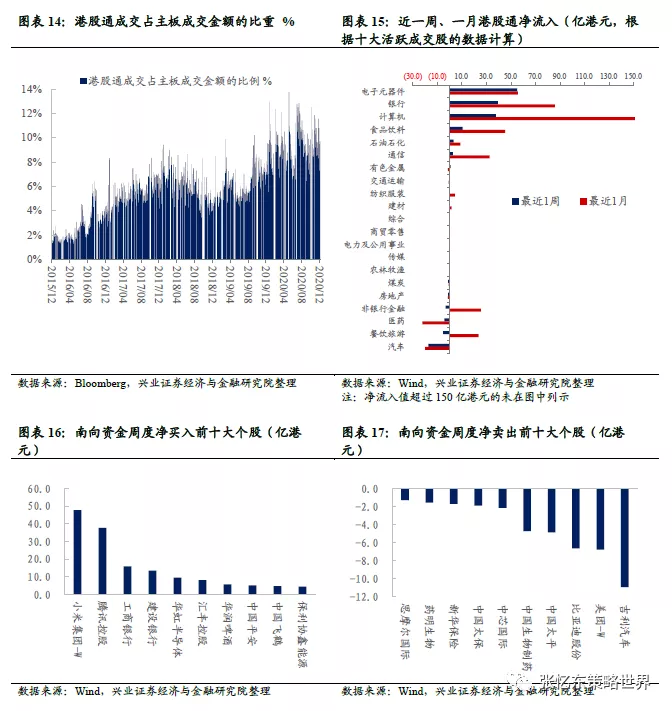

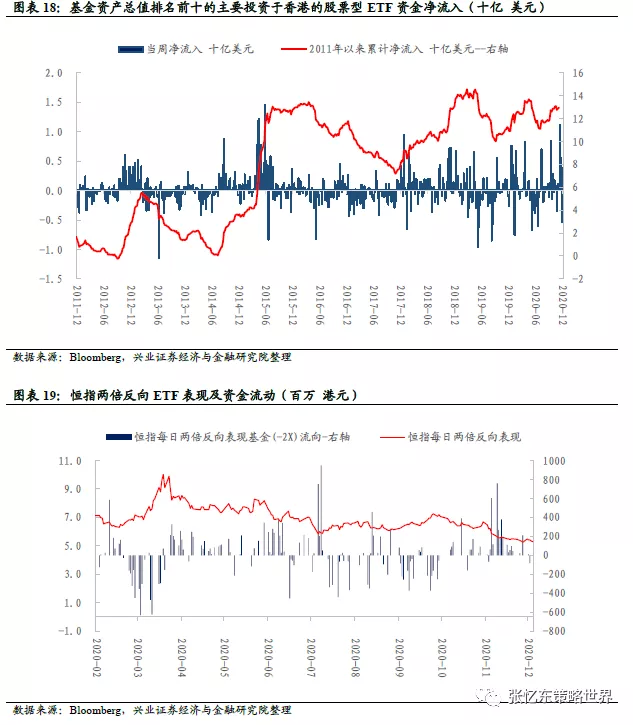

资金流动:本周港股通资金净流入193亿人民币,南向资金主要流向电子元器件、银行和计算机,流出汽车、餐饮旅游和医药。据彭博口径,本周主要投资于香港的股票型ETF中,资产总值前十大ETF净流入资金3.8亿美元。截至本周五,AH溢价指数为143.0,略高于上周的142.3,高于2005年以来的3/4分位数,处于近四年以来的高位水平。

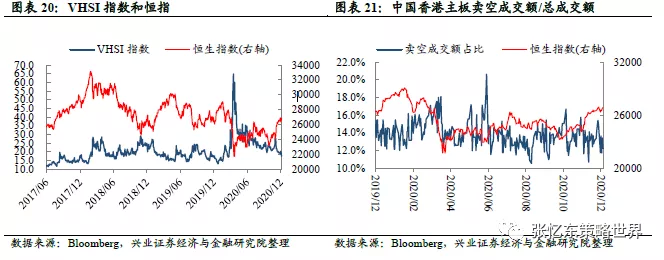

投资者情绪:截至本周五,恒生波指为17.4,低于上周五的18.9,处于2012年以来的43%分位数水平;主板周平均卖空成交比为12.4%,低于上周的14.5%。

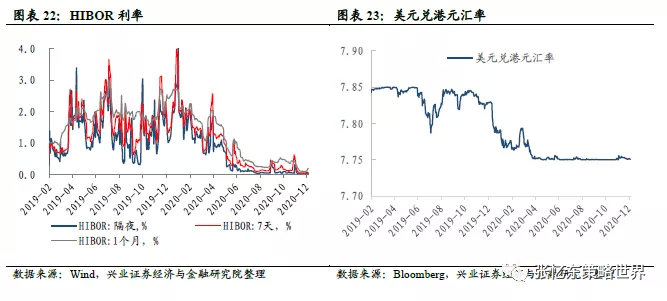

货币市场利率:截至12月4日,相较于上周五,本周HIBOR隔夜利率上升0.2bp至0.05%,7天利率下降0.3bp至0.06%,1个月利率上升9.6bp至0.20%。

汇率市场:截至12月4日,美元兑港元汇率为7.7507。彭博巴克莱中资美元债各等级回报指数:本周彭博巴克莱中资美元债回报指数跌0.08%至206.7;投资级回报指数跌0.46%至185.4;高收益回报指数涨0.89%至258.4。

2、美股市场综述(注:本周指的是20201130-20201204)

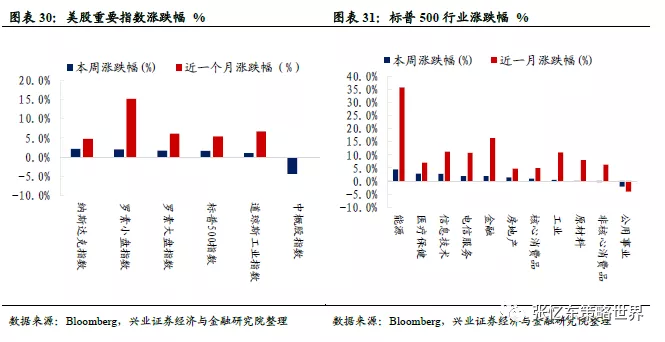

股指表现:本周除中概股(跌4.3%)外,美股重要指数均上涨,纳斯达克指数(涨2.1%)和罗素小盘指数(涨2.0%)领涨,罗素大盘指数上涨1.7%,标普500上涨1.7%、道琼斯工业指数上涨1.0%。行业上,能源、医疗保健和信息技术领涨,仅公用事业、非核心消费品下跌。

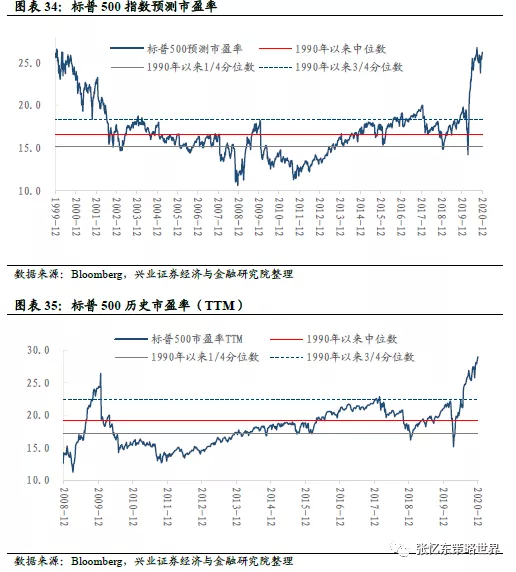

估值水平:截至12月4日,标普500预测市盈率为26.2倍,高于上周五的25.9倍,高于1990年以来的3/4分位数。

资金流动:截至12月3日,聪明钱指数由上周收盘13107点下降至13009点。

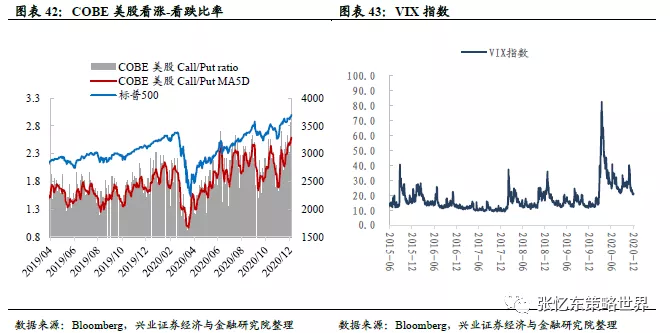

投资者情绪:1)美股个股看涨/看跌期权成交量比例5日移动平均为2.6,高于上周五的2.5,位于近五年以来的最高值水平;2)截至本周五,VIX指数与上周五持平为20.8,处于2014年7月以来的79%分位数水平。

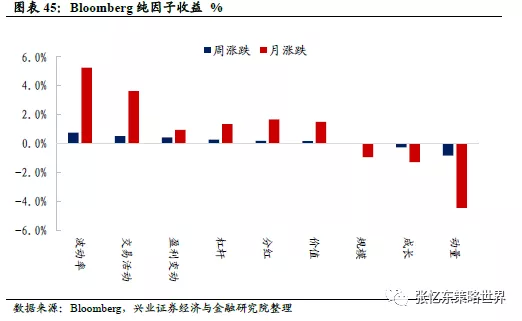

纯因子收益:本周,波动率、交易活动和盈利变动因子领涨,仅动量和成长因子下跌。近一月,波动率因子占优,动量因子跑输。

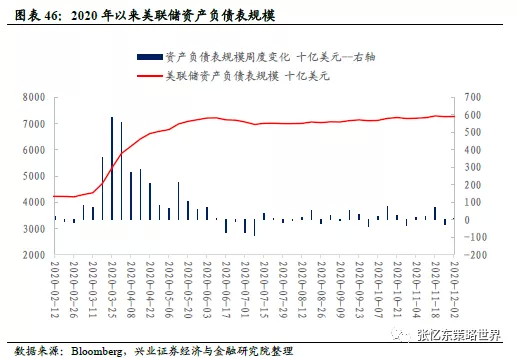

流动性:截至12月2日,美联储资产负债表规模达7.3万亿美元。11月25日至12月2日期间,规模增加了56.2亿美元,此前一周减少了267.9亿美元。截至12月4日,LIBOR-OIS利差为0.14%。

二、全球资产市场表现(美元计价)

跨资产:黄金>股票>原油>债券>工业金属>农产品;股票市场:本周全球重要股市中,墨西哥、巴西和波兰股市领涨,仅中国香港股市(恒生指数)下跌;债券市场:意大利10年期国债收益率上升0.7bp,美国10年期国债收益率上升13.0bp;大宗商品:黄金表现优于原油、工业金属和农产品。本周布伦特原油价格上涨1.7%,黄金价格上涨2.8%;汇率:本周美元指数下跌1.2%。

三、信用利差及CDS利差数据跟踪

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测

1、港股市场监测(注:本周指的是20201130-20201204)

1.1、港股市场表现概览

股指表现:本周,除恒生小型股(涨2.5%)外,港股重要指数均下跌。恒生科技(跌1.7%)、恒生国指(跌1.5%)和恒生大型股(跌0.9%)领跌,恒生综指下跌0.7%、恒生中型股下跌0.6%、恒生指数下跌0.2%。行业上,恒生必需性消费业(涨2.5%)、医疗保健业(涨2.4%)和金融业(涨1.4%)领涨,能源业(跌11.9%)、地产建筑业(跌3.0%)和综合业(跌2.4%)领跌。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

截至12月4日,恒指预测PE(彭博一致预期)为13.7倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为10.0倍,处于2005年7月以来的中位数附近。

恒生指数当前PE(TTM)为14.7倍,高于2002年以来的3/4分位数水平;恒生国指PE(TTM)为10.1倍,处于2002年以来的中位数附近。

恒生指数和恒生国指当前市净率水平均为1.1倍,二者处于2002年以来的1/4分位数附近。

截至12月4日,恒生指数2020年EPS预测增速为-19.5%;2021年EPS预测增速为18.8%。

截至12月4日,从PE(TTM)的角度,行业估值分位数特征如下:

地产建筑业(83%)、资讯科技业(71%)、原材料业(68%)、能源业(61%)、金融业(57%)、综合业(48%)、工业(45%)、公用事业(33%)、电讯业(不足1%)(注:行业括号内百分比数值为2011年以来行业当前最新市盈率所在分位数);

恒生医疗保健业(89.2倍)、恒生必需性消费业(34.2倍)、恒生非必需性消费业(132.1倍)。

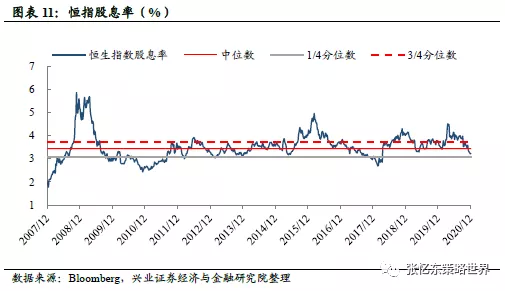

当前恒生指数的股息率为3.23%,高于上周的3.22%,处于2006年9月以来的1/4分位数和中位数之间。

1.3、资金流动

港股通资金净流入:本周港股通资金净流入193亿人民币,自开通以来累计买入成交净额达16880亿人民币。从十大活跃成交股的数据来看,南向资金主要流入电子元器件、银行和计算机,流出汽车、餐饮旅游和医药。

南向资金周度净买入前十大个股为小米集团-W(01810)、腾讯控股(00700)、工商银行(01398)、建设银行(00939)、华虹半导体(01347)、汇丰控股(00005)、华润啤酒(00291)、中国平安(02318)、中国飞鹤(06186)、保利协鑫能源(03800);净卖出前十大个股为思摩尔国际(06969)、新华保险(01336)、中国太保(02601)、中芯国际(00981)、中国生物制药(01177)、中国太平(00966)等。

本周港股通成交占主板成交金额的比重为8.5%,低于上周的9.9%。截至12月4日,AH溢价指数为143.0,略高于上周的142.3,高于2005年以来的3/4分位数,处于近四年以来的高位水平。

根据彭博口径统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流入资金3.8亿美元。

截至12月4日,本周恒指两倍反向ETF净流出资金0.74亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

投资者情绪:截至12月4日,恒生波指为17.4,低于上周五的18.9,处于2012年以来的43%分位数水平;主板周平均卖空成交比为12.4%,低于上周的14.5%。

1.5、中国香港市场利率汇率跟踪

货币市场利率:截至12月4日,相较于上周五,本周HIBOR隔夜利率上升0.2bp至0.05%,7天利率下降0.3bp至0.06%,1个月利率上升9.6bp至0.20%。

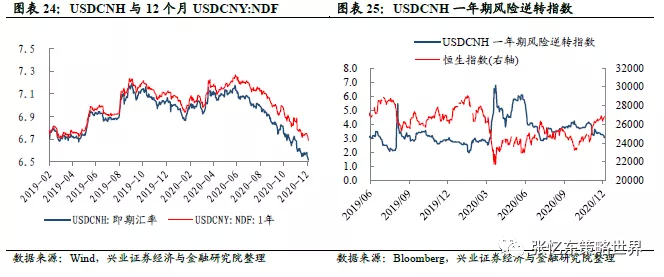

汇率市场:截至12月4日,美元兑港元汇率为7.7507;USDCNH即期汇率为6.5170。USDCNH一年期风险逆转指数为3.04,低于上周五的3.27,处于2011年以来的45%分位数水平。

1.6、中资美元债数据跟踪

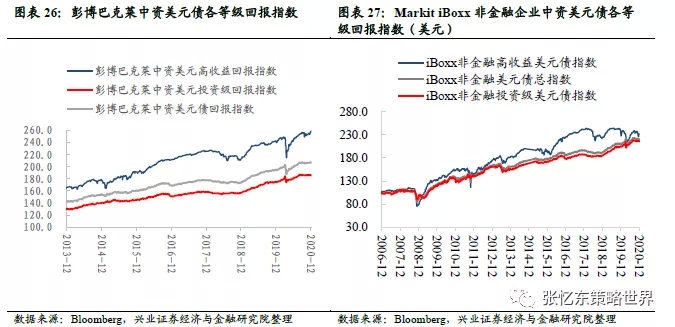

截至12月4日,相较于上周五,

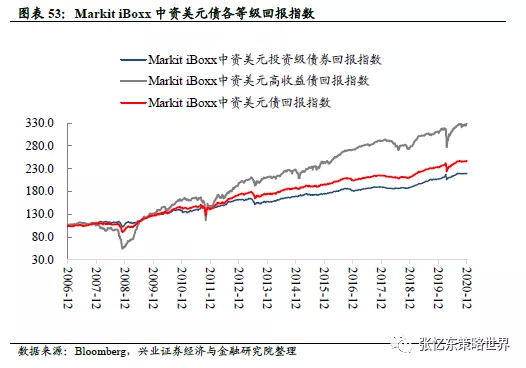

彭博巴克莱中资美元债回报指数跌0.08%至206.7;投资级回报指数跌0.46%至185.4;高收益回报指数涨0.89%至258.4。

MarkitiBoxx非金融企业中资美元债回报指数跌0.55%至220.3;投资级回报指数跌0.67%至215.8;高收益回报指数涨0.92%至232.8。

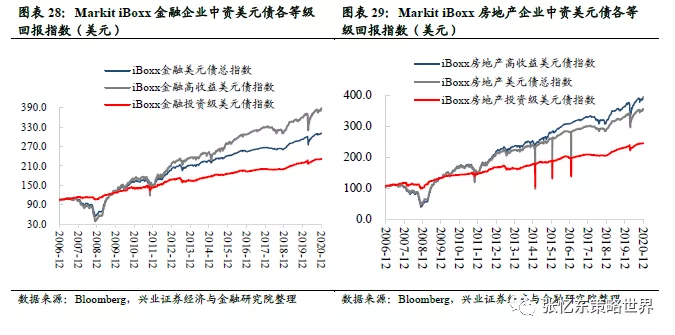

MarkitiBoxx金融企业中资美元债回报指数涨0.39%至311.4;投资级回报指数跌0.02%至231.4;高收益回报指数涨0.90%至388.5。

MarkitiBoxx房地产企业中资美元债回报指数涨0.80%至355.9;投资级回报指数跌0.12%至244.7;高收益回报指数涨1.15%至394.3。

2、美股市场监测(注:本周指的是20201130-20201204)

2.1、美股市场表现概览

股指表现:本周除中概股(跌4.3%)外,美股重要指数均上涨,纳斯达克指数(涨2.1%)和罗素小盘指数(涨2.0%)领涨,罗素大盘指数上涨1.7%,标普500上涨1.7%、道琼斯工业指数上涨1.0%。行业上,能源(涨4.5%)、医疗保健(涨2.8%)和信息技术(涨2.8%)领涨,仅公用事业(跌2.2%)、非核心消费品(跌0.4%)下跌。

2.2、美股盈利趋势与估值

风险溢价水平和盈利预期:截至12月4日,标普500指数2020年预期EPS增速为-7.3%,2021年预期EPS增速为21.5%;本周五,股权风险溢价为2.5%,低于上周的2.7%,低于2010年11月以来的1/4分位数。(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)。

估值水平:

截至12月4日,标普500预测市盈率为26.2倍,高于上周五的25.9倍,高于1990年以来的3/4分位数。

标普500市盈率(TTM)为29.0倍,高于上周五的28.5倍,高于1990来的3/4分位数。

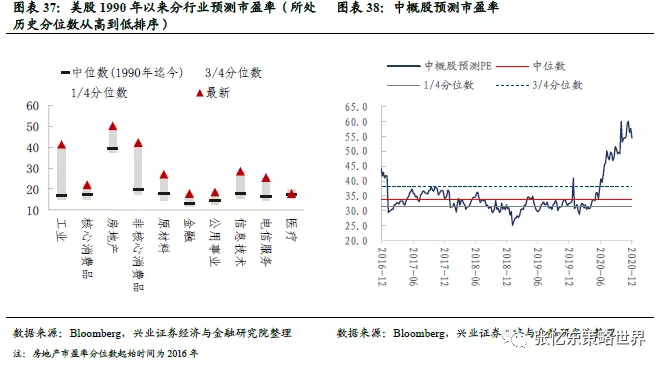

截至12月4日,中概股预测市盈率为54.5倍,低于上周的57.7倍,高于2015年以来的3/4分位数。

行业估值特征如下:

工业(100%)、核心消费品(100%)、房地产(99%)、非核心消费品(98%)、原材料(95%)、金融(94%)、公用事业(94%)、信息技术(91%)、电信服务(89%)、医疗(56%)。

(注:括号内百分比数值为对应行业预测市盈率于1990年以来的分位数)。

截至12月4日,标普500指数股息率为1.64%,十年期美国国债收益率为0.97%,标普500指数股息率与十年期美国国债收益率之差为0.67%,高于2010年以来的均值+1倍标准差,处于2010年以来的相对高位水平。

2.3、资金流动

截至12月3日,聪明钱指数由上周收盘的13107点下降至13009点,跌幅为0.7%。

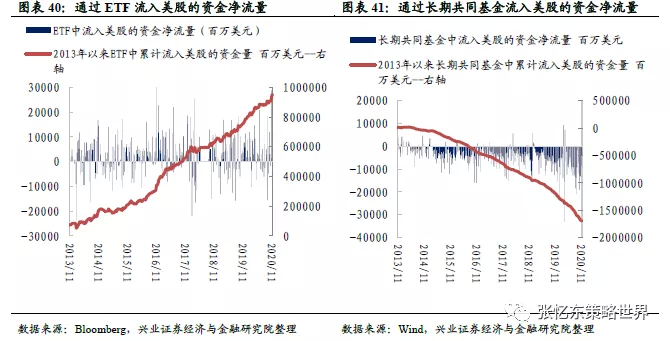

截至11月25日,通过ETF流入美股的周度现金净流量为35.7亿美元;截至11月24日,通过长期共同基金流入美股的周度现金净流量为-40.6亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪:

本周五收盘,美股个股看涨/看跌期权成交量比例5日移动平均为2.6,高于上周五的2.5,位于近五年以来的最高值水平。

VIX指数仍处于历史高位水平。截至本周五,VIX指数与上周五持平为20.8,处于2014年7月以来的79%分位数水平。

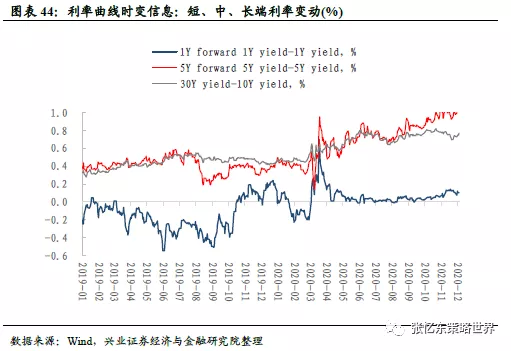

货币政策预期与中长期增长和通胀预期:本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差上升0.3bp至0.10%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差上升16.1bp至1.14%;30年-10年国债利差(长期增长和通胀预期)上升3.6bp至0.77%。

(注:短期货币政策预期,即1Yforward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

本周,波动率(涨0.8%)、交易活动(涨0.5%)和盈利变动(涨0.4%)因子领涨,仅动量(跌0.8%)和成长(跌0.3%)因子下跌。近一月,波动率因子占优,动量因子跑输。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

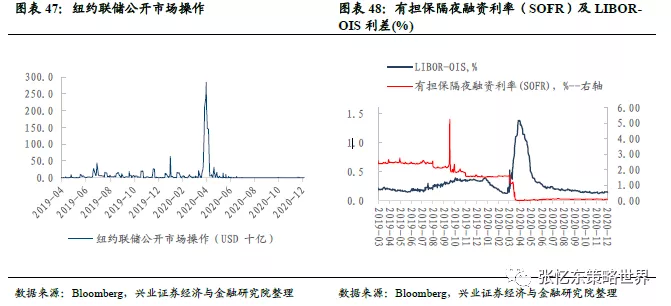

截至12月2日,美联储资产负债表规模达7.3万亿美元。11月25日至12月2日期间,规模增加了56.2亿美元,此前一周减少了267.9亿美元。

本周,纽约联储隔夜回购资金为0.09亿美元,低于上周的4.86亿美元。

货币市场利率。截至12月2日,有担保隔夜融资利率(SOFR)与上周五持平为0.08%;截至12月4日,LIBOR-OIS利差为0.14%。

美元流动性数据跟踪:

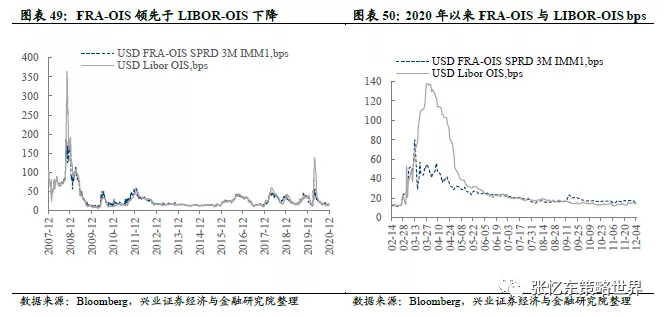

截至12月4日,相较于上周五,FRA-OIS下降1.0bp至16.5bps,LIBOR-OIS下降0.25bp至14.4bps。

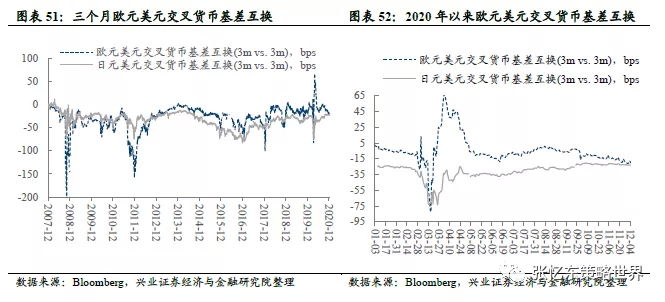

截至12月4日,欧元美元交叉货币互换点差下降1.48bp至-19.9bps。

MarkitiBoxx中资美元债各等级回报指数。截至12月4日,相较于上周五,MarkitiBoxx中资美元债回报指数上涨0.02%至246.8,高收益债回报指数上涨0.91%至330.9,投资级债回报指数下跌0.33%至218.9。

二、全球资产市场表现

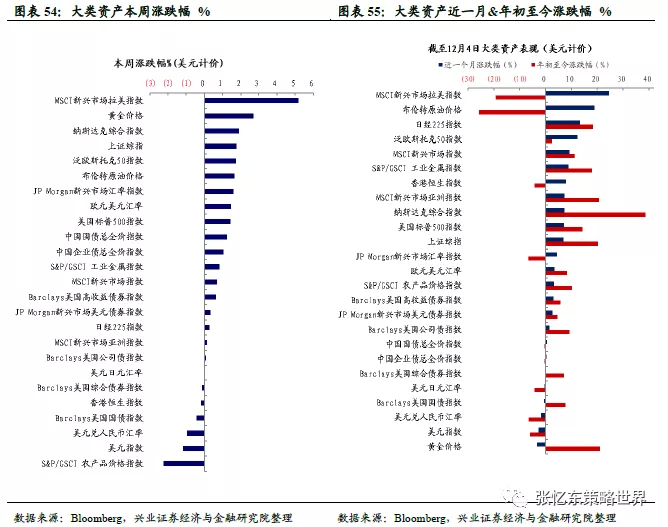

本周全球资产市场表现(美元计价):

1)跨资产:黄金>股票>原油>债券>工业金属>农产品;

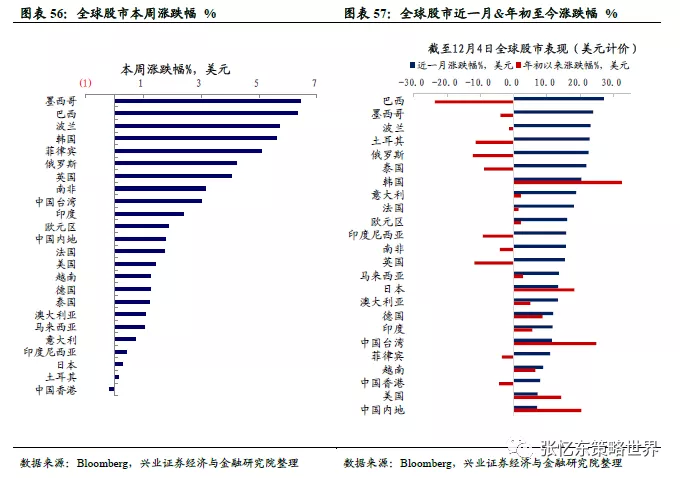

2)股票市场:本周全球重要股市中,墨西哥(涨6.5%)、巴西(涨6.4%)和波兰(涨5.8%)股市领涨,仅中国香港(恒生指数)(跌0.2%)股市下跌;

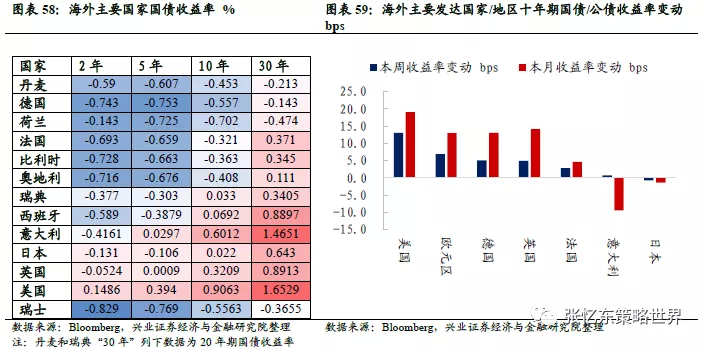

3)债券市场:本周海外主要发达国家/地区10年期国债收益率中,意大利10年期国债收益率上升0.7bp,美国10年期国债收益率上升13.0bp;

4)大宗商品:黄金表现优于原油、工业金属和农产品。本周布伦特原油价格上涨1.7%,黄金价格上涨2.8%;

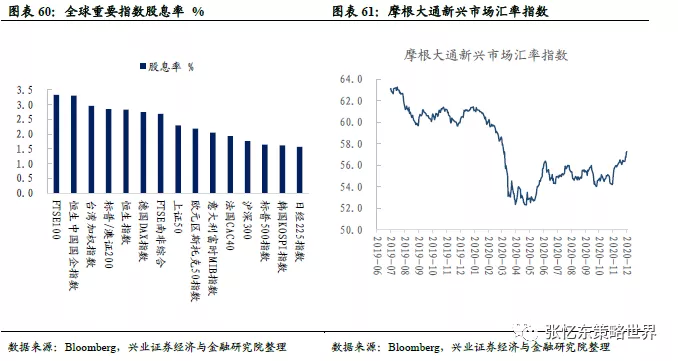

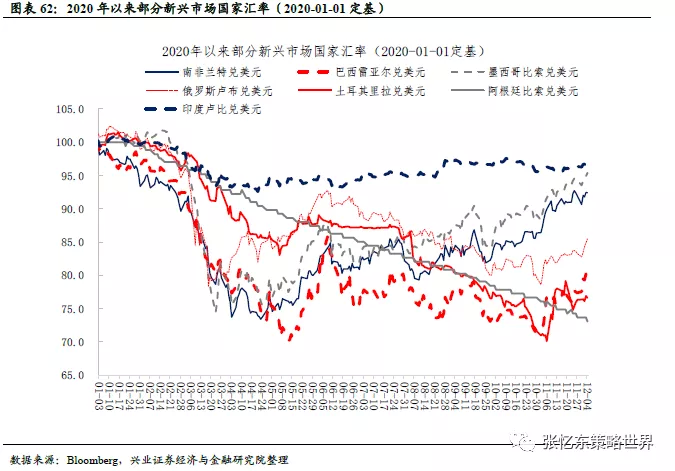

5)汇率:本周美元指数下跌1.2%,摩根大通新兴市场汇率指数上涨1.6%。美元兑人民币汇率下跌1.0%,美元日元汇率上涨0.01%,欧元美元汇率上涨1.5%。新兴市场国家汇率:南非兰特兑美元、巴西雷亚尔兑美元、墨西哥比索兑美元、俄罗斯卢布兑美元、土耳其里拉兑美元和印度卢比兑美元汇率上升,阿根廷比索兑美元汇率下降。

三、信用利差及CDS利差数据跟踪

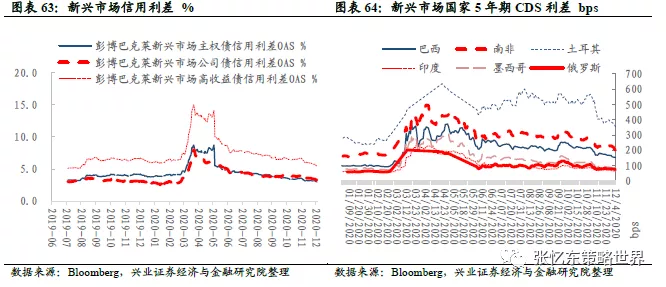

新兴市场信用利差:相较于上周五,本周彭博巴克莱新兴市场主权债信用利差下降18bp至3.0%,彭博巴克莱新兴市场公司债信用利差下降16bp至3.3%,彭博巴克莱新兴市场高收益债信用利差下降31bp至5.5%。

新兴市场国家CDS利差:相较于上周五,本周以来,土耳其5年期CDS利差下降31.5bps至353.6bps,巴西下降12.4bps至152.9bps,俄罗斯下降5.9bps至74.3bps,印度下降6.2bps至65.0bps,南非下降25.9bps至202.3bps,墨西哥下降3.4bps至83.8bps。

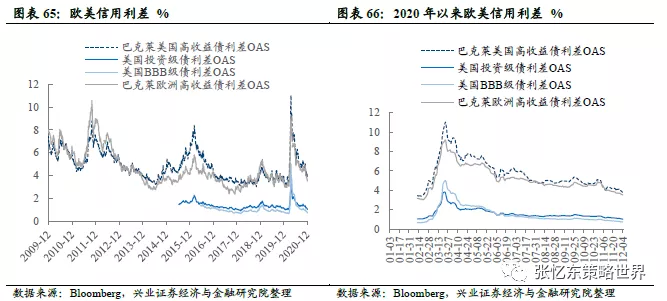

欧美企业债信用利差:截至12月4日,相较于上周收盘,巴克莱美国高收益债利差OAS下降33bp至3.8%,美国投资级债利差OAS下降7bp至1.1%,美国BBB级债利差下降6bp至0.8%,巴克莱欧洲高收益债利差OAS下降18bp至3.5%。

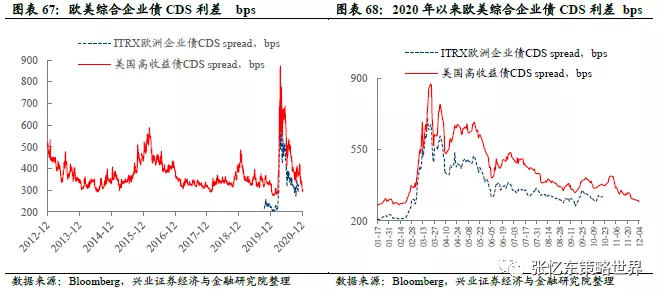

欧美综合企业债CDS利差:相较于上周收盘,本周美国高收益债CDS下降13.9bps至293.0bps。

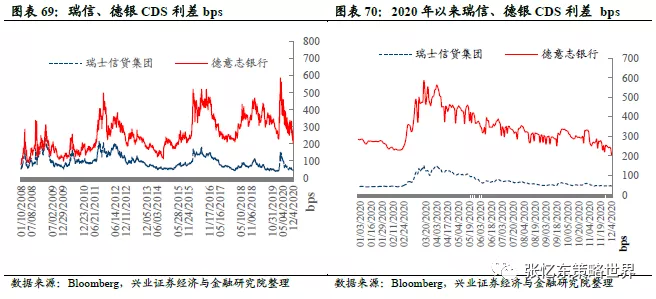

瑞信、德意志银行CDS利差:相较于上周五,本周瑞信CDS利差上升0.1bp至45.5bps;德意志银行CDS利差下降15.6bp至236.8bps。

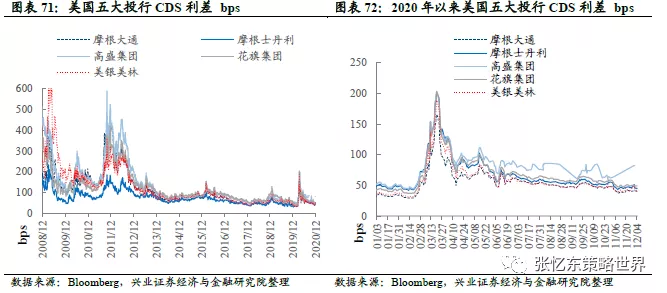

美国投行CDS利差:相较于上周五,摩根大通下降0.4bp至40.2bps,摩根士丹利下降0.8bp至45.2bps,花旗集团下降0.8bp至49.2bps。

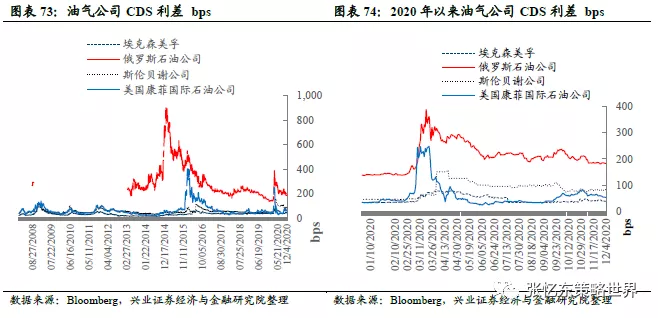

油气公司CDS利差:相较于上周五,埃克森美孚利差下降4.4bp至39.8bps;俄罗斯石油公司CDS 上升1.0bp为182.7bps;斯伦贝谢公司CDS上升0.5bp至83.7bps; 美国康菲CDS下降5.6bp至54.3bps。

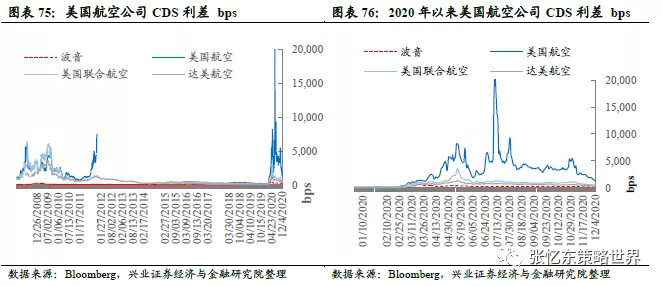

美国航空公司CDS利差:相较于上周五,本周波音公司下降47.5bp至149.6bps; 美国航空下降607.9bp至1344.5bps;达美航空下降68.9bp至350.7bps;美国联合航空下降91.6bp至533.7bps。

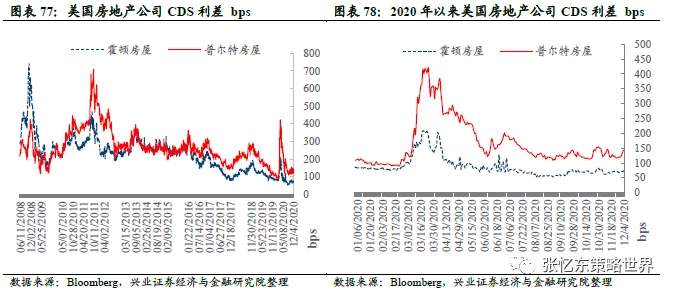

美国房地产公司CDS利差:相较于上周五,本周霍顿房屋公司CDS利差上升6.0bp至74.1bps,普尔特房屋公司CDS利差上升24.9bp至143.9bps。

四、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:王岳川)