涨价潮不断,覆铜板也来凑热闹。

智通财经APP观察到,11月30日建滔积层板(01888)再发涨价通知,此次涨价通知已是建滔积层板11月第四次发涨价函。

成本端上涨成涨价主因

覆铜板(CCL)全称覆铜箔层压板(CopperCladLaminate),是制作印制电路板(PCB)的基础材料。覆铜板业已有近百年的历史,与电子信息工业,特别是与PCB业同步发展。与多晶硅、压电晶体、光纤预制棒一样,都是电子产业的基础原材料。

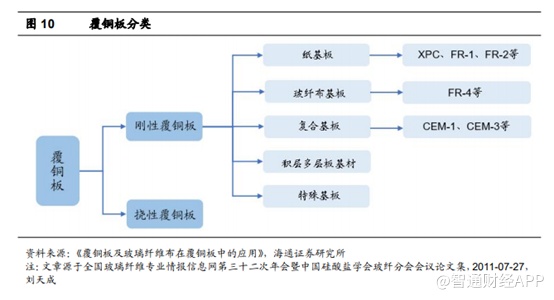

按照机械强度分,分为刚性和挠性两大类,而刚性覆铜板又包括纸基板、玻纤布基板、复合基板、积层多层板基材和特殊基板。

覆铜板材料上游涉及大宗商品,下游通过PCB产品供应各类电子终端。覆铜板上游原材料涉及铜、树脂、玻璃布等,受到大宗商品价格影响,原材料价格波动对覆铜板行业的生产成本产生扰动,从原材料成本来看,电子铜箔、玻纤布、树脂的价格战覆铜板成本比例高达79%,涉及大宗商品价格;下游通过PCB产品供应至计算机、消费电子、汽车、工业类产品等终端产品。

今年以来,覆铜板的原材料全面涨价。

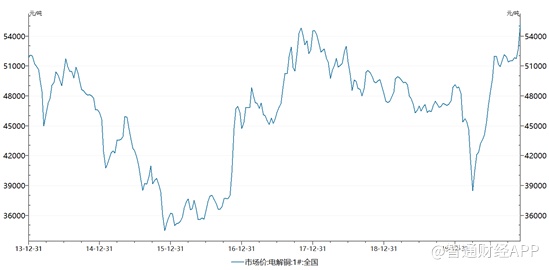

首先,从我国电解铜价格上来看,卫生事件影响导致产能下降,我国电解铜价格从2020年4月起有较大幅度的上涨。不过,随着产能恢复,以及下游需求稳定,目前电解铜价格维持在高位相对稳定水平。

其次,生益科技在调研纪要中表示,玻纤布因为风电、建筑等相关领域需求增长,价格也持续增长。

树脂方面,部分厂商因爆炸减产,环氧树脂价格已经由2020年4月的14000元/吨上涨至18000元/吨。

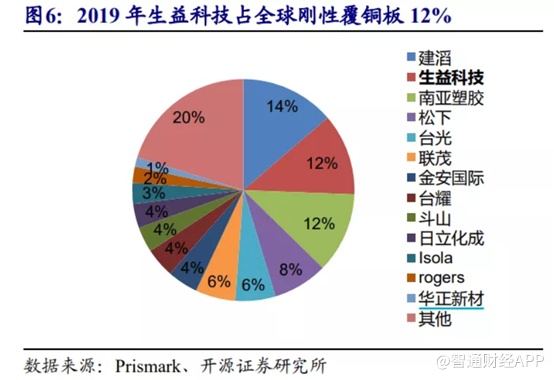

主要产品价格全面上涨,导致覆铜板成本居高不下。但是由于覆铜板厂商的市场格局集中度高于PCB厂商,有一定的议价能力,可将原材料成本转嫁至下游PCB厂商。数据显示,全球覆铜板行业的竞争格局较为稳定,2019年CR4为46%,市占率由高到低依次为建滔积层板、生益科技、南亚塑胶(中国台湾)、松下。

若仅因为成本上涨,便涨价,那么在成本端价格走低的时候,覆铜板便也会出现价格走低的情况,但由于覆铜板的下游需求持续旺盛,也因此覆铜板在相当长的一段时间内,景气度会持续走高。

从需求来看,覆铜板的下游产业是印制线路板,终端产业涵盖5G基站、服务器、汽车和消费电子领域,而上述几大产业是当下的朝阳行业,对PCB需求十分旺盛,进而支持覆铜板行业景气度走高。

具体来看,5G基站方面,需求呈现先高后低的特点。上半年需求稳步增长,下半年需求快速萎缩,全年建设量预计在50-60万站。展望明年,开源证券认为中国大陆明年全年的5G基站建设量有希望达到80万站,进而明年全年通信侧PCB需求总量仍有增长空间。

再看服务器,2020年下半年企业级用户在公共卫生事件下缩减资本开支导致HPC需求受到影响、下半年整体服务器PCB需求较为低迷。展望眀年,英特尔此前延期升级的计算平台如能最终落地,将提升行业更新换代需求;以及云+企业级客户在更好的复苏环境下,资本开支有望阶段性恢复,带动IDC行业的PCB需求。

此外,汽车行业整体稳步复苏。中国大陆1-10月份汽车销量1969万辆,同比-4.7%继续收窄,其中10月份单月销量同比增加12.5%;新能源方面,10月份包括纯电动汽车(BE∨)、插电式混动汽车(PHE∨)和燃料电池汽车(FCⅥ)在内的新能源汽车销量同比増长104.5%至16万辆。展望明年,开源证券认为汽车行业整体需求将延续复苏态势,而新能源、智能化趋势将进一步得到强化,HD软硬结合PC等髙端产品在车载的应用将加速放大,为领先卡位的公司带来超额利润。

最后来看消费电子,手机端整体趋势上行。今年上半年受公共卫生事件影响销量有较大下滑,下半年安卓系补库存力度可见。明年5G新机带动整体岀货有一定増长空间,而苹果链则持续超预期。结合明年各大品牌在显示/芯片定价等环节的创新和优化,销量仍有望保持増长总体来看,明年消费类PCB/CCL需求有望高于今年。

由此可见,覆铜板行业也会因上述几个产业的需求量增加,从而支撑覆铜板行业进入高景气阶段。那么在众多的覆铜板生产商中,谁将受益最明显呢?

上市公司覆铜板生产企业谁主沉浮

资料显示,覆铜板细分产品众多,国内厂商中低端覆铜板产品结构性过剩。根据Prismark统计,2019 年全球覆铜板市场销售额达到124亿美元,其中常规FR-4(玻纤布基材环氧树脂铜箔基板)覆铜板占比为35%。国内覆铜板低端产能供过于求,2019年国内覆铜板总体产能9.11亿平米和产量仅为7.14亿平米,整体产能利用率为78%,其中偏基础类的产品玻纤布基FR-4和CEM-3型覆铜板产能比重达到62.4%,而实际产量占比为57.2%,FR-4产能结构性过剩。

高速覆铜板方面,根据Prismark统计,2017年高速覆铜板市场规模仅70亿元,随着下游5G应用建设带来的数据流量增长,基站及服务器对高速覆铜板需求进一步攀升,开源证券预计在2023年高速覆铜板市场规模有望突破200亿元。

由于传统的覆铜板已经是较为成熟的产品,具有较强的周期性。如果想要穿越周期,各厂家未来必须在高端的高频、高速覆铜板上布局。

其中,高频覆铜板主要应用于基站、卫星通讯的天线射频部分,以及汽车辅助驾驶的毫米波雷达;高速覆铜板,主要应用于服务器、交换机和路由器等设备的电路中。

从市场规模上来看,高速CCL的市场规模较高频CCL更大。2018年,高速CCL的市场规模为9.1亿美元,而高频CCL则为4亿美元。

目前上市公司中,生产覆铜板的企业主要有建滔积层板、生益科技(600183.SH)、金安国纪(002636.SZ)、华正新材(603184.SH)以及南亚新材(688519.SH)。

按2019年的产量来看,几大上市公司的排名为建滔积层板>生益科技>金安国纪>华正新材>南亚新材。

从技术难度上来看,高频CCL的技术难度更高,竞争格局更好,龙头罗杰斯的市占率达到64%;而高速CCL的竞争格局则相对激烈,CR3为57.4%。

高频高速CCL方面,生益科技、华正新材和南亚新材的布局较全面,其中,生益科技的高频高速CCL等级更高,单位价值量更大;而华正新材和南亚新材则主要集中于低端的高频高速CCL。

尽管建滔积层板覆铜板产能最大,但主要布局在高速CCL上,高频方面尚未涉及;金安国纪则布局最落后,目前正在研发高频CCL。

正如前面所述,随着5G各应用的开发,对高频高速的覆铜板需求旺盛,高端高频销售毛利率也高于低端,因此,从各家上市公司的销售毛利率来看,建滔积层板由于产能较大,规模效应强,因此毛利率不断走高;但随着下游对高频高速的需求增加,优先布局高频高速的生益科技毛利率持续走高,2019年全面超过建滔基层板,若建滔积层板在高频高速无法赶上的话,未来生益科技在各个方面上或将全面赶超建滔基层板。

由此可见,尽管覆铜板多次涨价,且建滔积层板产能规模最大,但由于其仍以传统的覆铜板为主,短期内会由于覆铜板涨价而受益,但中长期来看,由于建滔积层板在高频高速覆铜板上布局较弱,生益科技领先布局高频高速覆铜板,具有一定的竞争优势,有望穿越覆铜板周期,从而主导整个覆铜板行业。