本文来自微信公众号“新兴产业汇”,作者:曾朵红团队。

投资要点

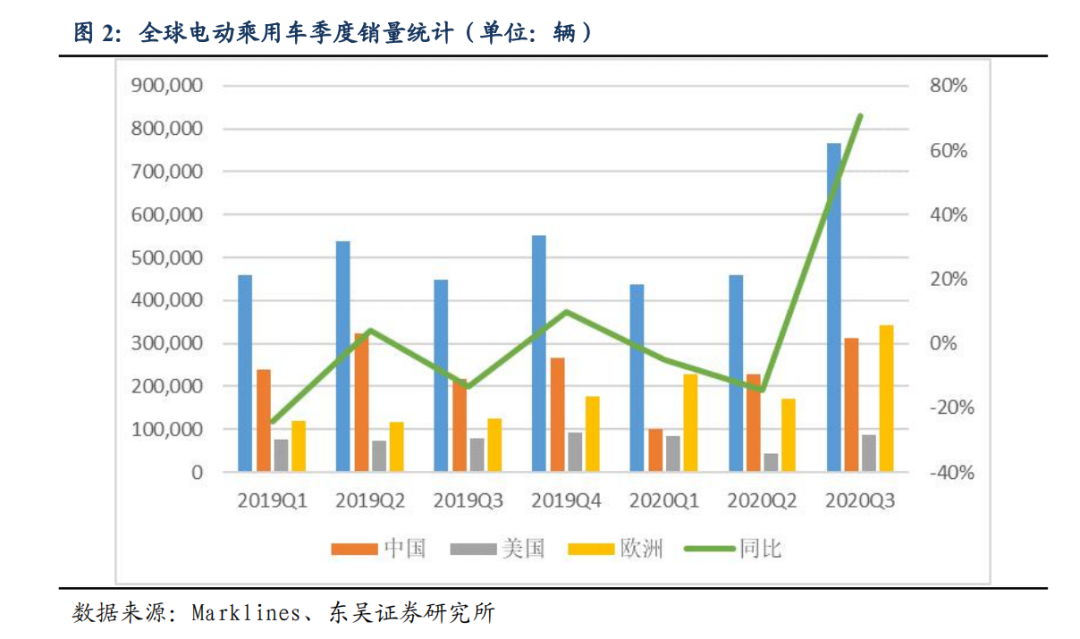

1)国内Q3销量拐点确立,欧洲Q3大超预期,海外电动车三季度销量同环比近乎翻倍。9月海外电动车销量19.04万辆,环比增加54%,同比增加101%,其中欧洲9月销量14.63万辆,同比增加157%,环比增加66%。海外新能源车Q3销量45.42万辆,同比增加95%,环比增加97%,其中欧洲Q3销量34.32万辆,同环比+173%/102%。国内Q3销量31.29万辆,同环比+44%/+37%。今年1-9月全球电动乘用车累计销量166.34万辆,同比升15%。国内销量累计64.18万辆,同比下降18%,欧洲市场累计销量达74.12万辆,同比增91%。

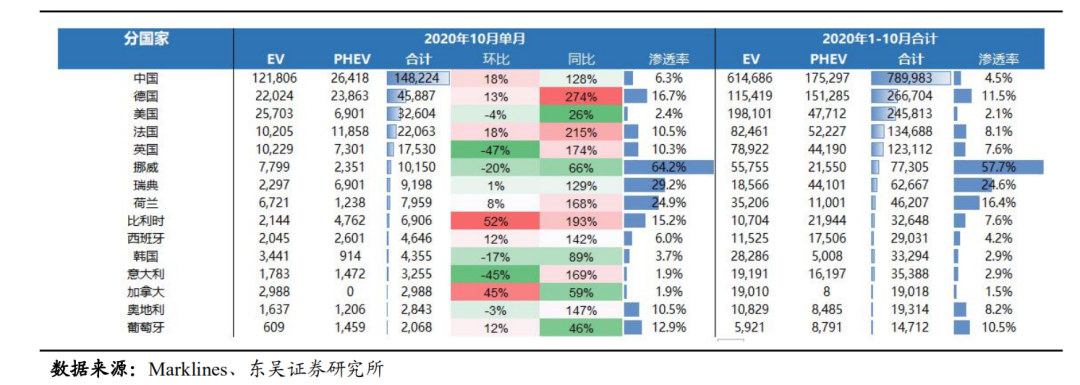

2)海外市场同比持续高增长。10月海外电动车销量17.90万辆,环比降7%,同比增120%,其中欧洲10月销量13.67万辆,同比增加179%,环比降8%。今年1-10月全球电动乘用车累计销量199.28万辆,同比升25%,其中国内销量累计79万辆,同比下降6%,欧洲市场累计销量达88.01万辆,同比增114%。

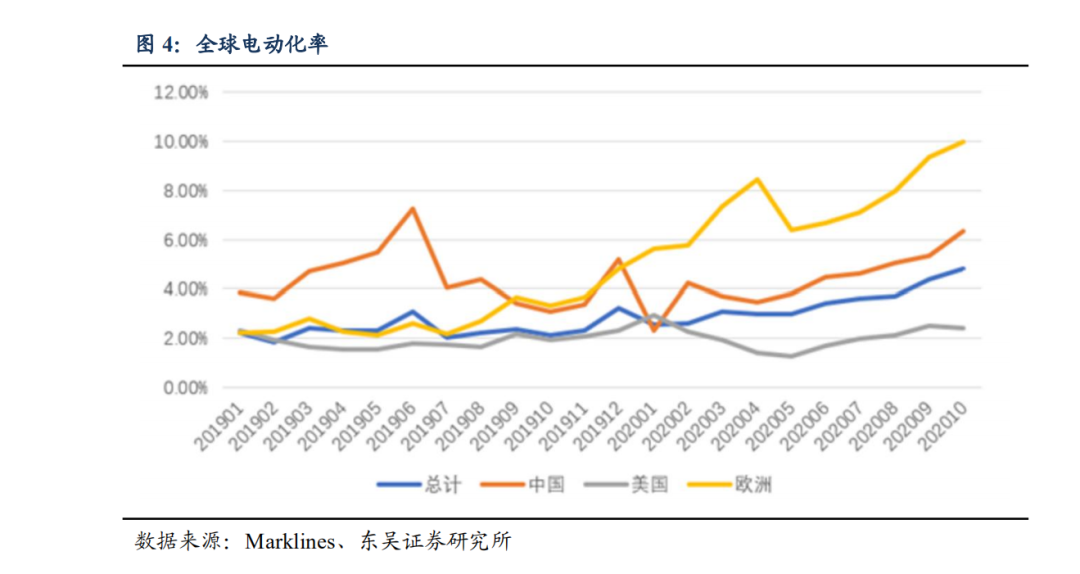

3)欧洲市场不受卫生事件反弹影响,渗透率进一步提高。10月欧洲共销售13.67万辆,同环比+179%/-8%,电动车渗透率9.97%,同比增6.64pct。其中德国10月销售4.59万辆,同比大增274%,环比升13%,占欧洲销量比重34%,是欧洲市场主要增量来源,电动车渗透率增至16.73%。法国10月销2.20万辆,同环比+215%/+18%,渗透率10.45%,英国经历9月换牌后销量恢复至合理水平,10月销1.75万辆,环比下降47%,同比增加174%,渗透率增至10.33%。挪威(1.02万辆,同环比+66%/-20%,渗透率64.18%)、瑞典(9198辆,同环比+129%/+1%,渗透率29.25%)。

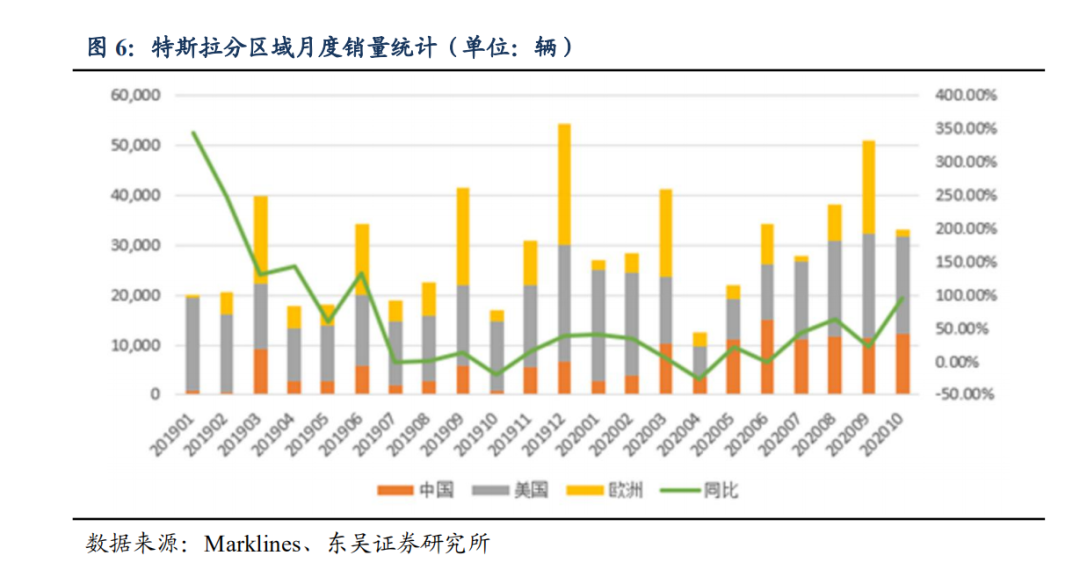

4)特斯拉(TSLA.US)10月受欧洲库存紧缺影响环比下滑。10月特斯拉全球共销售3.53万辆,同环比+96%/-33%;1-10月累计销售32.9万辆,同比增25%。美国市场10月销售1.96万辆,占比55.5%,销量同环比+40%/-6%;1-10月累计销售15.70万辆,同比升13%。中国市场10月销1.21万辆,环比上升7%,1-10月中国累计销量9.27万辆,同比升180%。欧洲10月特斯拉销售1412辆,环比大幅下降92%,同比下降34%,主要为欧洲库存紧缺所致;1-10月累计销量6.57万辆,同比降16%。10月Model Y交付1.1万辆,环比减3%,1-10月累计销4.12万辆。

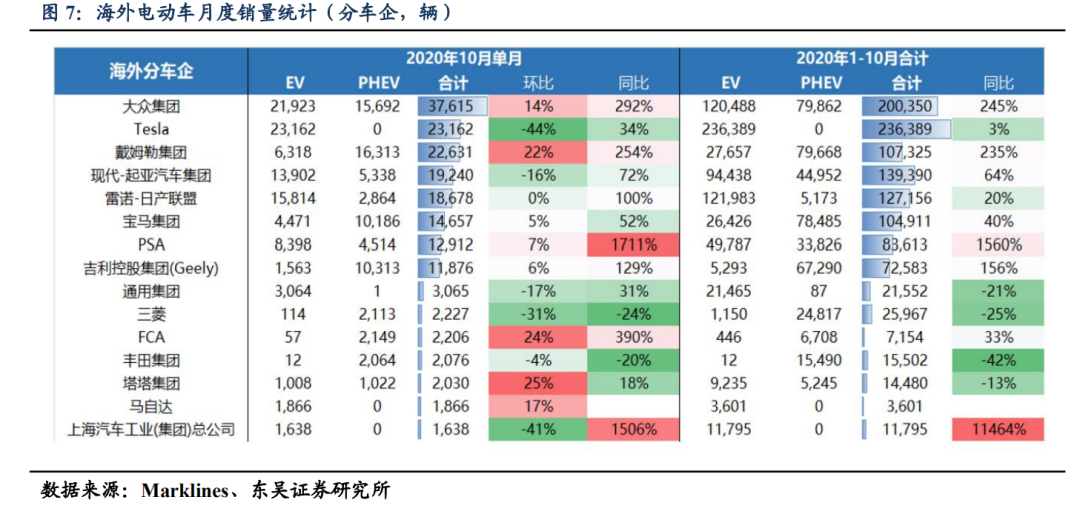

5)分车企来看,大众反超特斯拉居首位。大众得益于ID.3快速上量,10月海外销量3.76万辆,同环比+292%/+14%,居首位。10月海外市场特斯拉销量2.32万辆,同环比+34%/-44%,居第二位。戴姆勒(2.26万辆,同比+254%,插混车型A-class、GLC-class等表现优异)、现代起亚(1.92万辆,同比+72%)、雷诺日产(1.87万辆,同比+100%)分别位居第3-5位。另外,另外,宝马受益于宝马i3、宝马三系,10月销售1.46万辆,同环+52%/+5%。PSA受益于标致208、C5 Aircross等新车型,10月销售1.29万辆,环比+7%。

6)投资建议:10月国内电动车销量14.82万辆,同环比高增128%/18%,在爆款车型和年底退坡情况下,11月和12月销量持续火爆,12月排产环比增5%以上超预期,六氟稳在10.5万/吨;10月欧洲主流注册超13万,同环比+204%/-7%,再次超预期,今年预计110万,同增100%+,明年上修到190-210万辆,同增70-90%;美国拜登当选电动车税收减免有望恢复鼓励电动化进程,全球电动化大趋势明确,明年国内和海外均高增,全面拥抱全球电动化,继续强烈推荐三条主线:一是全球龙头供应商【宁德时代、恩捷股份、天赐材料、新宙邦、璞泰来、三花智控、当升科技、亿纬锂能、科达利、宏发股份、汇川技术、欣旺达】;二是供需格局扭转/改善而具备价格弹性【天赐材料、新宙邦、华友钴业、关注赣锋锂业(01772)、天齐锂业、多氟多、天际股份】;三是国内需求恢复、量利双升的国内产业链龙头【比亚迪(01211)、科达利、关注德方纳米、中科电气、天奈科技、星源材质、嘉元科技、容百科技、诺德股份】。

7)风险提示:政策不达预期,销量不达预期,价格降幅超预期。

正 文

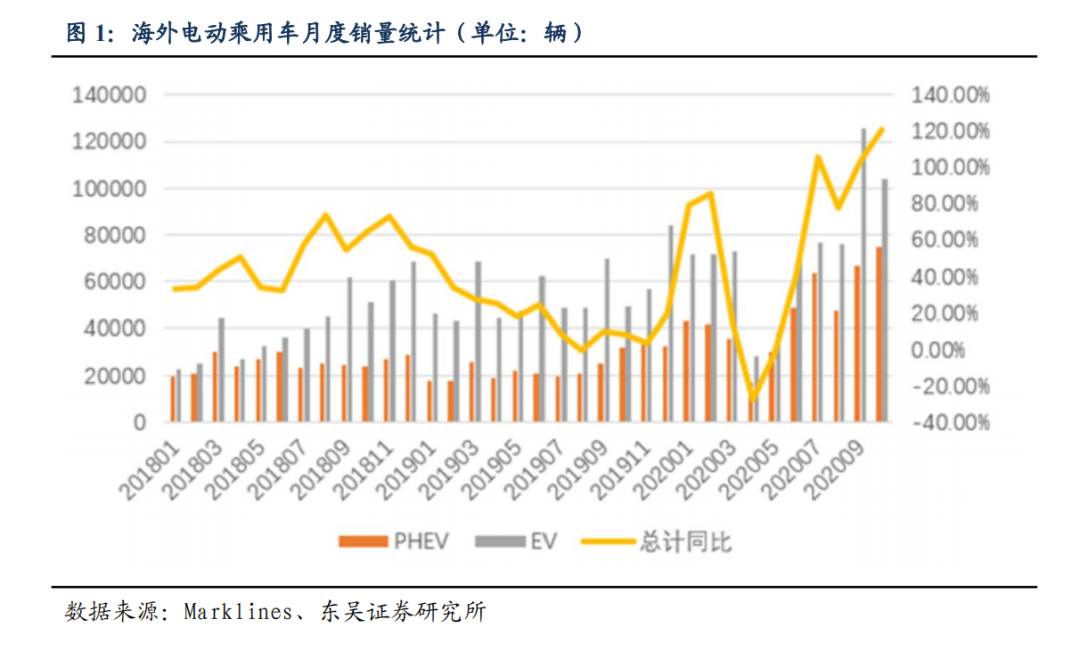

10月海外电动车销量17.90万辆,同比增加120%,环比减少7%。根据Marklines统计,10月全球电动乘用车销量32.75万辆,同比升124%,环比升3%。其中,国内市场超预期,同环比大幅改善,电动乘用车销量为14.82万,同比升128%,环比升18%。海外销量不受卫生事件影响,维持同比高增,10月海外电动车销量17.90万辆,环比降7%,同比增120%,其中EV销量10.40万辆,同比增111%,环比降17%,占比58%;PHEV销量7.50万辆,同比增加135%,环比增12%,占比42%。欧洲10月销量13.67万辆,同比增加179%,环比降8%。20年1-10月欧洲市场累计销量达88.01万辆,同比增114%。

20年1-10月全球电动乘用车累计销量199.28万辆,同比升25%。国内销量累计79万辆,同比下降6%,其中EV销量为61.47万辆,同比下降6.05%,PHEV销量17.53万辆,同比下降7.89%。海外新能源车1-10月总销量为120.28万辆,同比增长60%,其中,EV销量73.31万辆,同比增长39%,PHEV销量46.97万辆,同比大幅增长113%。

国内Q3销量拐点确立,欧洲Q3大超预期,海外电动车三季度销量同环比近乎翻倍。20年第三季度全球电动车销量76.71万辆,同比增加71%,环比增加67%。国内Q3销量31.29万辆,同比上升44%,环比上升37%。海外新能源车Q3销量45.42万辆,同比增加95%,环比增加97%,其中欧洲Q3销量34.32万辆,同环比+173%/102%。美国Q3销量8.64万辆,同环比+9%/+102%。

+59%、+10%、+26%。

欧洲市场不受卫生事件反弹影响,渗透率进一步提高。20年初欧洲碳排放考核正式执行,Q1销量超预期增长,4月因卫生事件影响销量阶段性受挫,5-9月快速恢复,10月同环比+179%/-8%,共销售13.67万辆,新能源渗透率9.97%,同比增6.64pct。其中德国10月销售4.59万辆,同比大增274%,环比升13%,占欧洲销量比重34%,是欧洲市场主要增量来源,电动车渗透率增至16.73%。法国10月销2.20万辆,同环比+215%/+18%,渗透率10.45%,英国经历9月换牌后销量恢复至合理水平,10月销1.75万辆,环比下降47%,同比增加174%,渗透率增至10.33%。挪威(1.02万辆,同环比+66%/-20%,渗透率64.18%)、瑞典(9198辆,同环比+129%/+1%,渗透率29.25%)。

20年1-10月欧洲市场累计销量达88.01万辆,同比增114%。德国、法国、英国分列前三,完成销量26.67万、13.47万、12.31万辆,同比+209%、+151%、140%。其余国家中,挪威(7.73万辆,同比+14%),瑞典(6.27万辆,同比+97%),荷兰(4.62万辆,同比+26%),意大利(3.54万辆,同比+178%),西班牙(2.90万辆,同比+118%)紧随其后。

10月美国电动车销量同比+26%,中国再创新高。美国10月销量3.26万辆,同比+26%,环比-4%,其中纯电份额依旧居高,占比78.83%,EV销量2.57万辆,同环比+34.51%/-6.57%,其中特斯拉贡献60%销量;美国1-10月累计销量24.58万辆,同比-3%,渗透率为2.1%。中国再创新高,10月共销量14.82万辆,同环比+128%/+18%,1-10月累计销量79.00万辆,同比-6%,渗透率为4.47%。韩国10月销量4355辆,同环比+89%/-17%,1-10月累计3.33万辆,同比+18%。

特斯拉10月受欧洲库存紧缺影响环比下滑。10月特斯拉全球共销售3.53万辆,同环比+96%/-33%;1-10月累计销售32.9万辆,同比增25%。5月中旬特斯拉美国工厂复工复产,加上Model Y投产,美国市场开始复苏,美国市场10月销售1.96万辆,占比55.5%,销量同环比+40%/-6%,其中Model Y占比53.5%;1-10月累计销售15.70万辆,同比升13%。中国市场10月销1.21万辆,环比上升7%,1-10月中国累计销量9.27万辆,同比升180%。欧洲10月特斯拉销售1412辆,环比大幅下降92%,同比下降34%,主要为欧洲库存紧缺所致;1-10月累计销量6.57万辆,同比降16%。10月Model Y交付1.1万辆,环比减3%,1-10月累计销4.12万辆。

从车企来看,大众反超特斯拉居首位,特斯拉同比大增。大众得益于传统爆款车型大众Golf、奥迪e-tron和大众帕萨特拉动,10月海外销量3.76万辆,同环比+292%/+14%,居首位。10月海外市场特斯拉销量2.32万辆,同环比+34%/-44%,居第二位。戴姆勒(2.26万辆,同比+254%)、现代起亚(1.92万辆,同比+72%)、雷诺日产(1.87万辆,同比+100%)分别位居第3-5位。另外,宝马受益于宝马i3、宝马三系,10月销售1.47万辆,同环+52%/+5%。PSA受益于标致208、标致3008,10月销售1.29万辆,环比+7%。

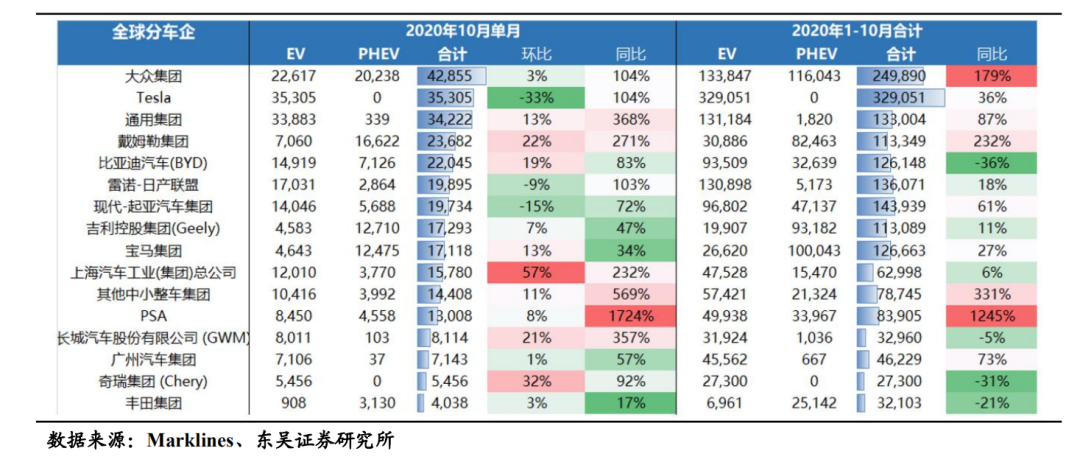

20年1-10月全球新能源车销量中特斯拉(32.91万辆,+36%)依旧占据榜首;大众(24.99万辆,+179%)增势强劲;现代-起亚、雷诺-日产、通用集团占据3-5名,累计销量分别为14.39万、13.60万、13.30万辆,同比+61%、+18%、+87%。

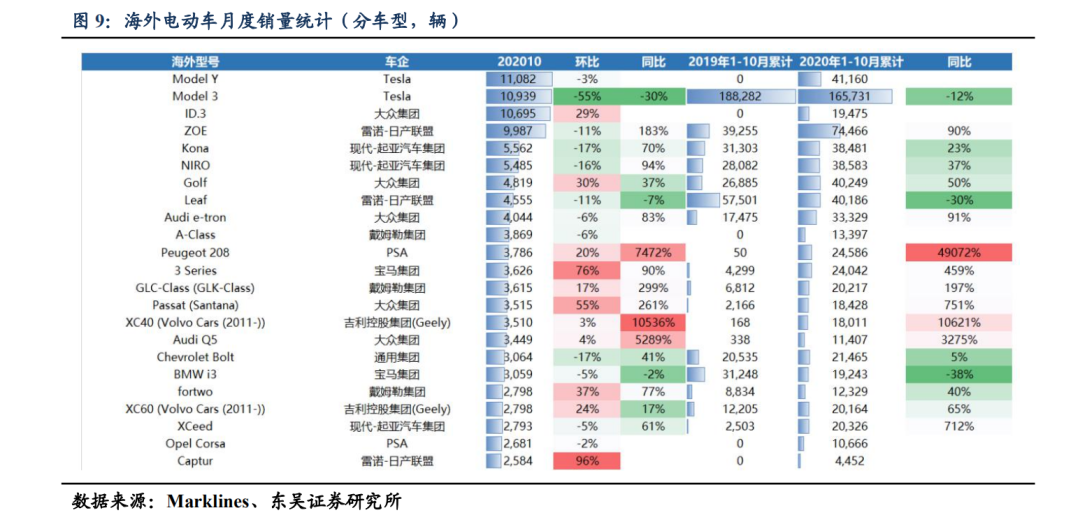

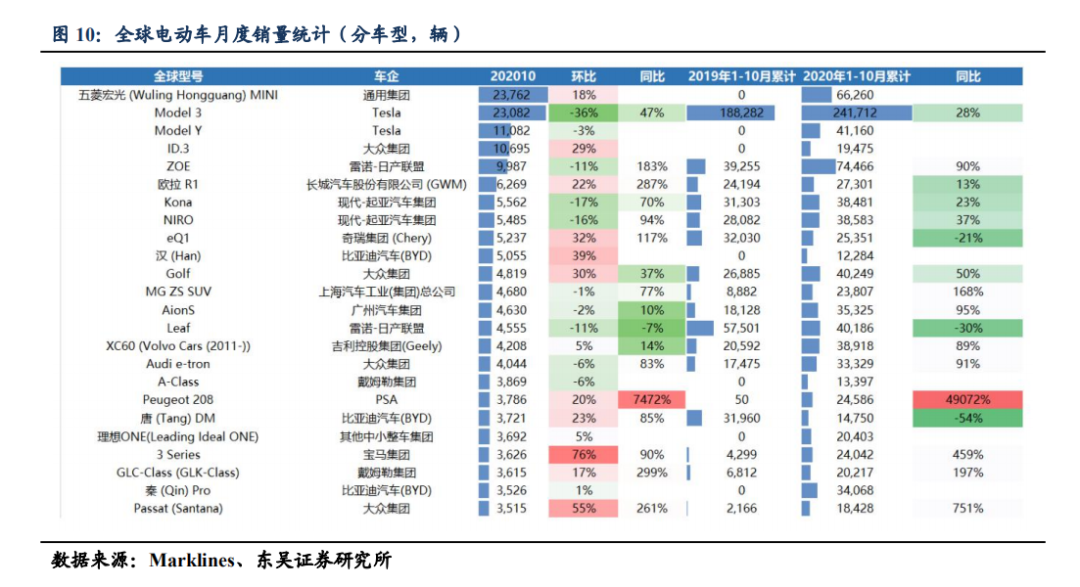

从车型看,大众ID.3销量破万,成为欧洲最畅销车型。海外市场电动车中特斯拉Model Y环比略降,10月销量1.11万辆,累计4.12万辆;Model 3(1.09万辆,同环比-30%/-55%)因库存不足欧洲下滑明显,但仍居第二位,大众ID.3(1.07万辆,环比+29%)销量持续增长,位居第三,欧洲第一。从全球新能源汽车销量来看,五菱宏光MINI 10月销量2.38万辆,环比+18%,位居全球销量首位;Model 3受益于中国放量,10月销2.3万辆,同环比+47%/-36%。

20年1-10月全球新能源汽车销量排行中,特斯拉Model 3(24.17万辆,同比+28%)持续领先,稳居全球销量榜首,雷诺ZOE(7.45万辆,同比+90%),位居第二。上汽通用五菱宏光MINI(6.63辆)跃居第三。Model Y(4.12万辆)、大众Golf(4.02万辆,同比+50%)、雷诺Leaf(4.02万辆,同比-30%)紧随其后。

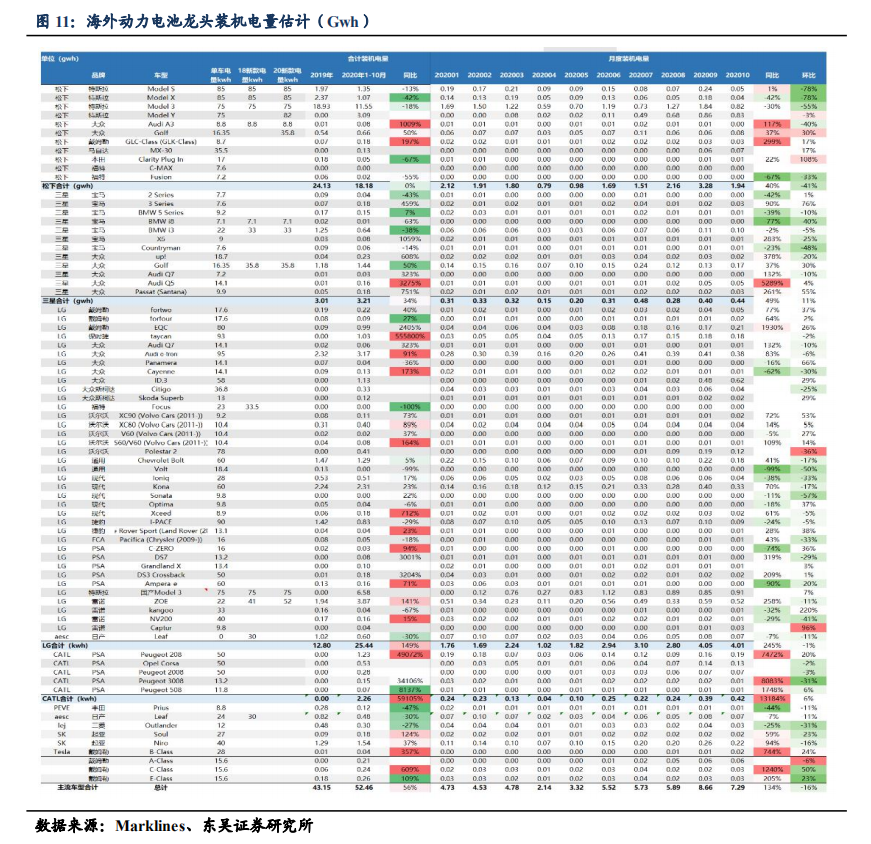

从装机电量看,海外装机快速增长,LG装机同比高增。10月海外电池装机电量7.29Gwh,同比+134%,环比-16%,1-10月累计装机电量52.46Gwh,同比增长56%。其中,LG得益于国产Model 3、ID.3的需求拉动,叠加雷诺ZOE、奥迪E-tron、现代-起亚Kona等热销车型拉动,10月装机4.01Gwh,同环比+245%/-1%,1-10月装机电量合计25.44Gwh,同比大幅增长149%。松下10月装机1.94Gwh,同环比+40%/-41%,1-10月累计装机电量约为18.18Gwh,同比持平;三星10月装机电量为0.44Gwh,同环比+49%/+11%,1-10月累计3.21Gwh,同比增长34%,主要受益于大众Golf车型、宝马3系的拉动。宁德配套PSA海外装机电量约为0.42Gwh,环比+6%,1-10月装机电量累计2.26Gwh。

投资建议

10月国内电动车销量14.82万辆,同环比高增128%/18%,在爆款车型和年底退坡情况下,11月和12月销量持续火爆,12月排产环比增5%以上超预期,六氟稳在10.5万/吨;10月欧洲主流注册超13万,同环比+204%/-7%,再次超预期,今年预计110万,同增100%+,明年上修到190-210万辆,同增70-90%;美国拜登当选电动车税收减免有望恢复鼓励电动化进程,全球电动化大趋势明确,明年国内和海外均高增,全面拥抱全球电动化,继续强烈推荐三条主线:一是全球龙头供应商(宁德时代、恩捷股份、天赐材料、新宙邦、璞泰来、三花智控、当升科技、亿纬锂能、科达利、宏发股份、汇川技术、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、新宙邦、华友钴业、关注赣锋锂业、天齐锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪、科达利、关注德方纳米、中科电气、天奈科技、星源材质、嘉元科技、容百科技、诺德股份)。

风险提示

政策不达预期,销量不达预期,价格降幅超预期。

(编辑:张金亮)