本文来自微信公众号“NB Lab无边界实验室”,作者:刘道明、许隽逸。

摘要

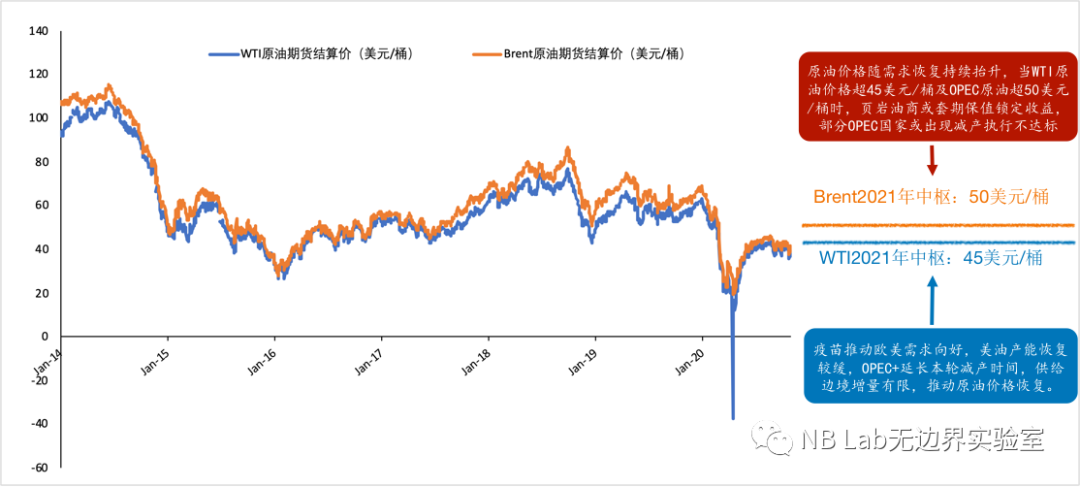

近期油价受到疫苗新闻驱动较多,但是从基本面看,实际欧洲卫生事件封城导致出现出行强度显著下降影响短期需求。2020年12月3日,OPEC+举行年度会议,用于讨论在欧美卫生事件持续严峻和封锁的情况下是否延迟本轮770万桶的减产计划,目前计划从1月起增长50万桶原油供应量,即名义减产率从770万桶下滑至720万桶,并从2021年1月起每月举行会议评估是否进一步增产,单次增产预计不超50万桶,全球原油短期将持续维持供大于求的状态,目前全球原油供给端相对稳定,如果疫苗大规模推广的话,全球原油消费有望持续恢复,全球原油价格中枢相比2020年有望抬升,考虑到页岩油生产商将在WTI原油价格超过45美元/桶时可能通过套保提前锁定价格,预计Brent原油价格中枢约为50(±5)美元/桶,WTI原油价格中枢约45(±5)美元/桶。

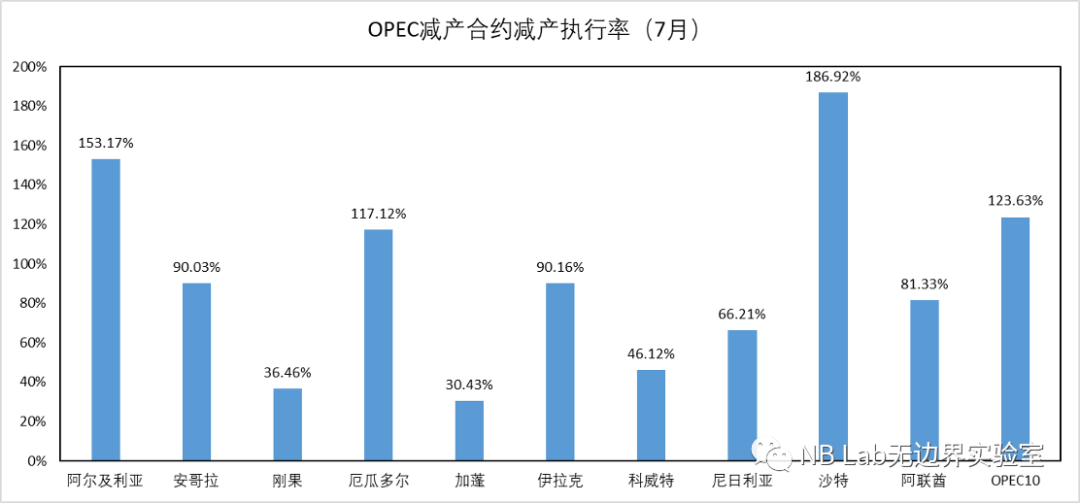

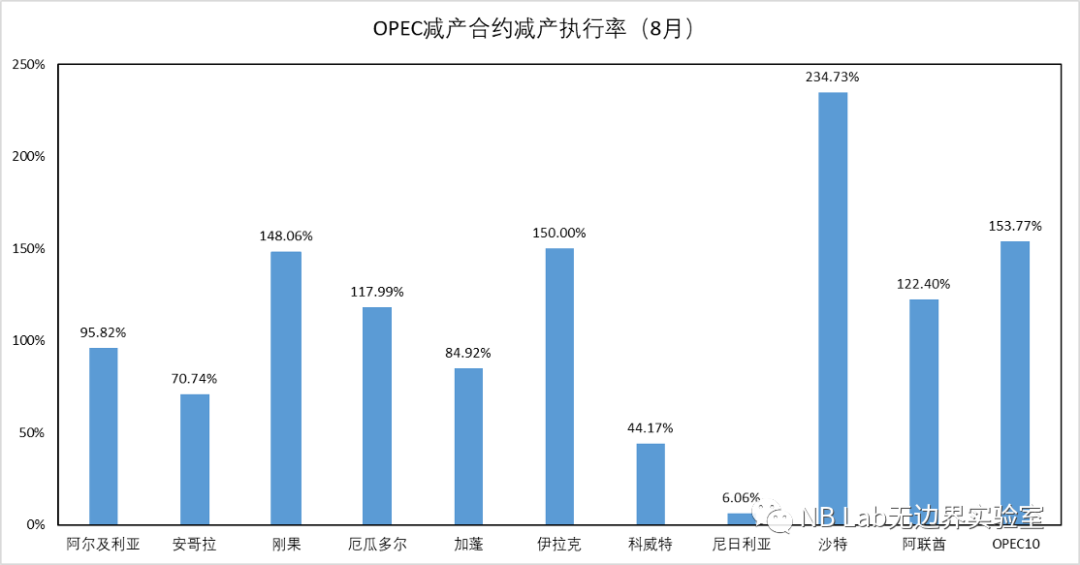

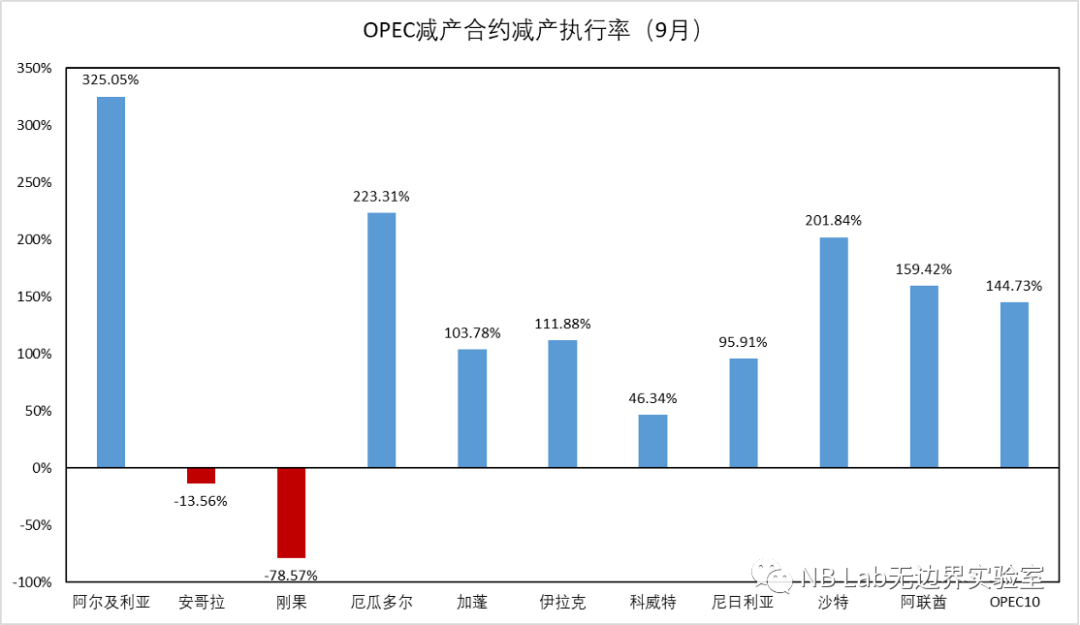

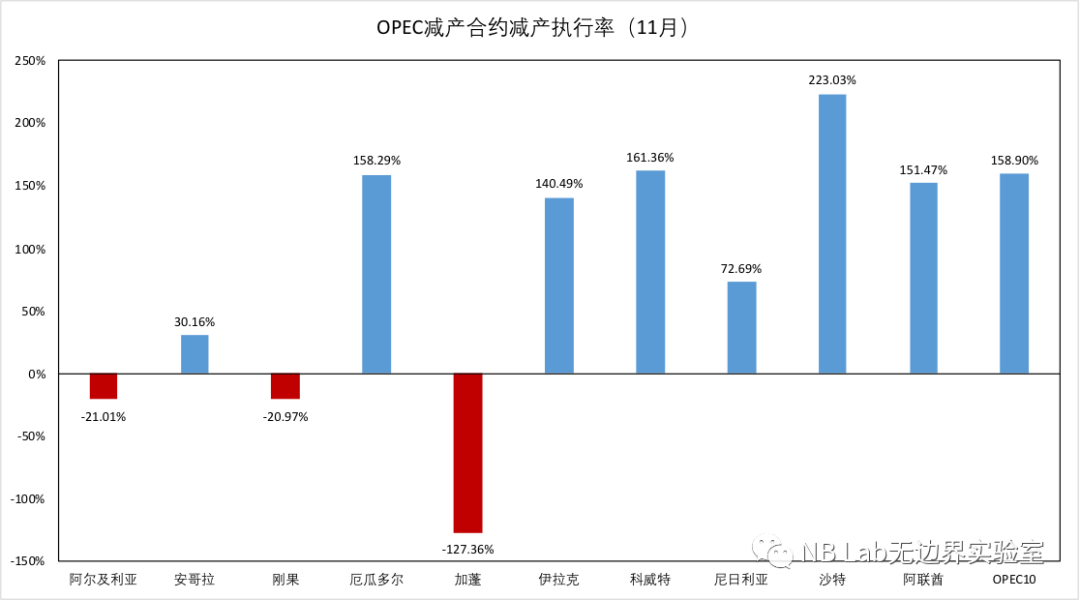

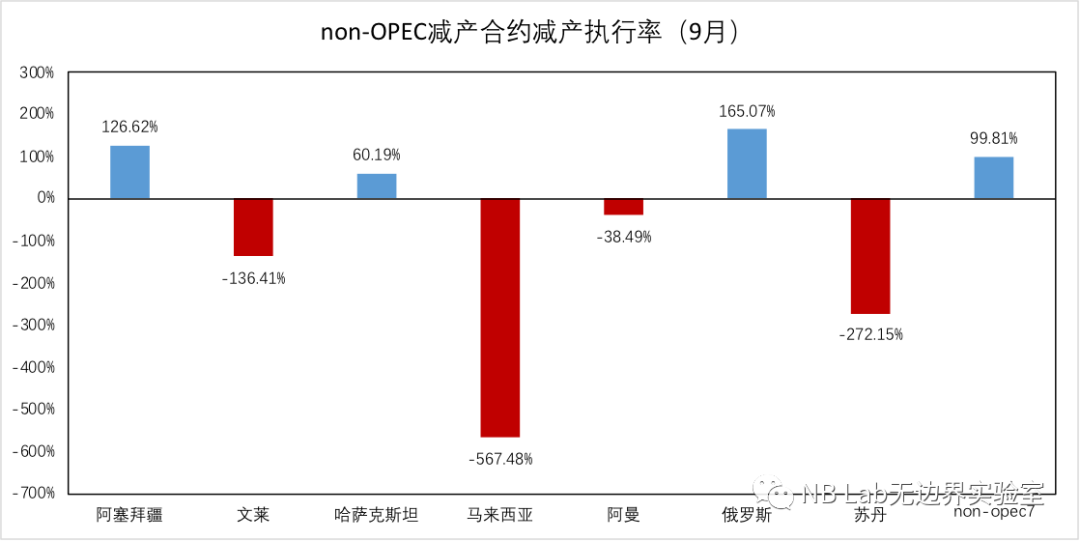

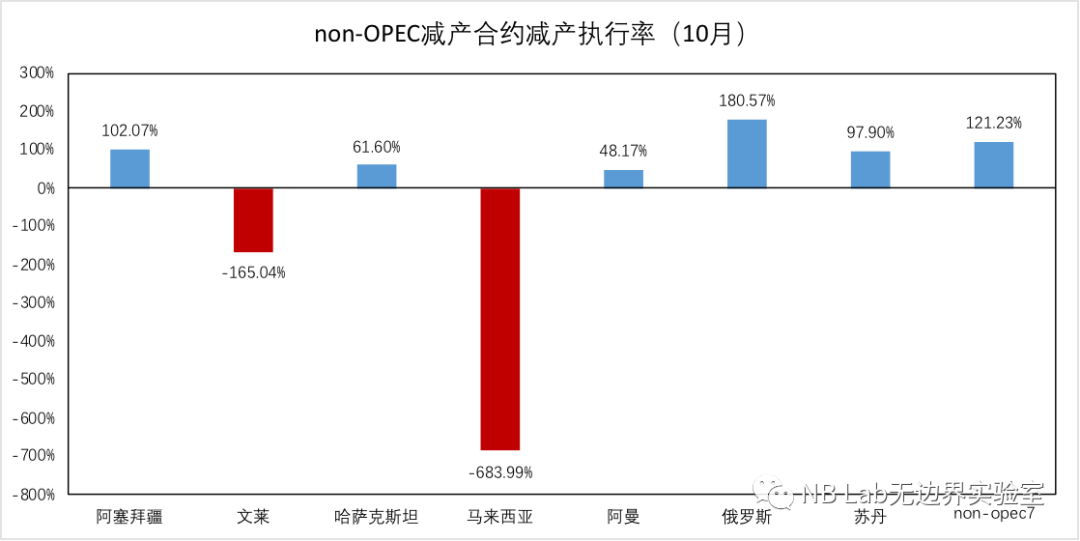

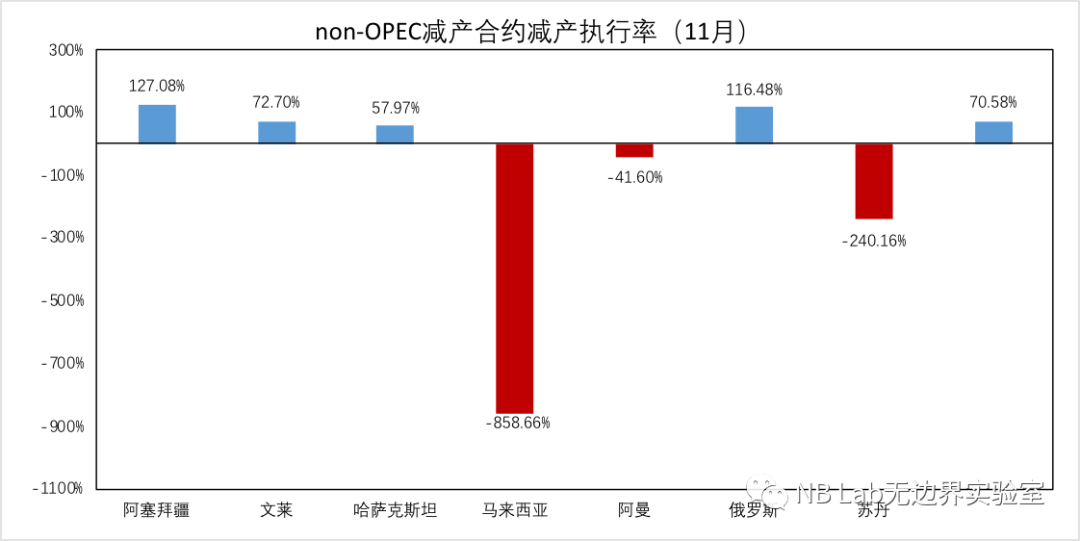

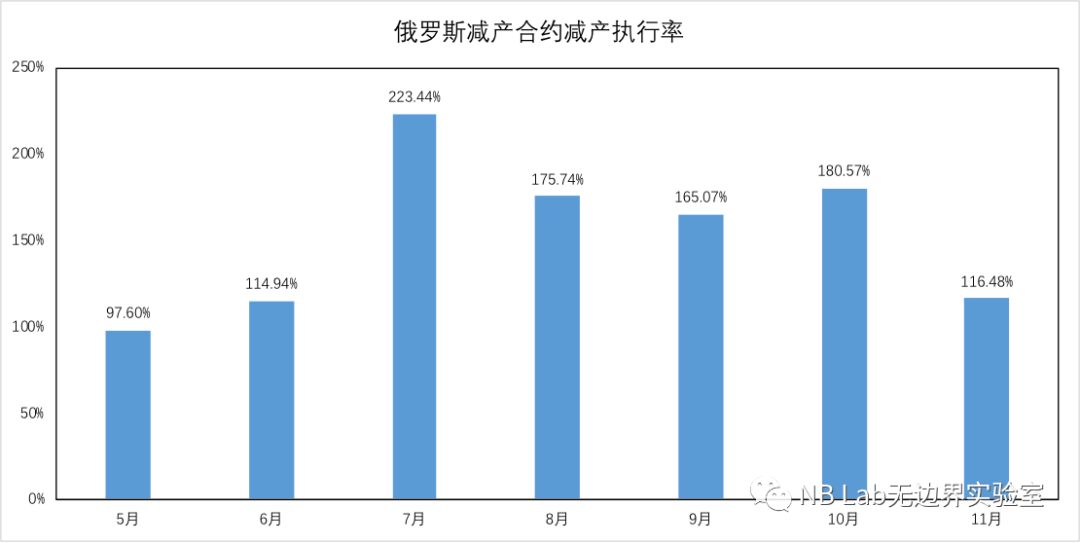

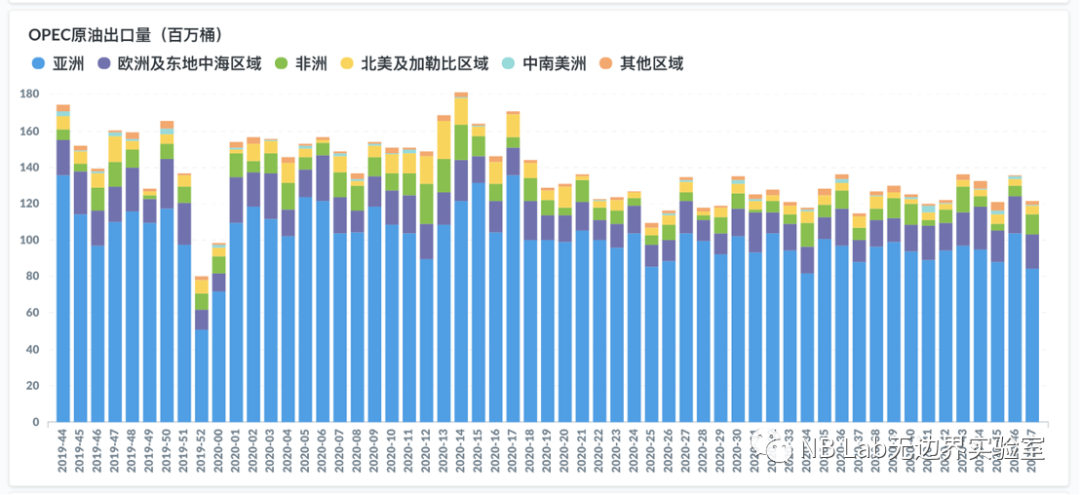

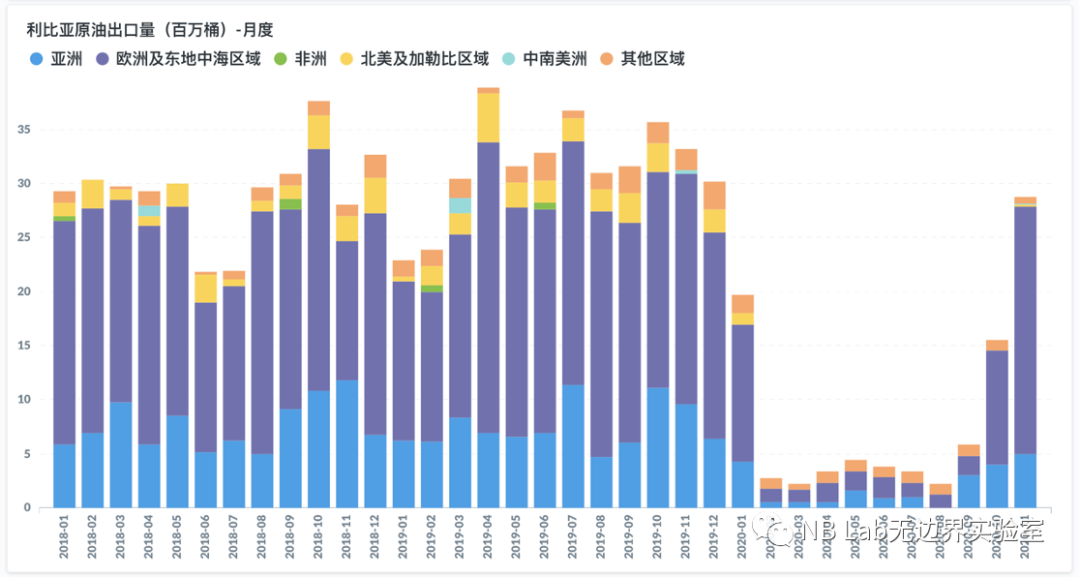

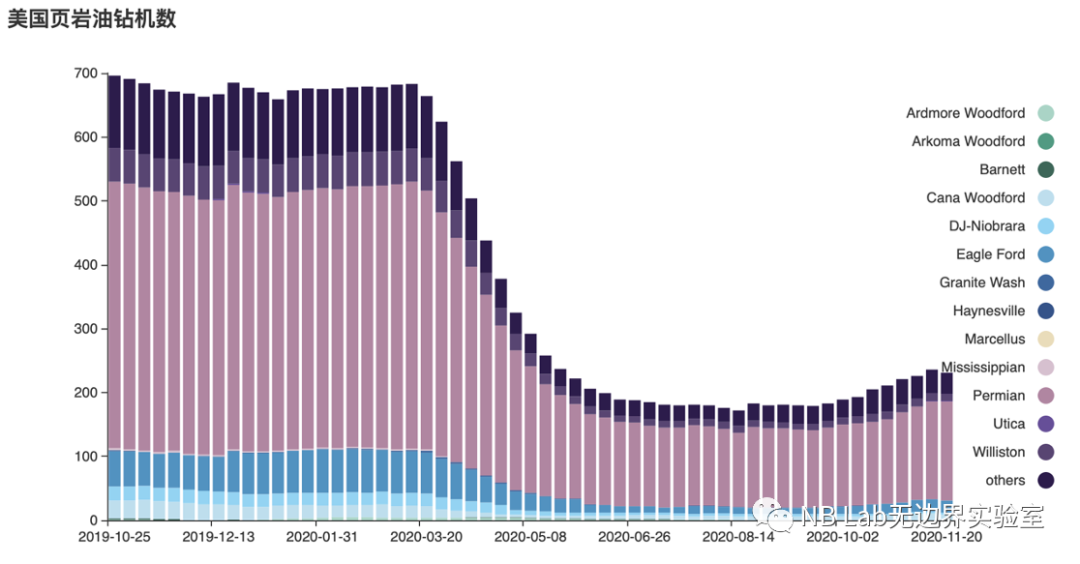

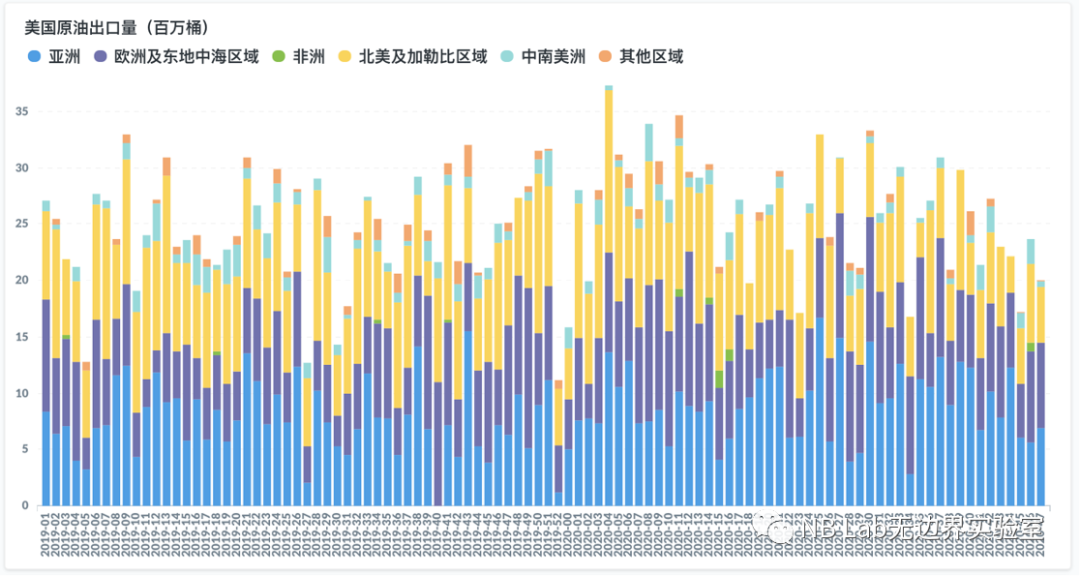

全球原油供给2021年预计持续上升:截止11月,OPEC各国减产执行率水平较高,尤其是中东国家,减产执行率在近几月基本全部达标,伊拉克进行一定的超额减产补偿,Non-OPEC国家整体减产执行水平低于OPEC国家,全球主要原油生产国俄罗斯减产执行率持续超100%, OPEC和俄罗斯的全球原油出口量持续维持较低水平,俄罗斯虽小幅上升,但仍维持相对低位,美国原油产量恢复缓慢,目前活跃钻机数持续维持历史低位。在OPEC+计划从1月起增长50万桶原油供应量,并从2021年1月起每月举行会议评估是否进一步增产,单次增产预计不超50万桶,且利比亚在解除不可抗力后原油出口量持续攀升,目前仍存在一定边际增量,全球原油供给预计持续增长。

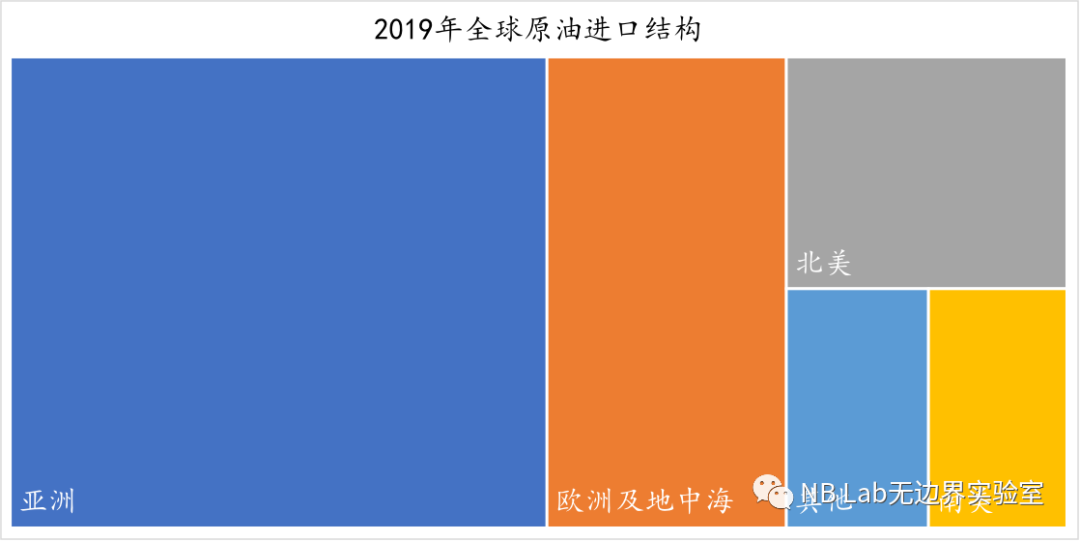

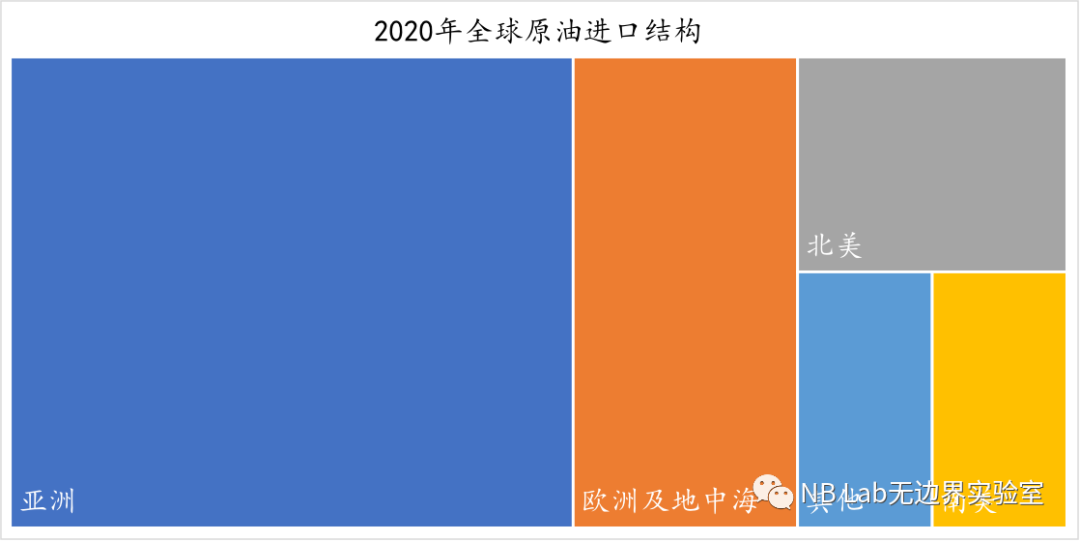

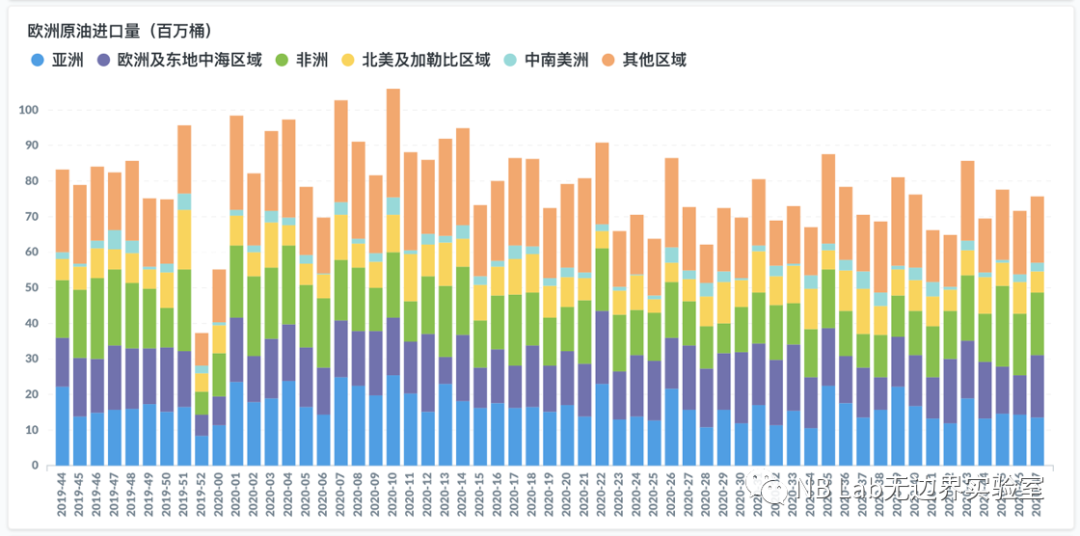

全球原油需求有有望持续恢复:参考2019年-2020年全球原油进口结构,亚洲及欧洲是全球原油最重要的原油消费国,目前在卫生事件基本受控的情况下,中国原油消费已恢复往期正常水平,但印度、日本等亚洲原油主要消费国与欧洲整体原油消费均处于较为低迷的状态,目前英国已经批准辉瑞疫苗,预计从下周开始接种,如果疫苗大规模推广的话,卫生事件负面影响逐步减弱,欧美能源消费有望持续恢复。

OPEC+最新会议决策小幅低于市场预期,在此预期下,如果疫苗大规模推广的话,全球原油需求有望持续恢复,全球原油价格中枢相比2020年有望抬升,考虑到页岩油生产商将在WTI原油价格超过45美元/桶时可能通过套保提前锁定价格,预计Brent原油价格中枢约为50(±5)美元/桶,WTI原油价格中枢约45(±5)美元/桶。

主要内容

2020年全球原油市场回顾:2020年3月,由于OPEC+减产协议的破裂,多国开启价格战,原油供给端大幅受压,同时,受卫生事件对全球原油消费的负面影响,多国采取国际旅行封锁,航运需求减少和封城等措施进行卫生事件放空,大幅削弱了成品油的消费需求,在此情况下,2020年全球原油价格持续维持低迷的状态,近期油价受到疫苗新闻驱动较多,但是从基本面看,实际欧洲卫生事件封城导致出现出行强度显著下降影响短期需求。

Brent原油及WTI原油价格走势

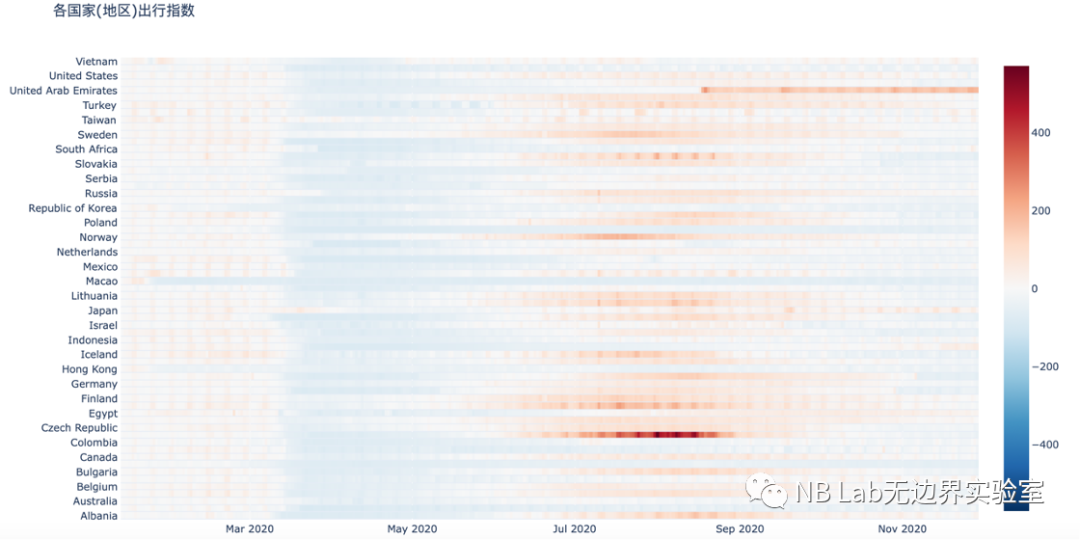

全球出行指数

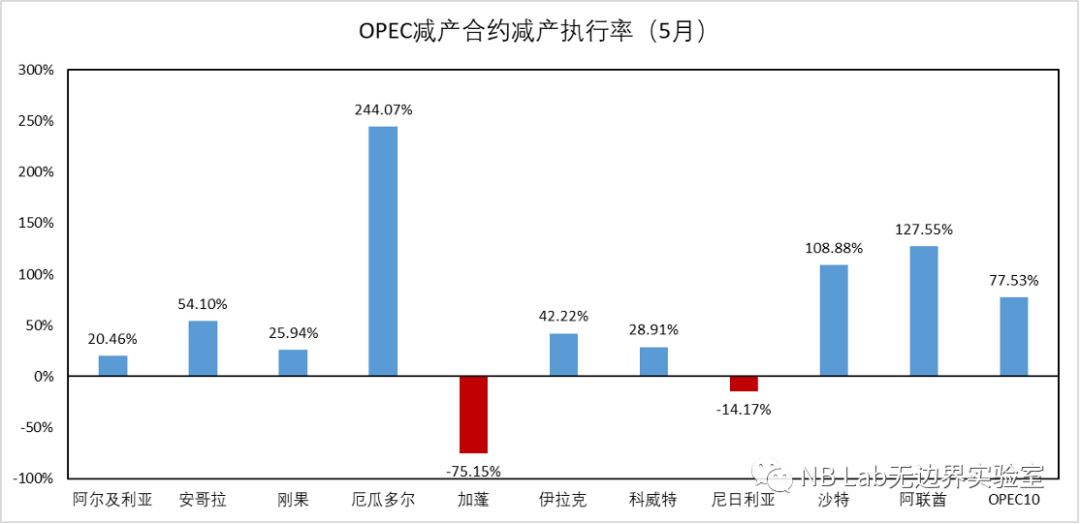

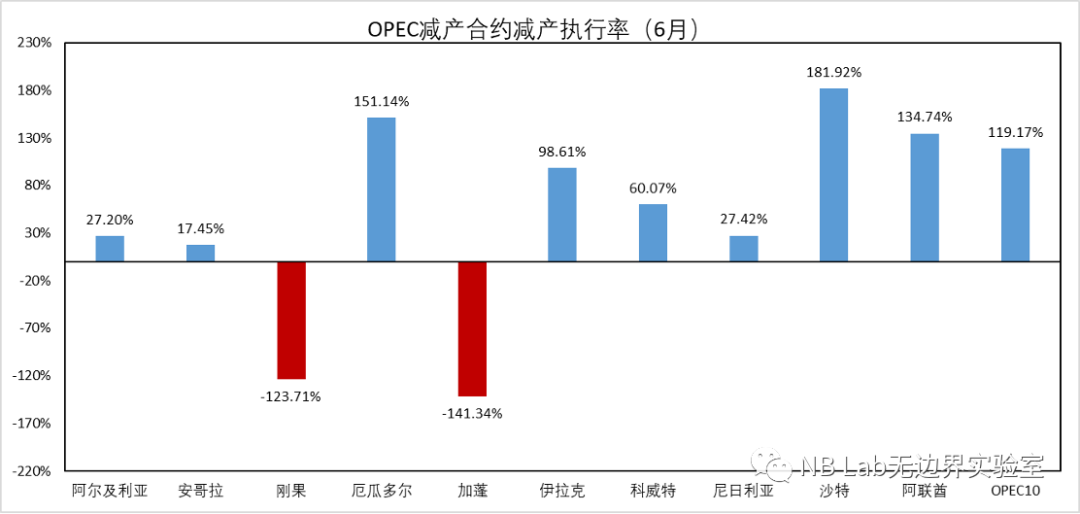

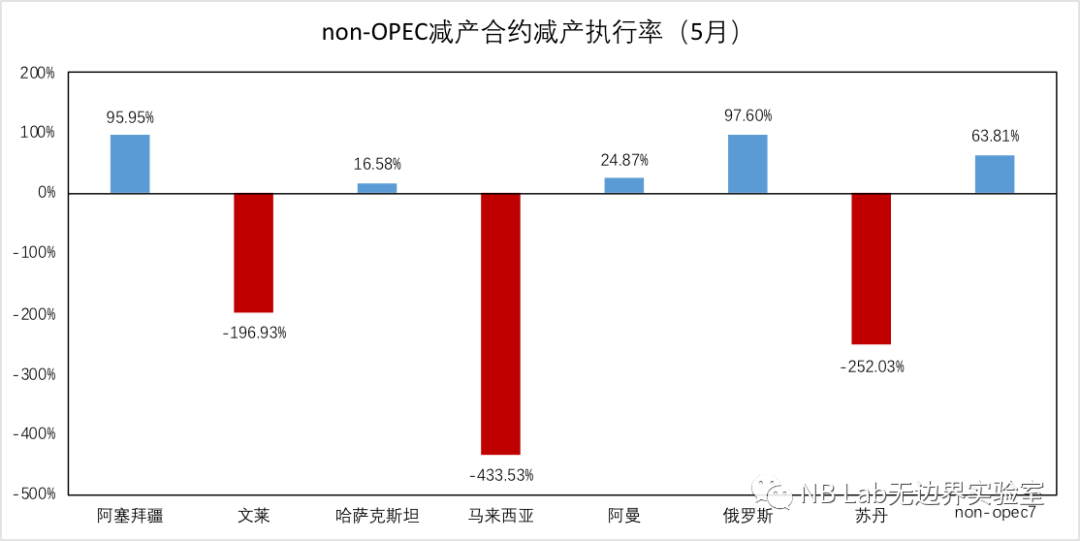

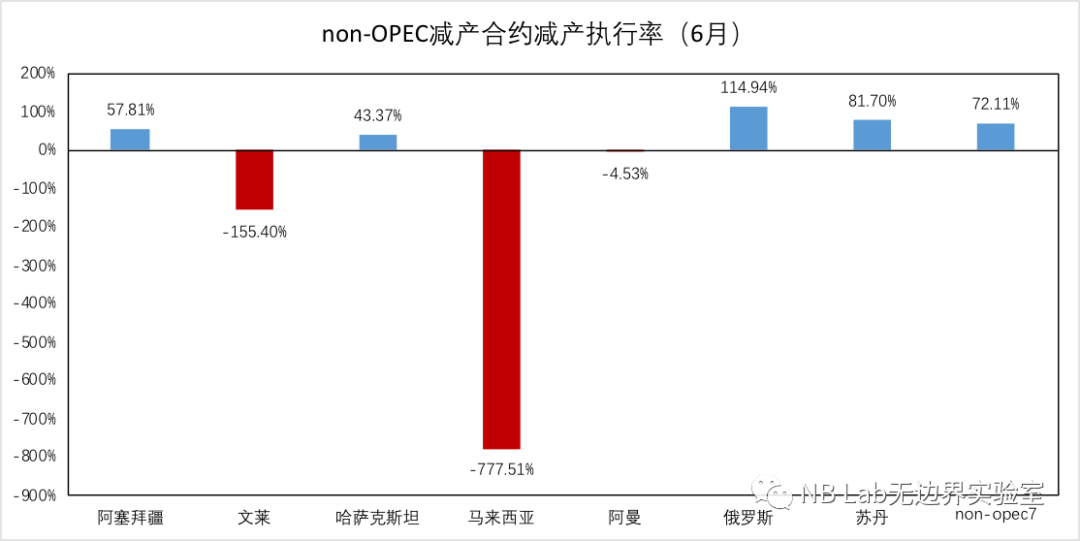

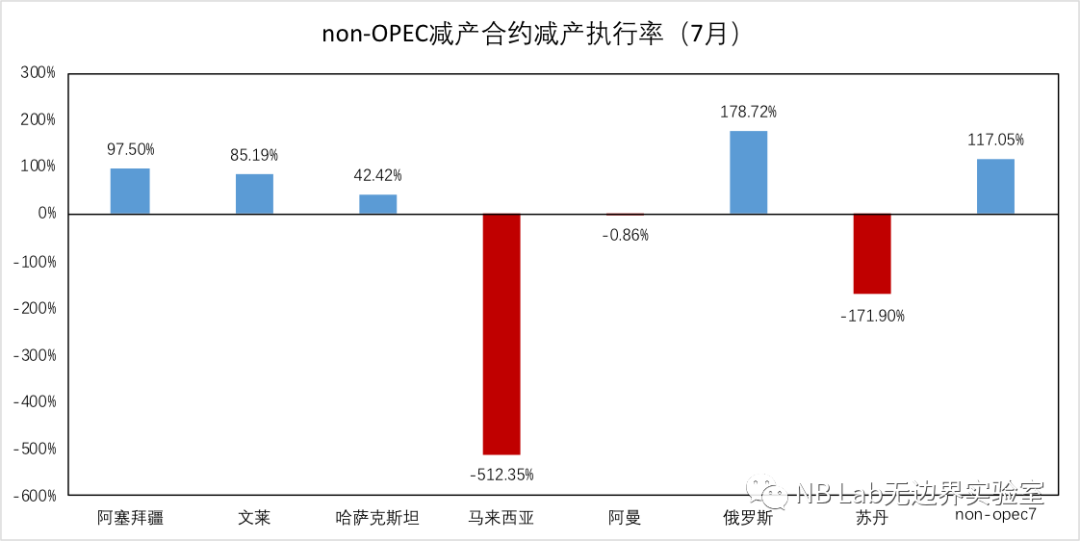

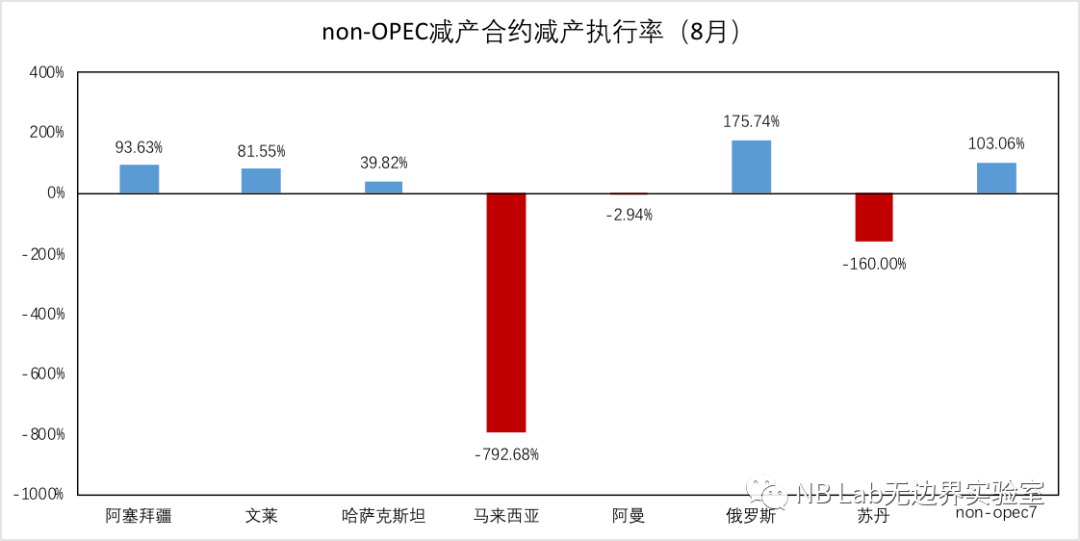

全球原油供给:2020年伊始,卫生事件不断蔓延并逐渐席卷全球,受卫生事件负面影响油价开启暴跌模式,为此OPEC达成历史性协议削减石油产量来结束石油价格战,全球原油减产行动自5月起生效,OPEC+名义减产率达2200万桶/日。以全球各主要产油国原油出口量计算(我们认为仅有出口的原油才对全球原油市场产生供给,即使部分国家产量下滑,但仍有可能通过抽取库存提高原油出口量,而这一行为大概率对全球原油的供给存在实质性的增加),OPEC减产执行率自提出减产不达标国家进行补偿减产后,整体减产执行率持续上升,截止到11月,OPEC减产执行率已达到158%。中东国家减产强度进一步上升,尤为明显的是往期减产不完全达标的科威特,沙特持续维持200+%极高的减产执行率,依然是OPEC国家中减产持续维持最积极态度的国家。不仅OPEC国家持续减产,非OPEC国家除了马来西亚和苏丹存在明显不达标的减产执行率,其他国家展现出结束石油价格战的积极态度,尤其是俄罗斯自协议实施以来,第一期平均减产执行率超100.00%,第二期减产执行率均达到超110%。

2019年全球原油主要出口区域

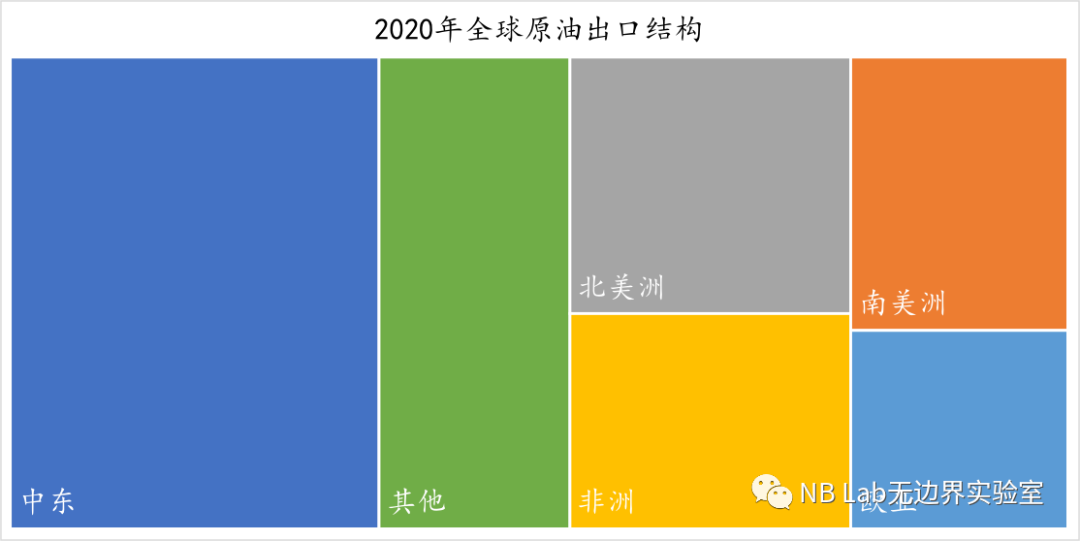

2020年全球原油出口结构(截止11月)

OPEC减产执行率(5月)

OPEC减产执行率(6月)

OPEC减产执行率(7月)

OPEC减产执行率(8月)

OPEC减产执行率(9月)

OPEC减产执行率(10月)

OPEC减产执行率(11月)

Non-OPEC减产执行率(5月)

Non-OPEC减产执行率(6月)

Non-OPEC减产执行率(7月)

Non-OPEC减产执行率(8月)

Non-OPEC减产执行率(9月)

Non-OPEC减产执行率(10月)

Non-OPEC减产执行率(11月)

俄罗斯减产执行率

参考最新的OPEC+会议结果,目前计划从1月起增长50万桶原油供应量,即名义减产率从770万桶下滑至720万桶,并从2021年1月起每月举行会议评估是否进一步增产,单次增产预计不超50万桶,全球原油供给端或从1月起逐步增加,目前美国拜登大概率胜出概一方面拜登支持美国卫生事件防控,希望更快的恢复美国经济,有望促进美国油品消费,另一方面,拜登更支持新能源发展,或对美油生产存在一定负面影响。但利比亚原油出口恢复迅速,11月出口量相比10月出口量翻倍,参考往期原油出口水平,预计仍有一定边际增量空间。

OPEC原油出口量(百万桶)

俄罗斯原油出口量(百万桶)

利比亚原油出口量(百万桶)-月度

美国原油产量

美国页岩油活跃钻机数

美国原油出口量(百万桶)

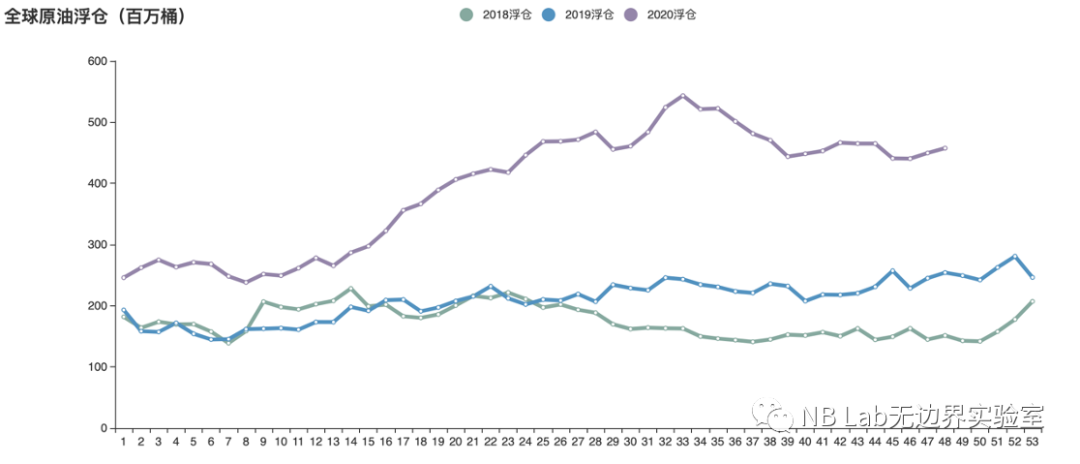

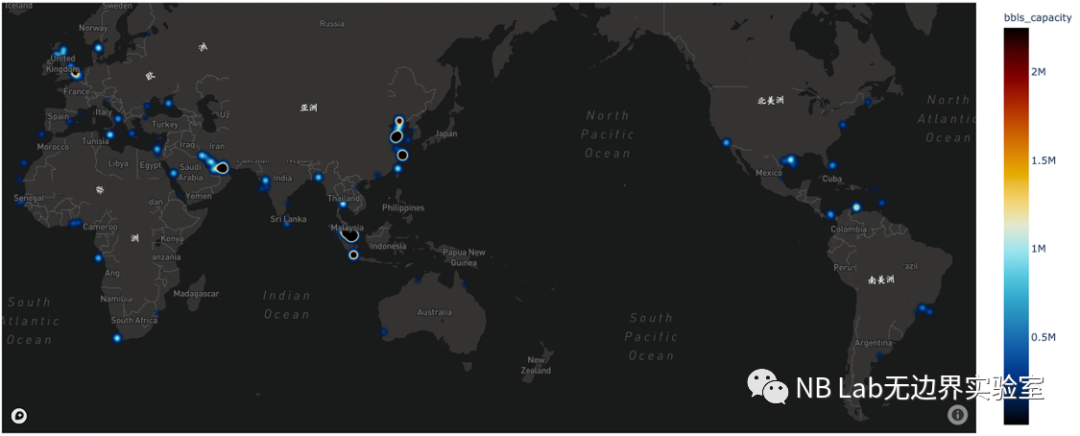

全球原油需求:随着OPEC+持续深度减产,沙特对减产执行不达标国家持续施压,要求减产不达标国家实施惩罚性减产,叠加美国页岩油产能受低油价影响持续被动减产,但由于欧洲能源消费恢复不及预期,短期全球原油大概率持续供过于求。目前全球原油浮仓整体持续维持较高水平。

2019年全球原油进口结构

2020年全球原油进口结构(截止11月)

全球原油浮仓(百万桶)

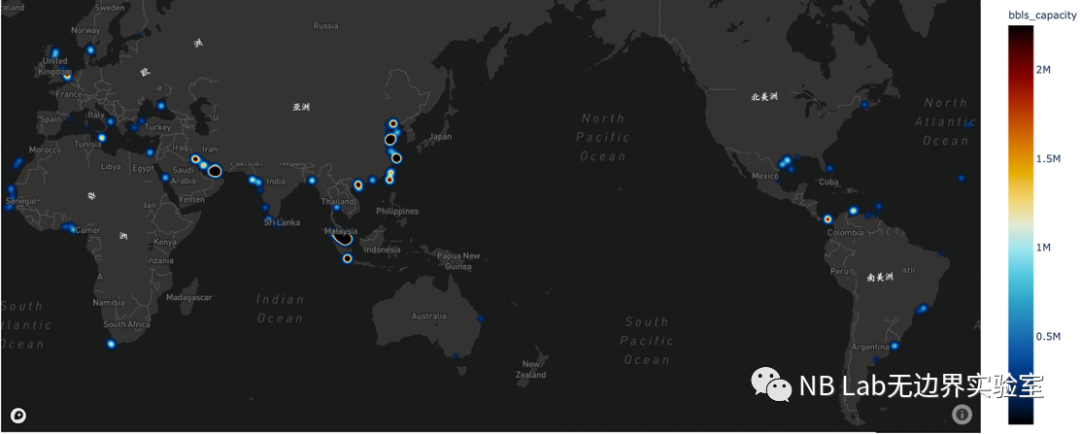

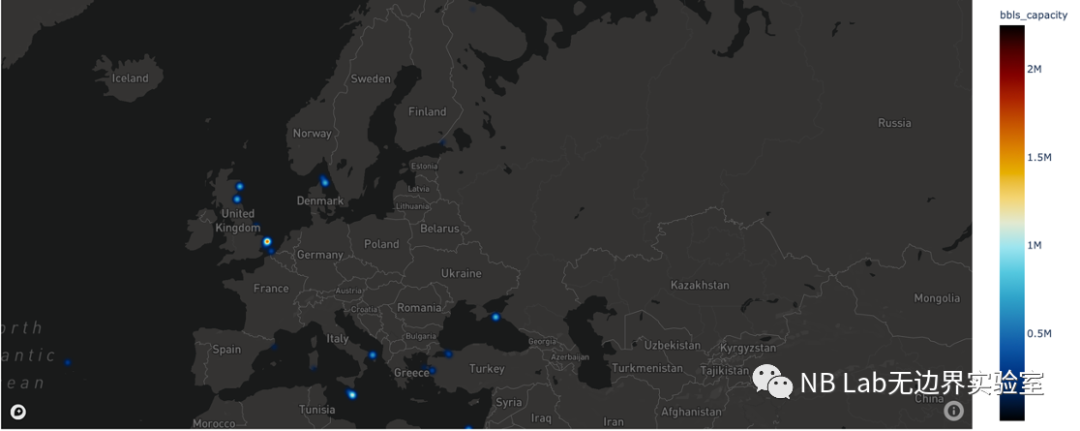

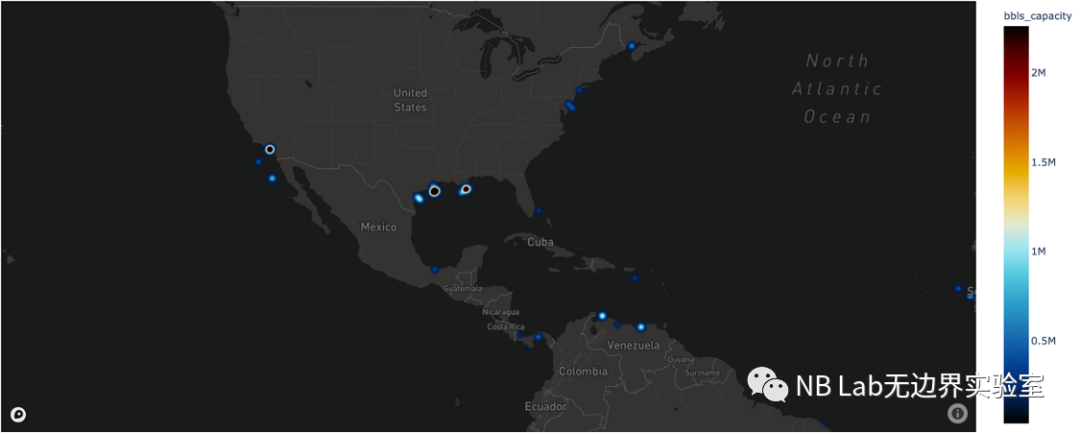

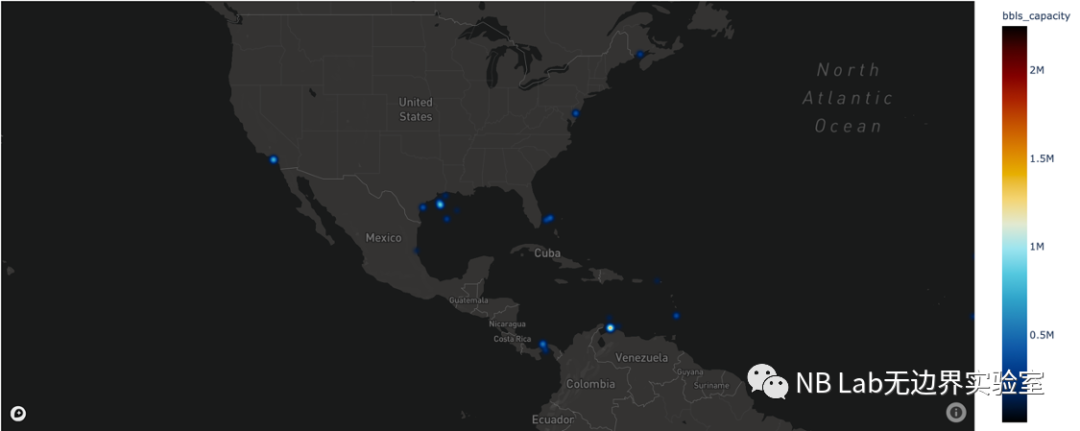

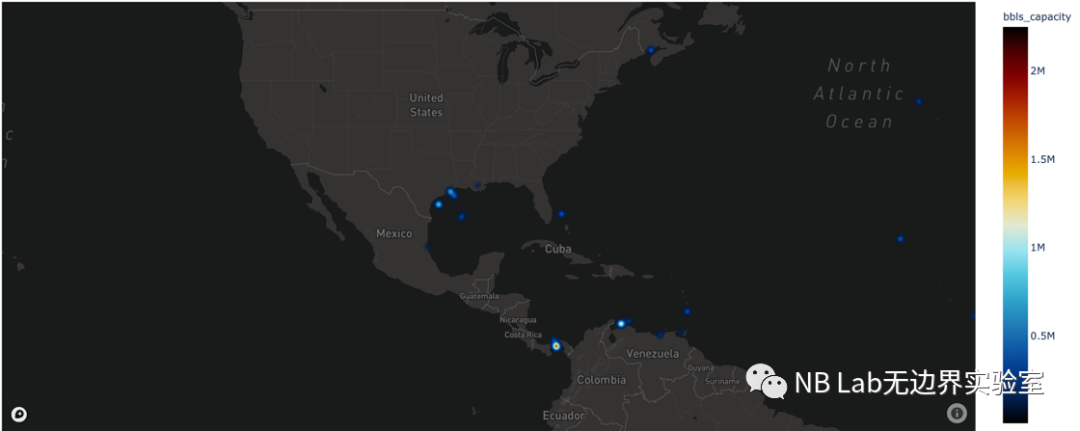

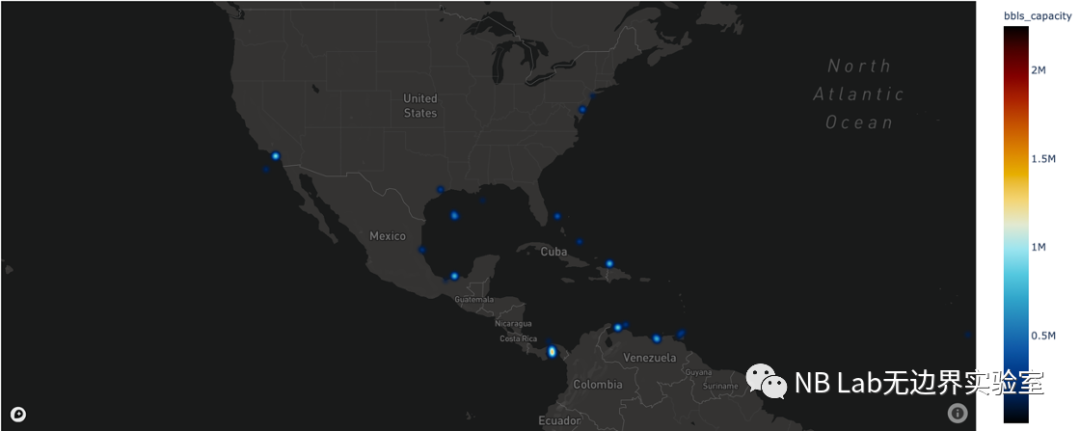

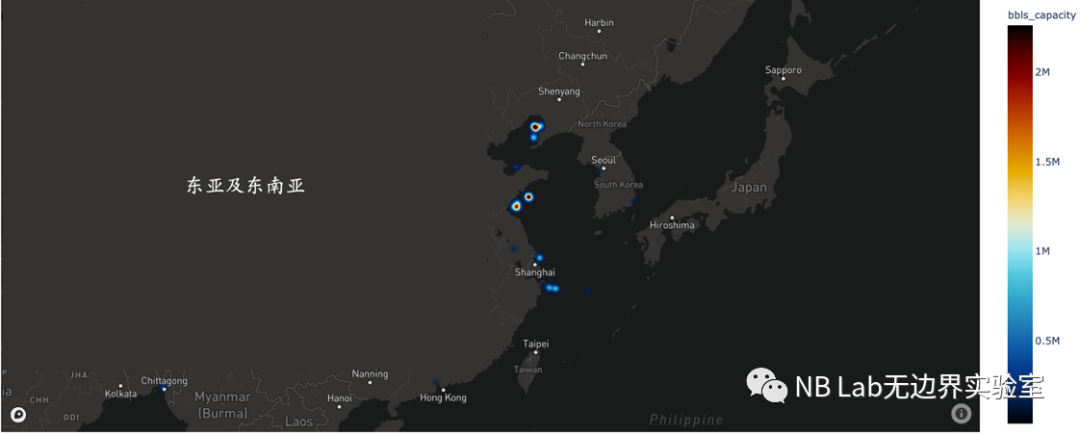

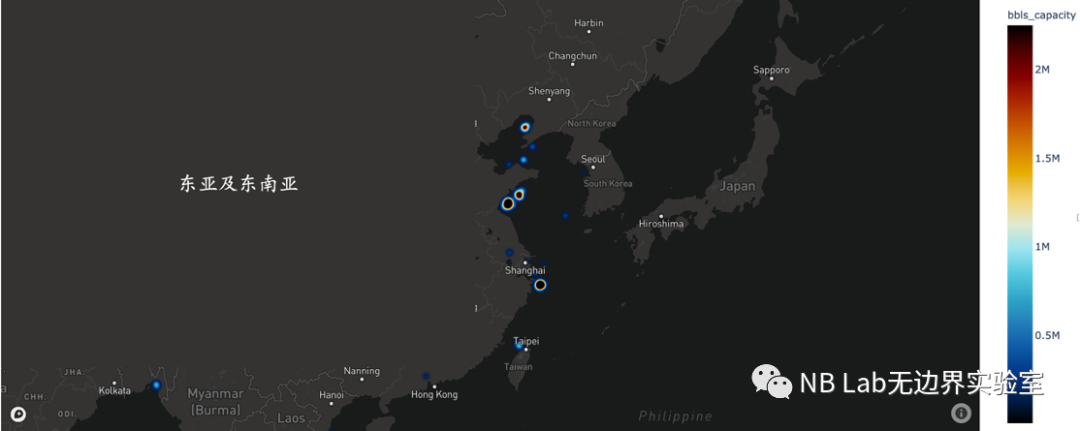

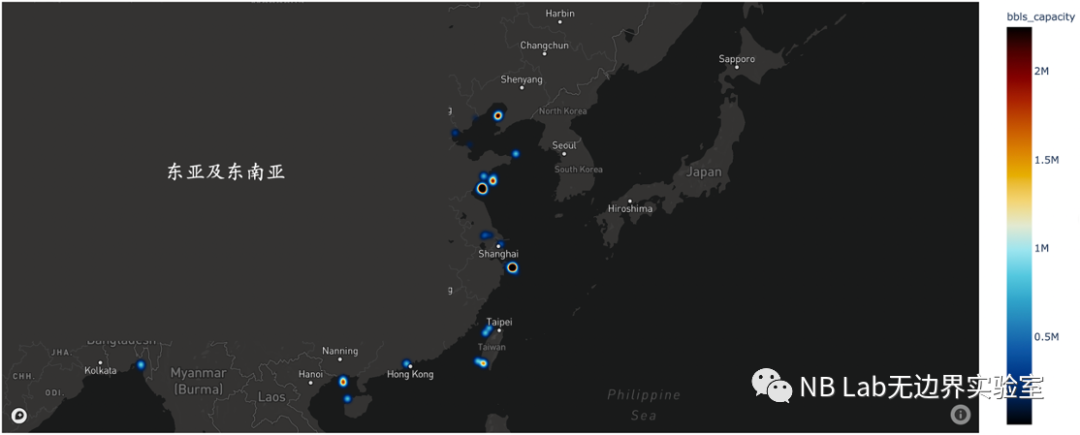

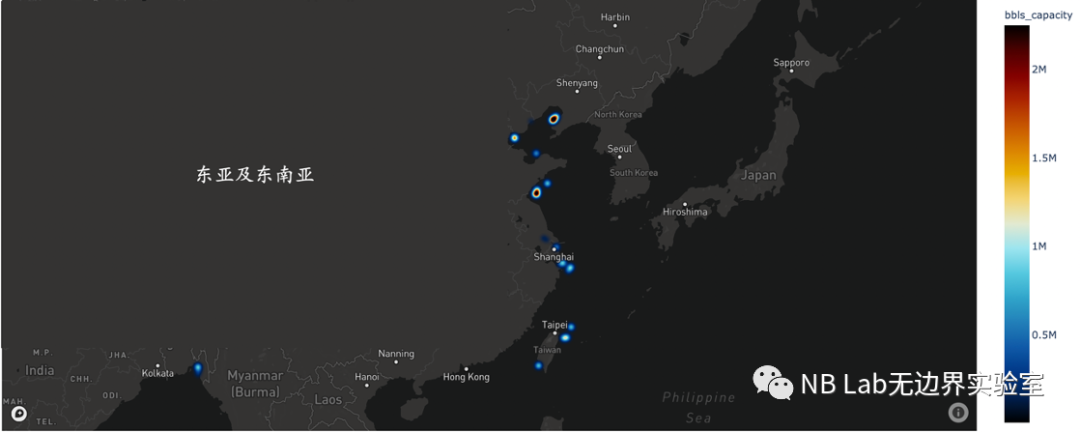

全球原油浮仓-5.31

全球原油浮仓-9.30

全球原油浮仓-10.31

全球原油浮仓-11.30

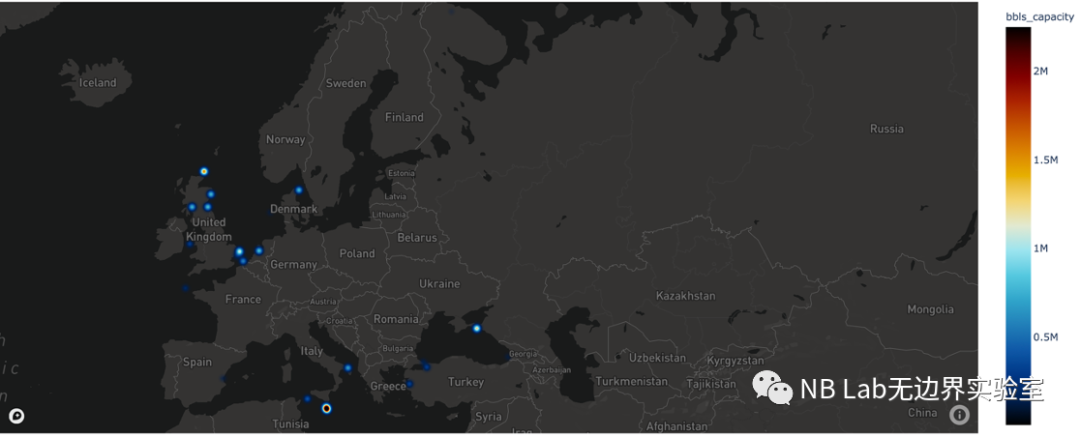

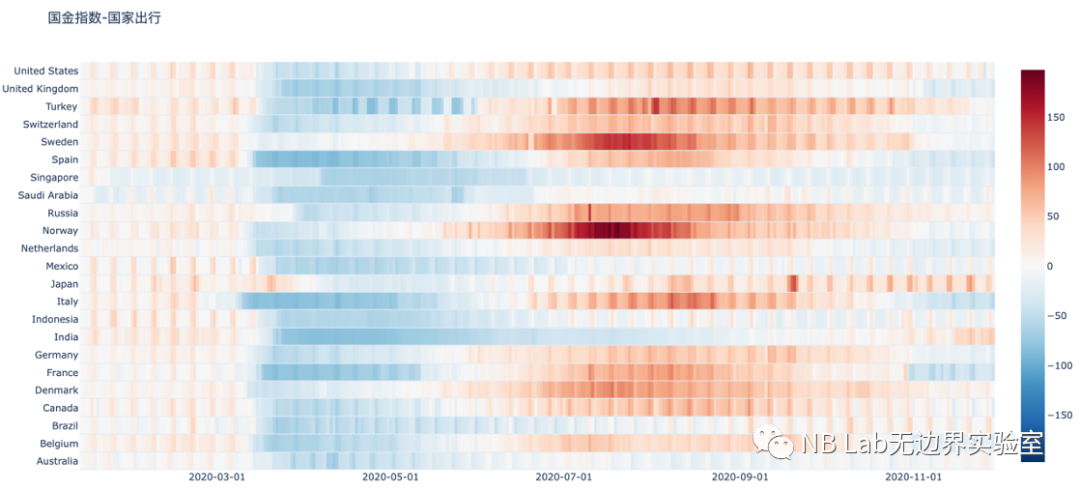

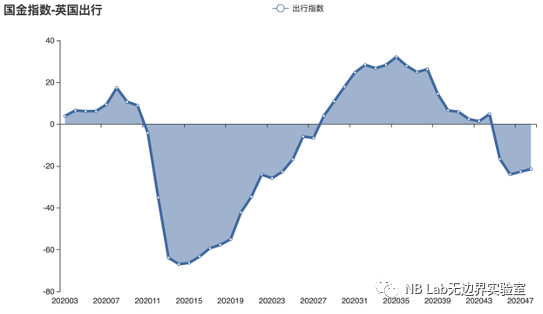

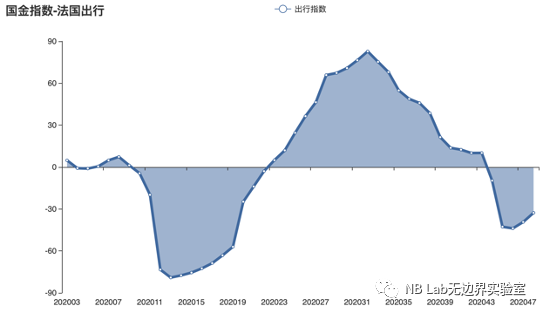

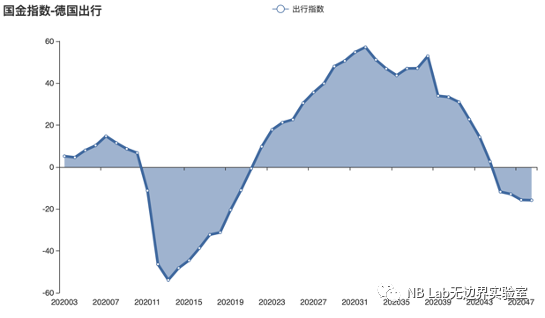

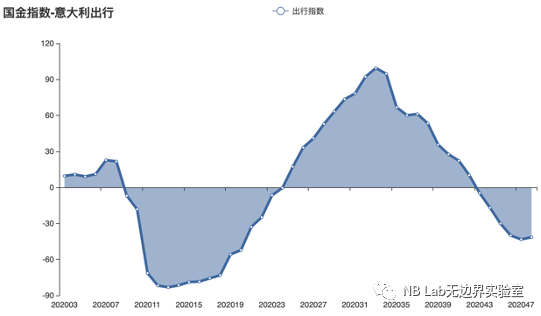

全球主要经济体欧美地区近期出行强度由于卫生事件反复的原因连续出现了下滑,欧洲地区浮仓持续回升,目前部分国家已采取了较为严格的卫生事件防控措施,如法国、德国和英国,最近宣布实行宵禁,部分或完全关闭招待服务,包括禁止餐馆和鼓励远程办公,预计将在2020年剩余时间内对需求产生负面影响。目前英国已批准辉瑞疫苗,预计下周开始接种,欧美疫苗接种速度有望提升,疫苗接种或逐步减少卫生事件对能源消费的负面影响,欧洲原油需求有望从2021年一季度起逐步恢复。

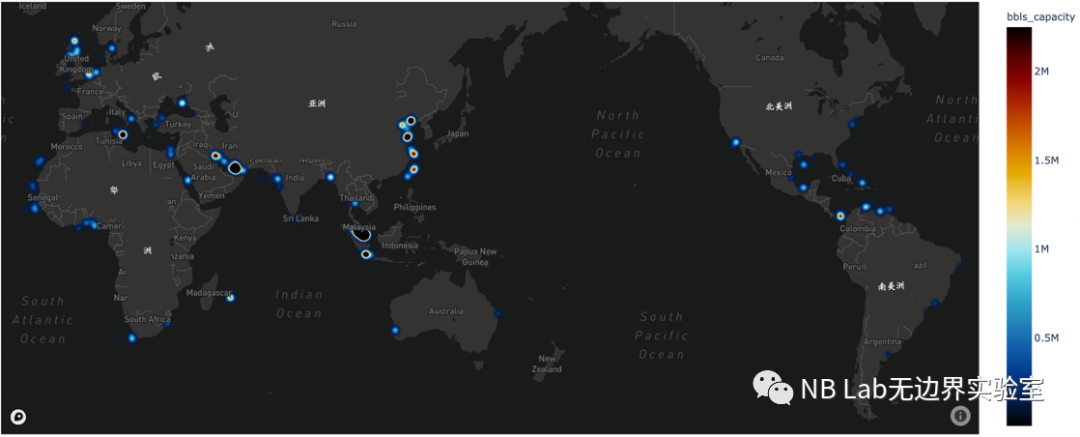

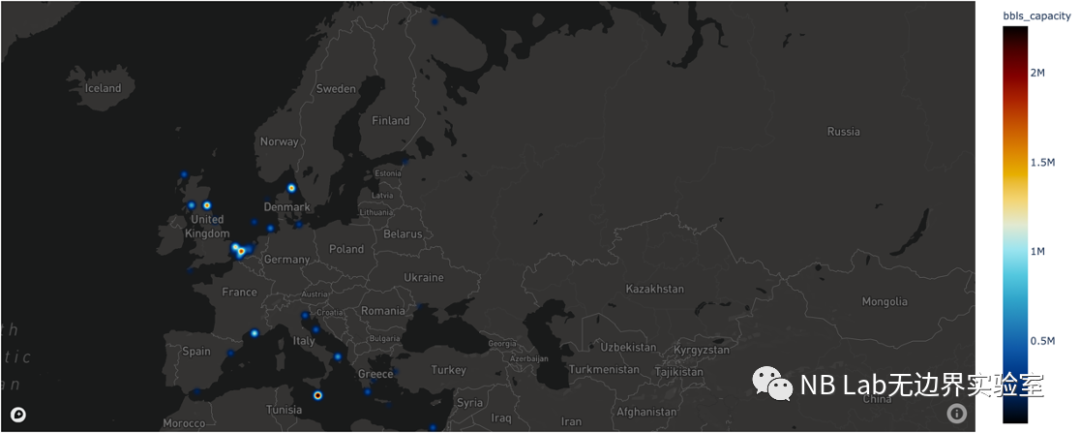

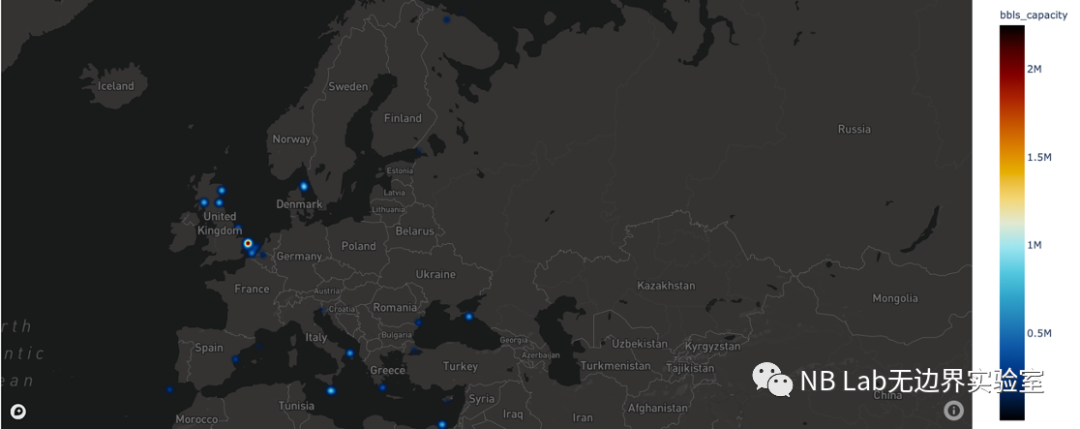

欧洲原油浮仓-5.31

欧洲原油浮仓-9.30

欧洲原油浮仓-10.31

欧洲原油浮仓-11.30

欧洲原油浮仓(百万桶)

全球主要经济体出行强度

英国出行强度

西班牙出行强度

法国出行强度

德国出行强度

意大利出行强度

美国出行强度

欧洲原油进口量(百万桶)

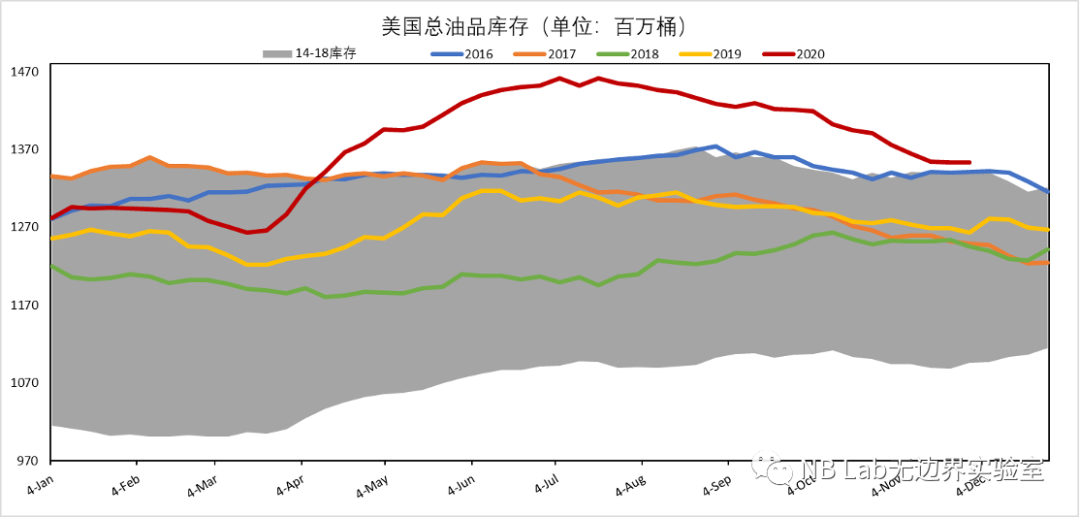

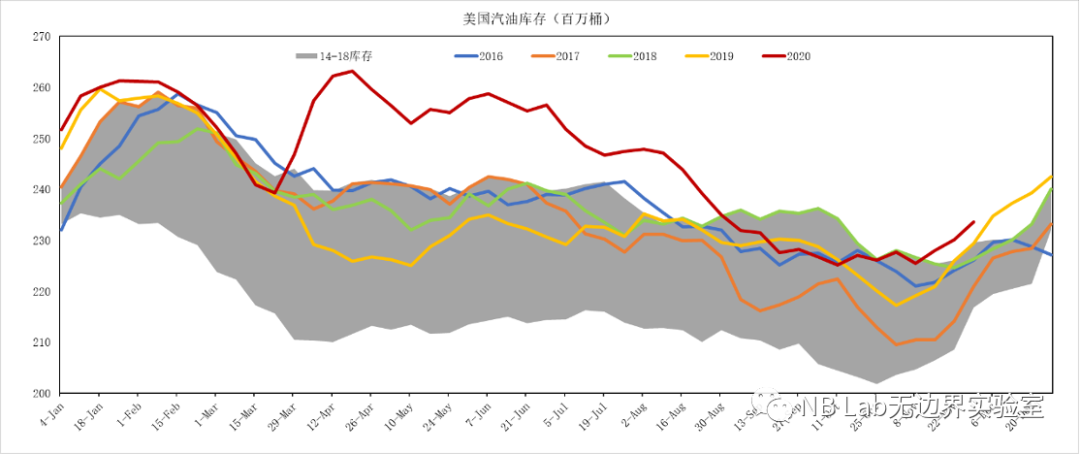

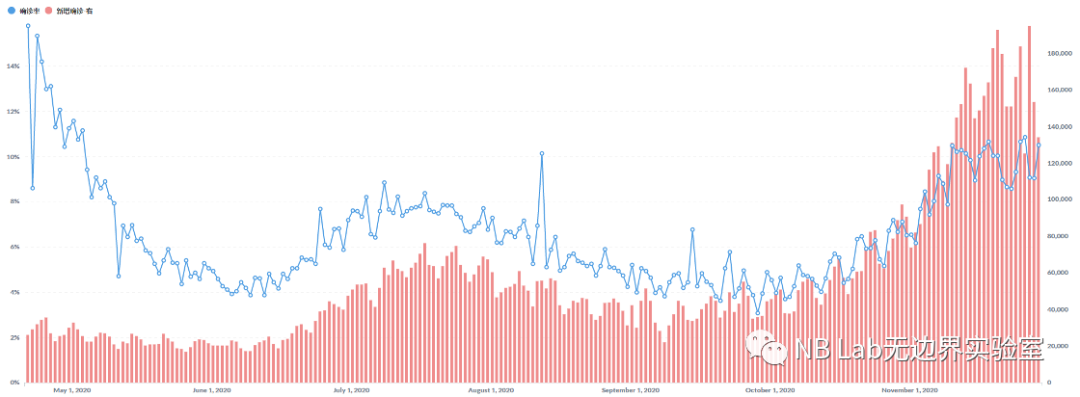

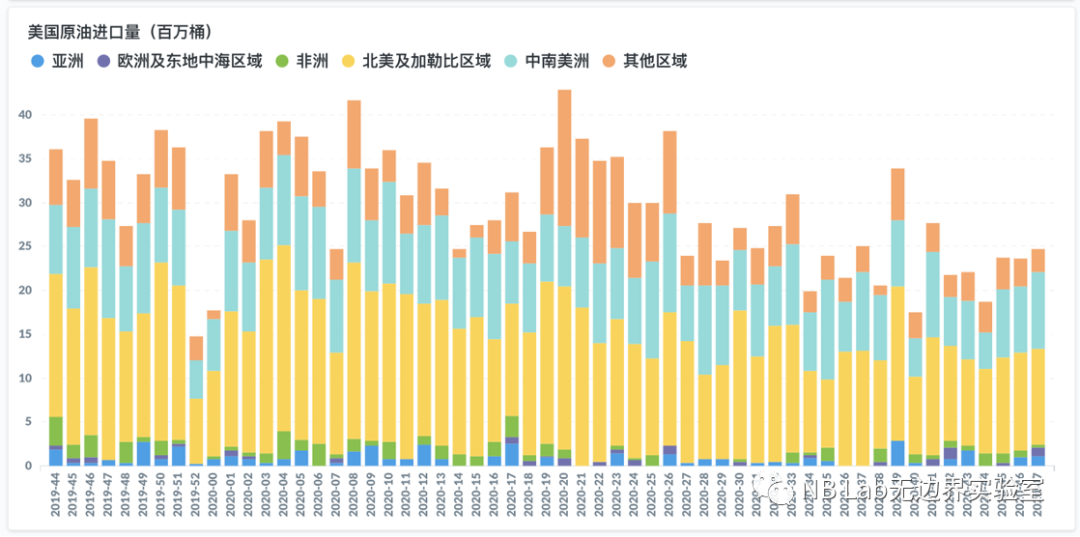

根据最新美国能源信息署EIA的数据,本周原油库存减少70万桶,汽油及总油品库存分别增加350万桶和10万桶,在美国炼厂开工率持续上行的情况下,美国各类油品库存仅少量增长,美国能源消费或持续恢复,如果疫苗大面积推广,美国能源需求有望进一步回升。由于美国卫生事件反复,美国出行强度出现波动,虽然依然维持高位,但在卫生事件反复下所导致的出行下行或短期对能源需求造成一定负面影响。

美国原油浮仓-5.31

美国原油浮仓-9.30

美国原油浮仓-10.31

美国原油浮仓-11.30

美国原油库存(百万桶)

美国总油品库存(百万桶)

美国汽油库存(百万桶)

美国炼厂开工率

美国原油浮仓

美国出行指数

美国卫生事件

美国原油进口量

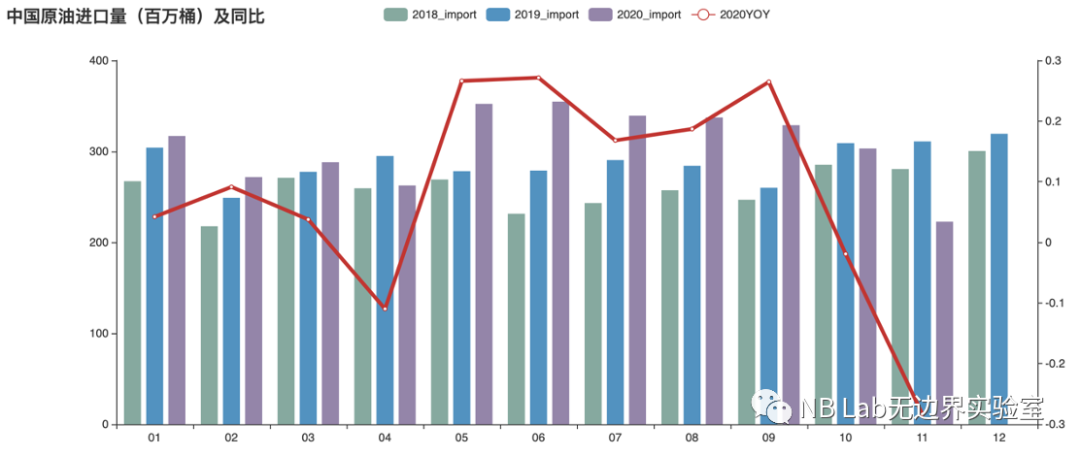

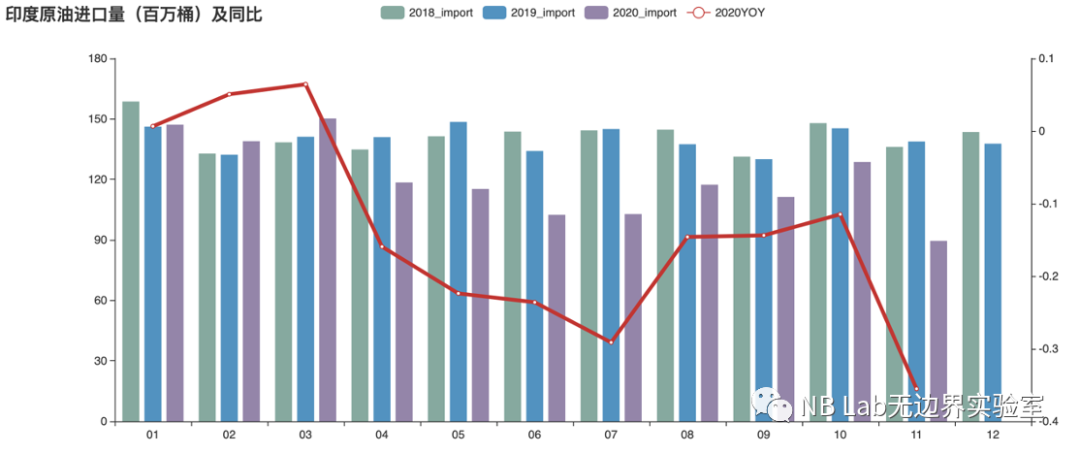

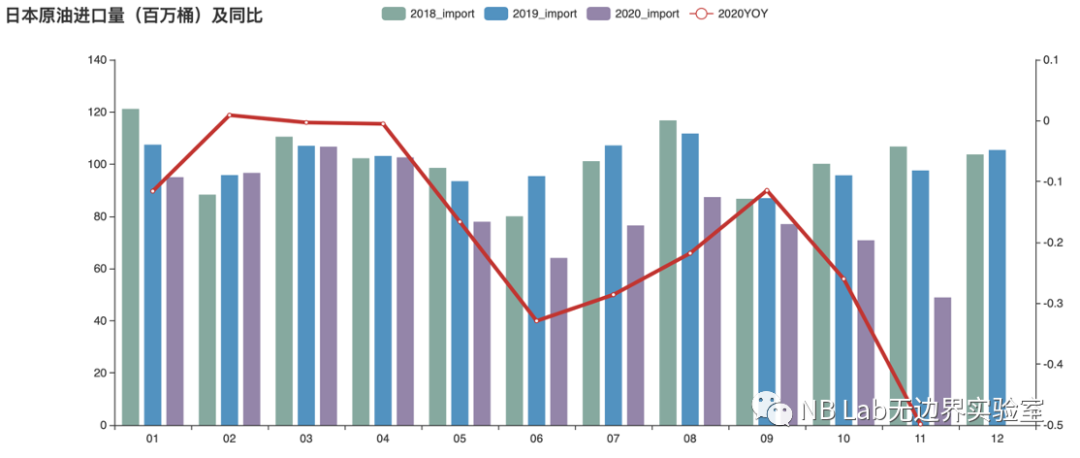

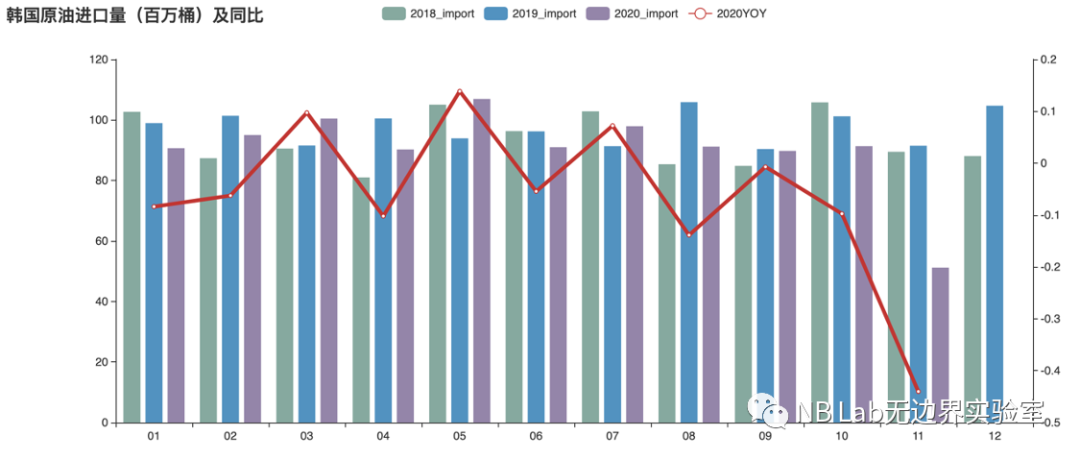

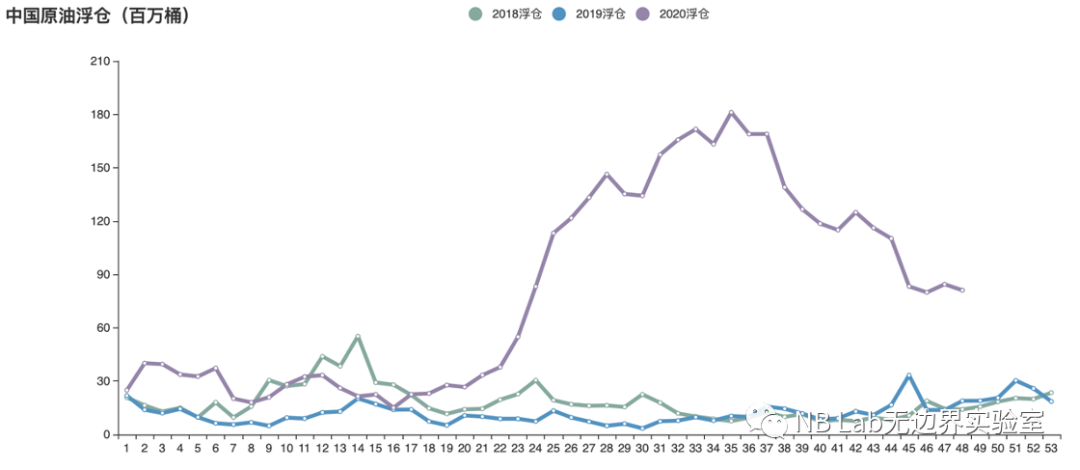

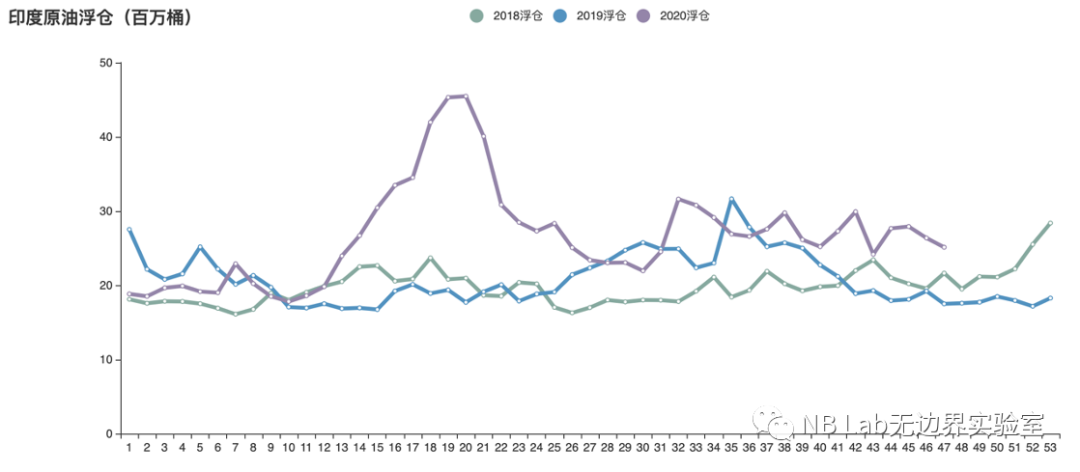

中国原油消费需求基本恢复,受前期“抢油”影响,四季度原油进口量预计持续维持低位,但由于中国炼厂原油加工量的增长,2021年中国能源消费预计将进一步上升。亚洲其他市场2020年原油进口量相比去年同期整体出现较明显的下行,尤其是原油需求较为旺盛但受卫生事件负面影响较为严重,如果疫苗全面推广的话,亚洲能源消费预计2021年进一步回暖,但印度受经济水平限制,能源消费回暖速度或小幅低于欧美发达国家。

中国原油进口量

印度原油进口量

日本原油进口量

韩国原油进口量

中国原油浮仓-5.31

中国原油浮仓-9.30

中国原油浮仓-10.31

中国原油浮仓-11.30

中国原油浮仓

印度原油浮仓

全球原油价格2021年展望:2020年12月3日,OPEC+举行年度会议,用于讨论在欧美卫生事件持续严峻和封锁的情况下是否延迟本轮770万桶的减产计划,目前计划从1月起增长50万桶原油供应量,即名义减产率从770万桶下滑至720万桶,并从2021年1月起每月举行会议评估是否进一步增产,单次增产预计不超50万桶。OPEC+最新会议决策略低于市场预期,在此预期下,全球原油市场预计短期仍处于供大于求的状态,如果疫苗全面推广的话,全球原油需求持续恢复,全球原油价格中枢相比2020年有望抬升,但抬升幅度中短期内较为有限,考虑到页岩油的生产成本及近几年的WTI原油价格波动,一旦WTI原油价格达45+美元/桶,美国页岩油商大概率开始大量套保,而大量套保或增加全球原油市场供应的边际增量,从而打压原油价格,预计Brent原油价格中枢约为50(±5)美元/桶,WTI原油价格中枢约45(±5)美元/桶。

全球原油价格2021年展望

风险提示

1.卫星定位和油轮跟踪数据误差对结果产生影响:卫星数据误差包括与卫星定位直接有关的定位误差,以及与卫星信号传播和接收有关的系统误差。

2.其他第三方数据来源出现误差对结果产生影响:由于第三方数据来源涉及联合国,各类商业机构,各国政府组织等,数据准确程度不一,从而有可能出现误差。

3.模型拟合误差对结果产生影响:由于数据体量较大,且数据并非完美,而模型也无法做到完美捕捉数据本身,从而导致误差。

(编辑:张金亮)