本文来自“CITICS债券研究”

核心观点

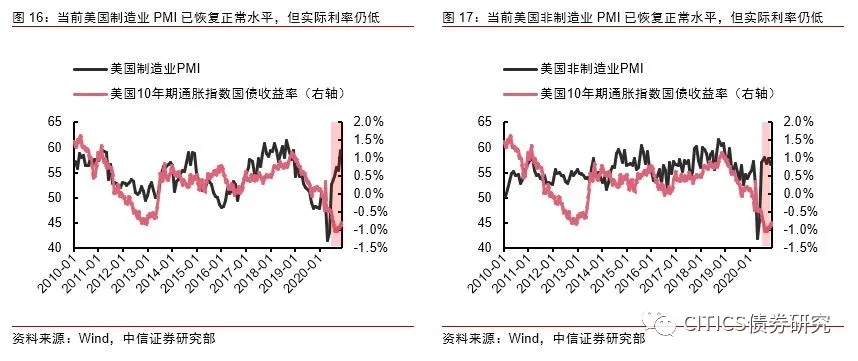

2008年以来,金价的中期(一般指数月至一两年)核心影响因素是美元实际利率,二者在年度和季度时间维度上呈现比较显著的反向关系。在美国和全球经济缓慢复苏的预期之下,预计美元实际利率上行概率和空间大于下行,综合来看黄金的胜率与赔率、收益分散和避险价值均已不高,中期配置性价比不佳。

8月以来市场继续看多黄金的主要理由并不充分。8月7日,金价创下历史新高。自那时起直至日前,市场上继续看多贵金属者不少,主要理由:美联储持续量化宽松、预期美国通胀水平上升、美元中期走弱等,但这些理由并不充分。

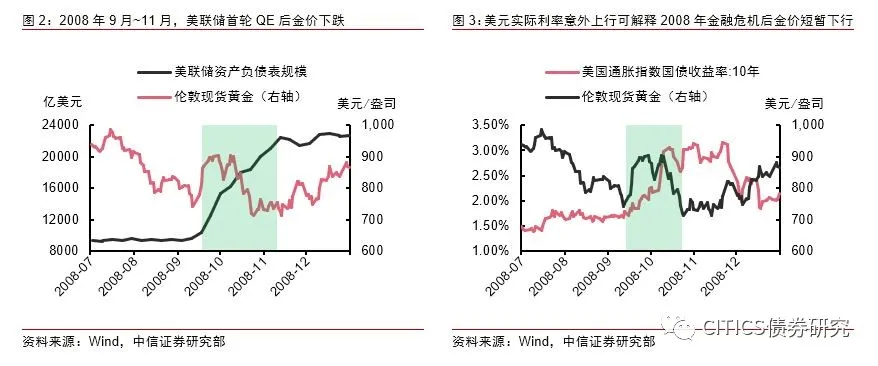

1) 美联储量化宽松不必然导致金价上涨。2008年美联储实施第一轮量化宽松后,金价在2个月内下跌近10%;2012年~2014年美联储实施第三轮量化宽松期间,金价大跌33%,美元实际利率上行可以很好解释这两次下跌。

2) 美国通胀水平小幅上升不一定推升金价。2008年以来,金价与美国核心CPI有过同向变动(譬如2010年10月~2013年4月),但是反向变动时期也不少见,金价与美国通胀水平小幅波动难言相关。

3) 美元强弱对于金价解释力度明显不如美元实际利率。譬如2017年3月~12月中旬,美元指数由101.7下行至94.1,跌幅约7.5%,但金价从1248美元/盎司涨涨跌跌后回到1244.美元/盎司,因为期间美元实际利率几乎未变。

中期影响金价的核心因素就是美元实际利率。美元实际利率的核心影响作用主要体现在两个方面:其一,其他因素如美联储货币宽松亦要通过影响美元实际利率,才能推升金价;其二,当其他因素影响金价方向与美元实际利率影响相悖时,美元实际利率影响更为显著。金价主要影响因素背后的经济学逻辑:

1) 黄金资产无现金流,难以绝对估值,可以通过美元实际利率进行相对估值。持有黄金能对冲通胀风险,相当于具有“通胀”收益,机会成本则是名义利率,因此持有黄金的净收益为负的美元实际利率。金价与实际利率反向相关。

2) 美联储货币宽松是影响金价的长期变量,但作为中短期看多黄金的逻辑要谨慎。黄金作为一类特殊商品,保有量和储量比较稳定,其价格理应受到以主要货币发行总量衡量的全球财富总量影响。

3) 美元指数反映美元对外价值,实际利率反映对内价值,二者并不总是一致,需辨明美元强弱背后驱动因素,才可能得出美元与黄金关系的正确结论。

4) 通胀推升金价的经济学逻辑不言自明,但是近20多年来美国通胀水平处于低位,以通胀水平小幅回升逻辑看多金价,容错率低。

大类资产配置视角看贵金属:中期配置性价比不高。

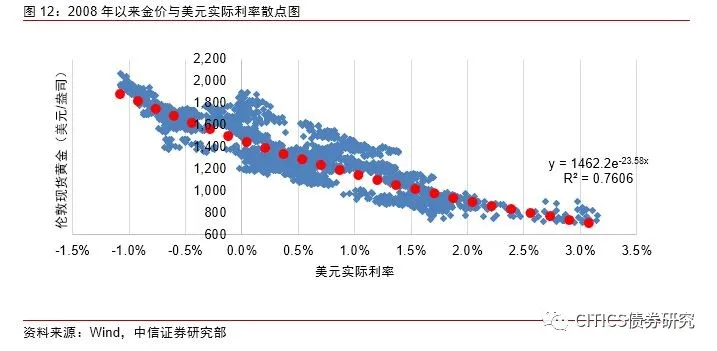

1) 预计美元实际利率上行概率和空间大于下行。主要理由:美国制造业PMI等高频经济数据已修复至常态,但美元实际利率仍在底部;市场对于美联储扩大量化宽松的预期仍高,但这未必带来美元实际利率下行;当前美元实际利率处于历史极低水平,上行概率和空间大于下行,且在实际利率处于极低水平时,金价对于利率变动更加敏感,一旦利率上行,金价下降可能性很大。

2) 黄金自身的胜率与赔率、收益分散和避险价值均已不高,中期配置性价比不佳。预期美国和全球经济缓慢复苏、美元实际利率上行概率和空间大于下行,黄金在中期的胜率和赔率不高;原油、有色金属修复与金价下跌背后乃是同源,黄金的风险分散价值不大;随着拜登确认胜选,黄金避险价值下降。

风险因素。美国经济复苏明显不及预期;美联储量化宽松和美国通胀大超预期。

正文

我们自9月起多次明确提示贵金属配置性价比不高

8月金价创下历史新高,我们并未继续看多

8月以来市场继续看多黄金的主要理由并不充分。今年8月7日,当金价创下历史新高、银价创下7年来新高之时,我们并未继续看多。当时乃至日前市场上继续看多贵金属者仍有不少,主要理由不外乎:美联储持续量化宽松、预期美国通胀水平上升、弱势美元以及潜在的中美紧张关系加剧等。这些因素无疑都会影响黄金价格,但是分析事物需要把握其主要矛盾和矛盾的主要方面,否则眉毛胡子一把抓,难以穿透重重迷雾、认清真相。

在贵金属错综复杂的影响因素之中,究竟哪个才是核心因素?我们通过检视历史发现,2008年以来金价的中期(一般指数月至一两年)核心影响因素乃是美元实际利率。其他因素要么通过影响美元实际利率才能间接影响金价,要么在与美元实际利率影响相悖时,让位于美元实际利率。抛开美元实际利率研判,仅以美联储量化宽松、预期美国通胀水平上升、美元中期走弱等理由看多黄金,可能并不严谨。8月10日,我们建议短期不宜追高贵金属,保持密切观察。

9月开始我们多次明确提示贵金属配置性价比不高

基于美元实际利率可能易上难下的核心判断,我们自9月起多次提示贵金属配置性价比已不高。我们观察到,美国制造业PMI、非制造业PMI已在6~7月恢复至正常水平,消费、就业数据也自底部反弹,从历史数据来看,美国制造业PMI与美元实际利率呈现比较好的同步相关性,但是9月1日,美国10年期通胀指数国债收益率仍然创下历史最低水平,与制造业PMI走势明显背离,在美国经济缓慢复苏的预期之下,后续美元实际利率更有可能拾级而上,即算美元实际利率不会向上,下行空间也将有限,或将步入磨底阶段,总体而言,宏观风向已不利于贵金属。由此我们在9月14日开始多次明确提示,贵金属配置性价比或已不高。

金价中期核心影响因素是美元实际利率

美联储量化宽松不必然导致金价上涨

2008年美联储实施第一轮量化宽松后,金价在2个月内下跌近10%。2008年9月15日,雷曼兄弟公司申请破产引爆金融危机,美联储随即启动第一轮量化宽松,9月15日~11月12日,美联储资产负债表规模从9613亿美元迅速扩张到22467亿美元,扩大136%,但是同期,伦敦现货黄金价格由787美元/盎司下跌至712美元/盎司,下跌9.5%。以10年期美国通胀指数国债收益率衡量的美元实际利率由1.7%意外大幅上升至2.79%,可以解释金价下跌。

2012年~2014年美联储实施第三轮量化宽松期间,金价大跌33%。2012年9月14日,美联储宣布从15日开始推出新一轮量化宽松政策 (即QE3)。2012年9月15日~2014年底,美联储资产负债表规模从28650亿美元扩张到45415亿美元,扩大59%,但是同期伦敦现货黄金价格由1770美元/盎司下跌至1184美元/盎司,跌幅高达33%。美元实际利率由-0.61%上行至0.49%,可以解释这一下跌。

美国通胀水平小幅上升不一定推升金价

1970年代美国高通胀推动金价大涨,但近25年来美国通胀对于金价解释乏力。1970年代,两次石油危机导致的西方国家恶性通胀,对于金价上涨幅度和节奏具有很好解释力,但自1995年以来,美国步入低通胀时期,以核心PCE、核心CPI当月同比衡量的通胀水平始终处于3%以下。

2002年~2011年黄金从280美元/盎司最高涨至1921美元/盎司的超级上涨行情,更多像是对于此前20年黄金熊市的价值修复,期间美国核心CPI仅在0.6%~2.9%的范围内窄幅波动,难以解释金价接近6倍的涨幅,也对金价走势节奏缺乏指示作用。

2008年以来,金价与美国通胀水平小幅波动难言相关。2008年以来,美国核心CPI、核心PCE在0.6%~2.5%区间小幅波动。从历史数据来看,金价与美国核心CPI有过同向变动(譬如2010年10月~2013年4月,图7中红色区域),但是反向变动时期也不少见(譬如2008年12月~2010年10月、2019年10月~2020年6月,图7中绿色区域)。总体而言,美国核心CPI或核心PCE当月同比在低位水平下的小幅波动,对于金价走势缺乏有说服力的解释力度,金价与美国通胀水平小幅波动难言相关。

美联储最新货币政策框架也仅仅是容许通胀率一段时间内小幅上升。8月27日,美联储发布说明,调整了货币政策框架,在新框架下引入了“平均通胀政策”,在通胀率持续低于2%的时期之后,适当的货币政策可能会在一段时间内使通货膨胀率略高于2%。可见,美联储最新货币政策框架也仅仅是容许通胀率在一段时间内略高于2%,当前市场对于美国明年通胀比较乐观的预期也就3%左右。美国通胀水平低位小幅回升,难以构成看多金价的有力理由。

2008年后美元强弱对于金价解释力度明显不如美元实际利率

美元强弱对于金价解释力度明显不如美元实际利率。作为美元计价商品,黄金价格自然受到美元汇率影响,但是2008年后,美元强弱对于金价解释力度不及美元实际利率。譬如2017年3月~6月,美元指数单边走弱6%,但是由于期间美元实际利率变动不大(上行15bps),因而金价基本没有变化;2017年7月11日~9月8日(图8中红色区域),金价上涨11%,期间美元指数虽然走弱,但我们认为美元实际利率由0.62%下行至0.25%才是主因;综合来看,2017年3月~12月中旬,美元指数由101.7下行至94.1,跌幅约7.5%,但金价从1248美元/盎司涨涨跌跌后回到1244.美元/盎司,几乎未变。

根据中信证券研究部宏观组预测,2021年美元指数或将最低下行至88,相比当前水平92大约下跌不到5%,这一贬值幅度显然对于金价支撑作用有限。

另一方面,美元走强也并不一定意味着金价走弱。譬如2018年2月15日~2020年2月20日,美元指数由88.6上行至99.9,上涨约12.8%,但是同期金价也上涨将近20%。

2008年后金价的中期核心影响因素是美元实际利率

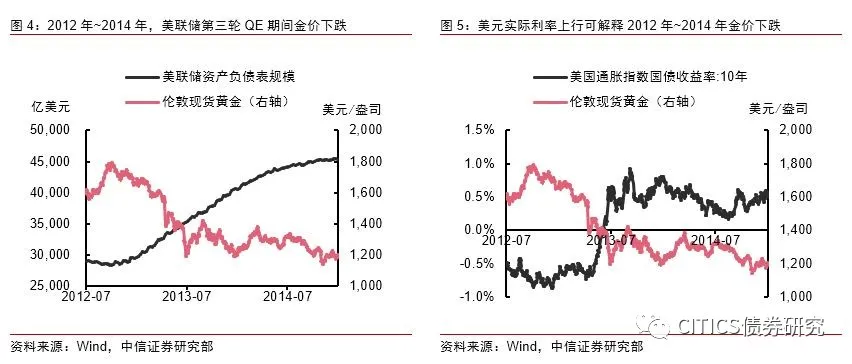

2008年后,金价与美元实际利率呈现比较显著的反向关系。以年度来看,金价与美元实际利率的反向关系在过去13年中有11年成立,仅在2008年、2014年不成立,这两年均是金价和美国实际利率变化幅度比较小的年份,金价与美元实际利率同涨同跌,可能受到随机扰动因素影响更大。以季度来看,金价与美元实际利率的反向关系在2008年以来的51个季度中,有40个季度成立,反向关系不成立的季度,一般也是金价或美元实际利率变化较小的时期。

因此我们认为,中期影响金价的核心因素就是美元实际利率,这种核心作用体现在两个方面:

其一,其他因素如美联储货币宽松亦要通过影响美元实际利率,才能推动金价上行。典型时期包括2008年9月~11月美联储第一轮量化宽松时期,2012年10月~2014年底美联储第三轮量化宽松时期,两个时期量化宽松并未导致美元实际利率下行,也就不能推动金价上行。

其二,其他因素影响金价方向与美元实际利率影响相悖时,美元实际利率影响更为显著。典型时期包括2014年7月~2015年1月,美元指数单边上涨近20%,但同期金价仅小幅下跌2%,主要原因在于美元实际利率由0.32%小幅下行至0.21%(这种幅度波动解释为随机因素或许更为恰当),波动不大。

影响美国金融市场和美元信用的重大事件,亦对金价产生短期影响,但为从属地位。正如我们在此前报告《大类资产配置视角下的黄金投资》(2019年10月28日发布)中所指出的,“黄金避险主要是避经济、金融领域尤其是影响美国经济、金融市场的风险事件,对于一般国际政治、地区军事冲突方面突发事件的避险效应并不显著”,也就是说影响美国金融市场的重大事件,会对金价产生短期影响。

同时,影响美元信用的重大事件,则会强化美元实际利率下行对于金价的推动力度。典型时期包括2011年,当年8月5日,标准普尔宣布将美国主权信用评级由AAA下调至AA+,原因主要在于美国政府与国会达成的债务上限协议,缺少标普所预期的举措以维持中期债务稳定,这对金价在一个月后创下当时历史新高起到推波助澜作用。

金价主要影响因素背后的经济学逻辑

黄金资产无现金流,难以进行绝对估值,可以通过美元实际利率进行相对估值。金融资产无论是股票还是债券,其估值核心逻辑是现金流折现,但黄金资产没有现金流,因此很难对其进行绝对估值。退求其次,可以根据美元实际利率(纽约商品交易所黄金交易量超过全球市场的一半,黄金定价主要在纽约商品交易所内进行,并以美元计价,因此参考美元实际利率对黄金进行相对估值。)对其进行相对估值,持有黄金没有现金流收益,但能对冲通胀风险,相当于具有通胀预期“收益”,持有黄金的机会成本(不考虑物理持有成本)是名义利率,因此,持有黄金的净收益=通胀预期-名义利率=-实际利率,即以美元实际利率反向衡量。2008年以来,金价与美元实际利率呈现比较好的负向相关关系。进行指数拟合可得:

从图12还能看出,在美元实际利率处于较高或极低水平时,金价波动范围较小,反映金价对于美元实际利率变动更加敏感。

美联储货币宽松是影响金价的长期变量,但作为中短期看多黄金逻辑需要谨慎。黄金作为一类特殊商品,保有量和储量比较稳定,根据财富效应,其价格理应受到全球财富总量(以主要货币发行总量衡量)影响,随着全球财富总量和货币发行总量不断增加,长期来看以信用货币计价的金价应呈上升趋势。但以中短期来看,货币宽松逻辑看多金价存在两个潜在问题:

其一,货币宽松并不必然立即推升狭义通胀和广义通胀——包含黄金在内资产价格的通胀,例如2008年9月中旬美联储开启首轮QE后,金价和标普500指数均在2个月内甚至下行;

其二,投资者对于量化宽松已经非常熟悉,资产价格反映到位时间可能提前,以宏观慢变量去指导市场快变量,需要谨慎。美联储量化宽松政策已有12年历史,市场参与者对其非常熟悉与适应,这会使得新一轮的量化宽松实施以后,市场在较短时间内就将金价反映到位,后续再以货币宽松这样的宏观慢变量去指导金价这样的市场快变量,需要谨慎。6月以来,美联储资产负债表规模扩张速度已经明显放缓,当前(11月30日)规模与6月时相当,而金价经历上涨、下跌后也已非常接近6月份盘整水平上方。

美元指数反映美元对外价值,美元实际利率反映美元对内价值,当二者不一致时,对内价值对于金价发挥主导作用。美元指数衡量美元对一揽子货币(其中欧元占近60%)的汇率变化程度,反映的是美元对外价值。与美元实际利率反映持有黄金成本不同,美元强弱并不直接作用于金价。美元对外价值与对内价值变化并不总是一致,当二者不一致时,美元对内价值(即美元实际利率)对于金价发挥主导作用。

因此,需要辨明美元强弱背后驱动因素,具体情况具体分析,才有可能得出美元与黄金走势关系的正确结论。例如,当美元走弱是由于美国经济周期向下,从而实际利率也下行时,美元对外、对内均为贬值,往往表现出弱势美元下的金价走低;当美国经济疲软从而实际利率下行,但又相较欧洲更强时,美元对内贬值、对外升值,则往往会呈现“金价与美元指数同时向上”现象;当国际金融市场突发重大事件时,美元和黄金同为避险资产,既可能短期同步走强,也可能由于美元流动性问题,出现“美元走强、金价下跌”组合。凡此种种,不一而论,不能以“美元和黄金跷跷板”、“美元走弱、美元计价商品上涨”之类逻辑简单化美元与黄金关系。

美国通胀水平处于低位,以通胀水平小幅回升逻辑看多金价,容错率低。通胀推升金价的经济学逻辑,是显而易见的。或者,与其说通胀能够推升金价,不如说通胀和包括黄金在内的商品价格上涨从根本上就是一体的。问题在于,通胀的绝对水平及其持续时间。

1970年代,两次石油危机带来的恶性通胀,呈现“绝对水平高、持续时间长”的特征,对于金价起到决定性作用。通胀绝对水平高、持续时间长,意味着市场难以准确预期,长时间的混乱预期,又会产生恐慌情绪,都有助于大大推升金价。

1995年以来,美国处于低通胀时期。观察历史数据,2008年10月~2015年12月以外期间,市场对于美国通胀水平预期非常准确,2008年10月~2015年12月是美联储三轮量化宽松时期,市场预期与实际水平差异稍大,但绝对值不高。总体而言,近20年来,市场对于美国通胀水平预期还是比较准确的。通胀水平低位小幅回升,本身对于金价推升力量不大,同时市场又能比较准确预期到(即算预期错误,由于绝对水平较低,错误也小),这就难以判断金价是否已经包含通胀预期,使得以通胀逻辑判断金价走势,容错率低。

美元实际利率中期走势研判

美元实际利率上行概率大于下行

分析美元实际利率,可从名义利率和通胀预期入手,也可直接入手。名义利率受到通胀预期很大影响,而实际利率更好反映实体经济融资成本和投资回报,在当前美国经济料将逐渐复苏、通胀水平小幅回升的大背景下,直接分析实际利率可能更为适当。我们认为,美元实际利率上行概率大于下行,主要理由如下:

其一,美国制造业PMI等部分高频经济数据已修复至正常水平,但美元实际利率仍在底部,二者明显背离。美国制造业PMI、非制造业PMI已在6~7月恢复至正常水平,消费、就业数据也自底部反弹。公共卫生事件带来的经济冲击不同于金融危机,一旦物理因素(例如社交隔离)消除或缓解,经济修复将会比较确定。随着疫苗行将问世并有望于明年大规模接种,公共卫生事件有望逐步得到控制,美国和世界经济持续修复的方向是明确的,不确定的只是幅度与节奏。

从历史数据来看,美国制造业PMI与美元实际利率呈现比较好的同步相关,但是当前二者走势明显背离,后续美元实际利率可能随着经济修复而拾级向上。

其二,市场对于美联储、欧央行继续扩大量化宽松的预期仍高,但继续宽松未必带来实际利率下行。今年3月,美联储宣布将联邦基金利率目标区间下调至0~0.25%区间, 短期难以看到实施负利率政策可能。2008年~2014年,金融危机后美联储三轮量化宽松政策力度边际减弱,2012年~2014年第三轮量化宽松后,随着美国经济复苏,美元实际利率甚至开始上行。

美联储资产负债表规模已从2月末的4.2万亿美元扩张到11月末的7.3万亿美元,后续即使继续扩大量化宽松规模,边际上最宽松的时期料已过去,叠加美国经济逐步复苏预期,也难言实际利率继续下行。

其三,当前美元实际利率处于历史最低水平,上行概率大于下行。11月30日,美国10年期通胀指数国债收益率为-0.87%,今年公共卫生事件爆发以来持续处于负值区间,已经处于历史最低水平。从历史数据来看,美国10年期通胀指数国债收益率只在2012年~2013年6月处于负值区间,随着美国经济修复,美元实际利率料难长期处于负值,向上修复概率明显大于向下。即使实际利率不会很快大幅上行,但要再创新低,也有较大难度。

大类资产配置视角看贵金属:中期配置性价比不高

预计美元实际利率上行概率和空间大于下行,黄金在中期的胜率和赔率不高。如前所述,美元实际利率或正处于磨底阶段,上行概率和空间大于下行,而其他可能推动金价上涨的因素比较疲弱,因此我们维持金价易下难上的判断,胜率和赔率或已不高。而且,在美元实际利率处于极低水平时,金价波动范围较小,这意味着金价对于美元实际利率变动更加敏感,一旦美元实际利率上行,金价下降的可能性很大。

原油、有色金属等商品胜率和赔率更高,油金比、铜金比修复力量之下,当前黄金分散风险价值不大。今年3月在公共卫生事件和美元流动性危机冲击之下,全球主要大类资产曾上演过同步大跌,而在美欧央行史无前例地量化宽松之后,主要大类资产又共同开启上行修复进程。进入11月后,主要大宗商品走势分化,其中原油、有色金属重启上行,而贵金属下跌。1990年以来的大部分时间里,油金比、铜金比变化趋势与全球经济周期高度吻合,当前油金比、铜金比均处于历史最低区间,从历史数据来看,当油金比、铜金比达到底部区间时,随后一年都将迎来修复。在公共卫生事件疫苗行将问世并被广泛接种、美国和全球经济缓慢复苏的预期之下,油金比、铜金比料将修复,原油、有色金属是较黄金胜率与赔率更好的商品。

一项资产被纳入组合,可能出于其自身风险收益比良好,也可能是由于其具有分散风险价值。在当前全球经济缓慢复苏较为明确的宏观状态下,原油、有色金属修复与金价下跌背后乃是同源,因此黄金的风险分散价值不大。

随着拜登确认当选美国新一任总统,黄金中期避险价值也在下降。黄金在短时间内具有一定避险属性,随着拜登确认当选美国新一任总统,预计未来一两个季度,其主要精力将是抗疫和美国国内事务,中美摩擦和国际地缘政治不确定性料将下降,黄金避险价值也将明显下降。而且从另一方面来说,股指期货、期权等衍生品或能提供更好的对冲效果,也削弱了黄金的避险配置价值。

综合来看,目前黄金自身的胜率与赔率、收益分散和避险价值均已不高,中期配置性价比不佳。尽管从长期来看,黄金或许还会在未来某个时间再创新高,而短期大跌之后可能出现交易性机会,但从大类资产配置角度而言,在当前宏观经济金融环境下,黄金作为一类资产,无论是其自身胜率与赔率,还是作为风险分散或避险资产的配置价值都已不高,不配或低配或是比较好的选择。

风险因素

美国经济复苏明显不及预期;美联储量化宽松和美国通胀大超预期。

(本文编辑:孙健一)