本文来自 微信公众号“中泰金融国际”。

公司简介:

泡泡玛特(09992)是中国一家以IP为核心的潮流玩具公司。截至2020年6月底,公司的销售网络主要包括136间零售店、1,001间创新机器人商店及几家主流电商平台等。此外公司运营93个IP,包括Molly、Dimoo、Bobo&Coco、Yuki等12个自有IP,Pucky、The Monsters、Satyr Rory等25个独家IP及米奇老鼠、Hello Kitty、Despicable Me等56个非独家IP。

中泰观点:

盲盒玩具受益整体潮流玩具市场规模高速增长:根据弗若斯特沙利文数据,中国潮流玩具零售的市场规模预期将于2024年将达人民币763 亿元,2019-2024的年复合增长率约29.8%。我们认为公司的主要产品盲盒玩具将在高增长的行业背景下受益,主因(1)盲盒玩具相比于男性向为主的手办、模型价格便宜,形象可爱小巧可填补女性向市场空缺,消费者可以从偶然买家演变为常规买家成为盲盒发烧友;(2)随着中国泛娱乐市场的发展,越来越多的高质量IP内容吸引更多粉丝;(3)低线城市的消费升级。

经营业绩方面:2017-2019财年及2020上半年,公司收入分别为人民币1.6亿元、5.1亿元、16.8亿元及8.2亿元,其中来自公司自有IP的收入占比总收入分别约为25.9%、41.9%、37.2%及34.4%,而明星IP Molly形象的产品销售额分别占泡泡玛特品牌产品总收益的约89.4%、62.9%、32.9%及16.3%,可见公司已不再高度依赖单一明星IP,可实现多元化IP产品结构。公司的销售渠道包括了零售店、线上、机器人商店、批发及展会,其中零售店的收入占比总收入约63.9%、48.3%、43.9%及38.3%,线上渠道的收入占比总收入约9.4%、20%、32%及40.9%;毛利率分别为47.6%、57.9%、64.8%及65.2%,持续上升由于销售增加以及收购IP而向艺术家支付的设计费达到上限而实现了规模经济所致;存货周转天数分别为49天、45天、46天及126天;归母净利润率分别为1%、19.3%、26.8%及17.3%;经营活动所得现金净额分别为1,551万元、1.8亿元、5亿元及1.2亿元。

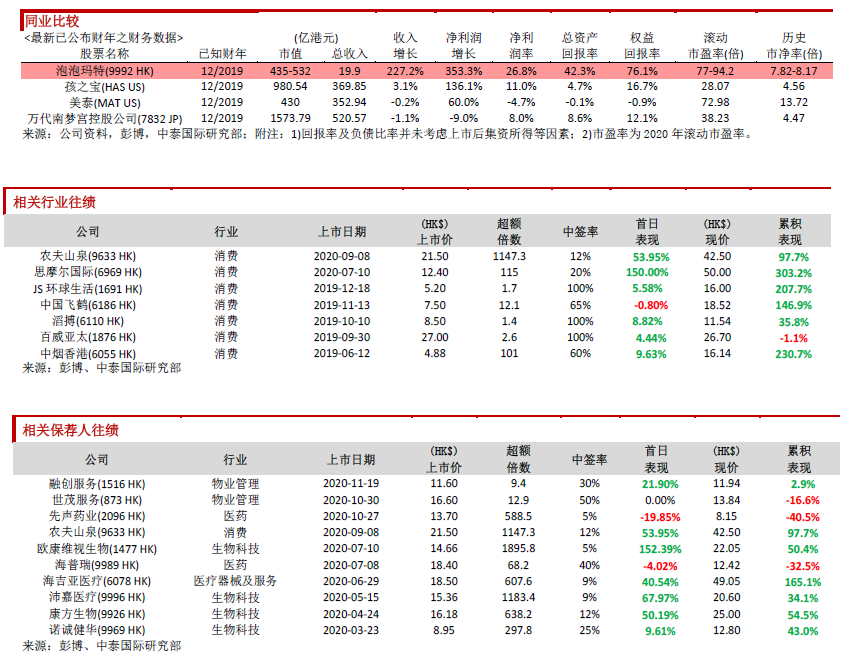

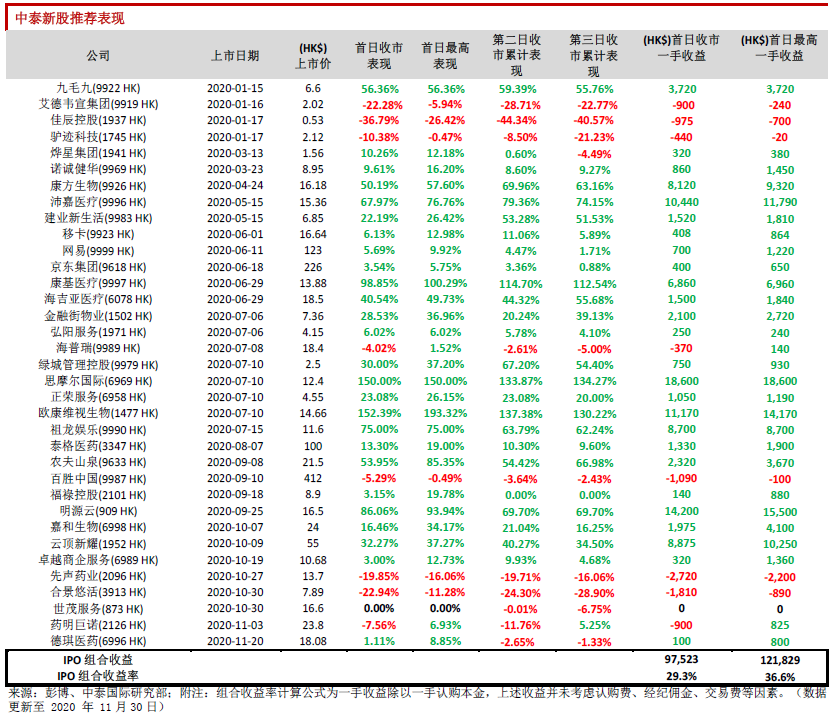

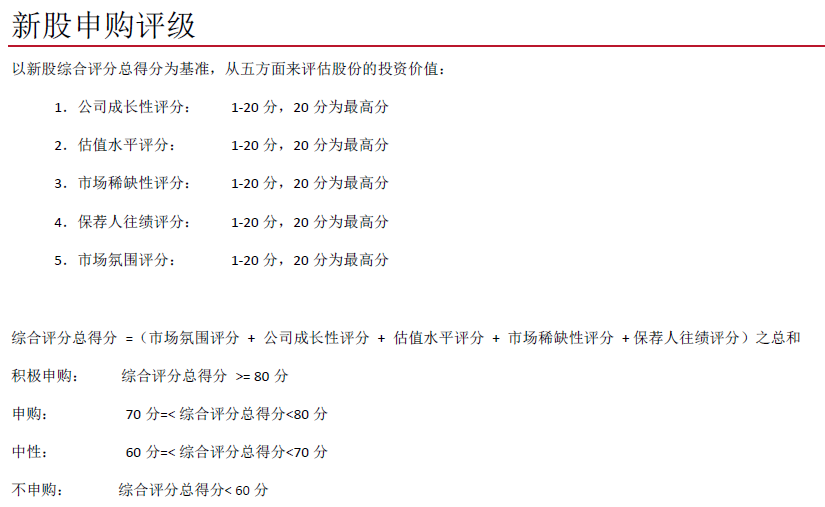

估值方面:按全球公开发售后的13.8亿股本计算,公司市值为435-532亿港元。19年静态市盈率约为81.8-100倍,20年滚动市盈率(按2H19及1H20盈利计算)约为77-94.2倍,目前港股暂未合适对标企业,若与日本大型IP玩具商万代(7832 JP)相比,公司估值较高,但日股市盈率传统上偏低,参考作用不大。此次稳价人是摩根士丹利,今年保荐11个项目,首日表现8涨2跌1平。公司计划于2021年及2022年分别在中国合共开设83间及100间零售店,并在中国分别合共开设800间及1,000间机器人商店,预计可保证公司业绩高速增长,综上所述我们给予其76分,评级为“申购”。

风险提示:(1)市场竞争风险、(2)消费者喜好发生转变

(编辑:马火敏)