本文来自 微信公众号“杨仁文研究笔记”。

核心观点

事件:

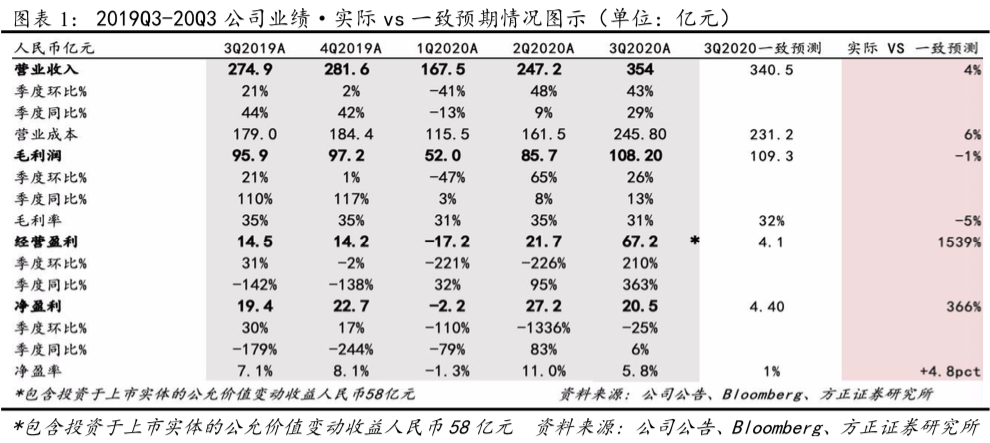

美团(03690)于2020年11月30日发布2020年Q3季度业绩报告。公司20Q3实现营业收入354亿元(YoY +29%,QoQ +43%),毛利润108亿元(YoY +13%, QoQ +26%),经营性溢利为67.2亿元(YoY +363%),其中包括投资于上市实体的公允价值变动收益58亿元,经调整净利润为20.5亿元(YoY +6%)。

核心观点:

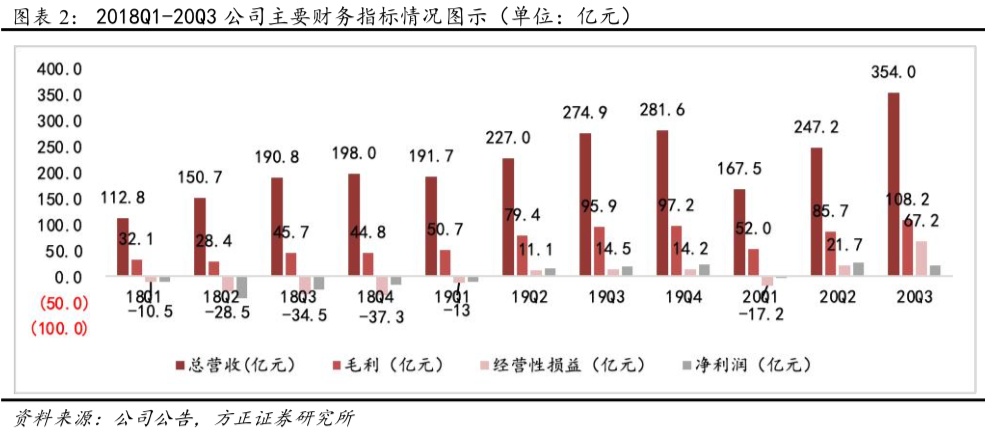

1、主要财务指标分析:20Q3公司从公共卫生事件中恢复,全面增长,新赛道新业务协同发展业绩超预期,实现营业收入354亿元(YoY +29%,QoQ +43%),毛利108亿元(YoY +13%, QoQ +26%),经营性溢利为67.2亿元,其中包含投资于上市实体的公允价值变动收益58亿元,经调整净利润为20.5亿元(YoY +6%),净利润率为6%。

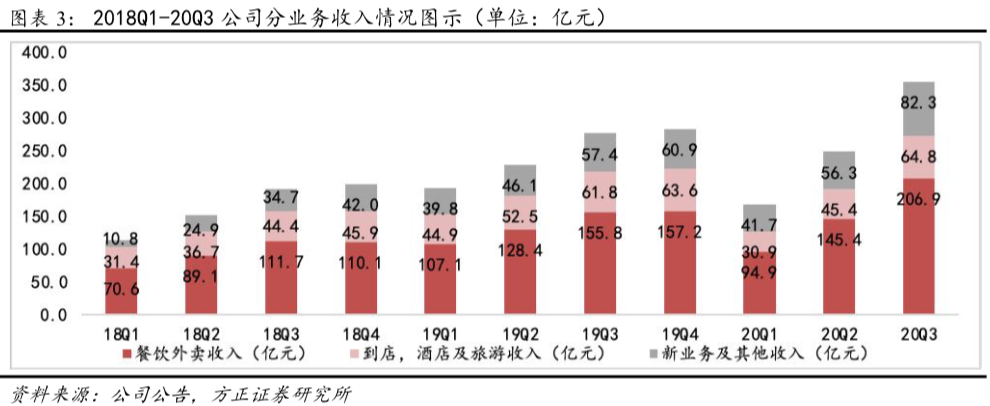

分业务收入:20Q3公司实现餐饮外卖收入206.9亿元(YoY +33%, QoQ +42%); 到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%);新业务及其他收入82.3亿元(YoY +43%, QoQ +46%)。

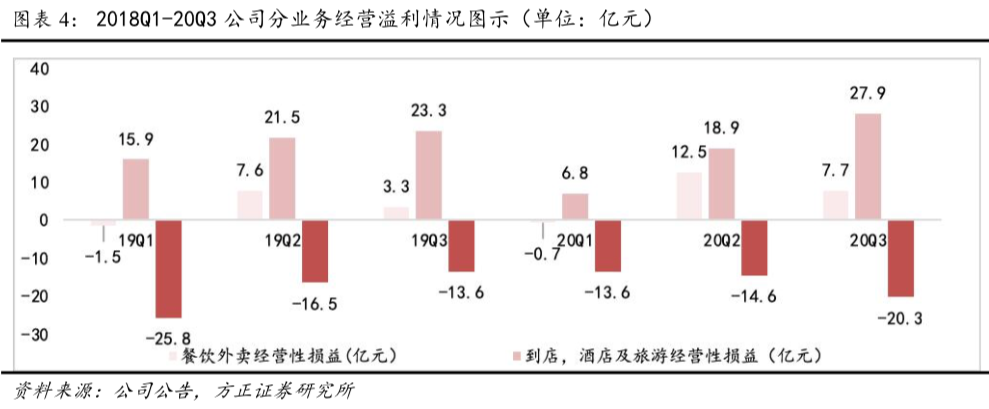

分业务经营溢利:20Q3公司实现餐饮外卖经营溢利7.7亿元(YoY +133%, QoQ -38%),经营利润率4%(YoY +2pct); 到店、酒店及旅游经营溢利27.9亿元(YoY +20%,QoQ +48%),经营利润率43%(YoY +5pct);新业务及其他经营溢利-20.3亿元(YoY +49%, QoQ +39%),经营利润率-25%。

分类型收入:20Q3公司实现佣金收入231.3亿元(YoY +25%,QoQ +45%);在线营销服务收入56.6亿元(YoY +28%,QoQ +31%);其他服务及销售收入66.1亿元(YoY +47%, QoQ +47%)。

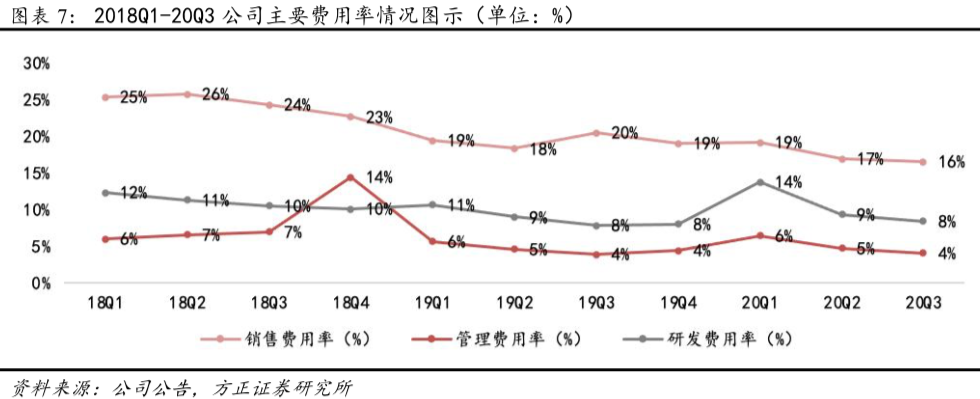

费用情况:20Q3公司研发费用率8%(YoY +0pct,QoQ -1pct),销售及营销费用率16%(YoY -4pct, QoQ -1pct), 一般及行政费用率4%(YoY +0pct, QoQ -1pct) 。

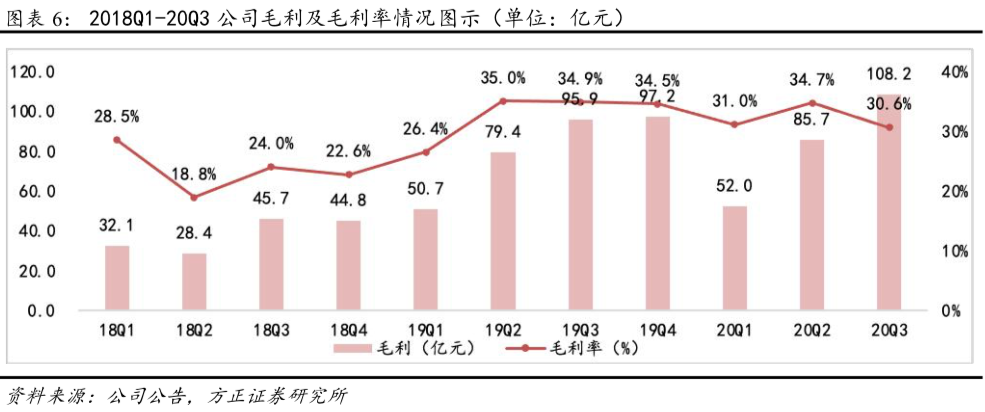

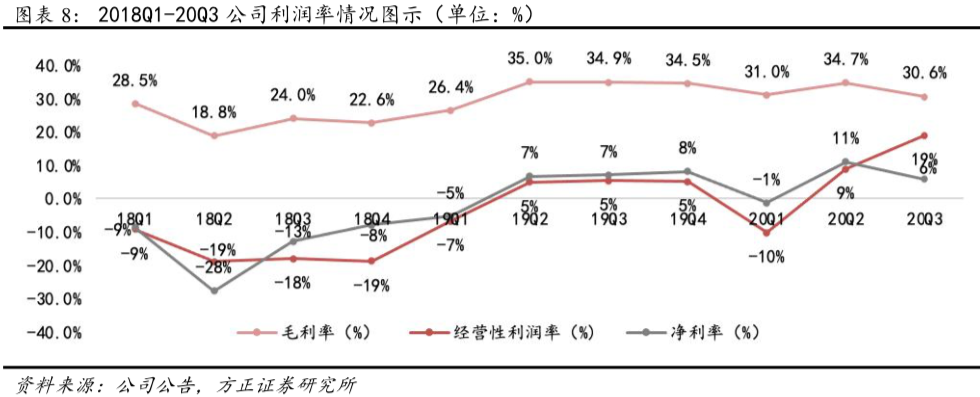

毛利及利润率情况:20Q3公司毛利为108.2亿元(YoY +13%, QoQ +26%),毛利率为30.6% (QoQ -4.1pct,YoY -4.3pct),经营性损益为67.2亿元,经营利润率为19%,其中包括投资于上市实体的公允价值变动收益58亿元,经调整净利润为20.5亿元(YoY +6%),净利率为6%(YoY -1pct)。

2、餐饮外卖:平台供给多样性提升,带动场景拓展,三要素(用户、商户、配送网络)三方优化提升,AOV表现良好。商户规模扩大提升运营效率,促销手法创新提升用户粘性,算法提升保证骑手安全和配送效率。

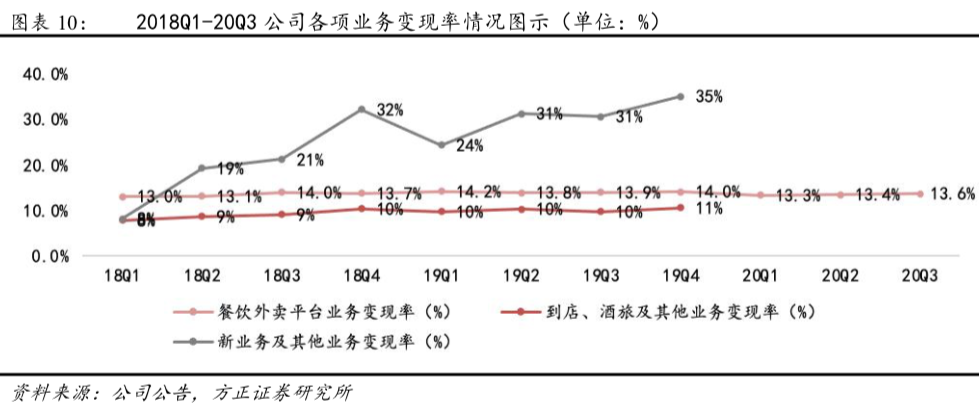

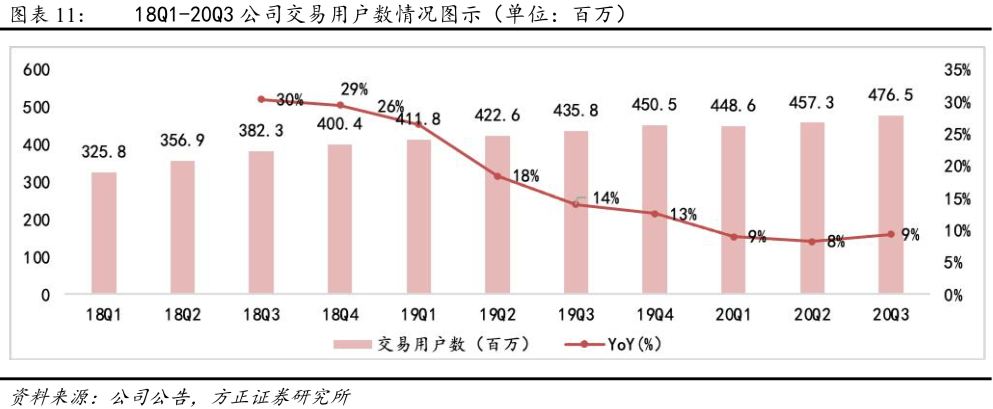

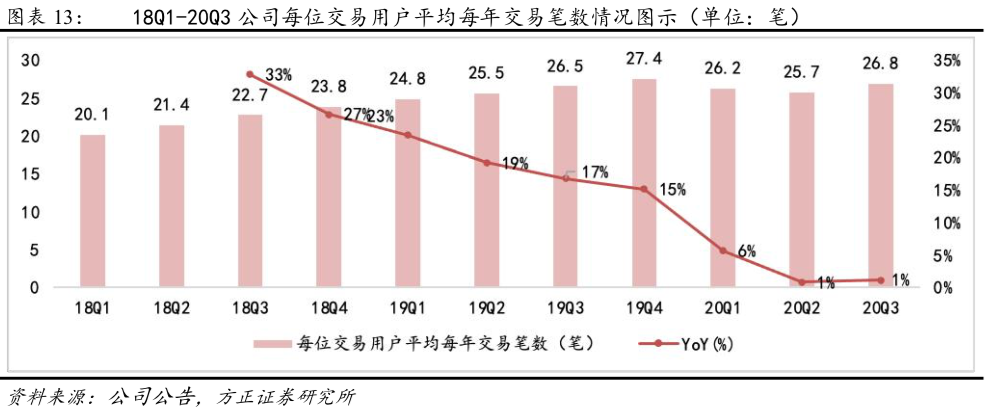

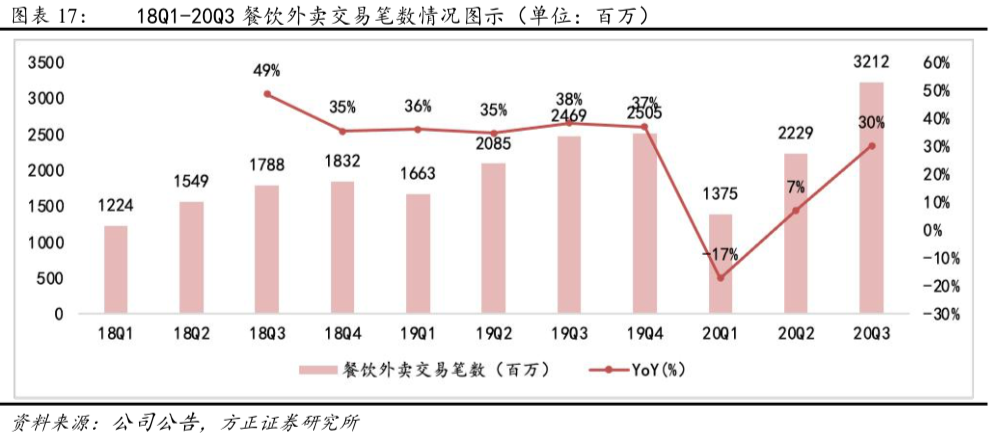

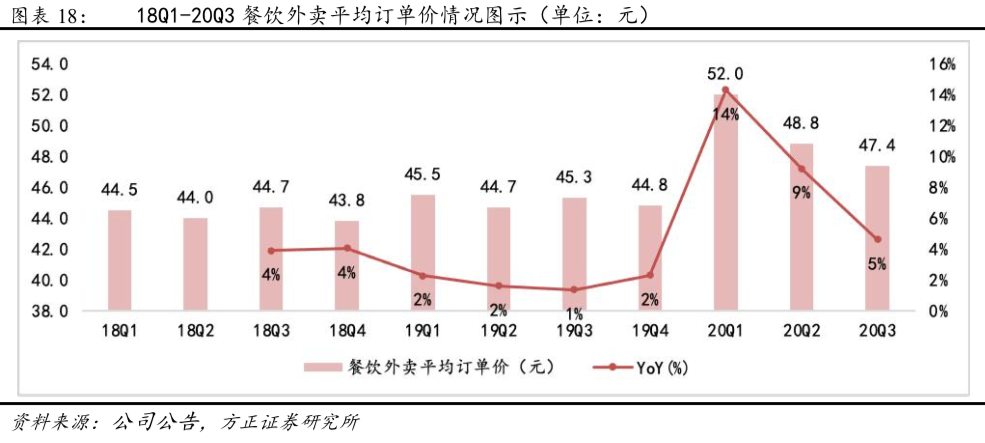

20Q3餐饮外卖业务交易金额1522亿元(YoY +36%, QoQ +40%),交易用户数为476.5万(YoY +9%, QoQ +4%), 活跃商家数为650万(YoY +10%, QoQ +3%),交易笔数3212亿笔(YoY +30%, QoQ +44%),平均订单价47.4元(YoY +5%, QoQ -3%), 变现率13.6%(YoY -0.3pct,QoQ +0.2pct),收入 206.9亿元(YoY +33%, QoQ +42%),经营溢利7.7亿元(YoY +133%, QoQ -38%),经营利润率4%(YoY +2pct)。

3、到店、酒旅及其他:到店业务已完全恢复实现正增长,消费升级类别的增长加速,酒店预订业务基本恢复,夏季旅游高峰目的地转向国内形成本地优势。

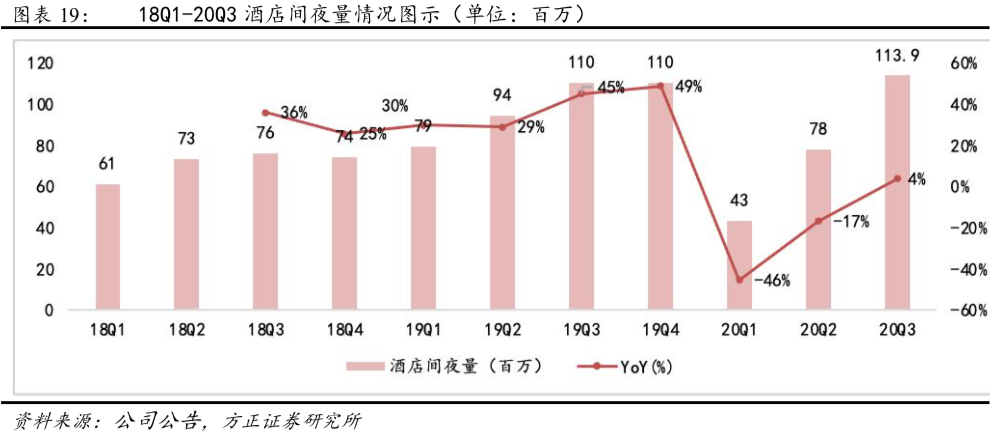

20Q3到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%),经营溢利27.9亿元(YoY +20%,QoQ +48%),经营利润率43%(YoY +5pct),酒店间夜量1.14亿(YoY +4%, QoQ +46%)。

4、新业务及其他: 积极布局下沉市场,深入生鲜零售和出行(主要是共享电单车)赛道。生鲜零售平台+自营+社区团购三种模式齐头并进,形成Food + Platform战略优势。

20Q3 新业务及其他收入82.3亿元(YoY +43%, QoQ +46%),经营溢利-20.3亿元(YoY +49%, QoQ +39%),经营利润率-25%。

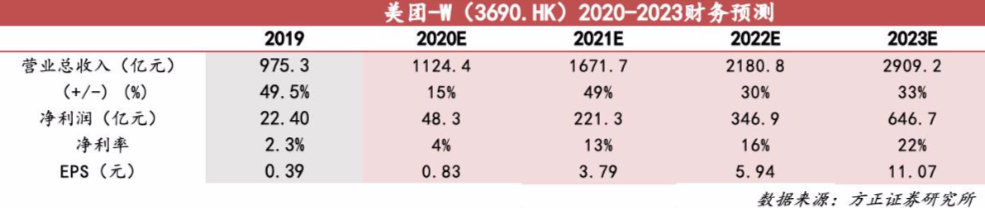

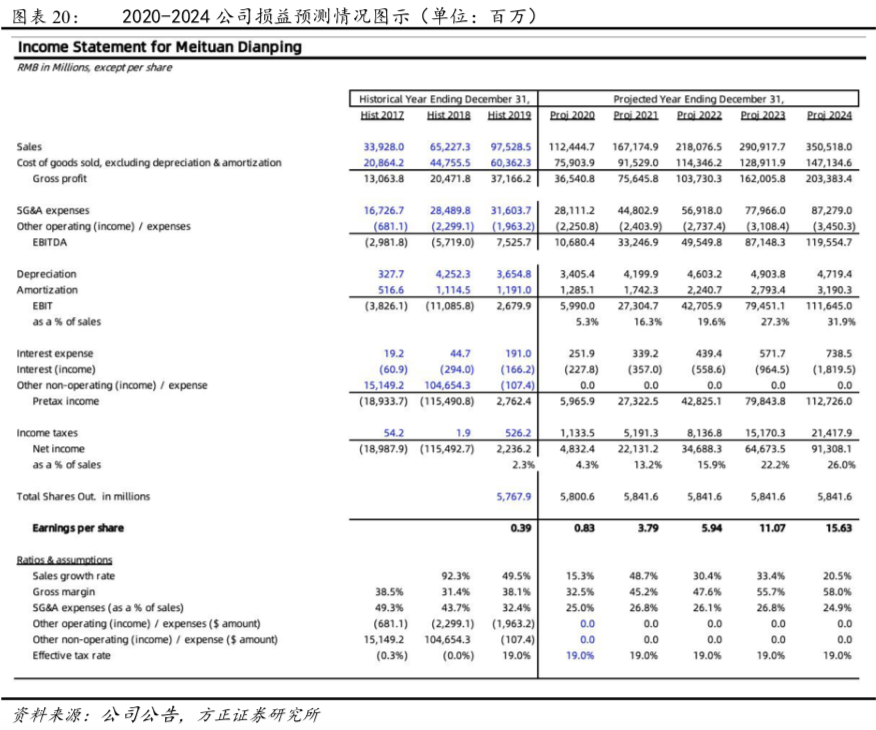

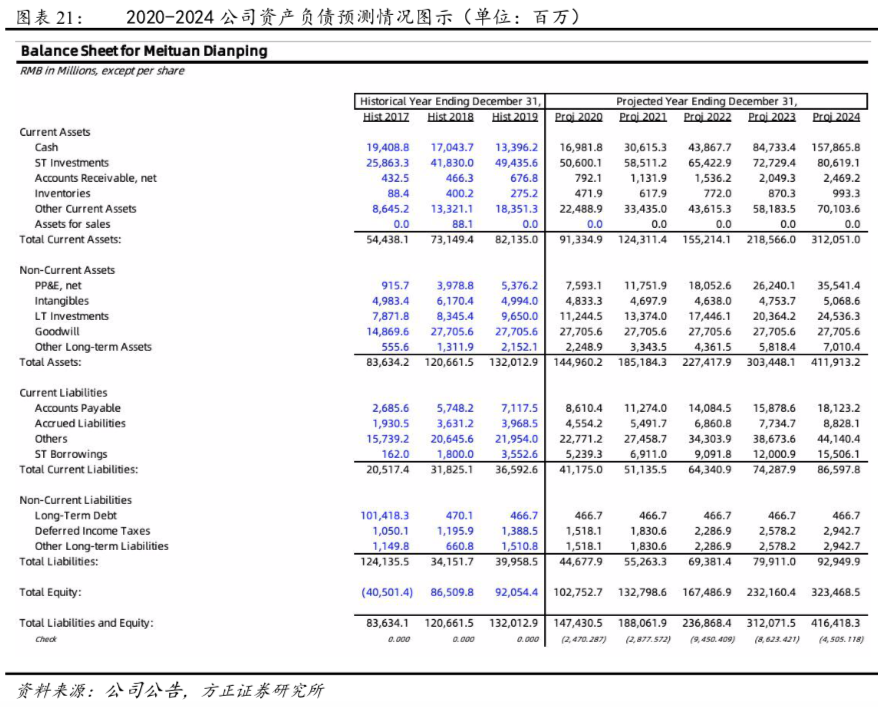

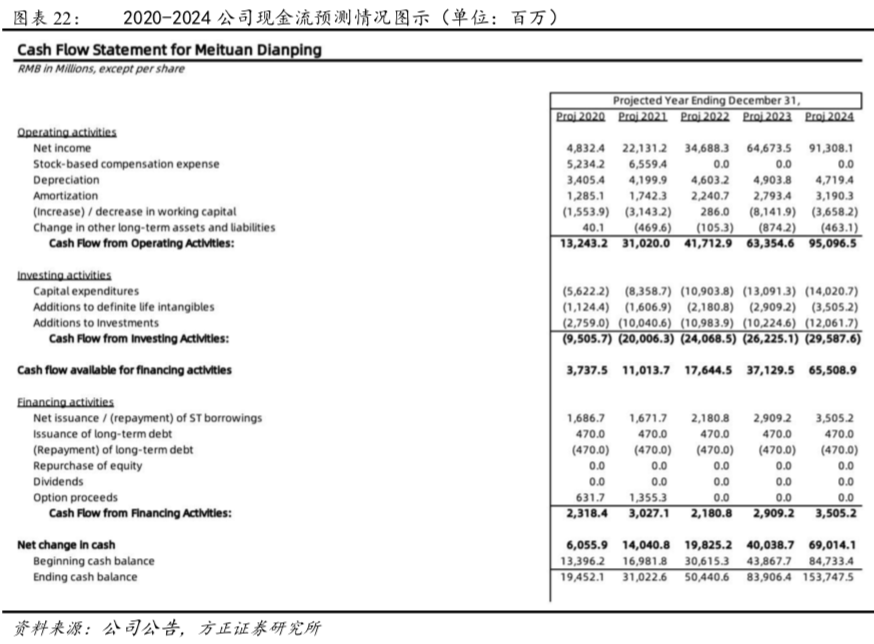

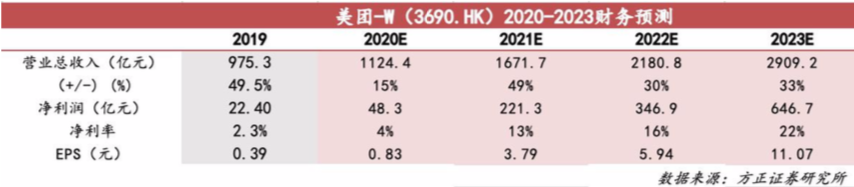

5、盈利预测:我们持续看好公司长远发展和后续业绩的增长。我们预测2020-2023年营业收入分别为1124.4 /1671.7 /2180.8 /2909.2亿元,净利分别为48.3/ 221.3/ 346.9/ 646.7亿元,EPS为0.83/ 3.79/5.94/11.07元。目标价格346港币,维持“推荐”评级。

风险提示:宏观经济增速下滑,市场竞争加剧,行业增长不及预期,政策风险,补贴滑坡后GMV增长不足预期,新业务拓展低于预期,业务过度多元化、协同不足,运营资金不足,盈利不达预期等。

报告正文

事件:

【财务摘要】

基本概况:公司20Q3实现营业收入354亿元(YoY +29%,QoQ +43%),毛利108亿元(YoY +13%, QoQ +26%),经营性溢利为67.2亿元,其中包含投资于上市实体的公允价值变动收益58亿元,经调整净利润为20.5亿元(YoY +6%),经营利润率为6%。

分业务收入:20Q3公司实现餐饮外卖收入206.9亿元(YoY +33%, QoQ +42%); 到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%);新业务及其他收入82.3亿元(YoY +43%, QoQ +46%)。

分类型收入: 20Q3公司实现佣金收入231.3亿元(YoY +25%,QoQ +45%);在线营销服务收入56.6亿元(YoY +28%,QoQ +31%);其他服务及销售收入66.1亿元(YoY +47%, QoQ +47%)。

毛利及毛利率:20Q3公司毛利为108.2亿元(YoY +13%, QoQ +26%),毛利率为30.6% (QoQ -4.1pct,YoY -4.3pct)。

费用情况:20Q3公司研发费用率8%(YoY +0pct,QoQ -1pct),销售及营销费用率16%(YoY -4pct, QoQ -1pct), 一般及行政费用率4%(YoY +0pct, QoQ -1pct) 。

利润率情况:20Q3公司毛利率为30.6% (YoY -4.3pct,QoQ -4.1pct),经营利润率为19%(YoY +14pct, QoQ +10pct), 净利率为6%(YoY -1pct)。

经营现金流:经营现金流由20Q2的56亿元降为20Q3的33亿元。

现金及现金等价物:截至2020年9月30日,现金及现金等价物为人民币196.9亿元,短期投资为337亿元,分别对应2020年6月30日的139亿元人民币及445亿元人民币。

【业务摘要】

餐饮外卖:20Q3餐饮外卖业务交易金额1522亿元(YoY +36%, QoQ +40%),交易用户数为476.5万(YoY +9%, QoQ +4%), 活跃商家数为650万(YoY +10%, QoQ +3%),交易笔数3212亿笔(YoY +30%, QoQ +44%),平均订单价47.4元(YoY +5%, QoQ -3%), 变现率13.6%(YoY -0.3pct,QoQ +0.2pct),收入 206.9亿元(YoY +33%, QoQ +42%),经营溢利7.7亿元(YoY +133%, QoQ -38%),,经营利润率4%(YoY +2pct)。

到店、酒旅及其他:20Q3到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%),经营溢利27.9亿元(YoY +20%,QoQ +48%),经营利润率43%(YoY +5pct),酒店间夜量1.14亿(YoY +4%, QoQ +46%)。

新业务及其他:20Q3 新业务及其他收入82.3亿元(YoY +43%, QoQ +46%),经营溢利52亿元(YoY +482%, QoQ +456%),经营利润率63%。

核心观点:

1、主要财务指标分析:20Q3整体表现符合预期。

业绩总览:公司20Q3实现营业收入354亿元(YoY +29%,QoQ +43%),毛利108亿元(YoY +13%, QoQ +26%),经营性溢利为67.2亿元,其中包含投资于上市实体的公允价值变动收益58亿元,经调整净利润为20.5亿元(YoY +6%),净利润率为6%。

(1)分业务收入

分业务收入:20Q3公司实现餐饮外卖收入206.9亿元(YoY +33%, QoQ +42%); 到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%);新业务及其他收入82.3亿元(YoY +43%, QoQ +46%)。

(2)分业务经营溢利

分业务经营溢利:20Q3公司实现餐饮外卖经营溢利7.7亿元(YoY +133%, QoQ -38%),经营利润率4%(YoY +2pct); 到店、酒店及旅游经营溢利27.9亿元(YoY +20%,QoQ +48%),经营利润率43%(YoY +5pct);新业务及其他经营溢利-20.3亿元(YoY +49%, QoQ +39%),经营利润率-25%。

(3)分类型收入

分类型收入: 20Q3公司实现佣金收入231.3亿元(YoY +25%,QoQ +45%);在线营销服务收入56.6亿元(YoY +28%,QoQ +31%);其他服务及销售收入66.1亿元(YoY +47%, QoQ +47%)。

(4)毛利及毛利率

毛利及毛利率:20Q3公司毛利为108.2亿元(YoY +13%, QoQ +26%),毛利率为30.6% (QoQ -4.1pct,YoY -4.3pct)。

(5)费用情况

费用情况:20Q3公司研发费用率8%(YoY +0pct,QoQ -1pct),销售及营销费用率16%(YoY -4pct, QoQ -1pct), 一般及行政费用率4%(YoY +0pct, QoQ -1pct) 。

(6)利润率情况

利润率情况:20Q3公司毛利率为30.6% (YoY -4.3pct,QoQ -4.1pct),经营利润率为19%(YoY +14pct, QoQ +10pct), 净利率为6%(YoY -1pct)。

2、经营数据分析

夏季消费需求增长,摆脱公共卫生事件影响恢复增长趋势。20Q3餐饮外卖业务交易金额1522亿元(YoY +36%, QoQ +40%),变现率13.6%(YoY -0.3pct,QoQ +0.2pct),酒店间夜量1.14亿(YoY +4%, QoQ +46%)。

(1) 餐饮外卖

餐饮外卖:20Q3餐饮外卖业务交易金额1522亿元(YoY +36%, QoQ +40%),交易用户数为476.5万(YoY +9%, QoQ +4%), 活跃商家数为650万(YoY +10%, QoQ +3%),较2020Q2上升20万, 交易笔数3212亿笔(YoY +30%, QoQ +44%),平均订单价47.4元(YoY +5%, QoQ -3%), 平均每位用户每年交易26.8笔(YoY +1%, QoQ +4%),变现率13.6%(YoY -0.3pct,QoQ +0.2pct),收入 206.9亿元(YoY +33%, QoQ +42%),经营溢利7.7亿元(YoY +133%, QoQ -38%),经营利润率4%(YoY +2pct)。

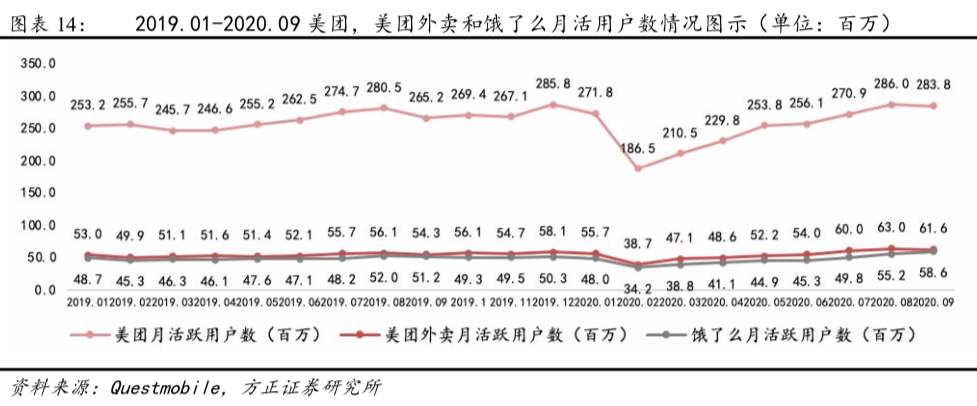

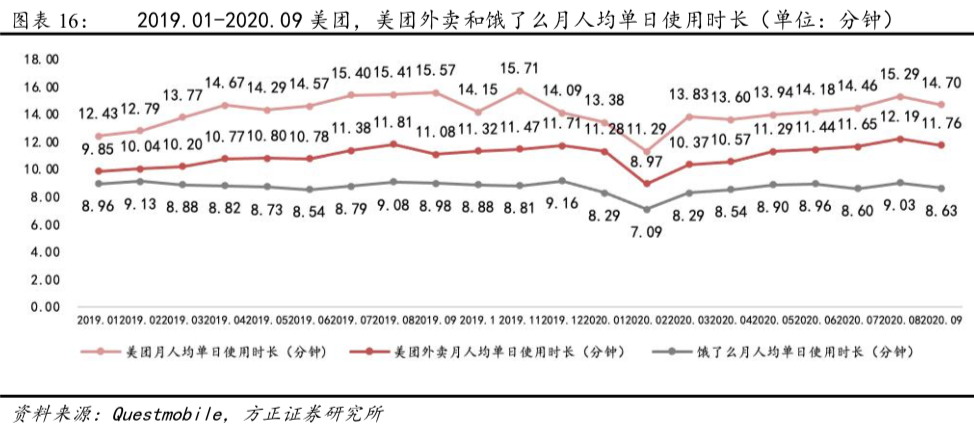

月活、日活、人均单日使用时长均有增长,美团APP 2020年9月月活跃用户数为2.8亿(YoY +7%,QoQ -1%),日活跃用户数为6490万(YoY +38%, QoQ -1%),人均单日使用时长为14.7分钟(YoY +5%, QoQ -1%),美团外卖APP 2020年9月月活跃用户数为6155万(YoY +13%, QoQ -2%), 日活跃用户数为1332万(YoY +44%, QoQ +2%),人均单日使用时长为11.76分钟(YoY +4%, QoQ -4%)

夏季是餐饮外卖业务的旺季,交易金额和交易笔数均有显著增长。通过扩大商户规模提供多样性,完善运营体系提高运营效率,推出细分商品的差异化运营以及营销手段保持行业的竞争优势。在通过精准识别消费者的喜好趋势后有针对性的举办如奶茶和七夕节等主题的营销活动,并在深夜时段给夜宵商家增加报告率。20Q3餐饮外卖佣金收入提升30%,在线营销服务收入提升60%,平台的促销活动起到了一定的效果。公司分配了更多的资源给消费者,优化不同的消费场景智能推荐提升消费者的互动性和粘性。同时配送端用算法和智能调配系统保证骑手安全和效率,在配送时间和任务分配上提供了更多的弹性,做到用户、商家、配送三方升级。

(2) 到店、酒旅及其他:20Q3到店、酒店及旅游收入64.8亿元(YoY +5%,QoQ +43%),经营溢利27.9亿元(YoY +20%,QoQ +48%),经营利润率43%(YoY +5pct),酒店间夜量1.14亿(YoY +4%, QoQ +46%)。

公共卫生事件得到高效控制+夏季消费需求旺季,到店、酒旅及其他收入实现大幅增长。到店业务的协同性加强,由餐饮外卖商家转化为到店餐饮商家,同时公司推出一系列营销活动帮助促进公共卫生事件恢复,如“玩美季”。丽人,亲子以及汽车服务等非聚集性活动消费得到同比增长。一些消费升级的类别正在加速增长,如医美,宠物护理。同时,针对特定人群的类别逐渐兴起,如付费自习室,互动宠物体验,迷失逃脱等。酒店业务方面酒店间夜量实现同比3.7%增长,由于旅游需求恢复的同时目的地由海外改为国内旅游的境内竞争优势。同时公司在不断扩大高级酒店的合作数量,“酒店+X”项目主打差异化价值主张,满足不同的消费者不同的需求。

(3)新业务及其他:20Q3 新业务及其他收入82.3亿元(YoY +43%, QoQ +46%),经营溢利-20.3亿元(YoY +49%, QoQ +39%),经营利润率-25%。公司继续加大新业务投资着力Food + Platform战略发展。美团闪送将作为资源倾斜对象着力发展下沉市场及老年用户群体。以美团优选(社区团购)+美团闪送(平台)+美团买菜(自营)三种模式改善运营效率并加强SKU管理,满足消费者全方位的不同的需求,给消费者灌输独特的品牌意识。

3. 财务预测

4.盈利预测:我们持续看好公司长远发展和后续业绩的增长。我们预测2020-2023年营业收入分别为1124.4 /1671.7 /2180.8 /2909.2亿元,净利分别为48.3/ 221.3/ 346.9/ 646.7亿元,EPS为0.83/3.79/5.94/11.07元。目标价格346港币,维持“推荐”评级。

风险提示: 宏观经济增速下滑,市场竞争加剧,行业增长不及预期,政策风险,补贴滑坡后GMV增长不足预期,新业务拓展低于预期,业务过度多元化、协同不足,运营资金不足,盈利不达预期等。

附录:美团点评 2020年9月底季度业绩交流会投资者问答

免责声明:

本纪要由方正证券海外团队翻译/整理,可能存在与该公司官方公布的纪要原文/录音有不一致或不准确之处,请投资者以上市公司发布的纪要原文/录音为准;会议纪要内容仅供投资者参考,不包含任何方正证券研究所的投资意见和建议,投资者需自行承担投资决策的风险。

1. 美团优选在过去的几个月内有相关的进展么?在行业内的有什么竞争优势?

答:美团优选是一个很新项目,在7月初的时候启动。几个月内用户数和交易数量都有非常迅猛的增长。因为是一个新项目,公司也在持续探索发展的方向和模式。美团的愿景是希望大家都能吃得好,方式有很多种,可以到店就餐,可以通过餐饮外卖服务,同时也有很多人选择购买食材自己烹饪。老年人普遍习惯购买食材自己回家烹饪,所以这是一个很大的市场。在过去的三年,美团尝试了好几种模型,最终美团优选被选出来因为这是可以高效渗透下沉市场的模式。在过去不到5个月的时间,公司持续投资在仓储,物流,新城市的开拓营销,社区团长的激励补贴中。美团优选计划在年底前拓展超过1000个城市。美团优选是公司目前优先发展的方向,做到地域范围全覆盖是目前的发展重点。最终行业的竞争格局取决于如何有效的雇佣人才,了解客户需求以及运用现有资源,确保最后是双赢结局。美团有几个优势:1. 美团了解线下发展模式;2. 美团熟悉庞大的本地销售管理尤其是上线以后与社区团长的合作;3. 美团过去有运营几个相关的业务:美团买菜和B2B 食物分销平台快驴进货, 所以公司拥有相关的供应链知识。过去的一年中,公司研发了AI技术的全国范围内的运营系统。智能新基建的发展会是行业的关键。公司会持续投资在美团优选,建设供应链,人力基础设施。在接下来的几个季度,新业务将会快速扩张同时也会有经营亏损,不过公司看重长期的ROI、战略价值、长期回报而不在乎短期盈利。

2. 美团优选的长期愿景是什么?公司会根据不同的城市特点发展不同的模式还是在同一个城市发展几个不同的模式?美团优选的财务情况如何?

答: 公司尝试了几种不同的模式,美团优选也就是社区团购的模式有巨大的潜力可以渗透进入这个市场。线上生鲜市场不会被一种模式主宰,这是一个多样化的市场。美团目前有三个模式:一是美团优选,可以提供隔日送达,发展下沉市场,特点是少量的SKU但具有竞争力的价格;二是美团闪送,同时针对一二线市场和下沉市场,拥有丰富的SKU,日均交易量在20Q3同比增长80%以上;第三个是前置仓模式的美团买菜,运送时间只需要30分钟,保证质量和便利程度。因为模式需要供应链和人力资源的支持,公司需要更高的AOV和利率达到收支平衡。这个季度公司建成了超过100个分销仓库,提升运营效率。我们会同步发展三个模式,但目前会倾斜更多的资源给美团选购,发展下沉市场。目前我们给美团优选的目标是营收而不是GMV,这个模式仍然非常的新,我们需要与审计师沟通。

3. 第四季度的交易用户数会有怎样的增长趋势?关于提升交易用户和交易频率,公司有相关的长线计划么?

答:美团7月开始恢复,8月份全面从公共卫生事件中恢复过来。公司的各项指标都得到全面的正向增长。公司持续看好行业的前景,目前线上食品运送平台的渗透率很低,只占到城市消费的不到2.5%。公共卫生事件改变了消费者和供应端的行为,美团的外卖业务在长线预期可以发展到30000万MPU。用户在平台呆的时间越久,购买的频率越高。公司会投入更多去多样化发展不同的模式,探索智能系统去促进消费频率增长。公司持续利用现有资源拓展下沉市场和老年市场。

4. 公共卫生事件恢复正常以后,酒店旅游业务,尤其是低星酒店的竞争环境怎么样?公司对于高级酒店有什么公共卫生事件后的战略发展计划?

答:美团在低星酒店中处于领导地位。旅游需求由海外转回国内,促使了各项业绩在Q3得到增长。酒店预订保持着长期的可持续发展,人们消费能力提升使渗透率增加。低星酒店的渗透率只有不到35%,公司会关注底线酒店的发展,同时也会分配资源给高级酒店商争取合作机会。美团的优势在于有广大的客户群,覆盖率和更高的频率,高级酒店的质量和数量都在提升,公司对未来高级酒店的发展持有积极态度。

5. 如何看待近期发布的平台经济领域反垄断指南征求意见稿对公司的影响?

答: 反垄断意见稿是一个很重要的指导和互联网规范性的文件,有助于互联网公司的长期健康发展。它有助于公平的竞争,促进创新的规范化以及保证了市场的平衡。公司相信中国的互联网市场具有多样性,也相信制度的改革可以带来双赢的结局。公司会依照文件内容加速公司的运营管理。

6. 到店业务中各项业务的增长情况怎么样?第四季度到店业务的利率会有什么发展?

答: 到店业务各项业务都已恢复,其中增长比较可观的是健康、宠物医疗、居家等相关类别,人们消费需求增加加上夏季的消费旺季,使各项业务获得了增长,同时商家也愿意投入更多在线上平台。公司会针对不同种类的商家,制定不同的营销策略,满足用户新兴的需求。这都总体体现在人们本地生活的基建中,并支持长期的增长。到店业务的利润率相比去年得到了提升,利润率提升不是现在的首要任务,公司持续发展交易相关的产品,和不同商家的广告的策略。公司希望保持健康的利润率并为公司带来健康的现金流。

7. 美团单车的投资计划是什么?美团各项业务的协同性怎么样?

答: 20Q3公司投资了40亿人民币在电动自行车领域,周转率增长超过30%,电动自行车适合各个城市的短距离交通,满足便利优惠的需求。用户愿意加价使用电动自行车。在同时间但稍长距离的场合,电动自行车取代了公交车和出租车等传统交通方式。电动自行车有更高的单价和周转率,当达到经济规模以后,盈利将不难实现。同时公司也会提升运营效率,当用户使用的时间越长,带来的价值则越大,当提供的产品种类足够丰富,用户的粘性则得到提升,公司会遵循“food+platform”的战略方向持续发展。

(编辑:曾盈颖)