本文来自微信公众号“齐丁有色研究”,文中观点不代表智通财经观点。

核心观点

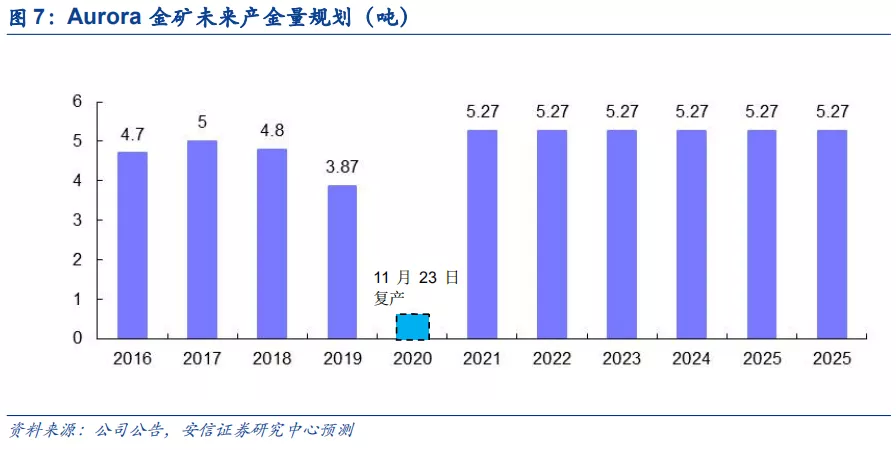

事件:11月23日,距离8月26日交割仅仅过去90天,紫金矿业(02899)旗下圭亚那金田实现全面复工复产,超出此前市场预期,再次印证了公司对海外问题矿山卓越的困境投资与产业增值能力。2019年公司权益矿产金约35.4吨,预计Aurora金矿达产后年均产金5.27吨,将在现有矿产金权益量基础上增加15%,将成为紫金矿业黄金主力矿山之一。

收购圭亚那金田100%股权,困境投资再下一城。圭亚那金田公司核心资产Aurora金矿(100%权益),Aurora属于100吨以上资源量的大型金矿,周边增储潜力大。Aurora金矿位于南美圭亚那首都乔治城西约170公里处。根据2020年公布的NI 43-101报告,该矿探明+控制级黄金资源量约118.69吨@3.15g/t,推断黄金资源量约59.13吨@2.28g/t,合计黄金资源量约177.82吨。拥有黄金储量(证实+概略)约69.67吨@2.7g/t。

2018年开始圭亚那金田遭遇了诸多困境。一是采矿环节不及预期,生产经营状况下滑。二是经重审后,2019年3月披露的黄金储量较其此前下滑43%。三是2018Q3开始董事会和管理层经历了一系列的人事斗争和变动。四是融资渠道无法满足资金需求。

本次收购对价较为便宜。本次收购圭亚那金田100%股权的交易对价约2.41亿美元,交易对价/黄金储量约为3.5百万美元/吨,与今年国际矿业并购市场的黄金项目横向比较来看较为便宜。

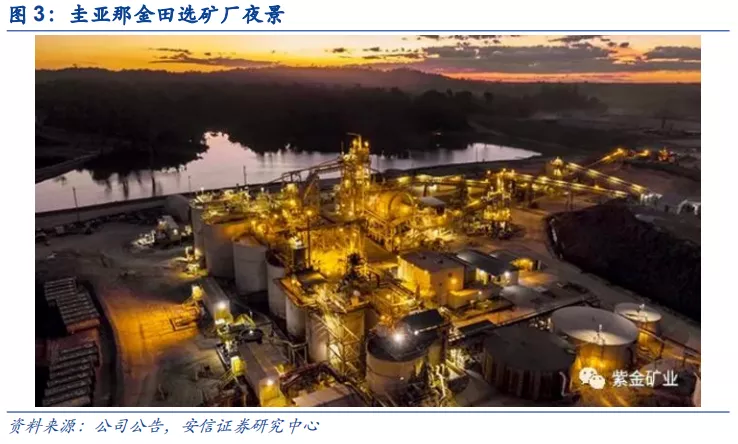

公司重新研究Aurora矿山开发方案,预计2021年转入地下开采。Aurora矿山于2016年实现商业化生产,2016-2019年黄金产量分别为4.7吨、5吨、4.8吨及3.87吨。Aurora矿山自投产以来都是露天开采,根据规划将从2021年转入地下开采。地采开拓工程于2018年开始实施,因受卫生事件和资金短缺影响,之前一直处于停工状态。根据圭亚那金田最新披露的NI43-101报告,Aurora金矿服务年限为14年,2021年中期矿山将从露采转为地采。选厂处理量为7,500吨/日,原矿品位2.7g/t,金回收率92.4%,年均产金14.7万盎司(约4.57吨),其中2022年至2026年地采平均年产金17万盎司(约5.27吨)。根据公司对Aurora金矿的概略性研究,总服务年限可继续延长。

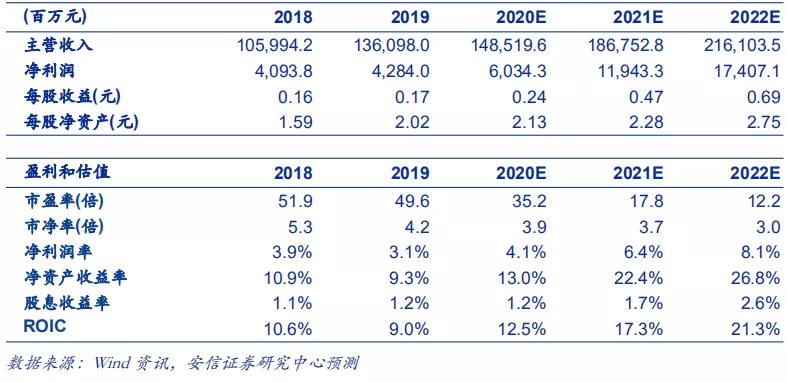

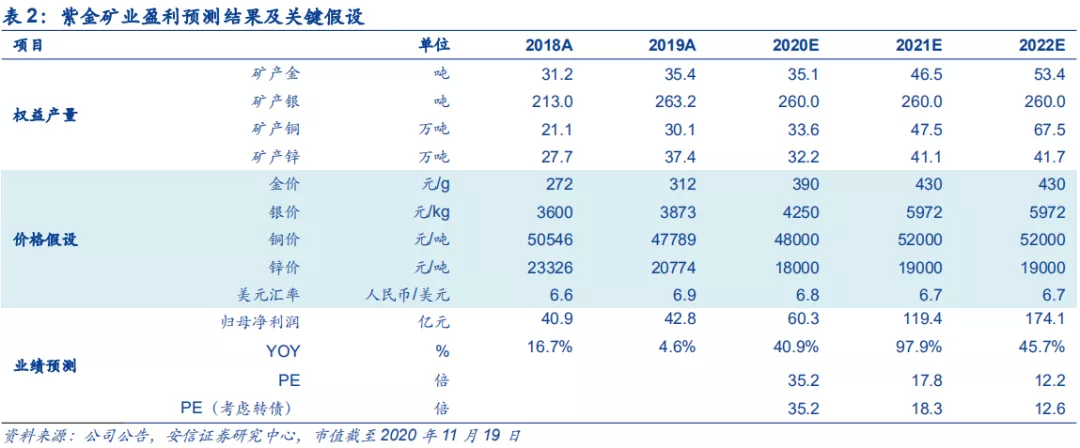

维持“买入-A”投资评级,6个月目标价12元。随着2021年众多铜金投产和矿产锌产量的恢复,以及全球通胀交易中金属价格中枢的抬升,公司即将迎来业绩加速释放期。我们预计2020-2022年公司归母净利分别为60.3、119.4、174.1亿元,给予6个月目标价12元,对应2020、2021年PE分别为25x和17x。

风险提示:1)铜、金、锌等主要产品价格低于预期;2)主要项目进度不及预期;3)成本、费用上升超预期。

正文

1.“紫金速度”再现,圭亚那金田全面复产复工

据公司公告,11月23日,距离8月26日交割仅仅过去90天,紫金矿业旗下圭亚那金田实现全面复工复产,超出此前市场预期,再次印证了公司对海外问题矿山卓越的困境投资与产业增值能力。2019年公司权益矿产金约35.4吨,预计Aurora金矿达产后年均产金5.27吨,将在现有矿产金权益量基础上增加15%,将成为紫金矿业黄金主力矿山之一。

1.1.收购圭亚那金田100%股权,困境投资再下一城

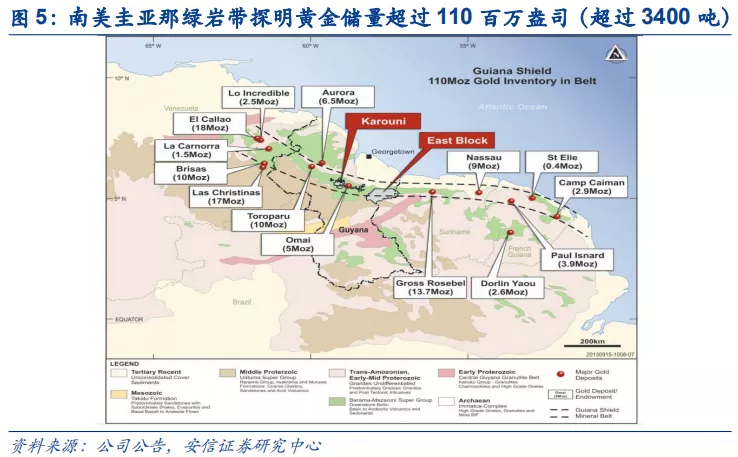

圭亚那金田公司核心资产Aurora金矿(100%权益),Aurora属于100吨以上资源量的大型金矿,周边增储潜力大。Aurora金矿位于南美圭亚那首都乔治城西约170公里处。根据2020年公布的NI 43-101报告,该矿探明+控制级黄金资源量约118.69吨@3.15g/t,推断黄金资源量约59.13吨@2.28g/t,合计黄金资源量约177.82吨。拥有黄金储量(证实+概略)约69.67吨@2.7g/t。

100%控制Aurora金矿,又一次困境投资成功落地。本次交易通过公司子公司金山香港在加拿大的全资子公司,以每股1.85加元的价格,以现金方式收购圭亚那金田现有全部已发行且流通的普通股,本次协议收购的交易金额约为3.23亿加元,约合人民币16.99亿元,约合2.41亿美元,收购完成后,公司将持有圭亚那金田100%股权。本次收购的交易对价/黄金储量约为3.5百万美元/吨,即约109美元/盎司,与今年国际矿业并购市场的黄金项目横向比较来看较为便宜。

2018年开始圭亚那金田遭遇了诸多困境。一是采矿环节不及预期,生产经营状况下滑。原因是采矿品位没有如预先预料般的提高以及露采环节剥采比太大(主要是极窄的开拓沟道导致了开采作业的拥挤),实际生产效率比此前设计要低。

二是经重审后,2019年3月披露的黄金储量较其此前下滑43%。

三是2018Q3开始董事会和管理层经历了一系列的人事斗争和变动。3月6日圭亚那公司COO已于前一天离开公司,不经提前通知就离开公司是极为不正常的现象,意味着圭亚那金田内部管理已接近崩溃。

四是融资渠道无法满足资金需求。按照此前公司计划,预计2020~2021年地下矿开发所需的资本开支约1.41亿美元,其中大部分可由现有的运营现金流提供。一旦露采所提供的内源现金流不及预期,对外融资成为必然。

简单来看,圭亚那金田所面临的根本问题就是技术和资金,紫金的入主在露采技术和资金支持提供较大的帮助,考虑到该金矿现有资源量及增储空间大,基础设施完备,所在地区政治法律体制稳定,总体交易对价和后续资本开支不大,对于紫金而言是一笔风险可控的困境投资。

1.2.圭亚那金田开发环境友好稳定

两点值得注意,一是目前黄金储量的估算相对谨慎。早先Aurora金矿的黄金储量曾约118吨,后调整了部分技术参数后储量有所下降,目前的黄金储量/资源量约40%,采用的金价假设约1200美元/盎司,整体估算还是比较谨慎。二是矿带周边黄金资源丰富,增储潜力大。公司项目位于圭亚那绿岩带,拥有15块独立的勘探资产。该矿带拥有上亿盎司的各种金矿床,周边有El Callao(金储量约560吨)、Las Christinas(金储量约529吨)、Gross Rosebel(金储量约426吨)等大型金矿,周边勘探潜力很大。

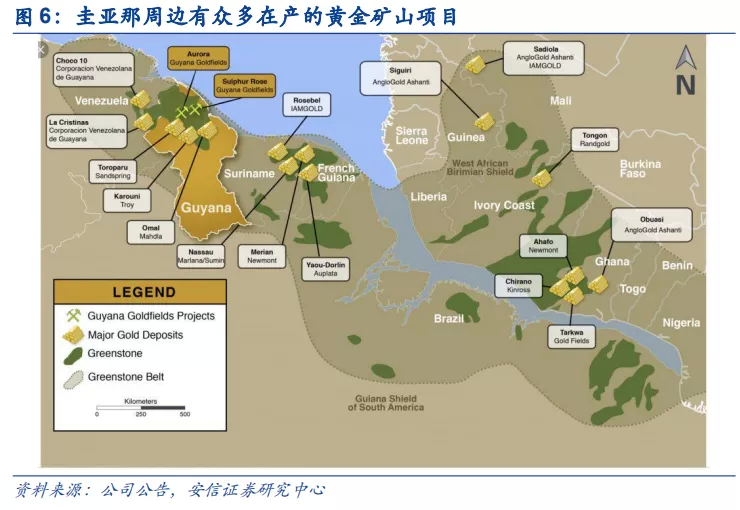

当地政局和法律体制较为稳定,金矿开发环境较为成熟。一是英美法系,体制较稳定。圭亚那是加勒比地区经济表现最好的国家之一,也是南美唯一一个以英语为官方语言的国家,奉行的英美普通法系,法律体制相对健全。

二是政府支持矿业,有多家欧美企业在当地从事矿业、原油开发。圭亚那国家黄金产量约20吨,黄金是该国最大的出口商品,占整个出口的35%,Aurora金矿的产量约占国家总产量的四分之一左右。除了圭亚那金田公司外,一些欧美矿业公司如Sandspring等也在该国从事金矿开发,此外大型跨国公司埃克森美孚也在当地有多个油气项目。

三是Aurora采矿权有效期较长。Aurora金矿采矿权于2011年11月18日颁发,期限20年,到期后可申请延长不超过7年。

1.3.紫金入主,圭亚那金田涅槃重生

Aurora矿山于2016年实现商业化生产,2016-2019年黄金产量分别为4.7吨、5吨、4.8吨及3.87吨。Aurora矿山自投产以来都是露天开采,根据规划将从2021年转入地下开采。地采开拓工程于2018年开始实施,因受卫生事件和资金短缺影响一直处于停工状态。在紫金矿业进驻前,矿山已停产数月,生产部门大幅裁员,设备缺乏保养、故障频发,基本闲置。

随着交割完成,紫金圭亚那团队经过多方协调,于11月23日,距离8月26日交割仅仅过去90天,紫金矿业旗下圭亚那金田实现全面复工复产,超出此前市场预期。2019年公司权益矿产金约35.4吨,预计Aurora金矿达产后年均产金5.27吨,将在现有矿产金权益量基础上增加15%。Aurora金矿达产后将成为紫金矿业黄金主力矿山之一。

根据圭亚那金田最新披露的NI43-101报告,Aurora金矿服务年限为14年,2021年中期矿山将从露采转为地采。选厂处理量为7,500吨/日,原矿品位2.7g/t,金回收率92.4%,年均产金14.7万盎司(约4.57吨),其中2022年至2026年地采平均年产金17万盎司(约5.27吨)。

根据公司下属紫金设计公司对Aurora金矿的概略性研究,通过重新圈定露天开采境界、实行露天+井下联合开采、优化采选方法等进行重新设计,项目设计总规模约250万吨/年,总服务年限可继续延长。

2.高盈利项目渐次投产,即将迎来加速成长期

高盈利项目渐次投产,业绩释放已入佳境。2020年是公司的建设年,矿产铜方面,卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目、巨龙铜矿建设顺利。矿产金方面,陇南紫金李坝金矿改扩建项目超预期推进,武里蒂卡金矿已于二季度投产并形成小规模盈利;波格拉金矿项目峰回路转,未来有望继续贡献权益产量。未来公司多项大规模、低成本矿山密集投产爬坡,公司业绩释放步入佳境。

2.1.矿产铜:KK项目、TIOMK项目及巨龙铜矿是2021年之后主要增长极

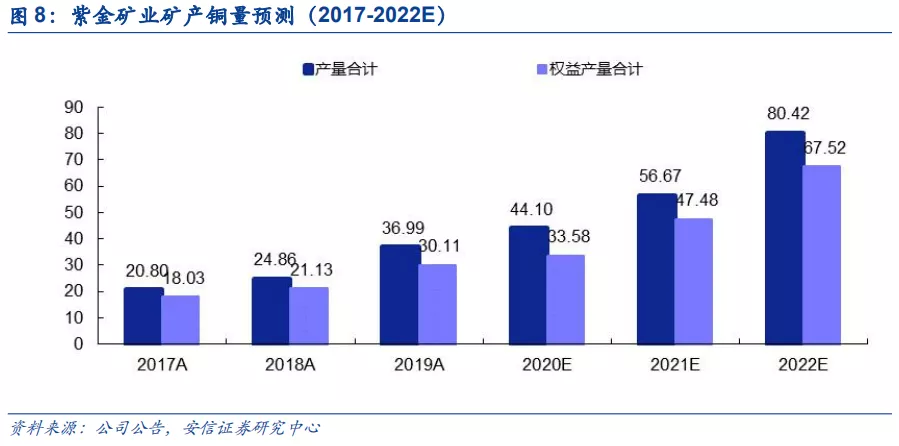

预计2020-2022年公司矿产铜权益产量CAGR约为41.8%。2020-2022年公司矿产铜产量将从44.1万吨增长至80.4万吨,权益产量从33.6万吨增长至67.5万吨,权益产量CAGR高达41.8%。

2.2.矿产金:Timok伴生金、大陆黄金、诺顿金田黄金产量相继释放

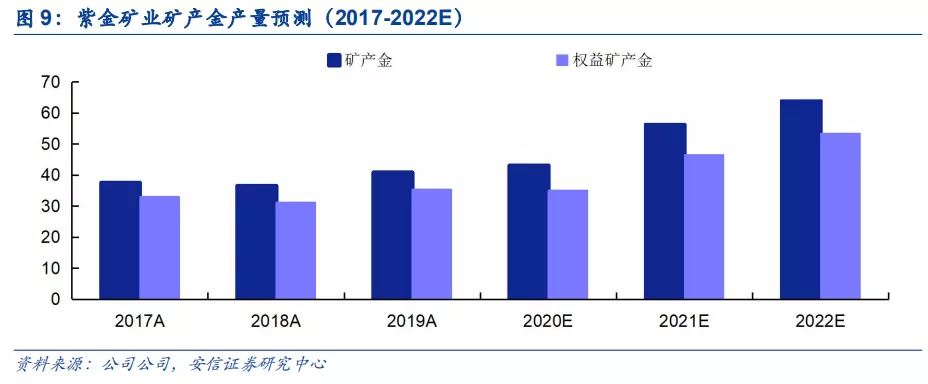

预计2020-2022年公司矿产金权益产量CAGR约为23.4%。2020-2022年公司矿产金产量有望40吨左右增长至60吨左右,且有望超预期,权益矿产金量CAGR高达23.4%。

3.盈利预测与推荐逻辑

关键假设:

1)2020~2022年黄金均价分别为390、430、430元/g,银均价分别为4250、5972、5972元/kg,铜均价分别为4.8、5.2、5.2万元/吨,锌均价分别为1.8、1.9、1.9万元/吨;

2)2020~2022年权益矿产金产量分别为35.1、46.5、53.4吨,矿产银产量分别为260、260、260吨,矿产铜产量分别为33.6、47.5、67.5万吨,矿产锌产量分别为32.2、41.1、41.7万吨;

3)2020~2022年美元平均汇率6.8、6.7、6.7。

预计2020-2022年公司归母净利润CAGR达到69%。基于以上假设,我们预计公司2019-2022年营业收入分别为1,485.2、1,867.5、2,161.0亿元,对应归母净利润分别为60.3、119.4、174.1亿元,归母净利润复合增长率高达69%。

卫生事件影响逐步淡化,金属价格中枢回升。前三季度在卫生事件背景下实现了可观的业绩。2020年3月19日,国内铜、铅、锌现货价格一度跌至3.76万/吨、1.33万/吨、1.43万/吨,创出近4年新低,较低的金属价格一度压制公司全年业绩预期。截至2020年11月12日,国内铜、铅、锌现货价格反弹至5.19万/吨、1.48万/吨、2.02万/吨,由低点回升约38%、11%、41%,3月底金属价格大幅回落的影响基本消除。

随着未来公司多项大规模、低成本矿山密集投产爬坡,公司业绩释放步入佳境。在充沛的经营性现金流支持下,公司在2015-2018年金属价格低迷期持续发力收购和孵化刚果金KK、塞尔维亚优质矿业项目,奠定了业绩增长的雄厚潜力。公司在周期底部坚定扩张,受益于2019-2022年矿产铜、金、锌的逐渐放量,公司业绩有望迎来强劲增长。

2020年是公司的建设年,武里蒂卡金矿已于二季度投产并形成小规模盈利,卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目,巨龙铜矿、陇南紫金李坝金矿改扩建项目超预期推进;波格拉金矿项目峰回路转。我们预计2020-2022年公司矿产铜、金权益产量CAGR约为41.8%、23.4%。

给予“买入-A”投资评级,6个月目标价12元。未来随着众多铜金投产和矿产锌产量的恢复,以及本身金属价格中枢的抬升,预计公司盈利能力能进一步提升。我们预计2020-2022年公司矿产铜、金权益产量CAGR约为41.8%、23.4%,公司归母净利分别为60.3、119.4、174.1亿元,给予6个月目标价12元,对应2020、2021年PE分别为25x和17x。

4.风险因素

行业风险:

1)全球经济衰退超预期。铜、锌等工业金属价格会出现大幅下跌,如果经济衰退过于严重,通缩加剧,实际利率上行,金价也相应有下行风险。

2)美联储宽松政策低于预期。联储宽松政策低于预期可能带来利率走高,不利于黄金价格;利率走高还可能带来美元走强,不利于铜、锌价格

3)铜矿新增供应超预期。我们预计未来2-3年铜供需步入紧平衡,如铜矿出现超预期新增供应,铜价可能存在一定下行压力。

4)锌矿新增供应超预期。如锌矿出现超预期新增供应,锌行业过剩情况可能进一步恶化,价格有持续下行压力。

个股风险:

1)公司项目进度不及预期。Timok和Kamoa项目是支撑公司未来成长性的关键项目,如进度不及预期将影响公司未来业绩增长;此外,公司海外项目众多,遍及南美、非洲、大洋洲等地,如遭遇地震、海啸、恶性传染病等不可抗力因素,相关项目可能有停减产的风险。

2)矿产品生产成本及费用上升超预期。矿山老化、入选品位下降、税费增加等因素可能会增加矿产品生产成本及费用,进而对公司业绩形成负面影响。

(编辑:李国坚)