智通财经APP获悉,疫苗消息传出后,鉴于预期贷款损失以及收益率将出现明显改善,美国银行(BAC.US)股价已大幅上涨。这不足为奇,众所周知,该行是对利率最敏感的大型银行之一。

值得注意的是,另一个重要的催化剂正在逼近,那就是美联储的综合资本分析和评估结果(CCAR)预计将于12月发布,这是一场考验美国大型银行控制公司是否在美国经济低迷和金融压力的情况下,仍然有足够的资金继续经营的一场年度演习。作为这项工作的一部分,美联储委员会将评估机构的资本充足率和资本分配计划,如支付股息或回购股票,而美联储针对银行业派息的立场将取决于这项测试的结果。以往压力测试结果都在6月份发布,但考虑到卫生事件引发的经济损失,美联储已决定进行另一轮中期压力测试,以提供更多有关大型银行弹性的信息。

对于美银来说,该行每年都会产生大量的多余资本。由于ROE指标中的分母(即股本)增加,该行无法将剩余资本返还给股东,因而导致股本回报率下降。因此,恢复股票回购计划是一个关键的催化剂。在其他条件相同的情况下,IP Banking Research认为,其未来股价较当前水平仍存在10%到20%的上行空间。但美联储会允许该行在2021年进行回购股票吗?

从以往表现来看,该行在压力测试中表现还算出色,这从2020年6月发布的最新结果中可以明显看出:在严重不利的情况下,其CET1比率的最大降幅为1.6%,这相对低于高盛(GS.US)和小摩(JPM.US)等同行。

其贷款资产相对质量较高也表现在贷款损失率远低于同业的中值,明显低于小摩、高盛和花旗集团(C.US)。这反映了美银较高的信贷客户基础和贷款资产组合的质量。

压力测试公布在即

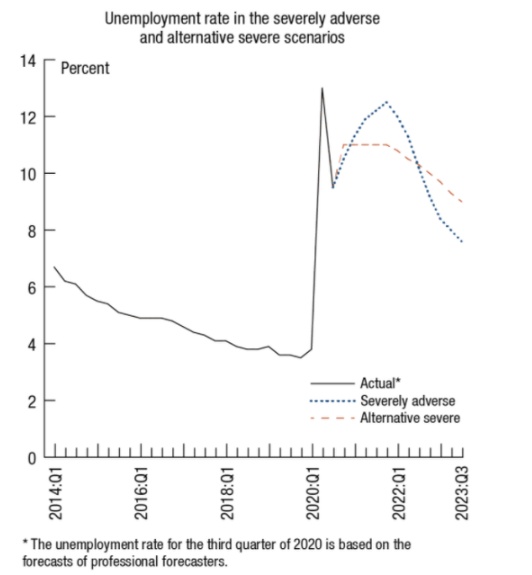

根据美联储发布的消息显示,此次对于华尔街银行的压力测试假设的是两个情境,其中一种情景是假设失业率为12.5%,国内生产总值(GDP)下滑3%,以及海外市场出现更大的混乱;而另一种情况则是受到持续时间较长但是程度较轻的冲击,也就是2020年底失业率达到11%峰值,然后下降至9%结束,GDP同步下滑2.5%左右。

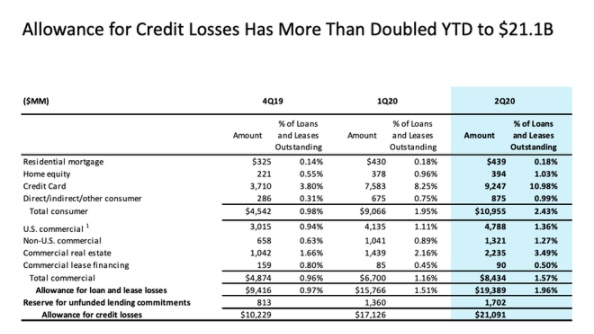

而美银在此前年中的压力测试表现如何?截至2020年6月30日,该行的CET1比率为11.4%,而最低要求为9.5%,因此其有能力来吸收上述情况导致的增量贷款损失。重要的是,如下图所示,压力测试假设的起点已经包括约210亿美元的贷款损失准备金,其中约110亿美元在2020年上半年得到确认:

美银的剩余资本过多

截至2020年第三季度,该行的CET1比率为11.9%,而最低要求为9.5%。假设管理缓冲区为100个基点,则其最佳CET1比率应为10.5%。这意味着到今年年底,其剩余资本将超过1.5%,相当于其约220亿美元。

如果加上预计2021年将产生的多余资本(2019年美银产生274亿美元的净收入),则该数字将接近500亿美元。如果经济复苏并且贷款损失准备金被撤回,那么还有一个额外的上升空间,这将增加该行2021年的净收入。

结论

投资者不应低估压力测试作为催化剂的重要性。IP Banking Research预计,美银的股票回购最早将在明年第一季度,最晚于明年6月份又一轮压力测试结果发布后恢复。实际上,该行资本实力强大,并且有能力以股票回购的形式向股东返还大量资本,或者在未来2至3年内增加股息。该机构估计,到2021年底,美银的剩余资本将达到500亿美元,占当前市值的20%。这些数字清楚地表明了该行向股东返还资本的能力。

以当前的股票估值(尽管最近有所上涨),作为长期持有者,该机构仍然非常看涨该股。简而言之,美银拥有不可复制的特许经营权,当前股价相对来说仍比较合理,另外该股提供了与其他股票不同的逆相关性。