本文来自微信公众号“站在Ju人肩上”

泡泡玛特

公司简介 中国最大且增长最快的潮流玩具公司

募集资金 约5亿美元

招股市值 约50亿美元

市盈率 68.5

保荐人 摩根士丹利、中信里昂证券

一手入场费 待定

基石投资者 待定

超额配售权 有,15%

招股日期 12/01-12/04上午

公布售股结果日期 12/11

股票开始买卖日期 12/14

结论:狠狠申!

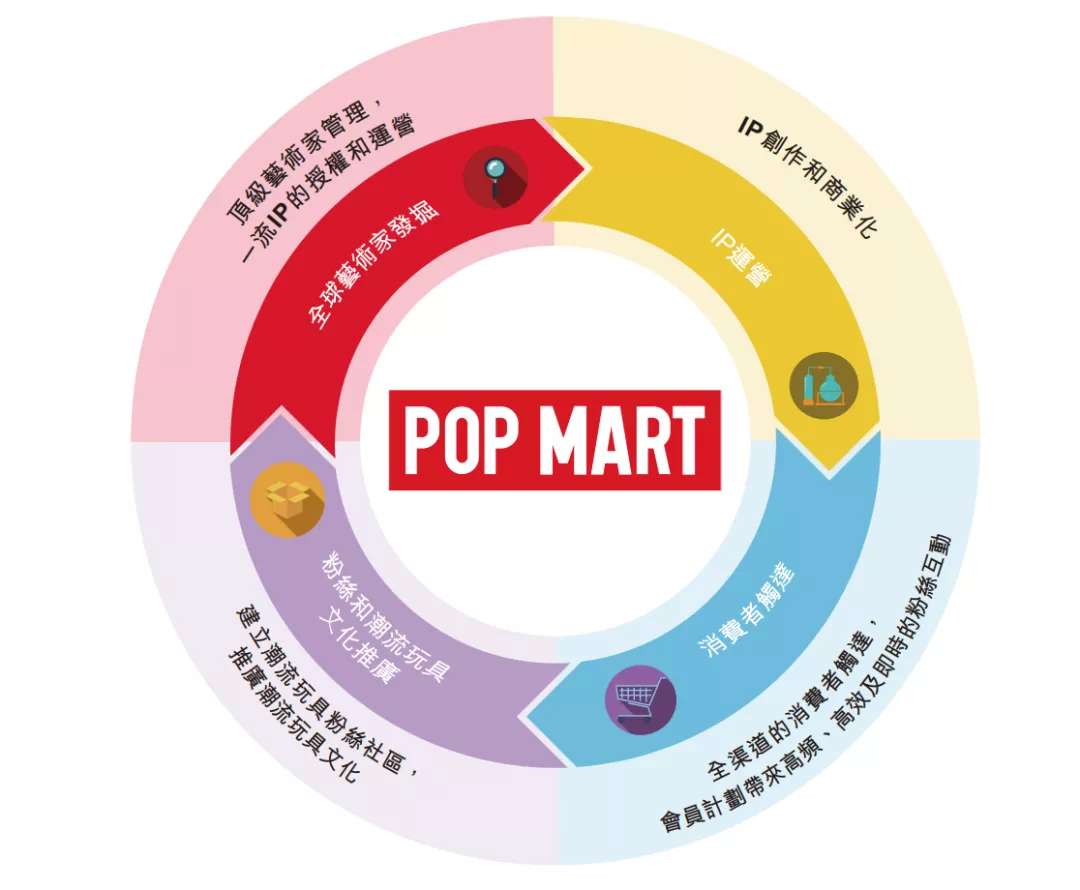

公司成立于2010年,以开发和经营原创角色(IP)业务为主,以及销售盲盒玩具和推广潮流玩具。所谓盲盒玩具,是盒内会有一系列玩具其中一款,但买家购买时并不知盒内装着哪款,要购买后打开才知悉,给予买家一种好奇及惊喜。公司目前已有85个IP,当中有12个为自家IP,如国内人气高企的卡通Molly、Labubu等。

根据弗若斯特沙利文报告,以2017年至2019年的收益增长计算,公司为中国最大且增长最快的潮流玩具公司。2019年,按照零售价值计,公司市占率达到8.5%。

公司于2017年初登陆新三板,2019年终止挂牌(退市),退市时市值20亿元人民币。

一、财务简介

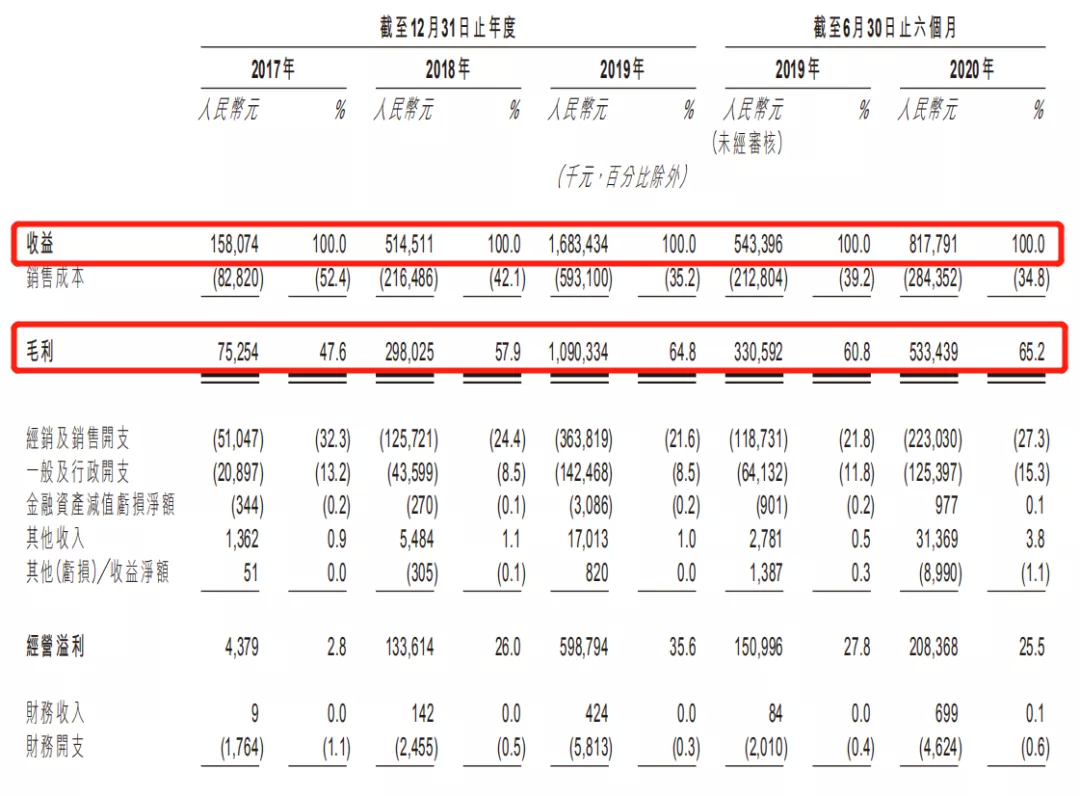

单位:千元

财报显示:

2017~2019年度营收1.58亿、5.14亿、16.83亿元,年复合增速226%;今年上半年营收8.17亿元,同比增长50%;

同期毛利0.75亿、2.98亿、10.9亿,毛利率分别为47.5%、60%、65%,稳步上升;

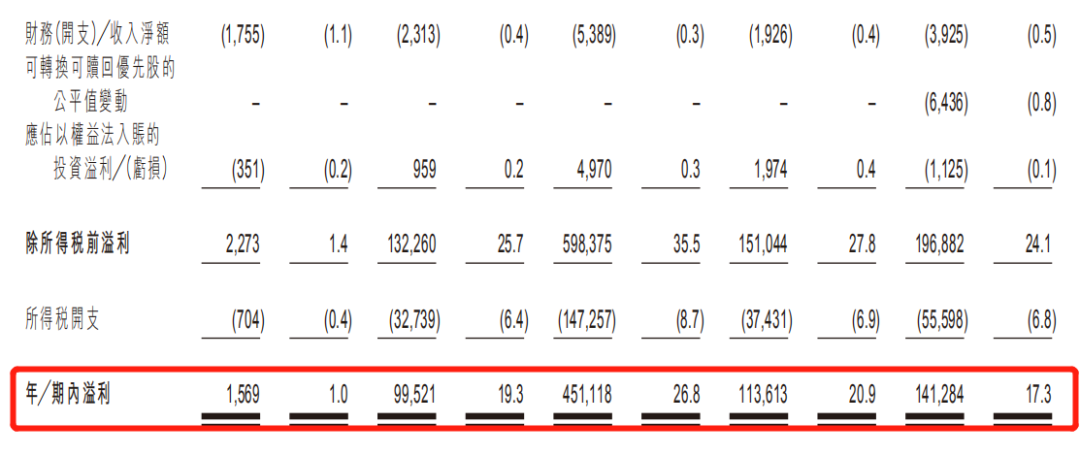

同期净利润分别为160万、9952万、4.5亿元,近两年的增速分别为611%和353%;

今年上半年净利1.41亿元,同比增长24.7%。

以公司50亿美元估值计,PE-TTM约为68.5!

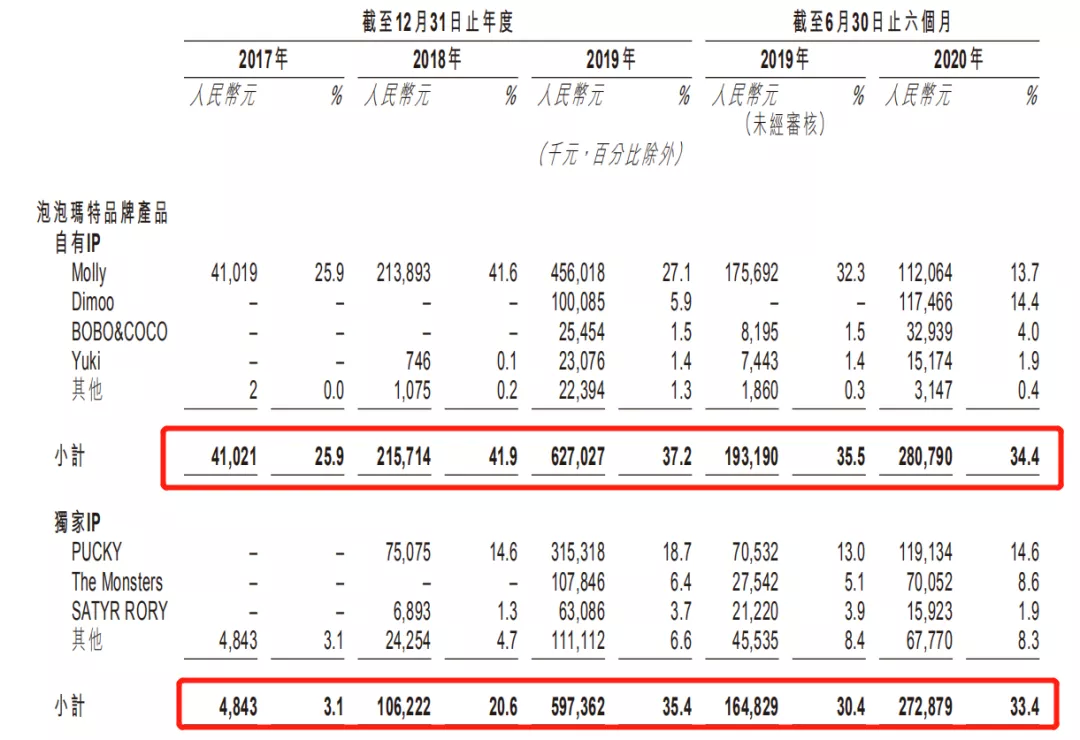

主营业务收入(按IP项目分)

公司总计运营85个IP,包括12个自有IP、22个独家IP及51个非独家IP。

作为业绩基石,2017年至2019年基于自有IP的收入占比分别为25.9%、41.9%和37.2%;而基于独家IP的收入占比增速最快,过去三年的占比分别为3.1%、20.6%和35.4%。2019年,前4大IP产生的收入分别超过1亿元。

在所有IP中,Molly对于收入的贡献最大。2016年,泡泡玛特开始与Molly的创作者王信明合作,并开始Molly的大规模商业化。在2019年,基于Molly形象自主开发的潮流玩具产品产生的收入达到4.56亿元,单一IP占比为27.1%。

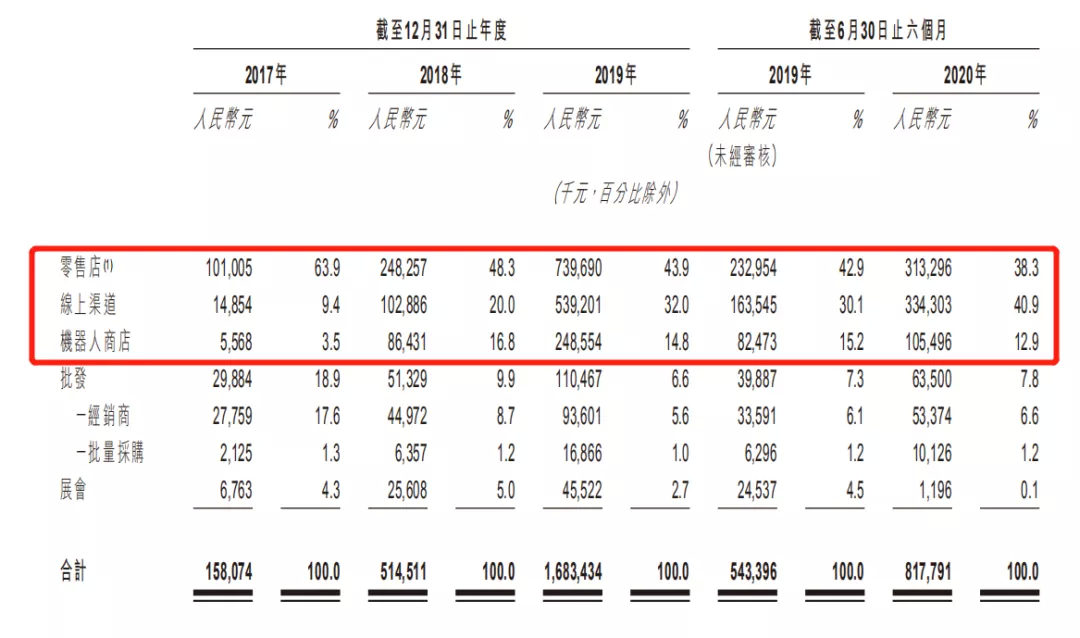

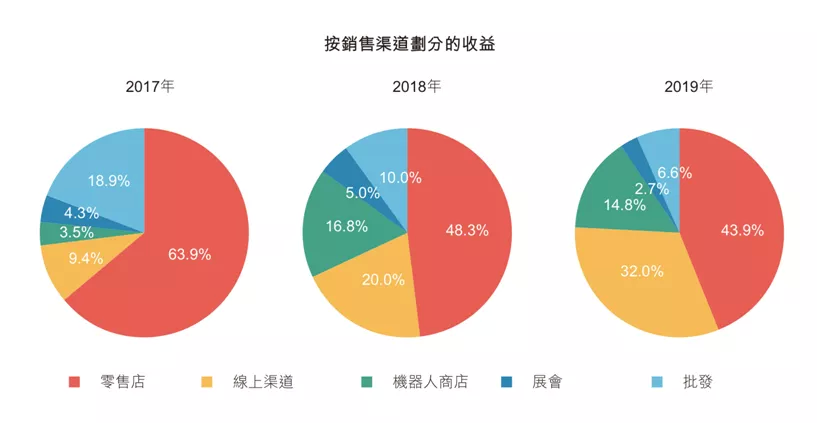

主营业务收入(线下往线上转)

从销售渠道来看,线上渠道的增速最为迅速,2017年至2019年的收入占比分别为9.4%、20.0%和32.0%;相比之下,零售店的重要性逐年下降,三年的占比分别为63.9%、48.3%和43.9%。

而在所有线上渠道中,天猫旗舰店为最主要收入来源。2019年,天猫旗舰店产生的收入为2.51亿元,以零售额计算,其在天猫所有玩具品牌中排名之一。

用户数据方面,2017年至2019年,泡泡玛特的注册会员人数分别为30万名、70万名和220万名。截至最后实际可行日期,泡泡玛特总计拥有320万名注册会员。2019年,泡泡玛特注册会员的整体复购率为58%。

募资用途

募集所得资金将主要用于为增加消费者接触渠道及海外市场扩展计划拨付部分资金;用于对行业价值链公司进行潜在投资、收购及与该等公司建立战略联盟拨资;提升业务的数字化程度;扩大IP库,以及用作营运资金及一般公司用途。

风险提示

针对公司两大制胜法宝自然引申出两大隐忧:

1、爆红的IP能否复制?

招股书中公司也表示:“公司并无法确保molly的受欢迎程度能一直保持在其现有水平,如果Molly受损害或未能保持其目前对消费者的吸引力,则将面临没有替代品的困境。”

一旦爆火IP没落,泡泡玛特是否能持续开发出火爆IP?

2、新奇的盲盒玩法日渐普遍?

依靠着爆火的IP+盲盒的玩法,泡泡玛特成功地从一家连年亏损的企业晋升为潮流玩具行业的龙头。然而,随着盲盒的普遍化,泡泡玛特爆发式的成功将一去不复返,年轻人的心是善变的,泡泡玛特的未来也存在着很大的不确定性。

盲盒成功利用了年轻人的猎奇/菠菜心理,如果盲盒开到(抢到)一个隐藏版,可以成几倍几十倍价格转手,此处成功移植了炒鞋团(炒盲盒)模式。

此种模式成功已经无需验证,但其实盲盒并不是新时代的产物。

比如在很久以前的东瀛就已经流行"扭蛋玩具",一个又一个的玩具被装进扭蛋机中,你永远不知道扭出来的是哪一款。现在的盲盒不过是当时扭蛋玩具的加强版而已。

当年的扭蛋玩具也曾经爆火,深受年轻人的喜爱。不过由于玩法逐渐普遍化,新潮感褪去之后,扭蛋玩具也逐渐没落。

而盲盒其实也有这种风险。如今越来越多的企业开始进军盲盒市场,玩法的普遍化必将令盲盒的新高潮褪去。喜好潮流的年轻人还会因为猎奇而冲动买单吗?

二、综合分析

1、估值

横向公司作为国内盲盒老大无可对比标的。

纵向来看,2020年4月,泡泡玛特刚完成Pre-ipo,由华兴新经济基金和正心谷资本领投,金额超过1亿美元。融资后红杉资本对其给出了21亿美元。

2019年泡泡玛特在新三板退市前市值约为20亿元人民币;半年前Pre-ipo估值21亿美元,上周过会时机构给其上市估值为 40~50 亿美元。但是Ju总收到的最新信息是泡泡上市估值进一步涨到60亿美元。

我们就取中间值50美元计,就是说Pre-ipo相较于三板退市时估值涨了7倍,上市估值相较于半年前Pre-ipo估值又涨了2.5倍。从新三板转战港交所,估值直接翻越17.5倍。

2、中签率,5%;

我们以5亿美元募资,总发行38.75亿港元为例,假设每手入场费约为万元,总计发行38.75万手,公开发行3.875万手,甲乙分组后甲组初始发行为1.95万手。

泡泡超购>百倍毫无疑问,回拨5成后总计发行9.75万手,以50万人申购来说,一手中签率约为5%。

3、基石投资者,待定;

4、绿鞋,15%;会售出;

5、保荐人过往业绩,忽略;

6、同行表现,无;

小结:

①热门IP+盲盒博彩;

②热门IP吸人眼球;

③盲盒玩法夺人心智;

④年轻受众消费力强高速增长高毛利的保证;

⑤基石预计铺满;

类似于前辈“扭蛋”“炒鞋”的没落,泡泡的隐忧是能火多久?作为打新党,又不是投资党,何苦呢?在公司最热的时候上市,上市募个好价格,是当务之急,关键是王宁吃肉的时候别把打新党的汤一起喝完,这就行了!

三、操作计划

所有账户优先保证一手,视账户肥瘦上孖展!

(本文编辑:孙健一)