本文来自“万得资讯”。

11月9日以来,美债收益率曲线走峭的趋势受到压制,显示出债券市场对美联储购买长期债券的预期逐渐升温。

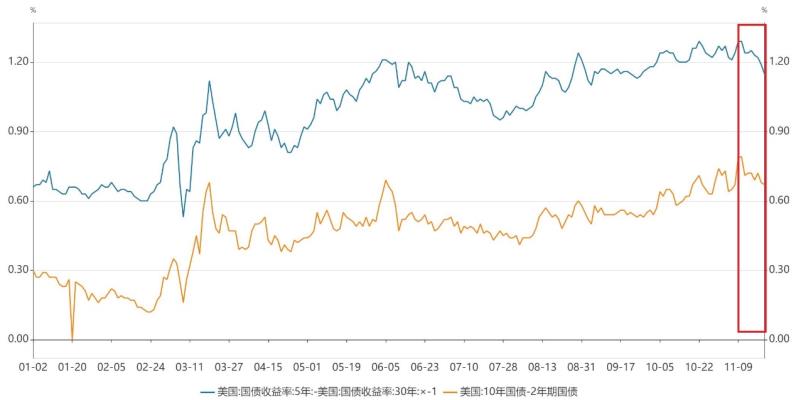

具体来看,美国30年期和5年期国债收益率的利差从11月9日的129个基点,下降至11月24日的118个基点;10年期与2年期美债收益率之间的利差从11月10日的近3年高点小幅下降,至70个基点。

而在此前,由于经济修复及通胀预期的升温,美债收益率三季度以来一路走峭。周一,由于市场对疫苗的乐观消息做出反应,作为经济指标的两年期和十年期美国国债的收益率利差达到69个基点,比上周五的收盘价高约3个基点。

不过,美联储长债购买预期正在限制美债收益率曲线走峭的趋势。通常情况下,投资者预期通胀升温,将押注收益率曲线走峭;但随着美国病例激增、财政刺激谈判陷入僵局,分析师认为美联储将把每月800亿美元的债券购买计划投向更多长期国债以提振经济,这一预期限制了长期收益率走高,并使收益率曲线趋于平缓。

分析师认为,美国国债市场正在释放矛盾信号:一方面,疫苗的利好消息提振了市场风险情绪,投资者应抛售作为避险资产的债券,提振美债收益率;另一方面,市场预期美联储购买长债的举措将提振债券价格,因此迟迟不肯抛售,限制长端收益率走高。

12月15日至16日,美联储将召开年内最后一次利率决议。摩根大通(JPMorgan Chase)预计美联储将在会议上扩大其美债购买的期限,从而为降低长期收益率创造更多的催化剂。美联储目前购买各种到期期限的美国国债,而不会偏向某个领域。

Capital Economics的经济学家安德鲁·亨特(Andrew Hunter)上周五在一份报告中写道,财政部针对紧急计划的行动不会对经济产生重大影响。但他表示,这仍可能增加美联储提供更多刺激措施的可能性,这很可能是通过提高每月购买资产的步伐来进行的。

(编辑:玉景)