本文来自微信号“分析师”,作者:东兴证券。

摘要

导读:基于对特斯拉(TSLA.US)全球业务布局及上海工厂产能爬坡的分析,我们预计,特斯拉上海工厂2021年销量有望达到39万辆,产能将逐步达到50万辆/年;国产特斯拉有望领跑2021年中国大陆纯电动乘用车市场。

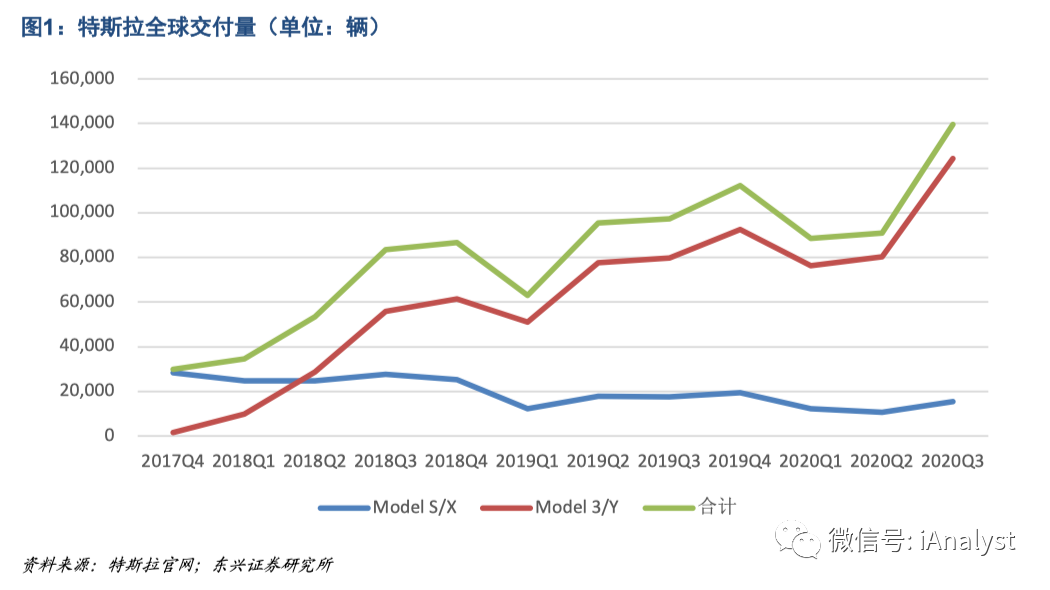

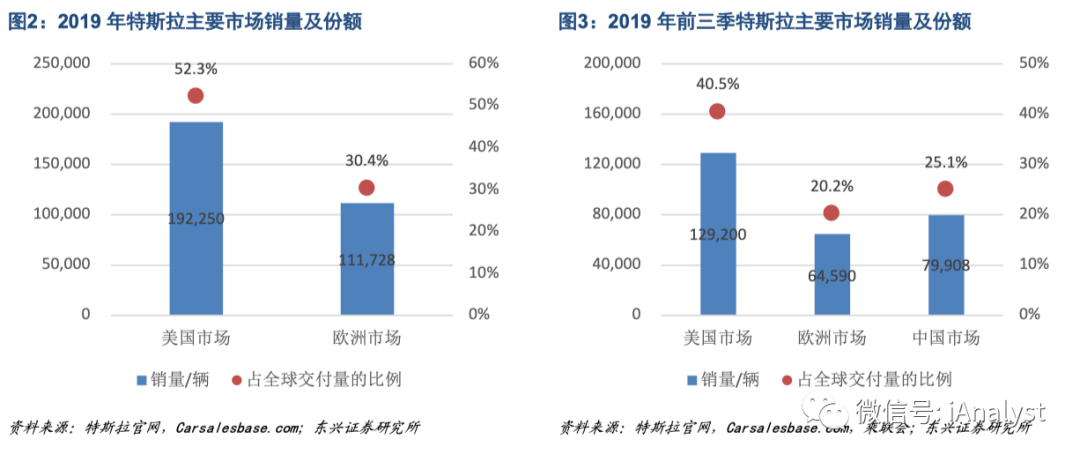

前三季中国大陆市场为特斯拉全球销量贡献1/4,助力其业务全球化推进。2019年特斯拉在美国、欧洲分别销售18.7万辆、11.2万辆(Carsalesbase.com统计),分别相当于其全球交付量(36.8万辆)的50.8%、30.4%。2020年前三季特斯拉全球交付31.9万辆,其中Q3交付14万辆,季度环比、同比分别增长54%、44%。

其中,在中国大陆实现销量79,908辆(乘联会统计),相当于全球交付量的25.05%;美国和欧洲市场销量(Carsalesbase.com统计)分别相当于其全球交付量的40.50%、20.25%。对比来看,特斯拉借助在上海设厂成功拓展中国市场,全球化业务进展顺利。

持续看好特斯拉上海工厂的交付表现。1)从扩产进度来看,我们预计,特斯拉上海工厂产能将于2021年逐步达到50万辆/年,为其持续拓展中国等区域市场提供产能保障。2)从销售策略来看,国产Model 3定价对BBA燃油竞品构成一定威胁,有助保持其在相应细分市场的竞争力,我们预计上海工厂2021年国内销量有望达到39万辆(Model 3+Model Y)。3)鉴于德国工厂建设进度低于预期,以及欧洲交通碳排放新标准施行对新能源汽车市场的拉动,我们判断,理论上上海工厂未来两年具备担任欧洲市场重要供货源的能力。

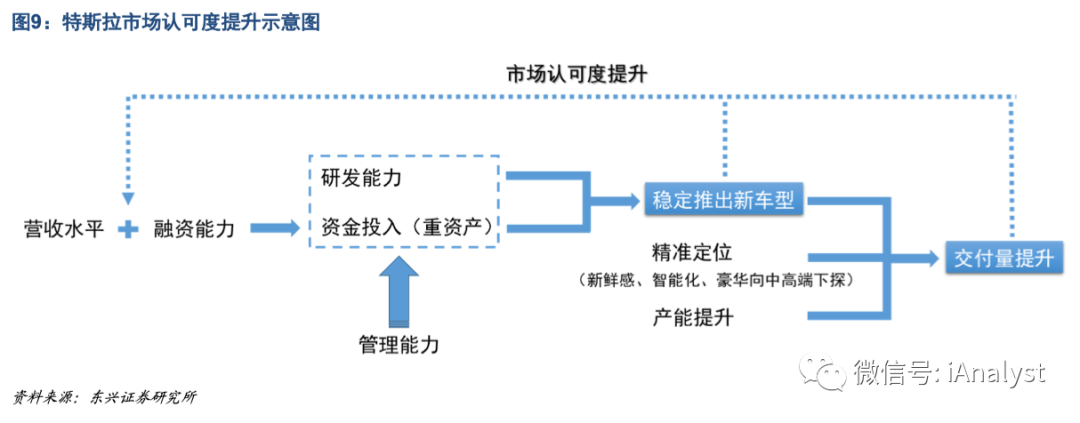

稳定的车型推出和交付量提升是特斯拉获得市场认可的重要因素。我们认为,适时推出新车型可以有效强化特斯拉的品牌认知度,而新车型的推出离不开公司强大的研发能力、必需的资金投入及相应的管理整合能力。同时预计,在积极销售策略和供给端产能提升的合力作用下,未来5-8年特斯拉全球交付量有望逐年增长。

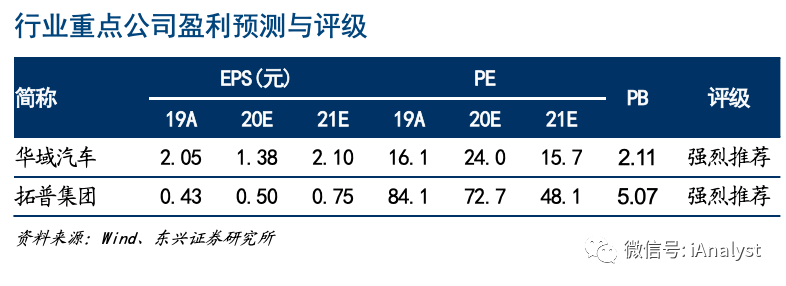

投资策略:特斯拉的市场培育已有成效,在华定价策略积极,上海工厂产能加速释放,不仅可以促进中国市场销量提升,还有望出口到欧洲等地。上海工厂供应链本土化率仍有提升空间,建议关注相关产业链标的,尤其是多业务协同的拓普集团和华域汽车。

风险提示:新能源车消费或不及预期;特斯拉上海工厂产能爬坡或不及预期。

1、上海工厂产能加速释放,有效供给推动销量提升

1.1 特斯拉已实现有效的市场培育,全球化业务顺利推进

前三季中国大陆市场为特斯拉全球销量贡献1/4,助力其业务全球化推进。2019年特斯拉在美国、欧洲分别销售18.7万辆、11.2万辆(Carsalesbase.com统计),分别相当于其全球交付量(36.8万辆)的52.3%、30.4%。2020年前三季特斯拉全球交付31.9万辆,其中Q3交付14万辆,季度环比、同比分别增长54%、44%。

其中,在中国大陆实现销量79,908辆(乘联会统计),相当于全球交付量的25.05%;美国和欧洲市场销量(Carsalesbase.com统计)分别相当于其全球交付量的40.50%、20.25%。对比来看,特斯拉借助在上海设厂成功拓展中国市场,全球化业务进展顺利。

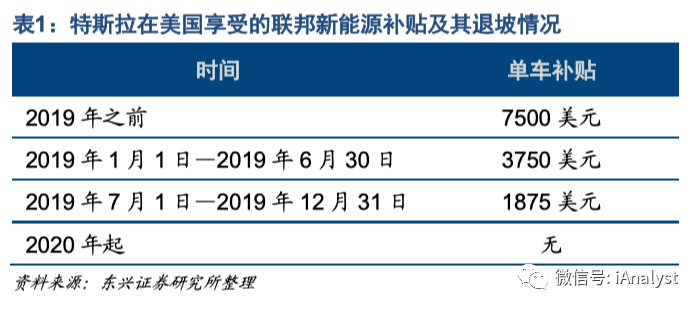

美国市场补贴退坡后,特斯拉市占率仍稳步提升。根据美国联邦新能源补贴政策,由于特斯拉累计销量达到20万辆,其新能源补贴自2018年开始退坡,并且从2020年起不再享受补贴。凭借对核心技术的掌握和独特的品牌定位,特斯拉对美国联邦补贴的依赖度逐渐减弱。2020H1特斯拉Model 3和Model Y在美国B级豪车(轿车+SUV)市场的份额达到19.4%。考虑到补贴退坡前夕存在透支销量的情况,我们判断二者车型的合理市占率为22%。

1.2 积极的定价策略结合上海工厂产能加速释放,将带动销量提升

基于特斯拉在中国积极的定价策略和上海工厂产能的加速释放,我们预计2021年Model 3与Model Y在国内B级豪车的份额与其现阶段在美国市场的份额相当,对应销量约39万辆。

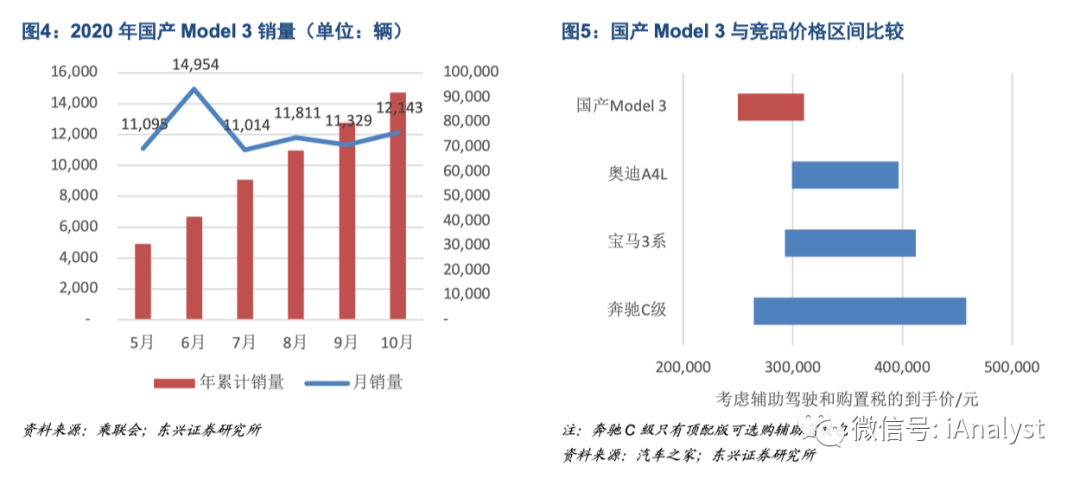

Model 3在华定价策略较为积极,目前到手价已低于其BBA燃油竞品。2020年至今,国产Model 3已经四次调整售价,年初第一次降价后其单车补贴后售价仅29.905万元,10月1日后更是打入25万元的价格市场。2020年5-10月,国产Model 3的单月销量均保持在1.1万辆以上,6月销量接近1.5万辆。对标BBA燃油车型,考虑购置税等因素,Model 3的到手价更具优势,降价将进一步吸引潜在消费者。

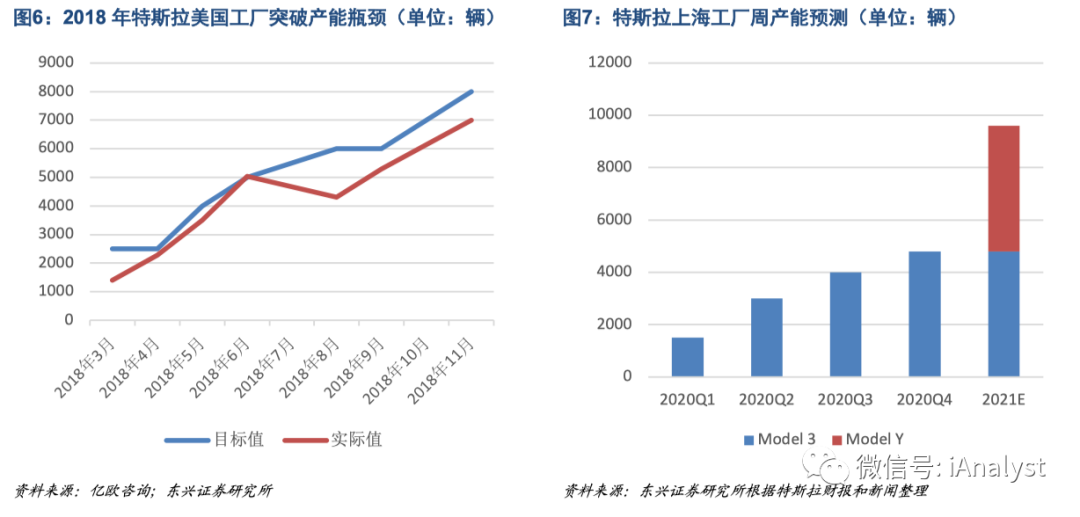

产能加速释放,供给有望带动销量提升。特斯拉美国工厂在2018年实现产能迅速爬坡,目标周产能从3月的2500辆提高至11月的8000辆,对应季交付量从2017Q4的约3万辆攀升至2018Q4的8.7万辆,同比增长190%。特斯拉上海工厂于2020年正式投产,1月周产能为2000辆,4月周产能达到3000辆,超过卫生事件前水平。特斯拉2020Q2财报显示上海工厂年产能已达20万辆,爬坡进展超预期,超过了2019Q3财报规划的15万辆/年。

我们在研究报告《特斯拉逐步摆脱补贴拐杖,产能瓶颈或持续至21年底》(20200728)中提到,2020H1国产Model 3在B级豪车市场的市占率仅9%,主要是受到产能抑制。目前特斯拉上海工厂产能迅速提升,2020Q3财报显示其年产能达到25万辆(对应周产能4800辆),我们判断供给端或不再成为国产Model 3销量提升的主要瓶颈。

11月5日工信部发布的《道路机动车辆生产企业及产品公告》(第338批)显示,国产Model Y完成申报。Model 3已经为特斯拉在中国打下了良好的基础,而空间更大、实用性更强的Model Y作为特斯拉的入门级SUV被马斯克给予了更多期待。基于今年上海工厂产能的爬坡进度,预计明年Model Y目标年产能或不低于目前Model 3的水平,二者合计年产能至少达到50万辆。

卫生事件下上海工厂生产力获肯定,明年富余产能可用于出口。10月26日,约7000辆国产Model 3出口欧洲。预计在满足国内需求的前提下,明年将有更多Model 3实现外销。上海工厂具有相对低成本的生产优势和适合出口的地理优势,出口Model 3对特斯拉的益处在于:(1)在德国柏林工厂竣工前,推动特斯拉在欧洲的有效供给;(2)降低美国弗里蒙特工厂的生产压力,使其满足北美市场需求。

2、稳定的车型推出和交付量提升是特斯拉获得市场认可的重要因素

稳定的车型推出和交付量提升是特斯拉获得市场认可的重要因素。我们认为,适时推出新车型可以有效强化特斯拉的品牌认知度,而新车型的推出离不开公司强大的研发能力、必需的资金投入及相应的管理整合能力。同时预计,在积极销售策略和供给端产能提升的合力作用下,未来5-8年特斯拉全球交付量有望逐年增长。

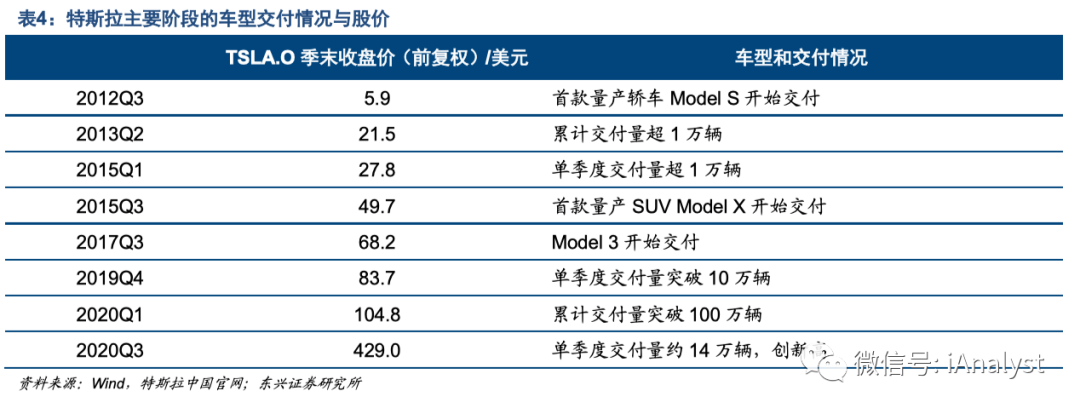

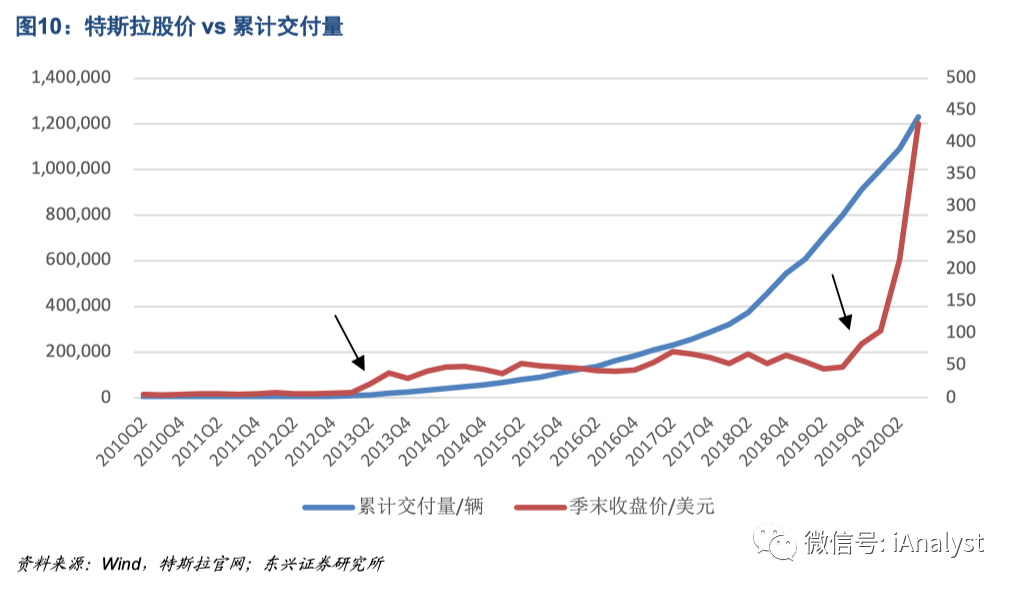

特斯拉首款量产轿车Model S于2012Q3开始交付,并被《时代》杂志评为2012年度最佳25项发明。截至2013Q2,Model S累计交付量超过1万辆。此后特斯拉稳定推出新车型,Model X和Model 3分别于2015Q3和2017Q3实现交付。2018年特斯拉走出“产能炼狱”,产量快速拉升,Model 3成为主力车型。

2020年Model 3在特斯拉上海工厂投产,有效供给使中国市场迅速成为特斯拉的主要市场之一,前三季度中国大陆市场份额约占到全球的25%。2020Q1特斯拉全球累计交付量突破100万辆,2020Q3单季度交付量约14万辆。

从特斯拉二级市场复盘来看,其市值出现跃升现象的阶段,大多伴随交付进度方面的边际改善。比如, 2013Q2特斯拉首款量产轿车Model S累计交付量破万;又如,2018年弗里蒙特工厂走出“产能炼狱”和2020年上海工厂产能迅速爬坡带来的交付量增长,2020Q1特斯拉累计交付量突破100万辆。

3、投资策略

特斯拉的市场培育已有成效,在华定价策略积极,上海工厂产能加速释放,不仅可以促进中国市场销量提升,还有望出口到欧洲等地。上海工厂供应链本土化率仍有提升空间,建议关注相关产业链标的,尤其是多业务协同的拓普集团和华域汽车。

4、风险提示

新能源车消费或不及预期;特斯拉上海工厂产能爬坡或不及预期。(编辑:mz)