本文来自微信公众号“追寻价值之路”,公众号ID:investmentstrategy,作者燕翔

决定经济政策的不仅仅是政治家,更重要的是时代所需要解决的问题以及广泛的社会思潮,好比科技创新和房住不炒对当前中国的经济政策有深远影响。当前美国经济发展中存在的主要问题,一是由于生产率增速趋缓导致的“长期增长停滞”(Secular Stagnation),二是各种分配不平等问题(包括收入分配、种族矛盾等等)。而且最近几年在美国越来越多的观点认为分配问题是造成经济停滞的一个重要原因,因此才会有富人储蓄过剩投资不足、货币放水通胀始终起不来等一系列问题。

80年代美国里根政府开启的“新自由主义”经济政策,推崇自由市场机制,强调减少政府干预、放松管制、减税、贸易全球化等措施,在过去几十年里一直主导着西方国家的经济政策。金融危机后对分配问题质疑的不断升温,“蛋糕分配”不均已经影响到了“蛋糕做大”,导致的社会思潮就是要对“新自由主义”经济政策进行系统修正,2016年特朗普出人意料的当选以及随后的逆全球化政策正是这一时代背景的产物。特别是这次公共卫生事件的冲击,“K”型复苏下更是强化了这样的社会思潮。

此次若民主党执政上台,将很有可能加快这一政策修正的步伐,经济政策上强调大幅扩大政府财政支出、加强金融监管、反垄断、甚至加税。这种转变的直接变化,将是我们会看到美国政府财政支出和财政赤字占比的持续扩大。实际上,现在有很多观点认为,在当前美国国债名义利率接近0、实际利率为负的情况下,美国政府如果不扩大财政支出和赤字,本身就是一个不负责任的态度。

2020年,我们可能正处于新一轮政治经济周期拐点,一个从“小政府”经济向“大政府”经济转变的拐点。当前的场景很多地方与60年代非常相似,当时美国也面临者很多社会问题民权问题,曾记否,我们都曾背诵过的英文名篇,马丁路德金的《I Have a Dream》,就是在1963年发表的。随后,1964年林登·约翰逊接替肯尼迪继任为美国总统后,提出了“伟大社会”(Great Society)目标,通过了包括“向贫困宣战”、“保障民权”及医疗卫生等方面的立法四百多项,将战后美国的社会改革推到了新的高峰。

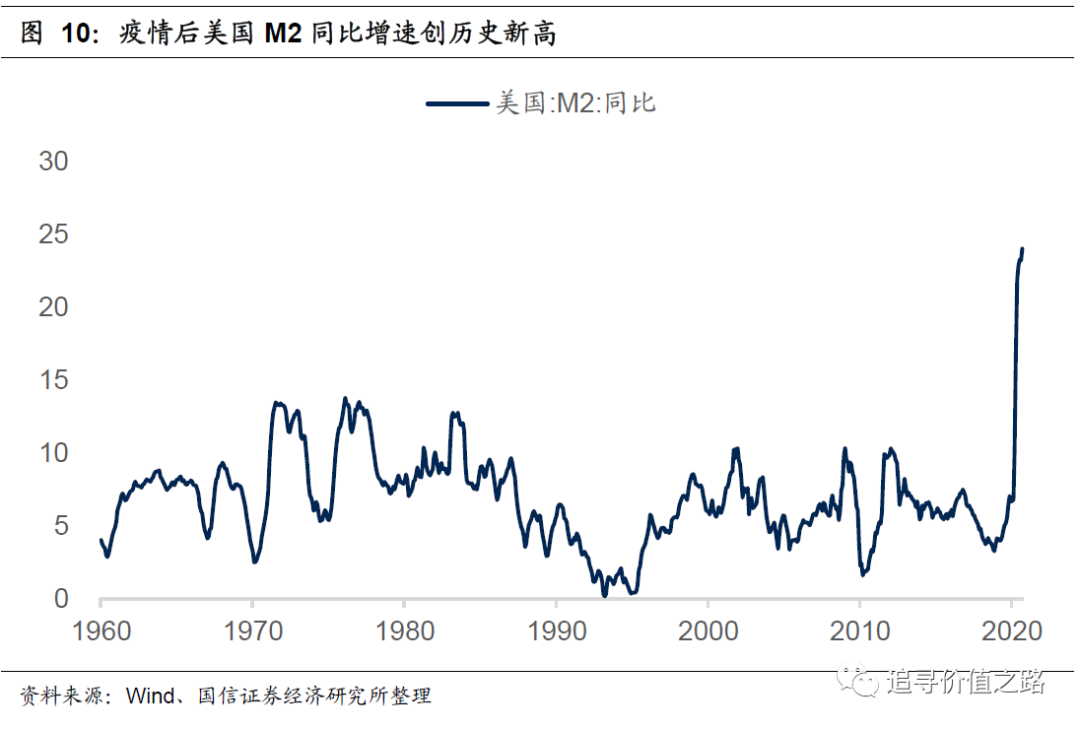

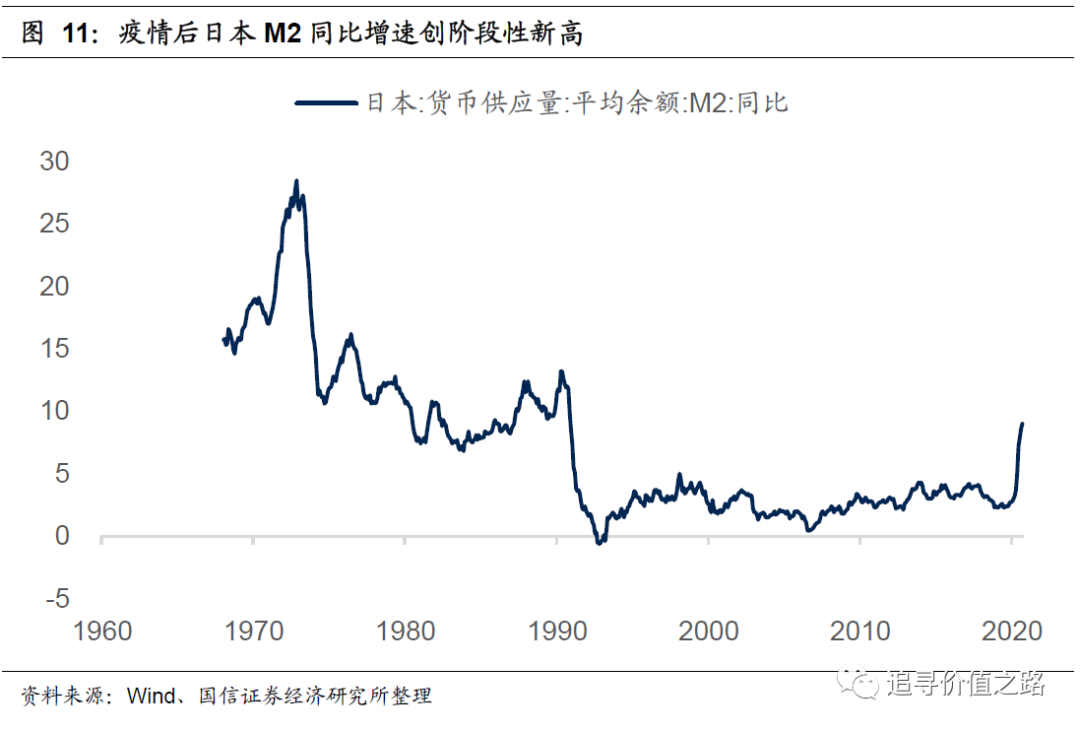

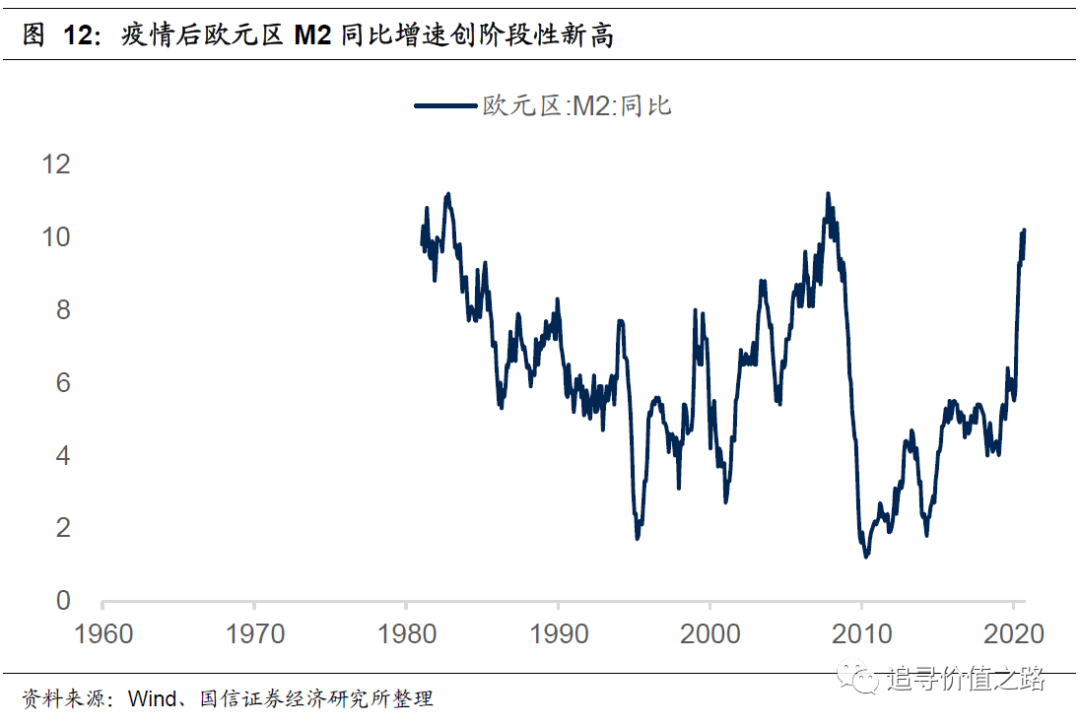

美国经济政策的这种转变,如果实现,预计全球经济会出现一次“再通胀”的过程。实际上,目前的宏观数据已经显示出了这样的趋势,美国、日本、欧洲的M2同比增速均创出了历史新高或者阶段性新高。关键是,往后看,这可能仅仅是一个开始!M2金融数据本身就是一个相对领先的宏观经济指标,美国大规模的财政刺激还没有落地而且肯定会落地,甚至说后续还可能会有持续的更大规模的财政刺激力度。因此,展望2021年,我认为这次公共卫生事件以后全球经济复苏非常有可能超预期,而且这个超预期很有可能成为影响市场行情的重要因素。

对A股投资而言,“全球性的供需矛盾变化”给中国企业带来的巨大机遇。一方面,是货币财政刺激下全球需求的大幅回升,另一方面,是此次公共卫生事件中中国企业在供给端展现出的极强的竞争优势。在全面数字化改造的推动下,相信会有一大批优势企业从中国龙头公司成长为世界龙头公司。

一、美国经济中需要解决的问题

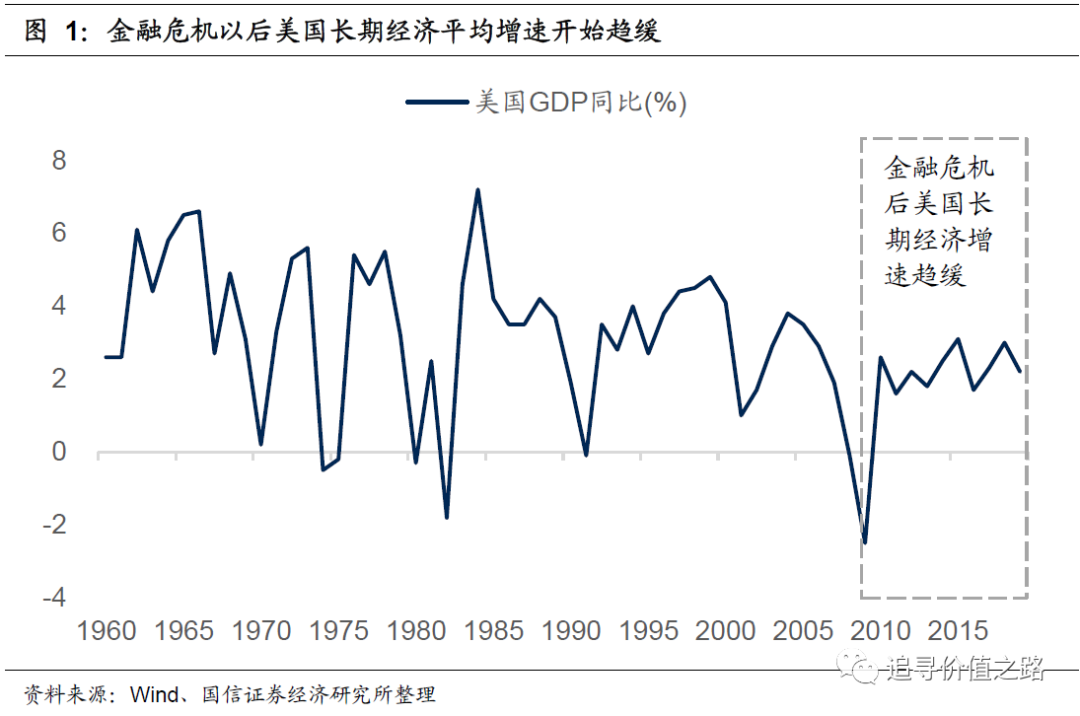

2008年金融危机以后,在美联储量化宽松和全球的刺激政策下,美国经济从2010年起走出了经济衰退,从2010年到2019年这十年间美国的实际GDP平均增速在2.3%。相比金融危机以后其他发达国家的经济增速,美国的这个成绩应该说不算差,但是相比其自身过去几十年的经济发展,可以很明显地看到,过去十年间,美国出现了显著的长期经济增速趋缓的现象。

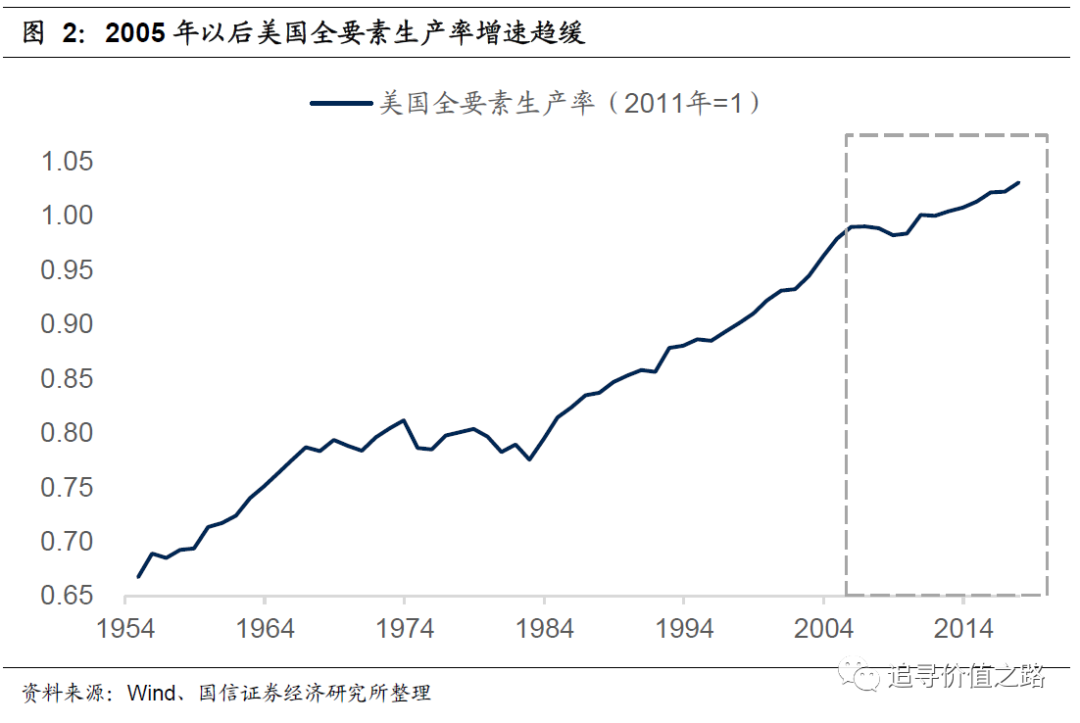

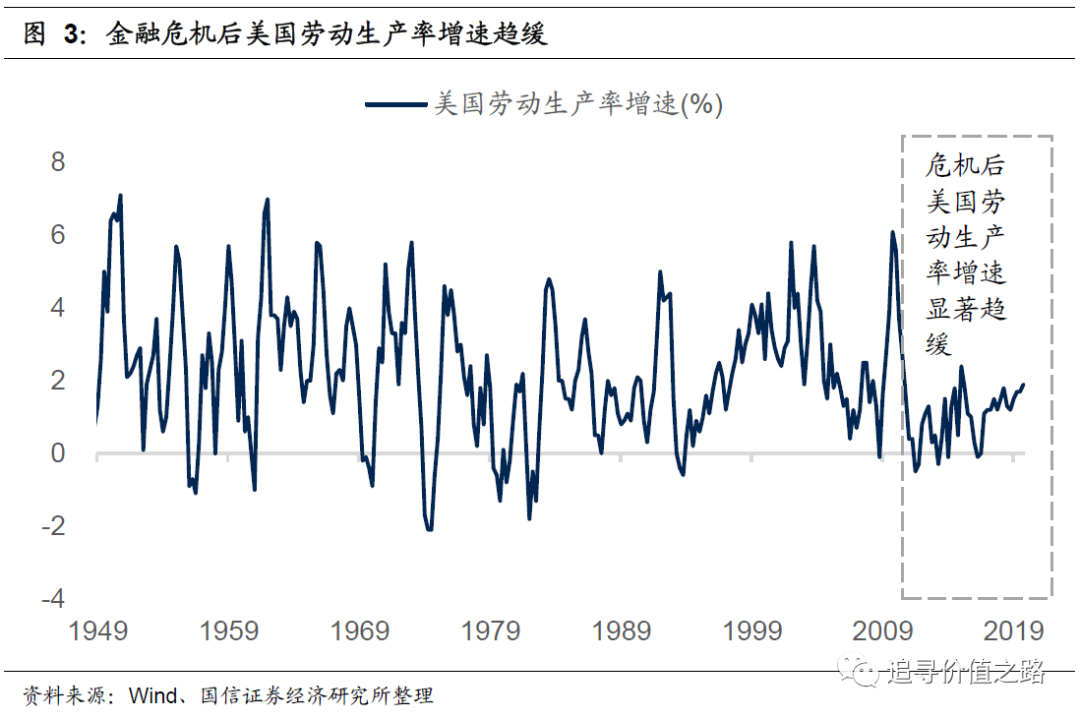

长期经济增速趋缓的背后,是美国经济发展的生产率(Productivity)增速在下降。经济学上的生产率包括全要素生产率(Total Factor Productivity,TFP)和劳动生产率(Labor Productivity)两种,而无论用哪种生产率去度量,都会得到相同的结论,在过去很长的时间里,美国的生产率增速有明显下降。

根据Penn World Table(佩恩表)计算的不变价全要素生产率,美国的全要素生产率在1985年到2005年快速上升,2005年之后全要素生产率依然在增长,但是增速明显趋缓。美国劳工部(BLS)统计的劳动生产率情况也是相同的趋势,金融危机以后美国劳动生产率的平均增速相较于过去,出现了明显下降。我们知道,在经济学理论上,劳动者的工资取决于劳动的边际生产率,劳动生产率增速的趋缓决定了工资增速也会变慢。

金融危机后过去十年美国以及其他发达国家的经济表现,被美国著名经济学家前财长劳伦斯·萨默斯(Lawrence Summers)称为“长期增长停滞”(Secular Stagnation),主要表现为经济增长孱弱无力、通货膨胀率难以达到中央银行预期目标、真实利率更是经历长期下降。萨默斯认为美国经济、发达国家乃至世界经济经历着长期停滞状态,主要表现为储蓄倾向提高与投资意愿下降造成的不平衡,进而过度储蓄抑制了消费需求,降低了经济增长率和通货膨胀率。

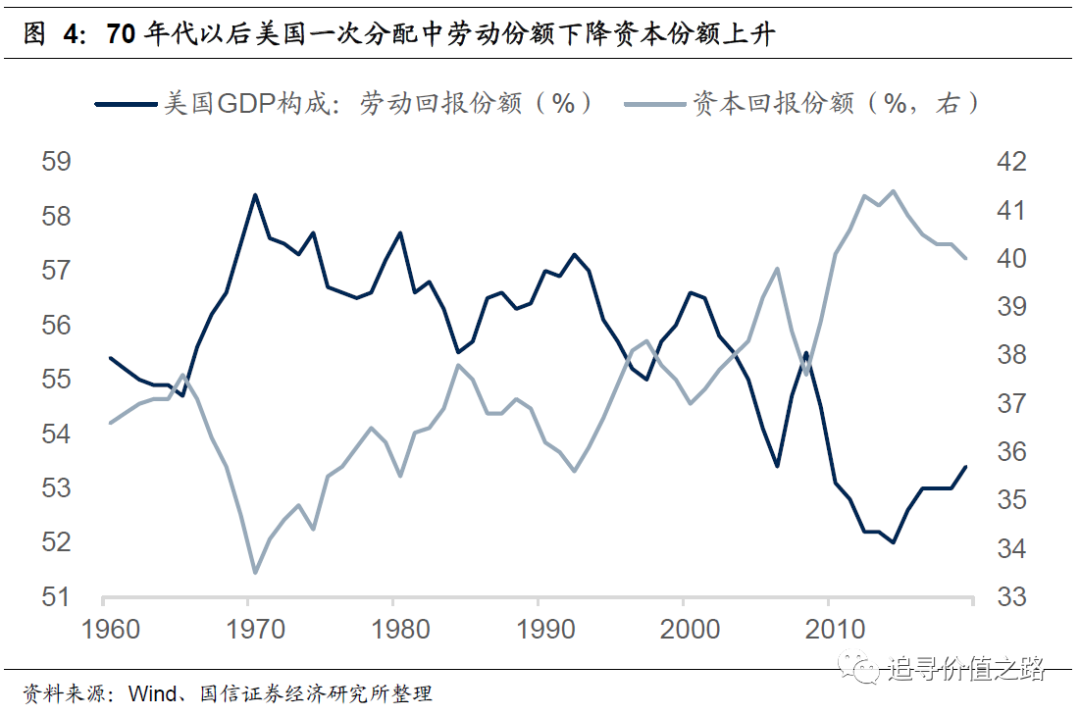

相较于经济总量增速变缓,美国经济中存在的更大问题是收入分配的问题,这个问题在过去十年中各种媒介场合都被广泛讨论。一方面,可以看到,大体上从70年代开始,美国经济的一次分配中劳动回报的份额(labor share)在不断降低,劳动者回报占GDP的比重过去五十年里大概下降了五个百分点,与此同时,对应的是资本回报的份额在不断上升。

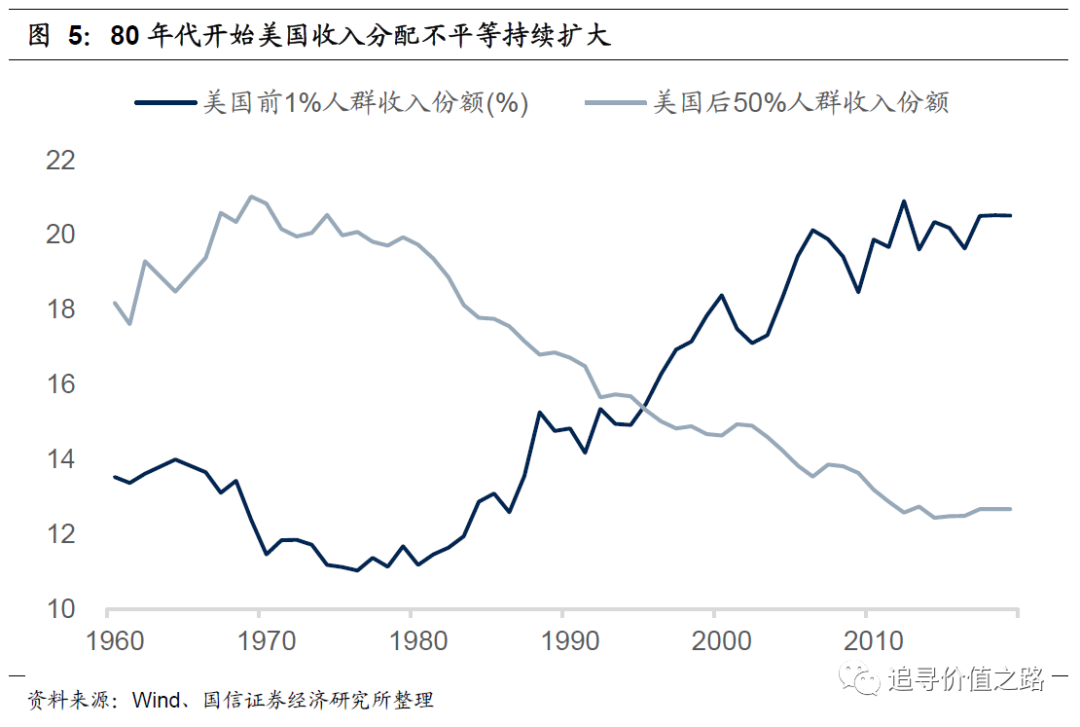

收入分配问题更直观的表现,是不同人群的收入份额的巨大分化走势。从80年代开始至今,美国收入前1%的人群的收入份额一路攀升,从11%上升到了现在的20.5%左右,而作为大多数人的后50%人群的收入份额则从20%下降到了目前的12.6%左右。图5中不同人群收入份额的“X”型走势,深刻反映了过去几十年了美国经济发展过程中积累下来的问题和矛盾。

二、影响经济政策思潮在变化

20世纪70年代以后,出于对“凯恩斯主义”经济政策导致的通货膨胀等一系列问题的反思,“新自由主义”成为了西方国家主流的社会经济思潮,“新自由主义”极力推崇自由市场机制,经济政策上强调减少政府干预、放松管制、减税、贸易自由化(全球化)等。80年代美国的里根政府和英国的撒切尔夫人政府的先后执政,使得“新自由主义”从理论落地到了政策实践,发展成为一种经济全球化条件下的新自由资本主义模式。

从后续的实际发展中我们可以看到,80年代以后,一方面,得益于自由市场、全球化、技术进步,美国经济经历了一轮长时间的经济增长,期间还出现了一段“高增长、低通胀”的大稳健时代(Great Moderation)。另一方面,如前所述,80年代以后美国的收入分配不平等急速扩大,分配问题越来越受到了关注,甚至已经从一个经济问题扩展成为了一个社会问题。

金融危机以后,对“新自由主义”经济政策的反思不断升温,越来越多的观点开始关注和讨论收入分配的问题,典型的代表如法国经济学家托马斯·皮凯蒂在2014年出版的著作《21世纪资本论》(Capital in the Twenty-First Century),引发了全世界范围内的广泛讨论。应该说,无论《21世纪资本论》这本书本身的学术观点对于否,其讨论的问题能够引起经济学圈以及圈外如此广泛的讨论,本身就说明了社会思潮发展的方向。

更重要的是,最近几年有不少主流的经济学学术观点,认为收入分配不平等的扩大是导致经济增速下降、投资低迷、长期低利率的一个重要原因,这就等于是说“蛋糕分配”的问题开始影响到了“蛋糕做大”,从理论层面对过去几十年发展的自由主义市场经济政策开始质疑。以前的主流观点大多认为只要能够蛋糕不断做大,即使分配有所不均,但至少所有人都是得到好处的,现在这种观点也开始发生了变化。

“蛋糕分配”不均为什么会影响到“蛋糕做大”呢?一种解释是,80年代以后美国社会收入份额持续增加的那前1%人群,他们已经没有什么对实体经济产品的需求了,所以积累的财富都变成了金融资产,从而导致了“富人的储蓄过剩”(The Saving Glut of the Rich);而另一边收入后50%有实际需求的人群,因为收入占比在不断下降,他们有欲望有需求但是缺乏支付能力,所以这部分需求是受到了限制(Indebted Demand)。

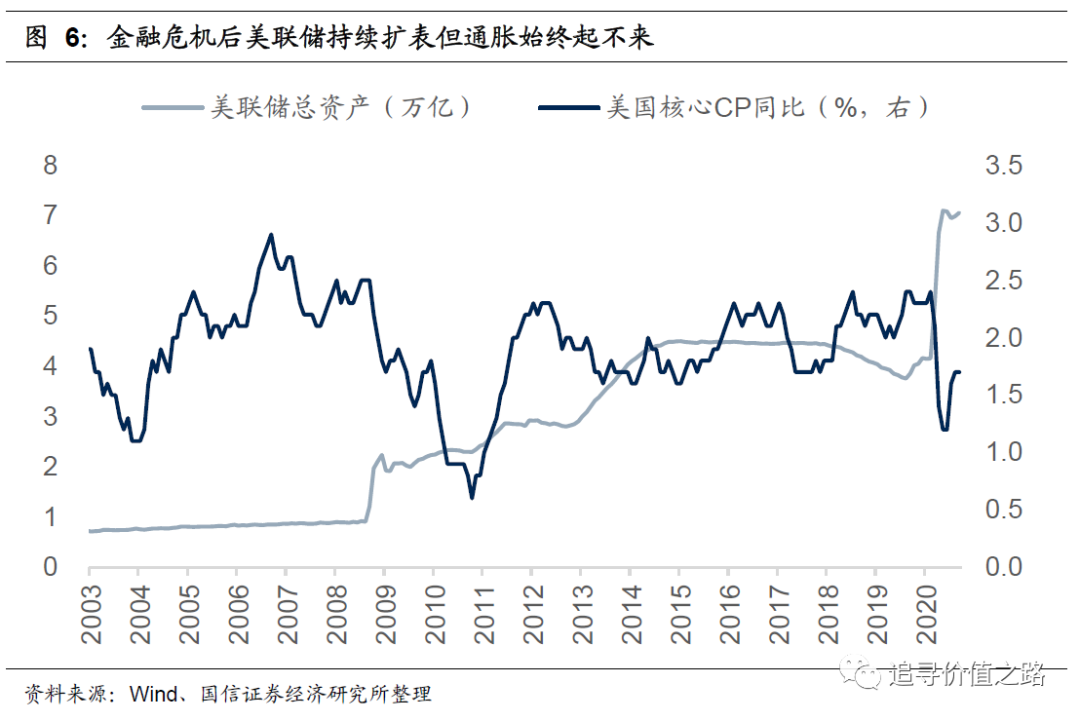

美国这种收入分配发展趋势的结果,就是富人们越来越有钱,但他们没有太多的物质需求了,不断积累金融资产,而有需求的穷人收入在下降,所以整个社会的需求在萎缩。储蓄过剩、需求不足,最终导致了实体经济的投资增速在降低、实际利率不断下降,而且金融危机以后西方国家出现了无论央行如何放水,CPI和PPI意义层面的通货膨胀始终都起不来的经济特征。

2016年特朗普出人意料地竞选成功,已经在很大程度上反映出了民众对于过去美国精英政治经济政策的不满。而特朗普政府四年间的经济政策,可以说是新自由主义经济政策的变异和混合,一方面是减税和放松管制,另一方面则又是逆全球化声称要保护那些受损于全球化的美国经济部门。

2020年在公共卫生事件的冲击下,美国社会对于不平等问题的讨论更加甚嚣尘上,公共卫生事件冲击下一边是大量工人的失业,另一边却是股票价格大涨企业家的身价持续飙升。在美国社会中对本轮经济复苏有一个很形象的解释,富者更富、穷者更穷,一部分人在上楼梯,而另一部分人则在下楼,构成了一个大写英文字母“K”,被称之为“K”型复苏(K-Shape Recovery)。

三、新一轮经济政治周期拐点可能出现

综合来看,当前美国社会对于经济政策的思潮已经发生变化,对于80年代里根政府以来所推行的“减少政府干预、去管制监管、大规模减税、贸易全球化”等自由主义经济政策的信仰和迷恋开始不断减少。

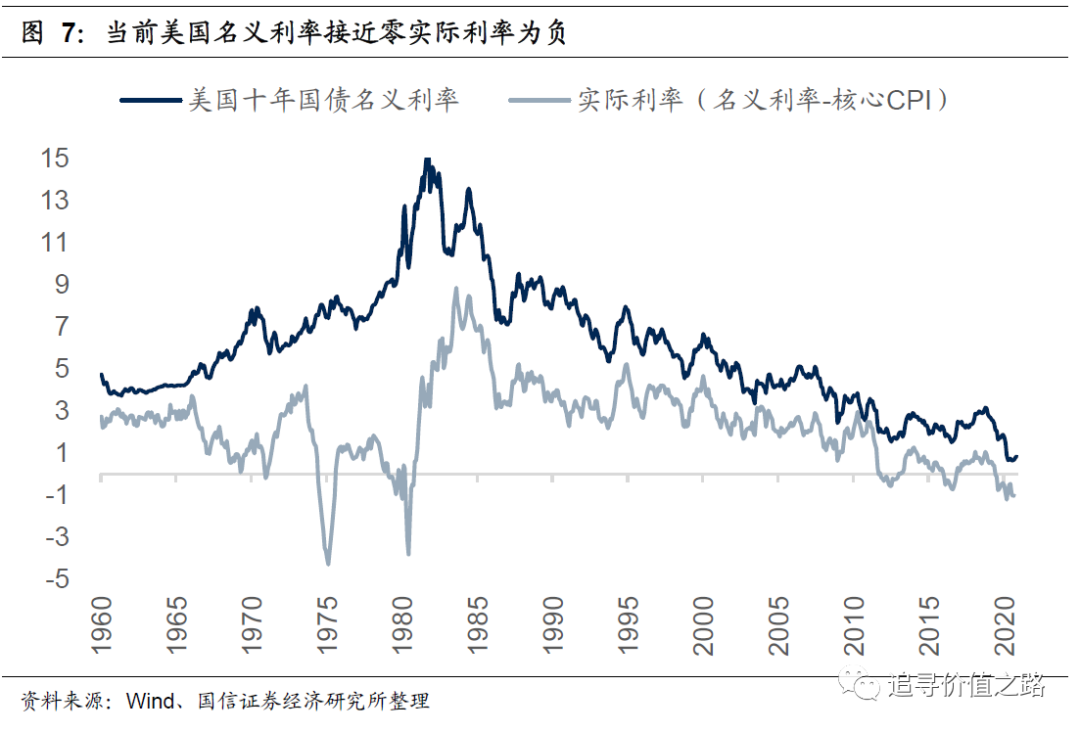

我们认为,2020年本轮美国总统大选后,或许将是美国新一轮政治经济周期的拐点,意味着经济政策会从“小政府”主义转向“大政府”主义转变,强调扩大政府财政支出、加强金融监管、反垄断、甚至加税。这种转变的直接变化,将是我们会看到美国政府财政支出和财政赤字占比的持续扩大。实际上,现在有很多观点认为,在当前美国国债名义利率接近0、实际利率为负的情况下,美国政府不扩大财政支出和赤字,本身就是一个不负责任的态度。

此次大选过后,如果民主党真的上台,预计这个转变将会明显加快。根据已经公开的民主党施政纲领(2020 Democratic Party Platform),计划在2021到2030财政年度,拜登政府将增加财政支出5.37万亿美元,同时增加税收收入3.375万亿美元。增加的财政支出中,大头将用在教育、基础设施建设、研发支出,这三者合计的新增支出约3.5万亿美元。同时,根据这份纲领议案,80%的新增税收将会由前1%收入群体来负担。

实际上,如果做个历史对比,会感觉到当前美国的时代环境跟60年代有不少地方存在相似性。当时的美国社会在经历了战后经济的高速发展之后,也出现了很多问题和矛盾,美国的民权运动兴起。我们在英语阅读材料中一直背诵的经典文章,马丁·路德·金的《我有一个梦想》(I have a dream)就是在1963年发表的,1964年马丁·路德·金获得了诺贝尔和平奖。

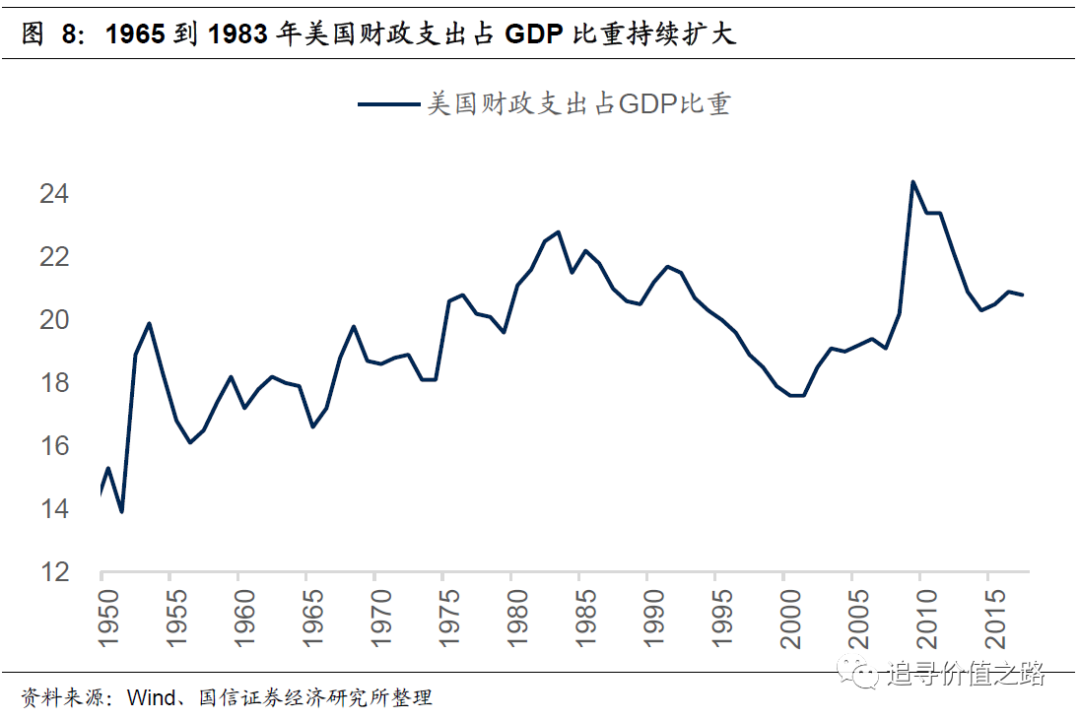

随后我们看到,1964年林登·约翰逊接替肯尼迪继任为美国总统后,提出了“伟大社会”(Great Societies)的施政目标,实现这一目标,美国国会通过了包括“向贫困宣战”、“保障民权”及医疗卫生等方面的立法四百多项,将战后美国的社会改革推到了新的高峰。这个过程中,“伟大社会”的施政纲领,把大规模赤字财政作为经常性政策,从1965年开始,美国政府财政支出占GDP的比重不断上升,这个趋势一直持续到80年代的里根政府时期。

(有读者可能会想到,60年代美国财政支出上升还有一个重要原因,就是越南战争,这个说法不错,但即使剔除国防支出,财政支出占GDP比重的这个趋势不会发生改变。)

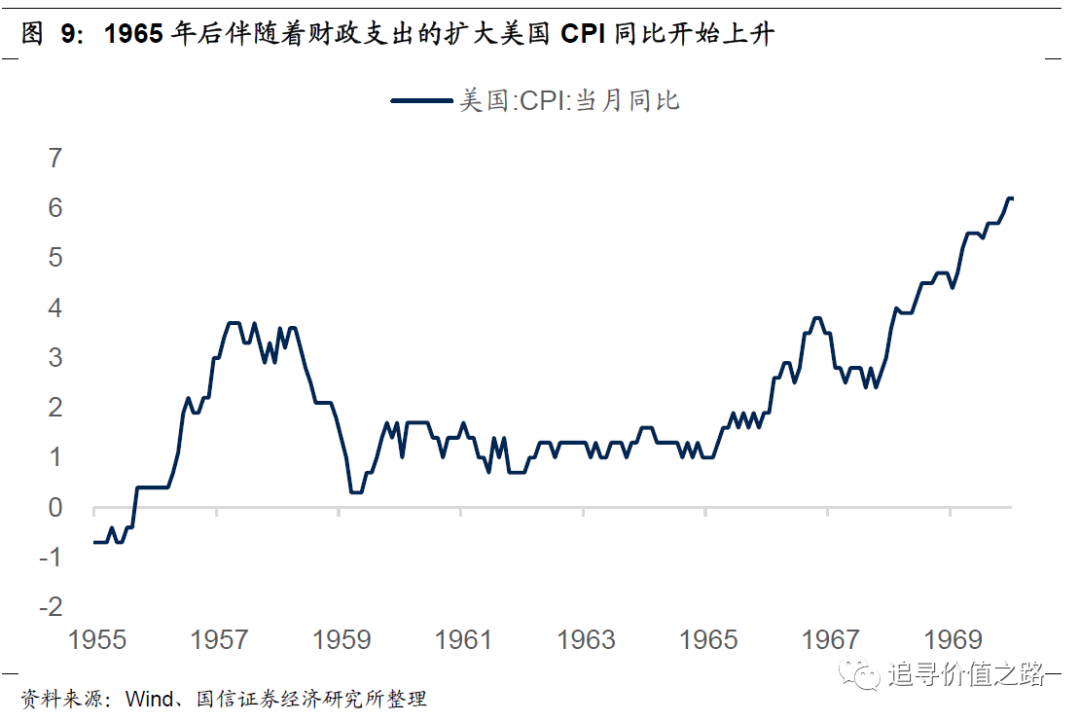

财政支出扩大的直接后果,是通货膨胀开始上升,从时间上看,美国的通货膨胀差不多就是从1965年开始启动上升的,从1965年到1973年石油危机以前,可以说是“温和的通货膨胀”,而1973年石油危机爆发以后一直到1982年左右,可以说是“恶性的通货膨胀”。而且60年代的美国经济数据有一点也非常有意思,那就是从1960年到1965年CPI一直保持在1%左右的较低水平很长时间,这跟我们今天看到的通胀利率长期低水平非常相似。

因此,展望未来,如果前述逻辑正确的话,我们也非常有可能看到2021年以后,全球经济出现一次“再通胀”的过程。

四、对A股市场的投资意义

海外国家经济政策的变化,对A股市场的投资会有什么影响呢。一个重大的影响,就是可能会出现“全球性供需矛盾”给中国企业带来的时代机会。一方面,是货币财政刺激下全球需求的大幅回升,另一方面,是此次公共卫生事件中中国企业在供给上展现出的极强的竞争优势。

目前的宏观数据中,我们已经看到了美国、日本、欧洲等国家的M2同比增速大幅飙升。截至2020年9月,目前美国的M2同比增速已经高达24%,创1959年有历史数据以来的新高。欧洲和日本也是同样的情况,M2同比增速虽然没有像美国那样夸张超过历史最高水平,但也都创出了2008年金融危机以后的阶段性新高。最新的数据显示,欧元区的M2同比增速已经上升至10.2%,金融危机以后第一次达到两位数的水平,日本也是,当前9月份最新的M2同比增速已经上升至9.0%,显著高于金融危机以后过去十年中平均3.0%的增速,日本上一次出现这样的M2增速还是在1990年呢。

美国、欧洲、日本当前如此之高的M2同比增速,可以说我们这批市场从业人员多数都没有见过。事实上,按照美国的数据来看,可以说当前全球市场中的从业人员也没有几个经历过这样的宏观经济场景。海外国家如此之高的M2增速,说明了宏观经济场景中一个重大的转变开始出现,那就是货币开始流向了实体。M2,广义货币,表示居民和企业的存款,本身就代表着需求。

关键是,往后看,这可能仅仅是一个开始!M2金融数据本身就是一个相对领先的宏观经济指标,美国大规模的财政刺激还没有落地而且肯定会落地,甚至说后续还可能会有持续的更大规模的财政刺激力度。因此,展望2021年,我认为这次公共卫生事件以后全球经济复苏非常有可能超预期,而且这个超预期很有可能成为影响市场行情的重要因素。而往中长期来看,最关键的问题是,再通胀会不会起来,幅度有多大。

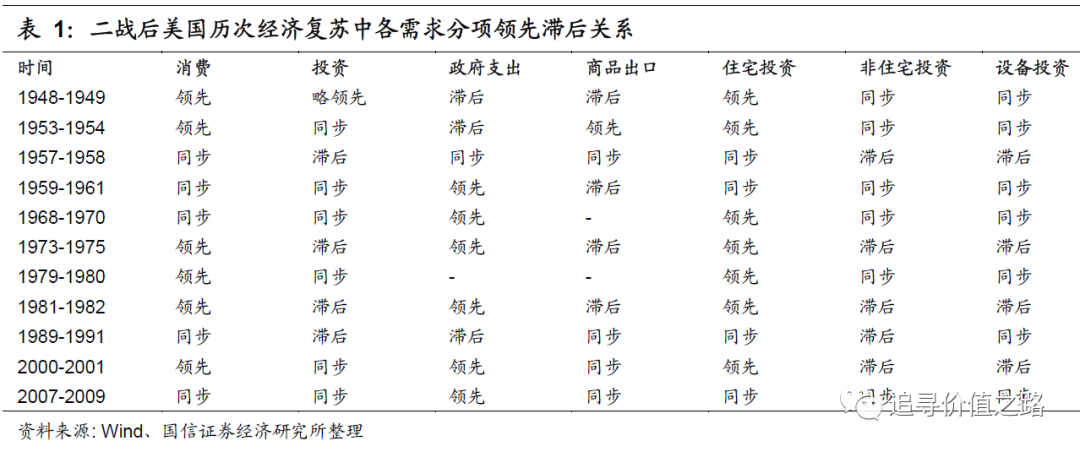

此外,有一个非常值得重视的地方,从经济增长的驱动因素来看,海外经济复苏的动力和国内不太相同,国内经济复苏更多的是依靠基建和地产,特别是基建的影响很大,这决定了对资源品的利好更多。而海外经济复苏更多是依靠消费和地产,我们总结了二战后至今美国一共11次经济复苏中各需求分项的领先滞后关系,可以看到,每次的经济复苏多数情况下是靠消费和地产拉动的,这种模式决定了对工业品的利好更多。

因此,我们认为,从行业结构上看,家电、机械、汽车、建材等全球产业链的企业会更加受益于本轮的全球性经济复苏。

当一个经济指标突破历史上限(或者下限)时,需要格外注意和重视,尤其是像M2这样的常用指标。每每当一个指标突破了历史天花板时,很有可能出现我们想象不到的情况。2021,或许又会迎来一个大周期的变化拐点,我们拭目以待。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

(本文编辑:孙健一)