本文转自微信公号“杨鑫交运观点”,作者:赵欣悦 杨鑫 方舒

行业近况

新华社报道,据美国媒体7日测算,民主党总统候选人、前副总统拜登在2020年美国总统选举中已获得超过270张选举人票获得美国总统大选胜选。根据中金宏观组的判断,重申覆盖航司跑赢行业。

评论

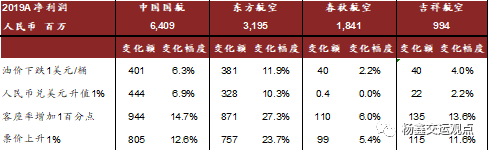

我们认为,航空板块历来是受汇率影响最大的板块之一,汇率的波动会导致航空公司短期业绩的较大波动。根据各家航司中报披露的数据显示,截止2020年6月30日,国航的美元带息负债折合人民币为581亿元,东航为442亿元。根据我们的测算,人民币兑美元每升值1%,将增厚国航、东航净利润约4.4亿元和3.3亿元。春秋、吉祥等民营航空对外币负债的管理较为严格,所以业绩对汇率的敏感性较国有航司更低。

当前估值处于低位,中性假设下,两年翻倍绝对收益可期。我们认为中性假设下,即疫苗虽然成功研发,但未出现报复性出行,2年时间国际线需求有望恢复到2019年水平。如果届时布油均价维持在50美元/桶附近(相较于2019年均价下行13.5美元/桶),则国航、东航2022年利润有望较2019年扣汇利润增加50亿元净利润,即约125亿元、90亿元净利润。我们尚未考虑公司内在增长和可能出现的正向供需差(1个点客座率或票价对应增厚国航、东航净利润7.5-9.5亿元)。根据我们的测算,当前国航A股、H股对应2022年7.6倍、5.0倍P/E,东航A股、H股对应2022年8.1倍、4.8倍P/E,如果A股恢复至15倍P/E,H股恢复至10倍P/E,则对应国航A股、H股两年96%、101%的绝对收益,东航A股、H股两年85%、110%的绝对收益。

盈利改善是大势所趋,关注近期III期临床数据。我们认为当前即使是国内线需求,也仍在恢复中,四季度来看,客座率有望率先于票价恢复;考虑四季度是传统淡季,票价水平或略低于三季度,但降幅或低于往年,单位ASK非油成本趋势或仍有下行空间,支撑四季度利润率水平,低基数下,2021年生产量和业绩或均出现大幅改善。我们认为基本面加速改善或仍要看疫苗研发进展,根据中金医药组预计,近期或有望获得部分产品III期临床中期分析数据,如果结果符合要求,有利于后续进入规模化生产应用。

我们当前重申航空板块的投资机会。我们曾于2020年9月8日发布《守得云开见月明,布局后航空》,当前航司三季度业绩超预期、且估值因海外卫生事件反复重回低位,我们再次提示航空板块投资机会,国有航司优于民营航空,H股优于A股,首选预期差更大的中国国航(00753),长期看好民营航空,推荐春秋航空、吉祥航空。

盈利预测

维持我们所覆盖的航空公司盈利预测不变。

估值与建议

维持所有覆盖航司盈利、目标价不变,重申跑赢行业。

风险

卫生事件大面积反复;油价大幅上涨;人民币兑美元大幅贬值;运力大幅增长;美国大选结果有变。

图表1: 敏感性分析

图表2: 可比公司估值表