本文转自“中达研究”,文中观点不代表智通财经观点

报告要点

专题研究:

物管行业估值变化的原因几何?如何看待物管行业当前的估值逻辑?

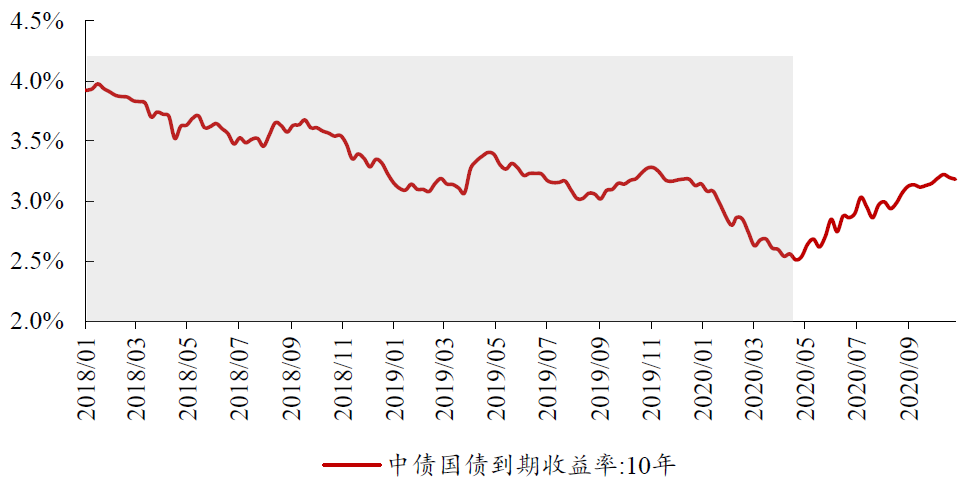

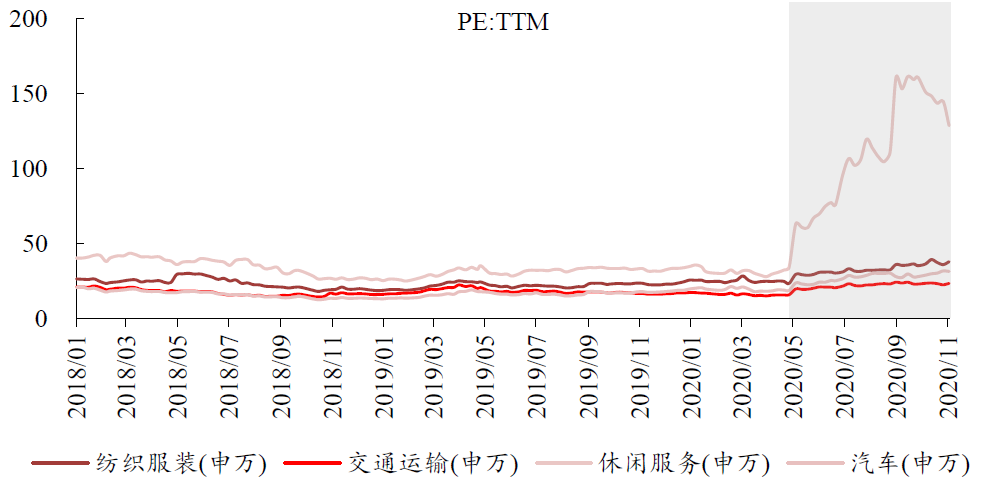

在经济复苏的过程中,市场对业绩弹性的偏好导致物业行业近期估值有所承压。根据经济学模型,股价为未来分红的折现;当未来分红的折现率上升时,相对永续性和确定性更强的行业而言,市场更偏好业绩弹性更强的行业。随着卫生事件初步得到控制、国内经济稳步复苏,我国10年期国债利率已由2020年4月末的2.51%回升至11月初的3.18%。基础物管业务受经济波动影响较小,在经济复苏中的弹性弱于部分顺周期行业,因此在经济复苏过程中,市场对业绩弹性的偏好为物管公司估值的持续提升带来了一定压力;相对地,休闲服务、交通运输等业绩弹性更大的行业的估值自4月末起有所提升,申万行业估值(TTM)分别由4月末的32.6倍和16.0倍上升至11月初的128.8倍和23.7倍。

传统物管业务在内容和特点上与公用事业较为类似,行业阶段差异使物管行业具备更强的成长性。物管公司当前收入仍以基础物管服务为主,而基础物管服务在业务模式(向用户提供生活必需服务)、收入确定性(单位费用拥有稳定涨幅)、现金流稳定性等方面更接近公用事业的水务等板块。然而,二者所处的行业发展阶段存在差异,物管行业当前成长性更强:申万水务行业和主流物管公司的总营业收入在2016-2020年的复合增速分别为14.5%和29.7%。根据经济学理论,当业务接近永续时,估值与业绩增速呈正向关系;当前增速更快的物管行业在估值上更具备优势。

增值服务的互联网+属性当前受到线下管理规模的限制,但该限制并非不可突破。在当前阶段,物管公司增值服务的想象空间仍然充足,但物管公司的线上平台尚未完全实现互联网+模式,流量由线下向线上发展的模式为物管公司迈向互联网+的进程带来了一定的限制。展望未来,龙头物管公司在城市空间的布局和对线上平台建设的投入或将成为物管行业迈向互联网+的重要突破口。

数据要点:

截至11月6日,本周42个主要城市新房成交面积环比下降12%,2020年累计成交面积同比基本持平。

截至11月6日,本周11个主要城市可售面积(库存)环比下降1%;平均去化周期9.6个月,平均环比下降16%。

截至11月6日,本周15个主要城市二手房交易建面环比下降13%,2020年累计交易面积同比下降2%。

投资建议:

本周,关于放宽房企融资监管的传闻对板块表现带来了一定提振。行业基本面仍保持复苏态势,42个主要城市的新房成交累计面积已与去年同期基本持平。政策方面,多地继续出台调控政策:台州出台限购政策、丽水设定商品房每期预售面积下限、江西召开地价与房价关系座谈会等,或有望持续引导地方市场的健康发展。维持行业“强于大市”评级。

报告正文

1. 如何看待目前物管行业估值?

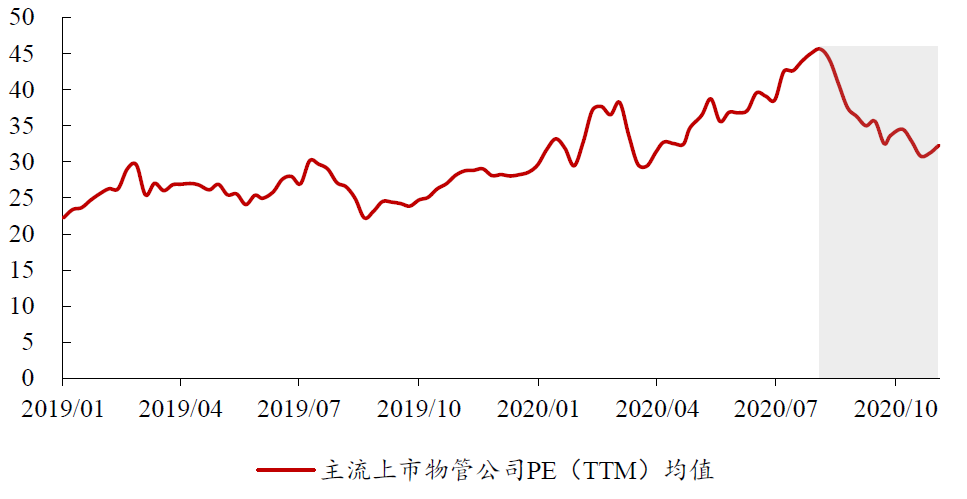

进入下半年后,物管股的价格增长明显放缓、部分物管公司股价下跌幅度较大。股价的波动背后是物管公司估值逻辑的变化,2020年8月以来,主要物管公司的估值出现一定下行。物管行业估值变化的原因几何?如何看待物管行业的估值逻辑?

图 1:上市物管公司估值近月有所下行

数据来源:Wind,中达证券研究

1.1物管行业估值变化的原因几何?

市场对确定性的偏好为前期物管估值上升的重要原因。近年来,在整体经济环境不确定性激增的背景下,各国均出台了对经济的刺激性政策,10年期政府债券利率不断下行。根据经济学模型,股价为未来分红的折现,无风险利率下行使折现率下降、更长期的分红能够更多地反映于股价现值之中;在此环境下,市场更偏好业绩受经济波动影响更小、永续性更强的行业。

图 2:2020年5月前,十年期国债利率有所下行

数据来源:Wind,中达证券研究

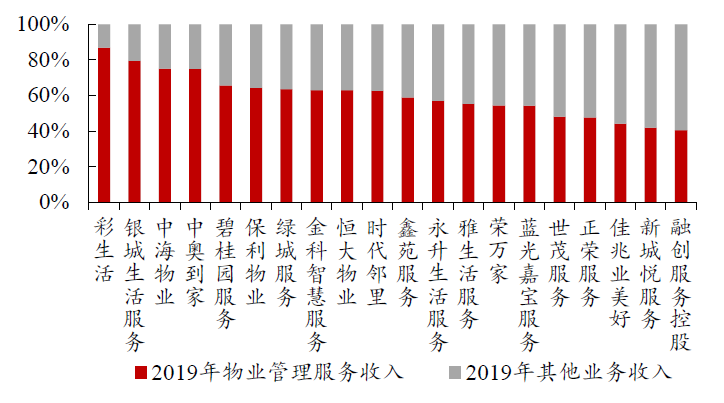

基础物管服务的特性能够满足上述偏好。物管公司的收入以基础物业管理服务为主,而物业费的收取受宏观经济波动影响较小。基础物管服务的收入稳定性来源于单位面积物业费和在管面积的相对稳定:1)物管公司单位面积的物业费随着物业费市场化的趋势和物管公司对在管结构的优化而有所提升,如永升生活服务近年在管的旭辉项目及第三方项目的物业费均有所提升,综合平均单价由2017年的2.09元/平/月提升至2019年的3.12元/平/月。2)当前物管公司新增的退出面积仅占在管面积的较小部分比例、因而在管面积不断提升;每年较为稳定的新房销售、庞大的存量房市场和不断拓宽的在管业态范围也为物管公司在管面积的增长提供了一定保障,亦为物管行业提供了一定的确定性。

图 3:物管服务为众多上市物管公司收入的主要来源

数据来源:Wind,招股书,中达证券研究

图 4:永升生活服务各来源的项目单价均持续提升

数据来源:公司公告,中达证券研究

图 5:百强物管企业管理面积及市占率持续提升

数据来源:中指院,中达证券研究

经济明显复苏后,市场对业绩弹性的偏好上升,导致物管行业的估值有所承压。在国内卫生事件逐步得到控制后,2020年5月末起,10年期国债利率持续回升,流动性环境回归常态化。在此环境下,未来分红的折现率上升,因而相对分红的永续性和确定性而言,更短期的业绩弹性对股价更为关键。如前所述,虽然案场服务等业务具备顺周期属性,但物管公司的业务仍以基础物管服务为主,受经济波动影响较小,在卫生事件防控成效显现、经济复苏过程中的业绩弹性弱于休闲服务、交通运输等行业。市场对业绩弹性的偏好上升,为物管公司估值的持续提升带来了一定压力;相对地,休闲服务、交通运输等行业的估值自4月末起明显提升,申万行业估值(TTM)分别由4月末的32.6倍和16.0倍上升至11月初的128.8倍和23.7倍。

图 6:2020年4月末起,十年期国债利率明显回升

数据来源:Wind,中达证券研究

图 7:2020年4月末起,休闲服务、交通运输等行业估值明显提升

数据来源:Wind,中达证券研究

1.2如何看待物管行业当前的估值逻辑?

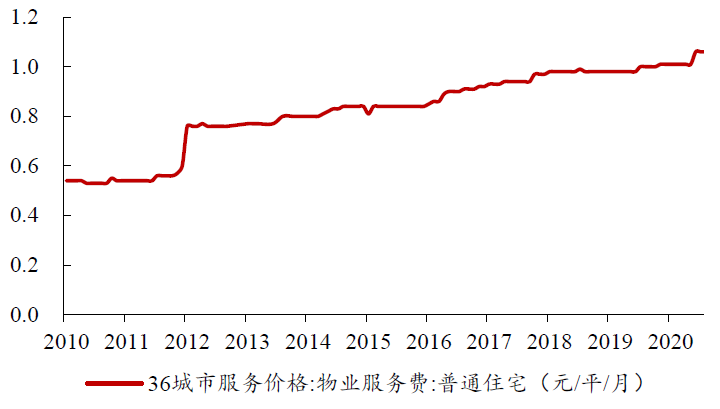

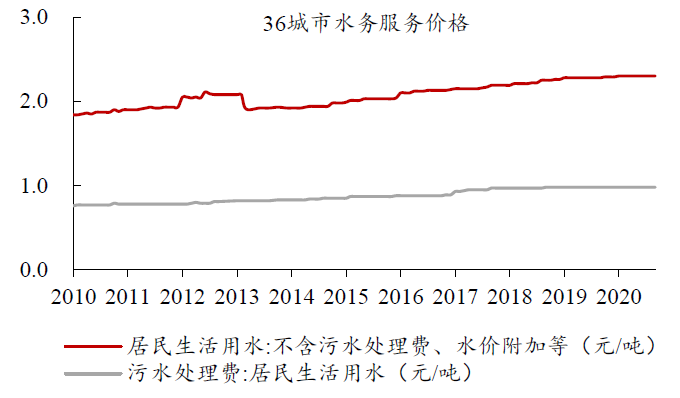

传统物管业务在业务内容和特点上与公用事业较为类似。从业务内容上看,物管公司当前收入仍以基础物管服务为主,而基础物管服务在业务模式、收入确定性、现金流稳定性等方面更接近公用事业的水务等板块:1)基础物管及供水、污水处理等业务模式均为向用户提供生活必需服务,并收取一定费用,受经济波动影响较小。2)单位物业费及居民用水、污水处理的单位费用均拥有可见度较高的小幅增长,36个主要城市的普通住宅物业服务费由2010年1月的约0.54元/平米/月上升至2020年9月的约1.06元/平米/月、居民生活用水费用由2010年1月的1.84元/吨上升至2020年9月的2.30元/吨。3)基础物管服务收取的物业费、水务企业收取的水费均较为稳定,因而相应公司拥有健康的现金流表现。

图 8:主要城市普通住宅物业服务费近年持续提升

数据来源:Wind,发改委,中达证券研究

图 9:水务服务价格持续小幅增长

数据来源:Wind,发改委,中达证券研究

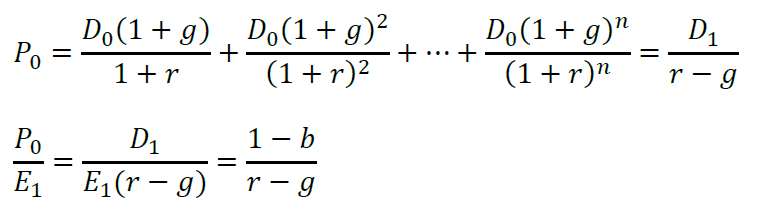

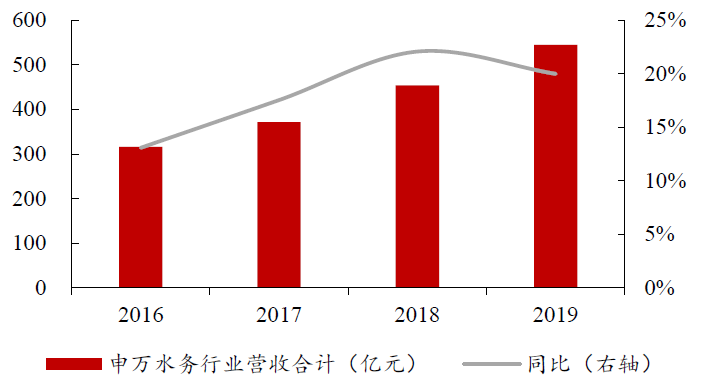

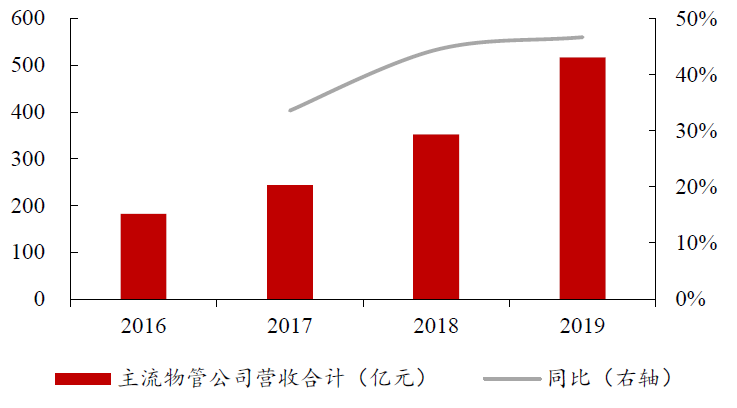

物管与公用事业行业当前所处阶段不同,当前成长性更强的物管行业在估值方面更具优势。虽然基础物管服务与水务在业务特点上有诸多相似点,但二者所处的行业发展阶段存在差异。与已较为成熟的水务行业相比,物管行业当前正迈向成熟期,收入增长速度更快:申万水务板块的总营业收入在2016-2020年的复合增速为14.5%,而上市相对较早、历史数据较为完善的16家主流物管公司的合计营收在2016-2020年的复合增速则达到29.7%。根据经济学理论,当业务接近永续时,估值与增速呈正向关系;当前增速更快的物管行业在估值上更具备优势。

图 10:行业发展存在各自的生命周期

数据来源:中达证券研究

图 11:水务行业营收持续增长

数据来源:Wind,中达证券研究

图 12:物管行业当前营收增速快于水务行业

数据来源:Wind,中达证券研究

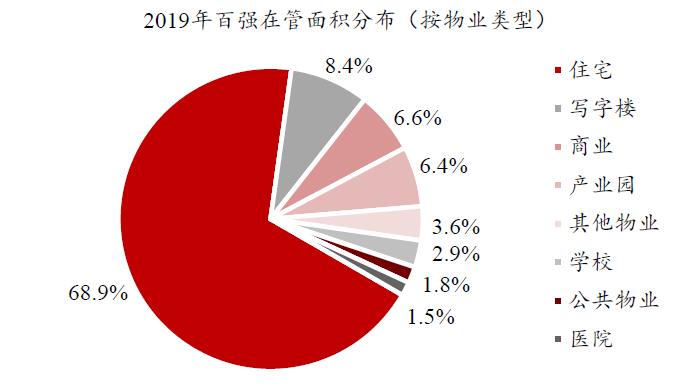

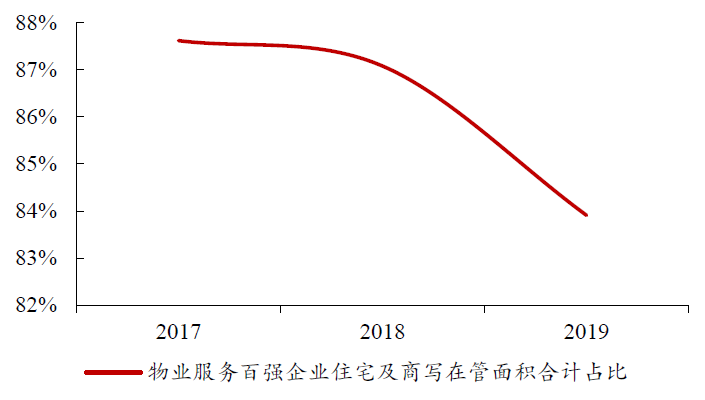

存量住宅及非住宅业态空间广阔,物管行业增长空间更为充足。水务当前几乎已覆盖多数居民和企业,而仍有众多缺乏物业管理的存量住宅存在。另一方面,近年来龙头物管公司亦开始进军非住宅领域,根据中指院的数据,百强物业的在管面积中,传统物管类型住宅及商写物业合计占比近年持续下降,2017-2019年分别为87.6%、87.1%及83.9%,物管公司开始发力进军公众物业、产业园、学校、医院等领域。庞大的存量住宅及非住宅市场均为物管行业提供了充足的增长空间,亦能够在一定程度上对其估值提供支撑。

图 13:百强企业在管面积以住宅为主兼具业态多元化

数据来源:中指院, 中达证券研究

图 14:住宅商写合计在管面积占比近年有所下滑

数据来源:中指院,中达证券研究

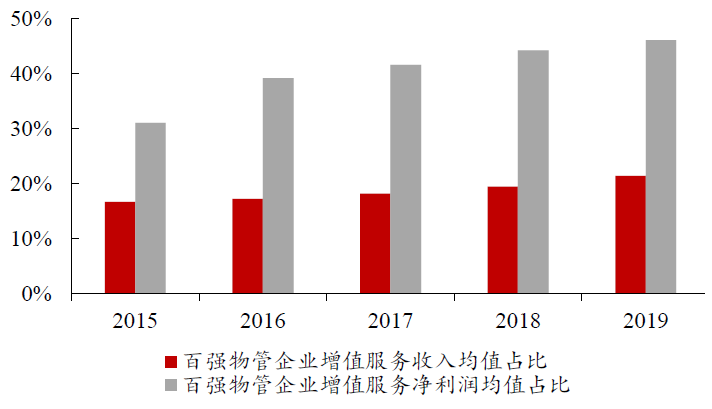

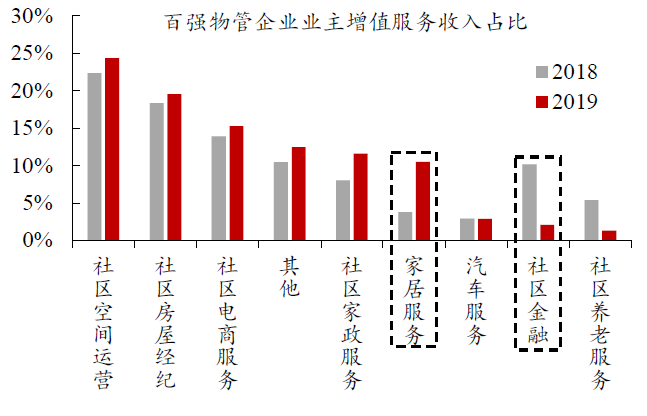

增值服务想象空间充足,细分业务发展有所分化。当前部分投资者认为增值服务的发展已使物管公司的商业模式进入互联网+的范畴:物管公司增值服务业务范围不断扩充、贡献的收入和利润占比亦持续提升(百强物管企业增值服务贡献的收入和净利润占比分别由 2015年的16.7%和31.1%提升至2019年的21.5%和46.2%)。然而,值得注意的是,在增值服务中,收入利润占比更大、占比提升更多的业务为社区空间内的业务(社区空间运营、家居服务等),而非更具备互联网+属性、专业化和线上化程度更高的平台化业务(社区金融等)。

图 15:增值服务的收入和利润贡献持续增大

数据来源:中指院,中达证券研究

图 16:各项增值服务收入贡献变动方向呈现分化

数据来源:中指院,中达证券研究

当前阶段,物管公司的线上平台尚未完全实现互联网+模式。与部分互联网企业相同,物管公司亦为业主推出包含多项便民服务的线上平台。然而,在当前阶段,二者的发展路径存在显著的区别:1)互联网公司更偏向由线上到线下的发展,阿里、腾讯等互联网企业能够在线上获取巨大的用户和流量,在拥有流量后逐步进行线下业务的布局;物管公司的线上平台则是由线下向线上发展,使用该平台的对象受限于线下签订的管理合同(在管的小区、商业、写字楼、学校等)。在当前时点,物管公司线上平台自线下向线上发展的模式能为物管公司提供一定的初始用户规模,但亦使平台流量的增长更取决于物管公司在线下的拓展、而非如互联网公司般在线上实现快速扩张。2)由于流量规模相对互联网公司较小,物管公司的线上平台建设的完善程度亦与互联网公司存在一定差距。

管理规模的扩张和平台的完善为物管公司迈向互联网+的重要突破口。线下向线上的发展模式为物管公司迈向互联网+的进程带来了一定的限制,但上述限制并非不可突破:1)在管规模的限制:除持续增加住宅、商业、写字楼等的在管面积外,当前部分龙头物管公司对城市空间的布局亦在一定程度上打破了社区的限制,将其服务覆盖的建筑、空间和人群范围扩大到整个城市,是从线下获取大量用户的一大可能渠道。2)线上平台建设:部分规模较大的物管公司已积极在研发方面做出投入、并取得一定成果,如万科物业每年将收入的1.5%-2%投入技术研发、碧桂园服务已打造向中小型物管企业输出智能化升级方案的物业行业数字化平台。物管公司的规模扩张和线上平台的建设或有望使物管公司在未来更接近互联网+的范畴,亦将为届时物管公司的估值水平提供有力的支撑。

1.3小结:估值逻辑随市场偏好和行业发展周期而有所变化

年内物管行业的估值变化反映出不同宏观经济环境下市场的不同偏好,当前时点的传统物管业务与公用事业更为相似。如前所述,宏观经济环境对权益资产价格的折现率造成影响,使市场在不同的利率环境下拥有不同的投资偏好。基础物管业务的内容和特性与公用事业较为类似,但其所处的行业发展阶段较公用事业成长性更强,因而估值水平亦相对更高。增值服务的想象空间仍然充足,实际落地为互联网+的过程在当前仍有一定阻碍,需物管公司进行进一步的探索和突破。

2. 行业表现

2.1 地产开发行业表现

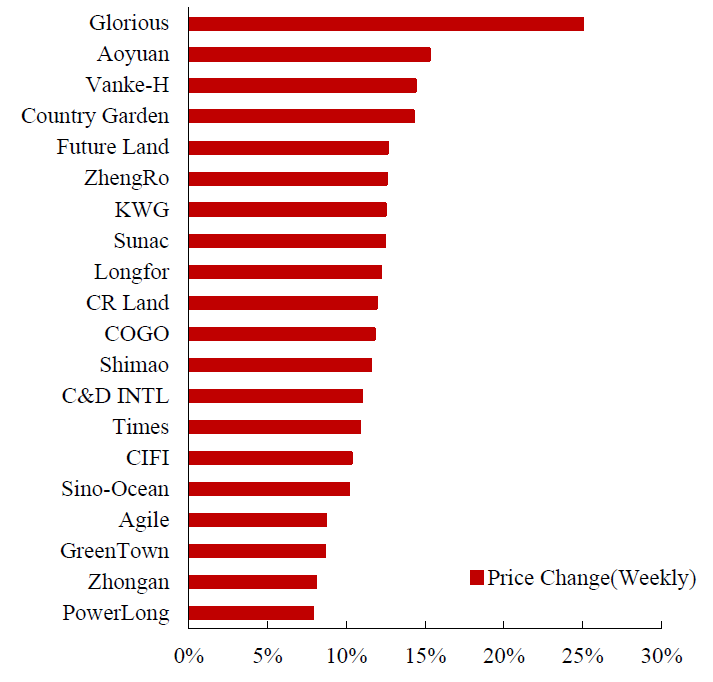

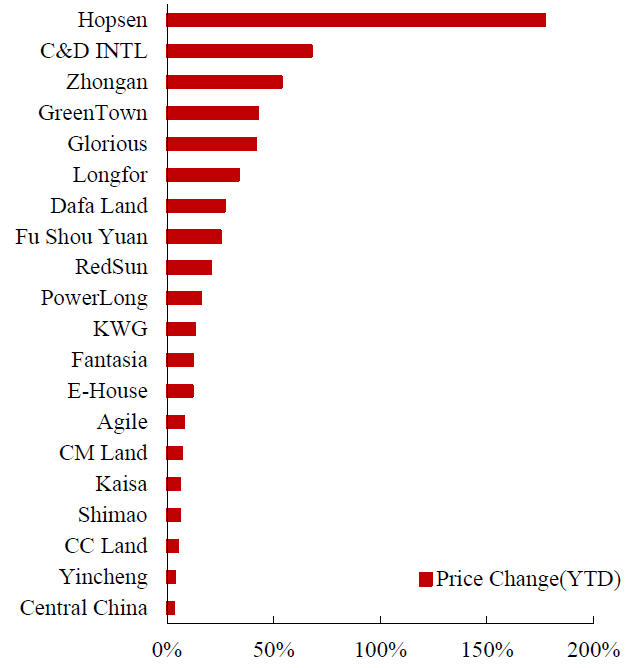

本周,恒盛地产(00845)、中国奥园(03883)、万科企业(02202)涨幅居前。合生创展集团(00754)、建发国际集团(01908)、众安集团(00672)年初至今涨幅居前。

图 11:恒盛地产、中国奥园、万科企业本周涨幅居前

数据来源:Wind,中达证券研究

图 18:合生创展集团、建发国际集团、众安集团年初至今涨幅居前

数据来源:Wind,中达证券研究

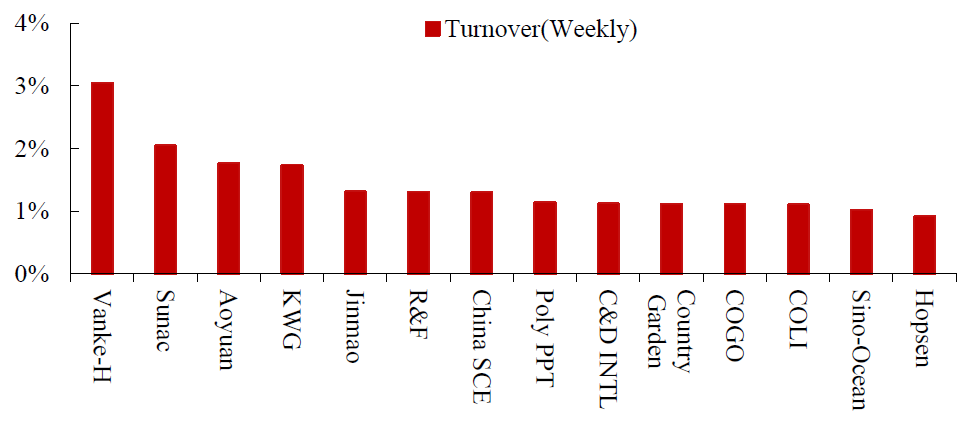

图 19:万科企业、融创中国、中国奥园本周换手率居前

数据来源:Wind,中达证券研究

2.2 物业管理行业表现

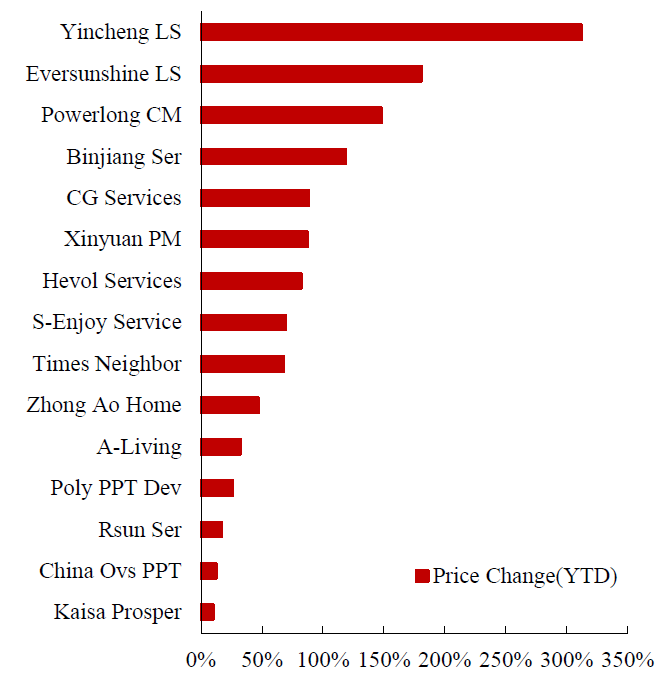

本周,和泓服务(06903)、宝龙商业(09909)、滨江服务(03316)涨幅居前。银城生活服务(01922)、永升生活服务(01995)、宝龙商业(09909)年初至今涨幅居前。

图 20:和泓服务、宝龙商业、滨江服务本周涨幅居前

数据来源:Wind,中达证券研究

图 21:银城生活服务、永升生活服务、宝龙商业年初至今涨幅居前

数据来源:Wind,中达证券研究

图 22:蓝光嘉宝服务、保利物业、永升生活服务本周换手率居前

数据来源:Wind,中达证券研究

3. 主要城市成交表现

3.1 新房成交数据

表 1:主要城市交易量情况,本周新房成交环比有所下降

数据来源:各地房管局,中达证券研究;注:数据截至2020/11/6;注:广州、江阴前两周数据缺失;国庆期间多地数据缺失

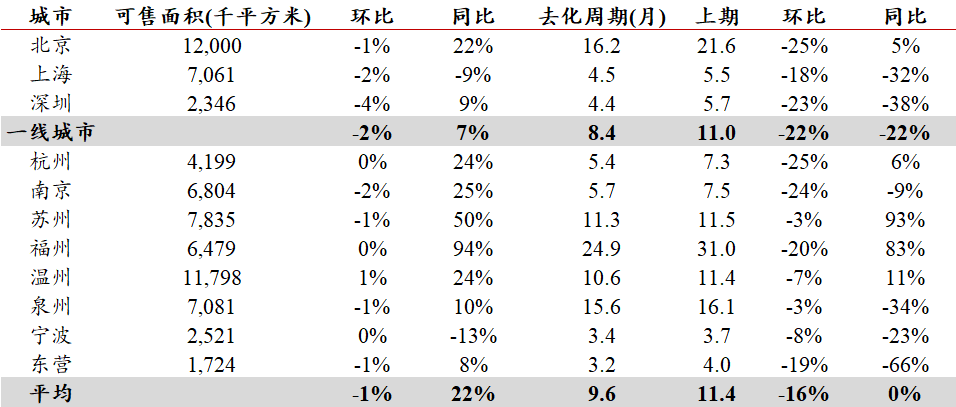

表 2:主要城市新房库存与去化周期情况,本周主要城市平均去化周期约9.6个月

数据来源:各地房管局,中达证券研究;注:数据截至2020/11/6;平均环比及平均同比为各城市变动平均值

3.2 二手房成交及价格数据

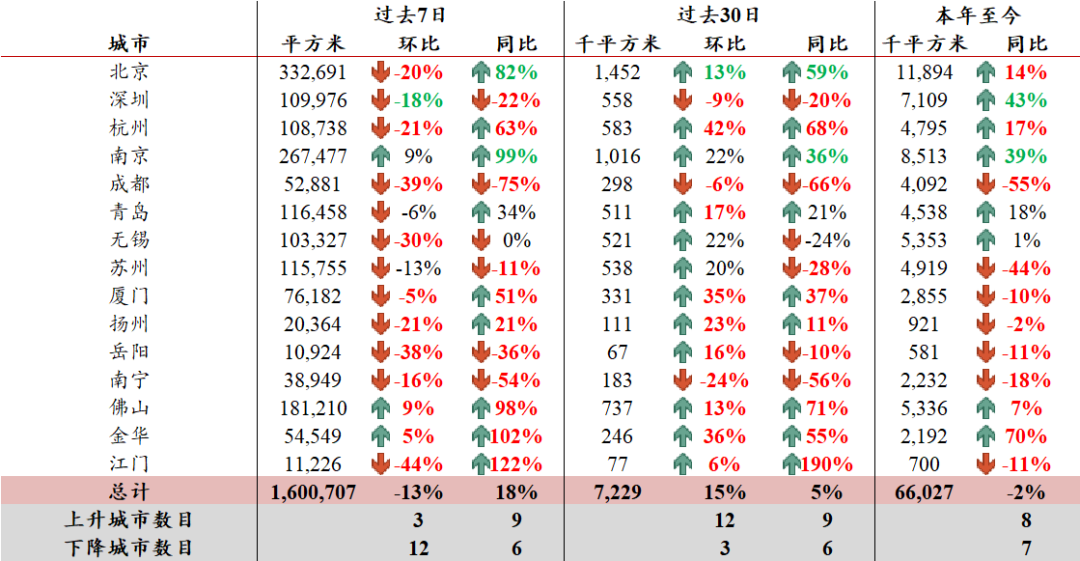

表 3:主要城市二手房成交量情况,金华、深圳本年至今涨幅较大

数据来源:各地房管局,中达证券研究;注:数据截至2020/11/6

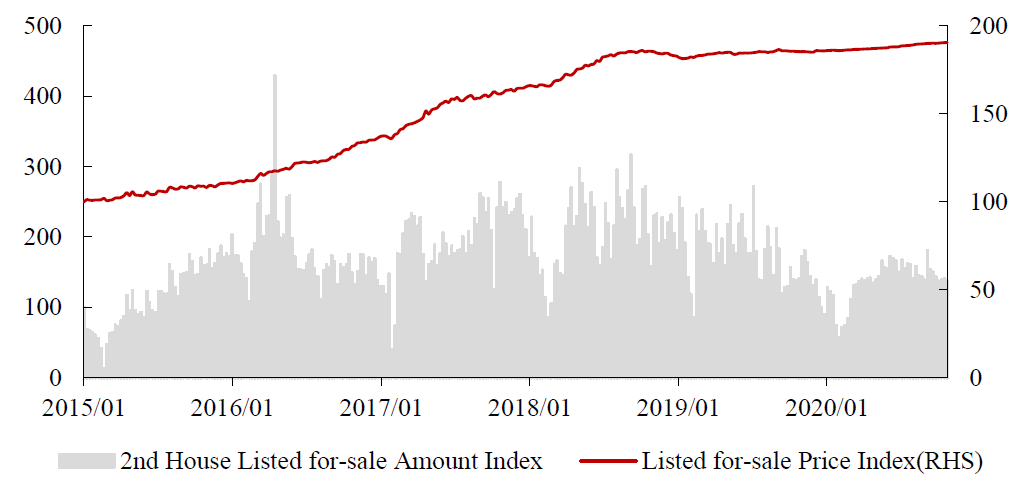

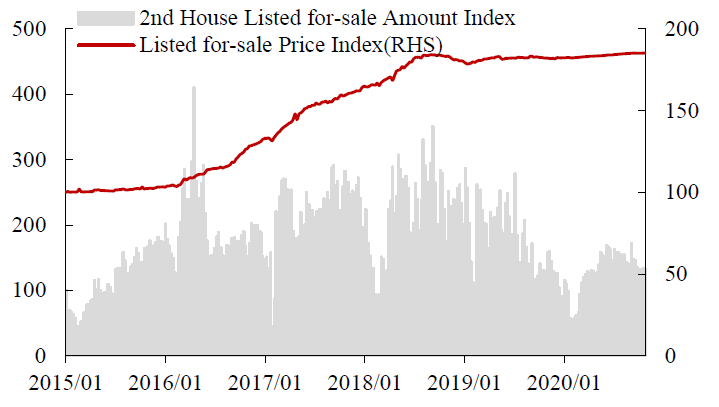

图 23:二手房挂牌出售价格指数近期稳中微升

数据来源:Wind,中达证券研究;注:截至2020/11/1

图 24:一线城市二手房价格指数有所提升

数据来源:Wind,中达证券研究;注:截至2020/11/1

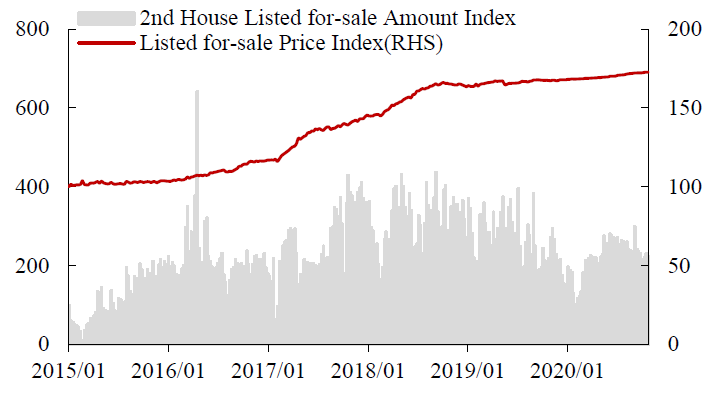

图 25:二线城市二手房价格指数略有提升

数据来源:Wind,中达证券研究;注:截至2020/11/1

图 26:三线城市二手房价格指数有所提升

数据来源:Wind,中达证券研究;注:截至2020/11/1

图 27:四线城市二手房价格指数缓慢上涨

数据来源:Wind,中达证券研究;注:截至2020/11/1

4.重要政策及动态

4.1本周重要行业政策与新闻

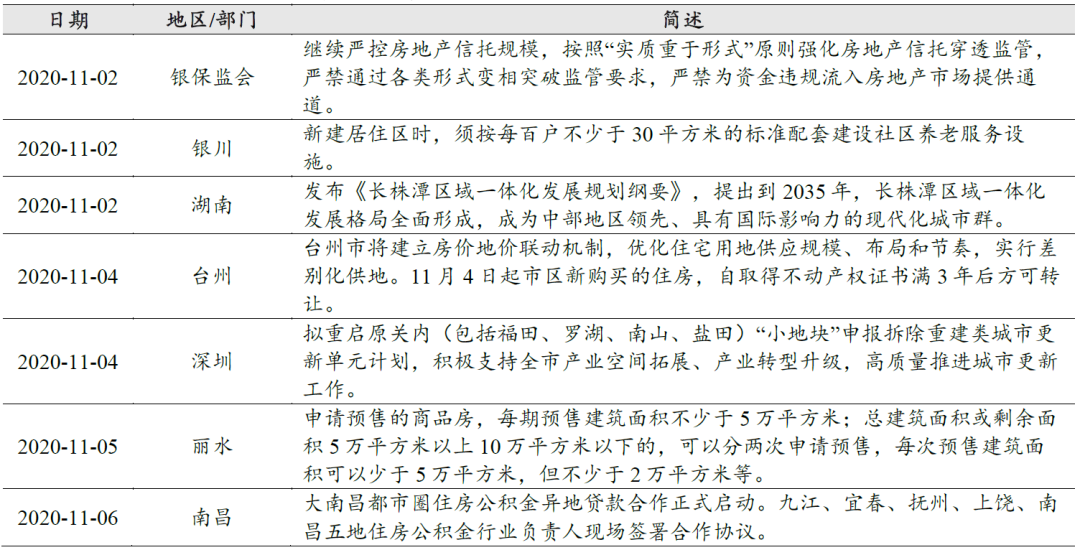

表 4:本周要闻:银保监会将继续严控房地产信托规模

数据来源:Wind,政府网站,中达证券研究

4.2 本周公布重点公司销售情况

表 5:本周公布重点公司销售情况

数据来源:Wind,公司公告,中达证券研究;注:碧桂园、龙光集团、富力地产、佳兆业集团为权益口径

4.3 本周重点公司新闻及公告

表 6:本周公司动态:佳源国际控股赎回部分2022年到期优先票据;碧桂园服务收购环卫公司股权

数据来源:Wind,公司公告,中达证券研究

风险提示:

1.行业调控及融资政策或存在一定不确定性,影响上市公司销售业绩;

2.宏观经济波动可能对行业内企业经营造成一定影响;

3.卫生事件控制具有不确定性。

(编辑:赵芝钰)