本文来自微信公众号“志明看金融”。

事件

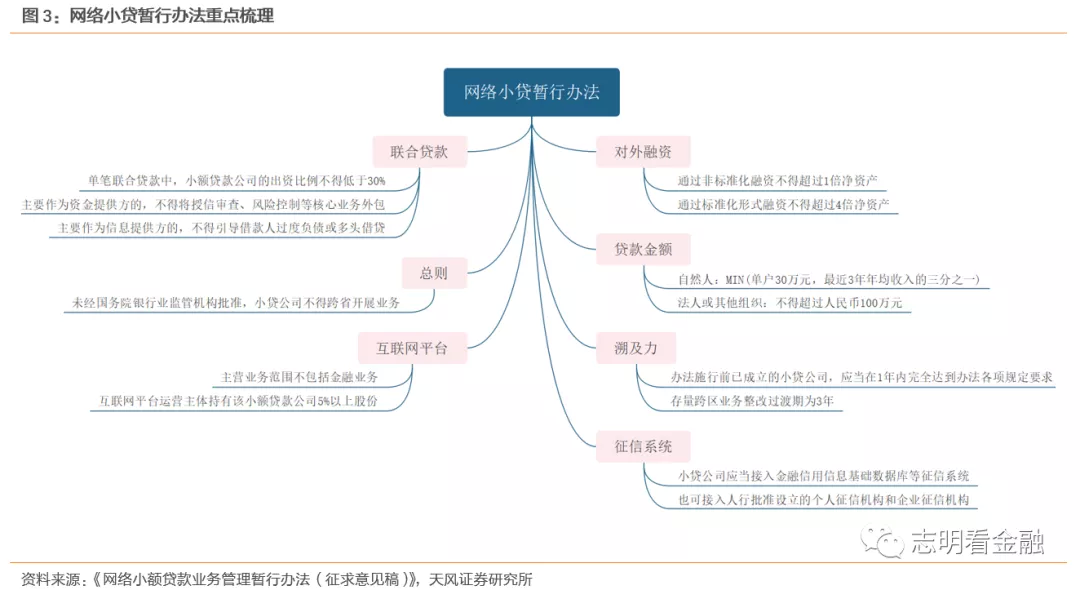

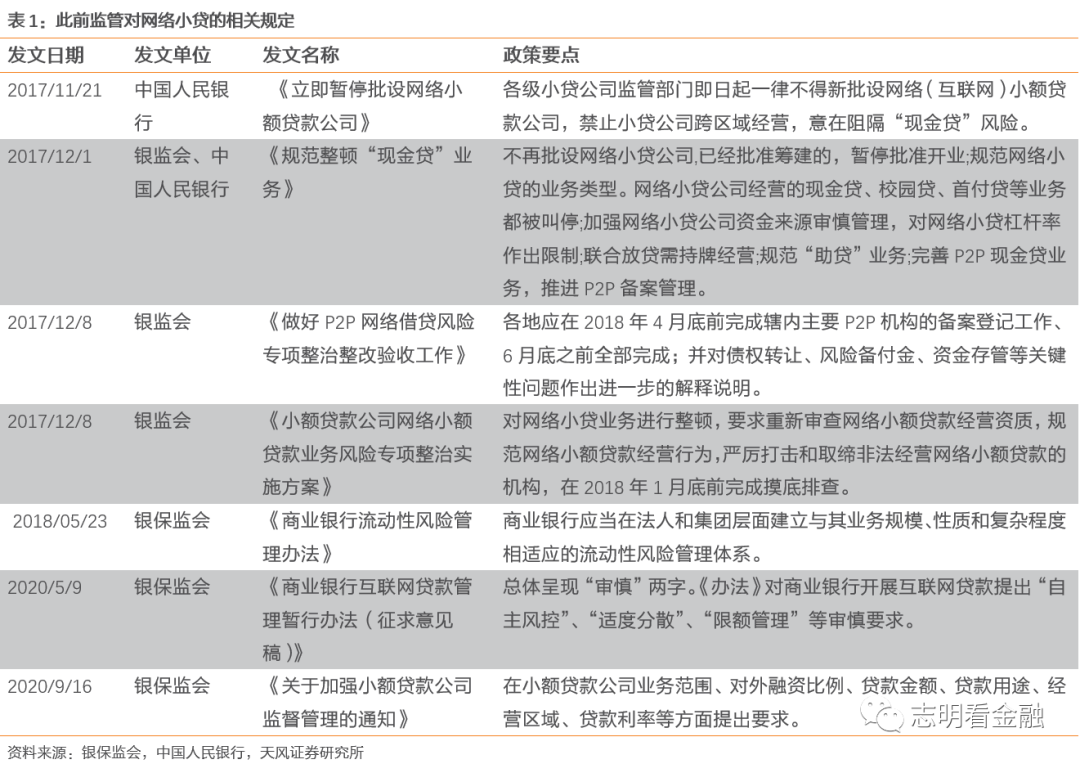

11月2日晚,为规范小额贷款公司网络小额贷款业务,防范网络小贷业务风险,银保监会会同中国人民银行发布《网络小额贷款业务管理暂行办法(征求意见稿)》。

点评

高出资比例重塑联合贷,小贷公司补充资本金需求大

30%的出资比例严格限制小贷公司的杠杆率,同时防范风险转嫁。暂行办法规定小贷款公司的出资比例不得低于30%,这一比例对很多小贷公司有所冲击,以蚂蚁(06688)为例,截至6月末,蚂蚁促成的消费贷余额17320亿元,按蚂蚁披露,由金融机构放款及ABS融资占比98%来计算,蚂蚁联合贷款的出资比例应为1:9,之后将整改为3:7,暂行办法30%的出资比例大幅降低了小贷公司的高杠杆率。另一方面,出资比例的限制防止网络小贷将信贷资产风险转嫁给银行、消费金融公司等。

小贷公司扩充资本金的需求增加。暂行办法规定小额贷款公司通过非标准化融资不得超过1倍净资产;通过标准化形式融资不得超过4倍净资产,合计融资规模不得超过5倍净资产。由于小贷公司的出资比例增加(30%),融资需求增加,5倍净资产的规定要求小贷公司扩充资本金。

监管强度趋同消金公司,源头防范违约风险

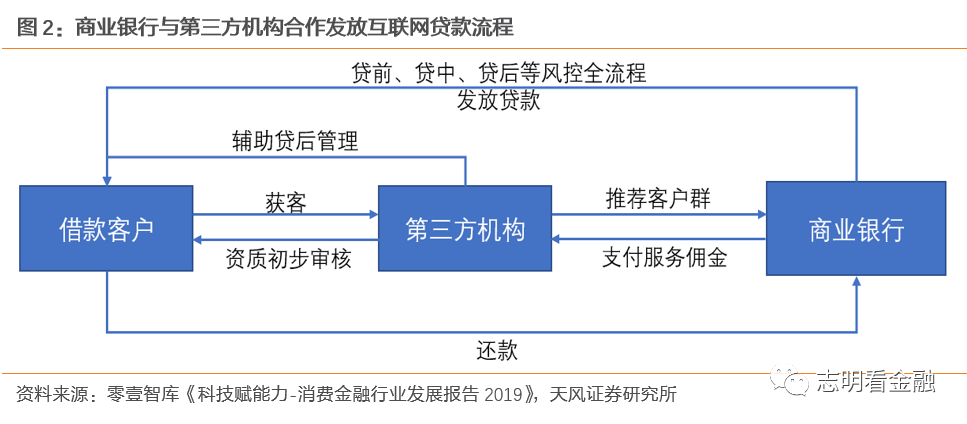

网络小贷将逐步被纳入银保监会监管体系,监管强度趋同消金公司。暂行办法要求未经银保监会批准,不得跨省级行政区域开展网络小额贷款业务,一方面鉴于当前网络小贷公司大多存在跨省域经营,这类公司在过渡期内(3年)将面临清退存量不合规资产的问题。另一方面互联网小贷公司如果需要进行跨省业务,需经银保监会批准,可以说其被纳入银保监会监管体系中,与此前归地方金融监督管理局管理相比,网络小贷的监管强度和消费金融公司趋同,一定程度上使得金融行业更加规范。

办法有利于在源头上降低违约风险,防止多头借贷和过度负债。在贷款金方面,单户网络小额贷款余额原则上不得超过人民币30万元,不得超过其最近3年年均收入的三分之一,该两项金额中的较低者为贷款金额最高限额。由于单户年均收入在90万以上的家庭并不算多,办法施行后自然人的授信额度基本达不到30万,该条款防止个人过度负债和多头借贷,在源头上防范违约风险。

银保监会出台网络小贷暂行办法,要求网络小贷公司降低杠杆水平、鼓励补充资本金,对多头借贷和过度负债进行限制。网络小贷的监管力度逐步向消金公司趋近,体现了监管一致性要求,与先前商业银行互联网贷款新规相互补充。随着《办法》落地,商业银行将进一步拓宽规模增长渠道,降低贷款出资风险,支撑银行股估值上行。个股方面,主推零售银行龙头-平安银行,关注招商、张家港、光大、兴业等。

风险提示:全球公共卫生事件蔓延,经济下行导致资产质量恶化;正式政策变化等

(编辑:曾盈颖)