本文来自微信公众号“王涵论宏观”,文中观点不代表智通财经观点。

投资要点

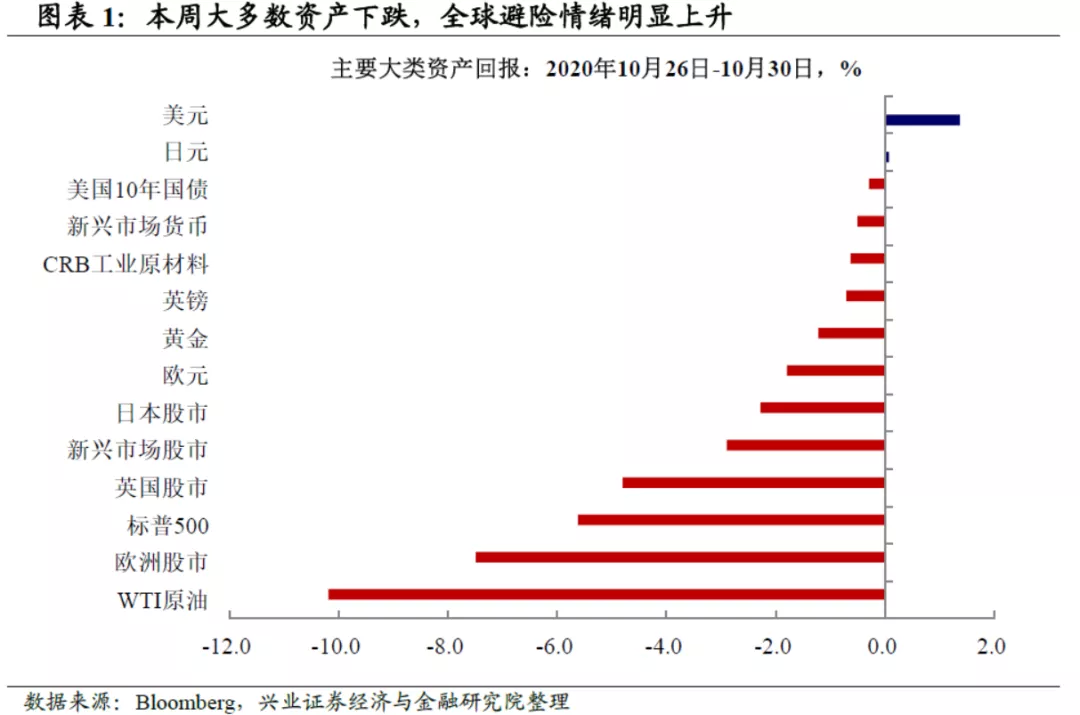

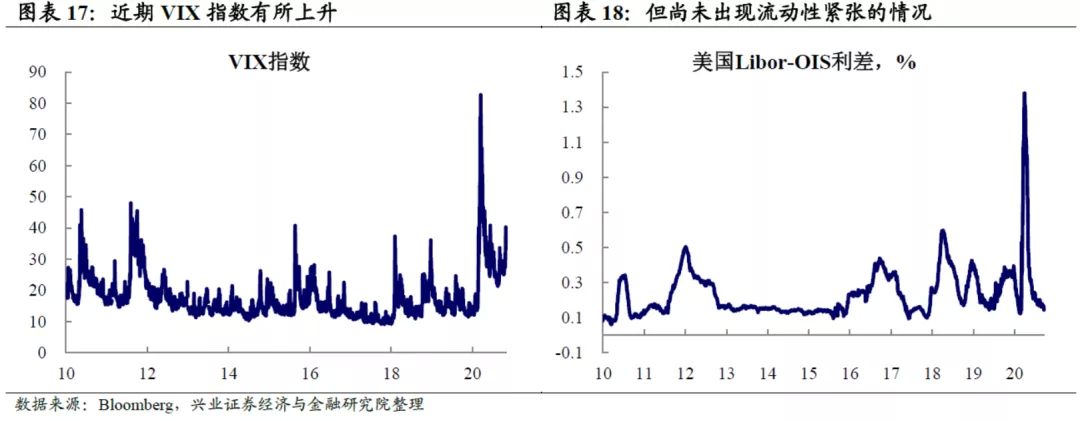

近期,全球风险偏好明显回落。上周全球权益与大宗商品均呈现出不同程度的下跌,其中欧洲股市下跌了7.5%,仅次于原油的-10.2%,VIX指数回升至3月初水平。近期海外市场的波动,可能主要来自对欧美卫生事件的担忧。

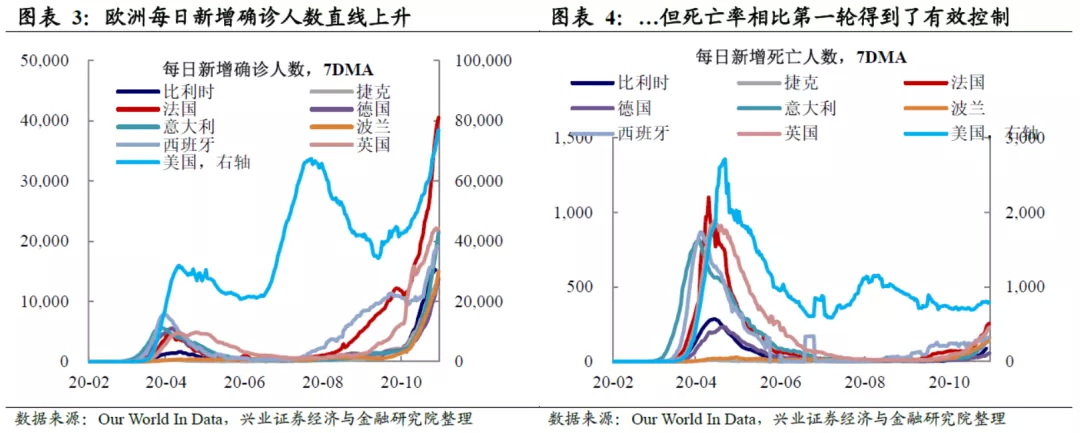

海外卫生事件现状:死亡率相对仍低,ICU病床占用率明显上升。8月中旬以来,欧洲第二波及美国第三波卫生事件叠加爆发。当前来看,欧洲和美国的新一轮新增确诊人数已显著高于上一波的高峰,但死亡率仍相对较低。值得注意的是,欧洲10月ICU病床占用率出现了显著上升,这引发当地政府及市场对“医疗挤兑”的担忧。

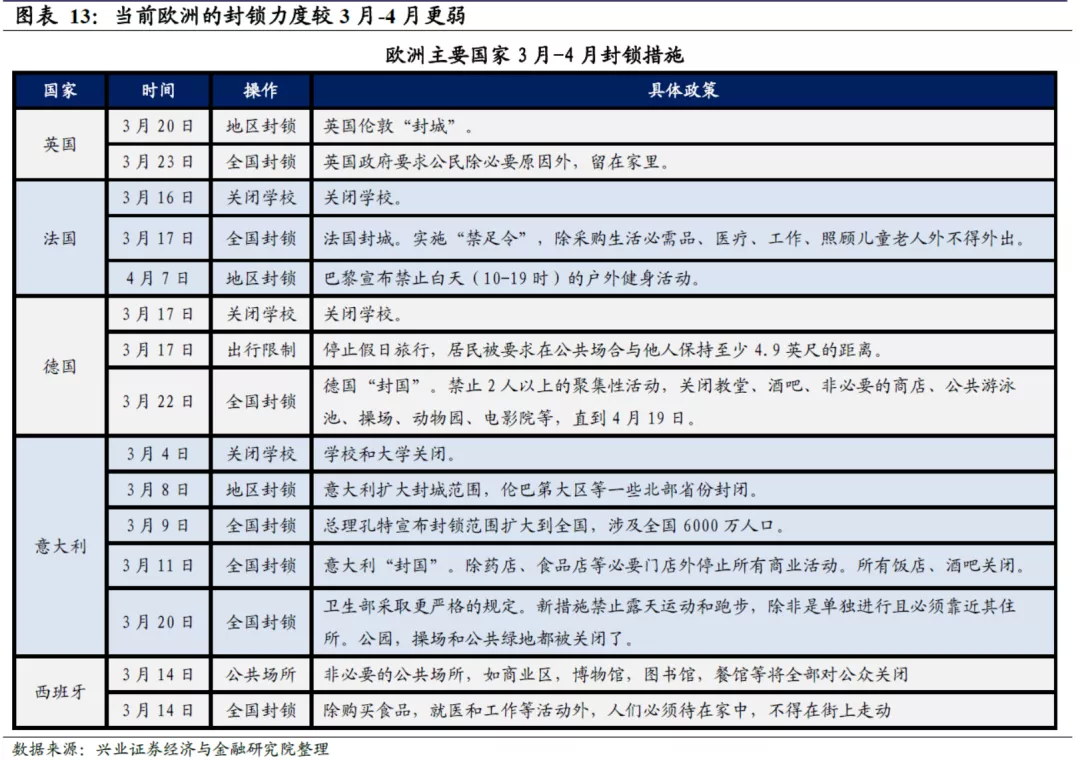

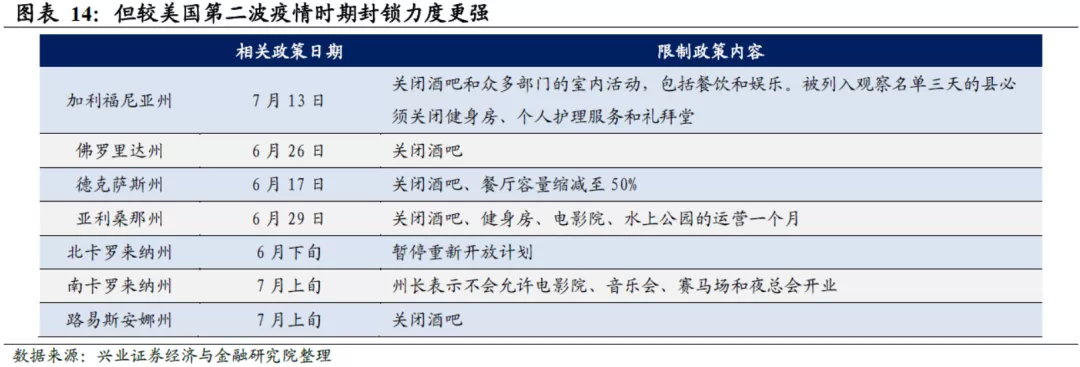

欧洲防疫政策二次收紧,可能是压制市场风险偏好的主要原因。目前,法国、德国已出台全国封锁政策,英国的全国性封锁政策将于下周推出。卫生事件反弹触发防疫政策收紧,才是影响市场和经济的主要变量。相较美国第二波卫生事件时期的封锁政策,当前欧洲的封锁力度更强,也将导致其对经济活动的负面影响更大。与此同时,美国第三波卫生事件的爆发,部分州重新出台活动限制政策,叠加近期财政刺激信息反复,也共同压制了风险偏好,这可能是近期海外震荡的主要原因。

3月是否会重现?经济齿轮尚未完全停止转动,流动性暂未明显恶化。但与此同时,和海外卫生事件第一轮爆发后经济几乎全面停工相比,本次的欧洲封锁等级并没有那么高,并且美国部分州仍在全面开工,经济齿轮尚未全部停止转动。关注到美国流动性尚未明显恶化,目前尚未看到明显的系统性风险。而考虑到防疫升级后,传染速度有望得到控制,未来欧洲卫生事件进一步升级的风险实际上将有所减弱。

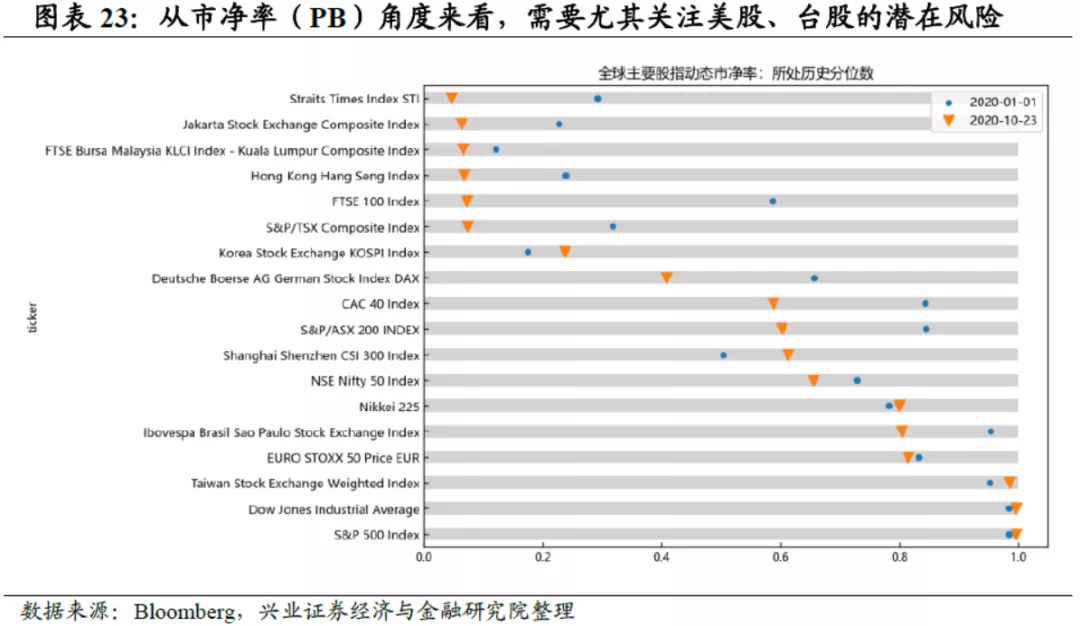

而需要注意的是,短期内海外“高估值”仍可能导致“高波动”。6月后,抄底美股的资金大幅流入非美市场,推升了全球大类资产的估值。目前全球主要经济体股市的估值已基本接近历史高。因此,卫生事件、基本面和政策的小幅边际变化对资产价格的影响,都将被放大。短期来看,尤其是美国大选尘埃落定前,不确定性或仍压制风险偏好。

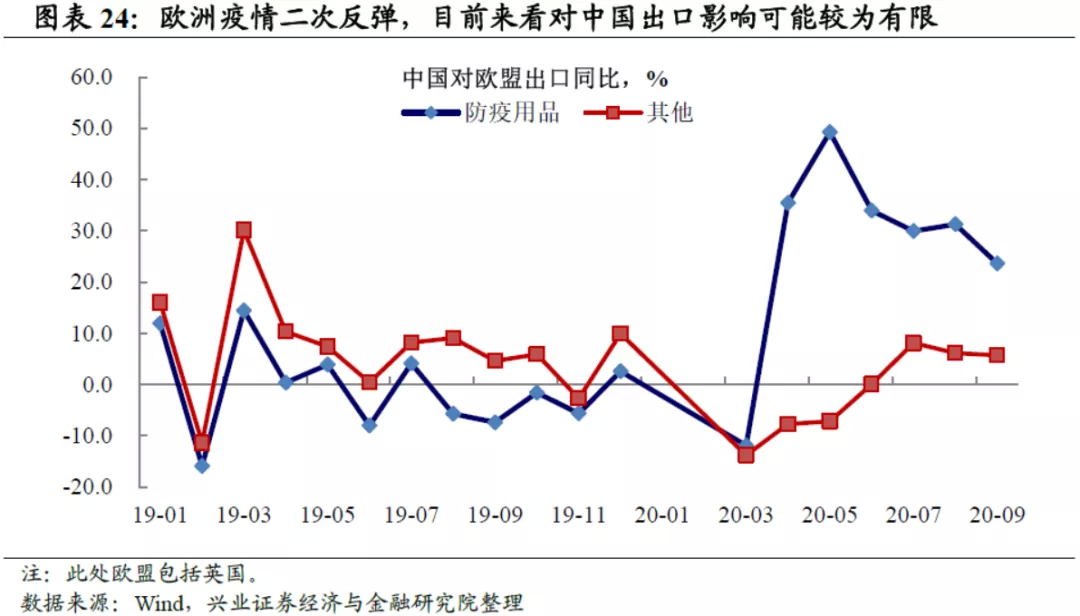

对中国的影响:短期市场情绪上或有扰动,中期经济整体影响较有限。短期来看,海外卫生事件的反复和海外市场的波动,可能会对整体的风险偏好产生压制,但系统性风险目前来看较为有限。中期来看,美欧卫生事件二次反复,对中国经济(出口)的影响目前可能也比较有限。

风险提示:经济基本面及政策超预期变化。

正文

近期,全球市场风险偏好普遍回落

近期海外资产表现:股、债、商品齐跌,美元修复性上涨。近期权益类资产普跌,上周欧洲股市下跌了7.5%,仅次于原油的-10.2%。而本轮下跌除了欧洲之外,美国、日本、新兴市场都未能幸免,权益类与大宗商品均呈现出不同程度的下跌,而美元出呈现修复性上涨。与九月底的市场波动调整不同,本次市场调整波及范围更广、跌幅更大。

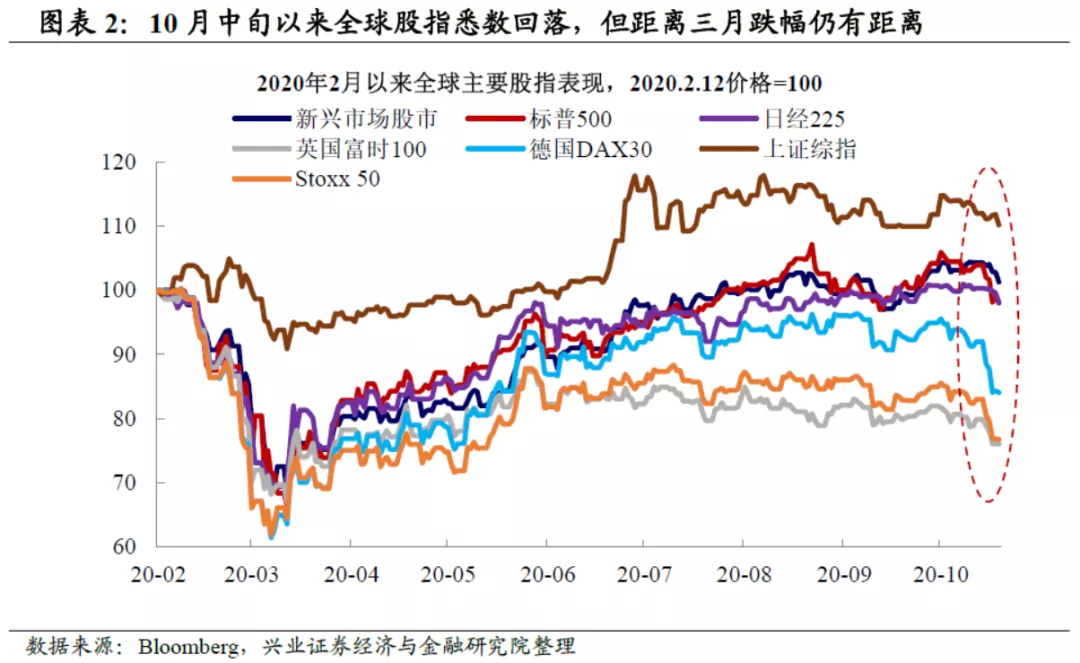

全球风险资产的同步下跌和避险情绪的抬头似乎与海外卫生事件的二次爆发密不可分,加之欧洲多个国家颁布了新的封锁政策,在一定程度上超出了市场的预期,海外第一波卫生事件爆发时的三月情景会重新上演吗?下文剖析本次欧洲卫生事件二次爆发对经济和市场的影响。

美欧卫生事件现状:

死亡率相对低,但阳性率仍在攀升

海外卫生事件的现状:新增人数再次爆发,死亡率相对较低。欧洲卫生事件的新增人数呈现出明显的二次爆发态势,10月以来欧洲主要国家的新增确诊人数直线上升,目前已大幅超过了3、4月的第一波爆发。法国单日平均新增已超过4万人,英国、西班牙、意大利也已超两万。但是从每日新增死亡人数上来看,本轮卫生事件的每日新增死亡人数远低于第一波卫生事件,比如法国目前单日平均死亡250人,远低于四月的1100人。美国也呈现出类似的形态,虽然从新增人数上明显呈现出第三轮爆发的趋势,但死亡率得到了较好的控制。

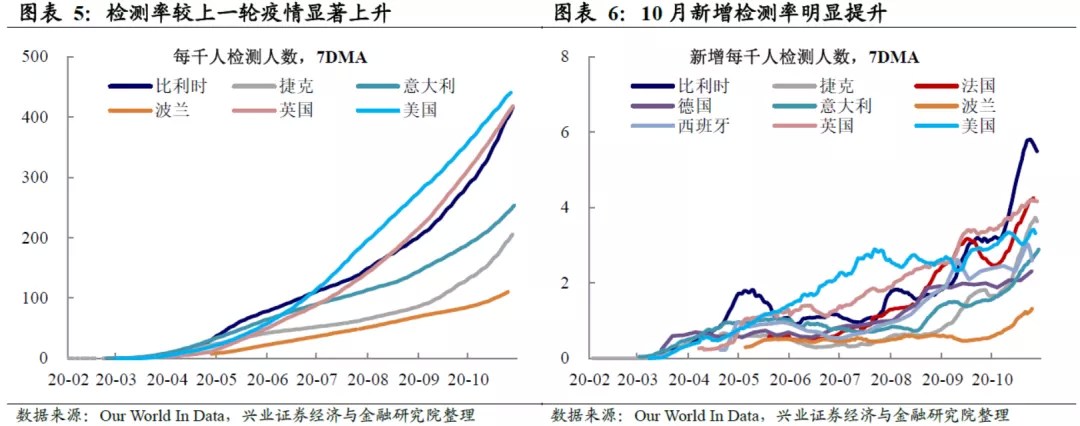

检测率大幅上升,本轮欧洲新增确诊人数较上一轮更为“真实”。上一轮卫生事件的检测率显著偏低,可能意味着卫生事件实际情况比数据反映出的更差。而随着人们对卫生事件的重视和检测设备的逐渐生产和供应,检测率已经较上一轮有了显著的改善。相应的,本轮卫生事件的数据可能比上一轮更加能够反映真实的情况,也得益于有效的检测,患者的病情能够得到及时的治疗,死亡率能够控制在一个相对较低的位置。

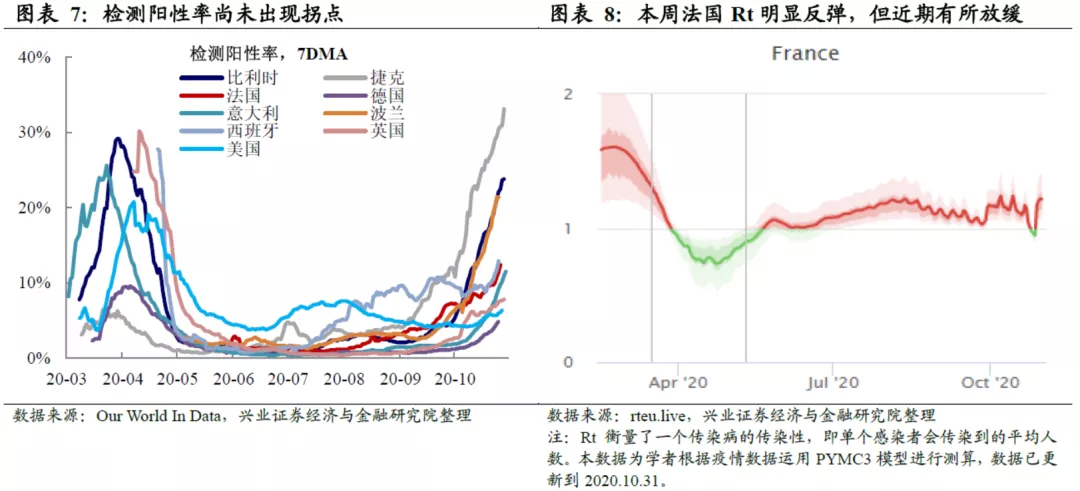

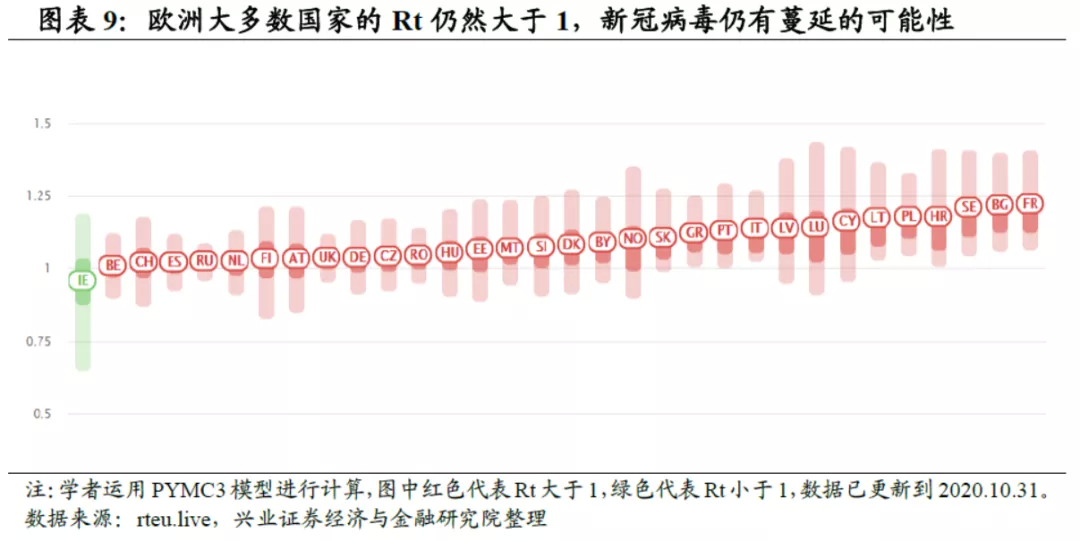

但目前来看,检测阳性率尚未出现拐点。阳性率拐点对确诊数拐点有领先意义,因为阳性率衡量了发病率,而同一病毒不同区域的阳性率应该稳定在一个数值上下。我们发现上一轮阳性率出现拐点后的几天之内确诊人数会发生回落,本轮卫生事件的阳性率尚未出现拐点。需要持续关注欧洲封锁政策进一步收紧后,人群流动性得到进一步控制,卫生事件形势的发展情况。

对“医疗挤兑”的担忧下,

欧洲多国再次全面封锁

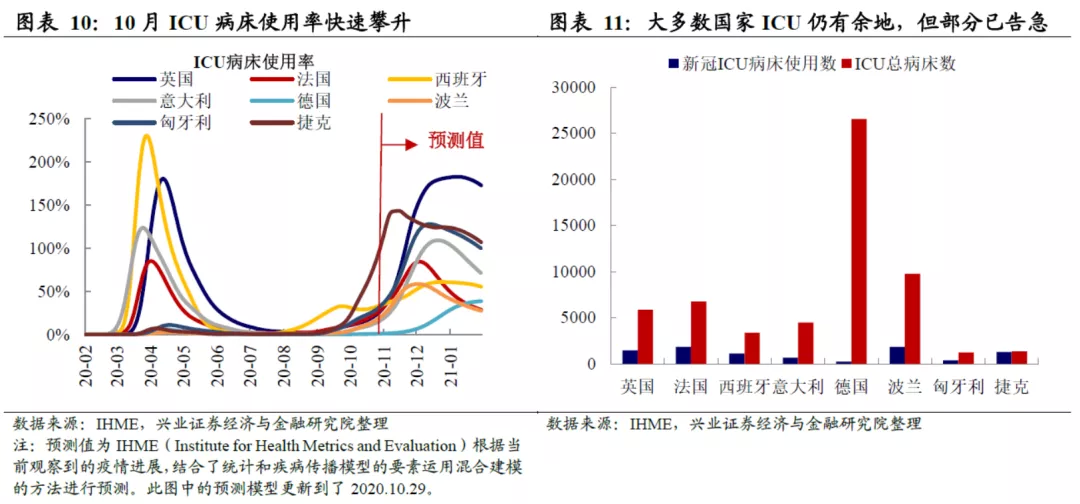

本轮欧洲二次卫生事件令人担忧的主要地方在于,ICU病床占用率的上升。从ICU病床占用率来看,欧洲10月病床占用率出现了显著的攀升。第一波卫生事件以来,ICU病床数并未呈现显著的增加,因此随着第二部卫生事件的爆发,ICU病床占用率增长明显。根据Institute for Health Metrics and Evaluation的模型预测,卫生事件若不能得到及时的控制,未来两个月之内多个欧洲国家的ICU病床数或将超出它的承受能力。对“医疗挤兑”现象出现的担心或为欧洲多国政府收紧限制政策的导火索。医疗资源较弱的国家,面临病人数量击穿安全垫的挑战更严峻,当确诊病人数量超过ICU 床位数量后,死亡率往往出现快速上升。德国医疗资源较为充足,未来提供ICU病床空间较大,而英国、法国、西班牙等国家ICU病床占用率已经达到三分之一,卫生事件若继续发展或将对医疗资源造成压力。

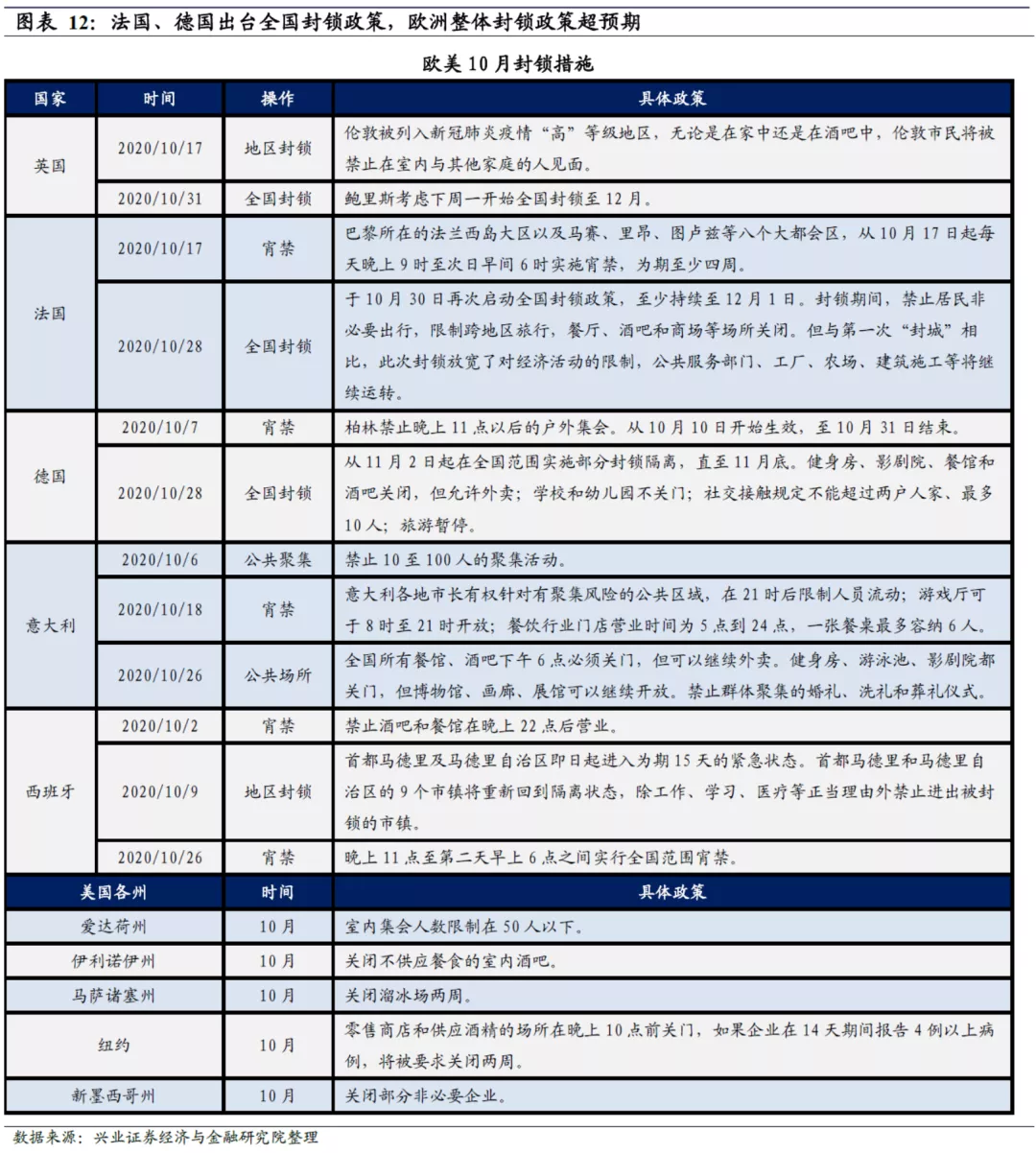

在此背景下,欧洲多国施行全国封锁,封锁政策超预期。针对近期新增确诊人数快速上升的情况,欧洲各国均再次出台封锁政策,其中法国、德国已出台全国封锁政策,英国的全国性封锁政策将于下周推出,预计持续至12月,意大利、西班牙也出台宵禁在内的封锁政策。欧洲本轮的封锁政策反应迅速、力度较大,超出市场预期。与此同时,美国纽约、伊利诺伊州等地区也出台相关限制活动政策,但力度较弱。

封锁力度几何:

不及首次爆发,但强于7月美国

欧洲当前封锁力度实际上不及3月-4月,经济齿轮尚未完全停止转动。与欧洲3月-4月的封锁政策对比来看,本轮的封锁政策力度稍弱。例如法国仍允许公共服务部门、工厂、农场、建筑施工等继续运转,德国并未关闭学校,全国封锁主要针对外出娱乐、餐饮活动。

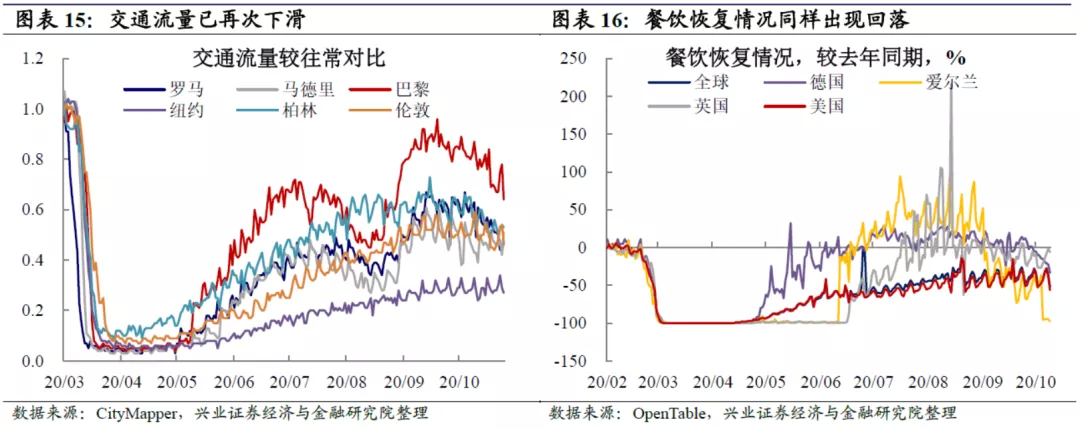

但较美国第二波卫生事件时期封锁力度更强,因此对经济活动负面影响也更大。卫生事件的影响关键在经济,而经济活动主要受封锁政策的影响。相较美国第二波卫生事件时期的封锁政策,当前欧洲的封锁力度更强,这也将导致其对经济活动的负面影响更大。高频数据显示,当前欧洲主要国家的交通流量与餐饮恢复情况均已出现下滑。

流动性指标尚未恶化,

防疫加强后卫生事件有望好转

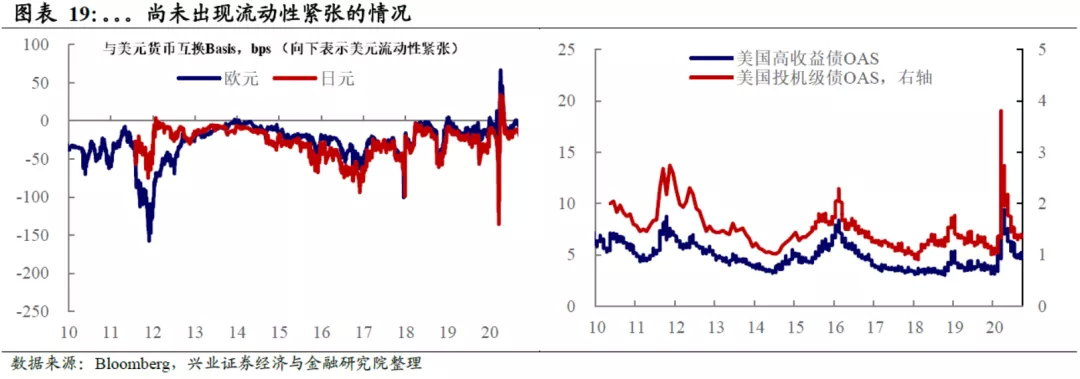

卫生事件影响下,近期VIX指数有所上升,但尚未出现流动性紧张的情况。欧洲卫生事件迅速反弹引发市场恐慌情绪上升,VIX指数近期有所上升,到达3月美国卫生事件爆发早期的水平。但从流动性相关指标来看,美国Libor-OIS利差、欧元/日元与美元货币互换、高收益债OAS均显示,当前并未出现流动性紧张的情况。

防疫升级后,未来欧洲卫生事件进一步升级的风险有望有所减弱。出行活动的限制将有效降低卫生事件的进一步扩大,参照此前经验,欧洲主要国家封锁政策于3月中下旬密集出台,欧洲第一波卫生事件于4月上旬达到高点。从这个角度而言,未来欧洲卫生事件进一步升级的风险实际上将有所减弱。

高估值+高不确定性,

未来海外仍将处于高波动期

总结而言,近期海外市场的波动主要来自对欧美卫生事件的担忧。总结上文来看,近期海外市场的波动,主要来自对欧洲第二波卫生事件及美国第三波卫生事件叠加的担忧。卫生事件反弹是充分条件,而卫生事件反弹触发防疫政策收紧,才是影响市场和经济活动的主要变量。从这个角度而言,虽然美国部分州7月卫生事件反复后也收紧了防疫政策,但限制范围主要集中于服务业;而以法国为代表的欧洲国家本次采取全面封城的措施,对经济活动的影响预期将高于7月的美国。与此同时,美国第三波卫生事件的爆发,和近期财政刺激信息反复,也压制了风险偏好,这可能是近期海外震荡的主要原因。

3月是否会重现?经济齿轮尚未完全停止转动,流动性暂未明显恶化。但与此同时,和海外卫生事件第一轮爆发后经济几乎全面停工相比,本次的欧洲封锁等级并没有那么高,美国部分州仍在全面开工,经济齿轮尚未全部停止转动。关注到美国流动性尚未明显恶化,目前尚未看到明显的系统性风险。而考虑到防疫升级后,传染速度(R0)有望得到控制,未来欧洲卫生事件进一步升级的风险实际上将有所减弱。

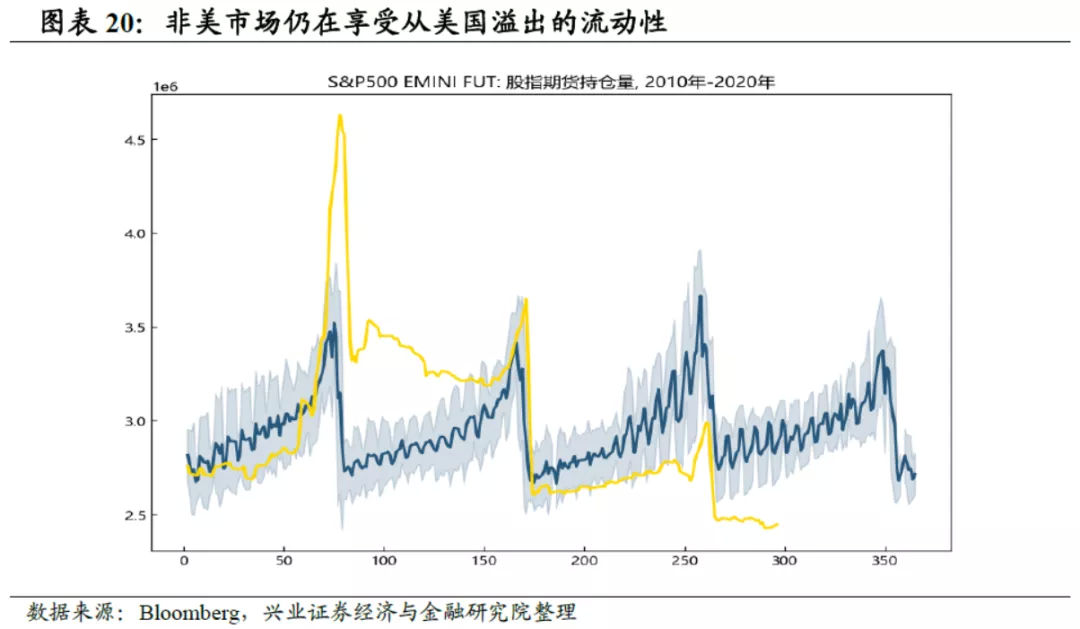

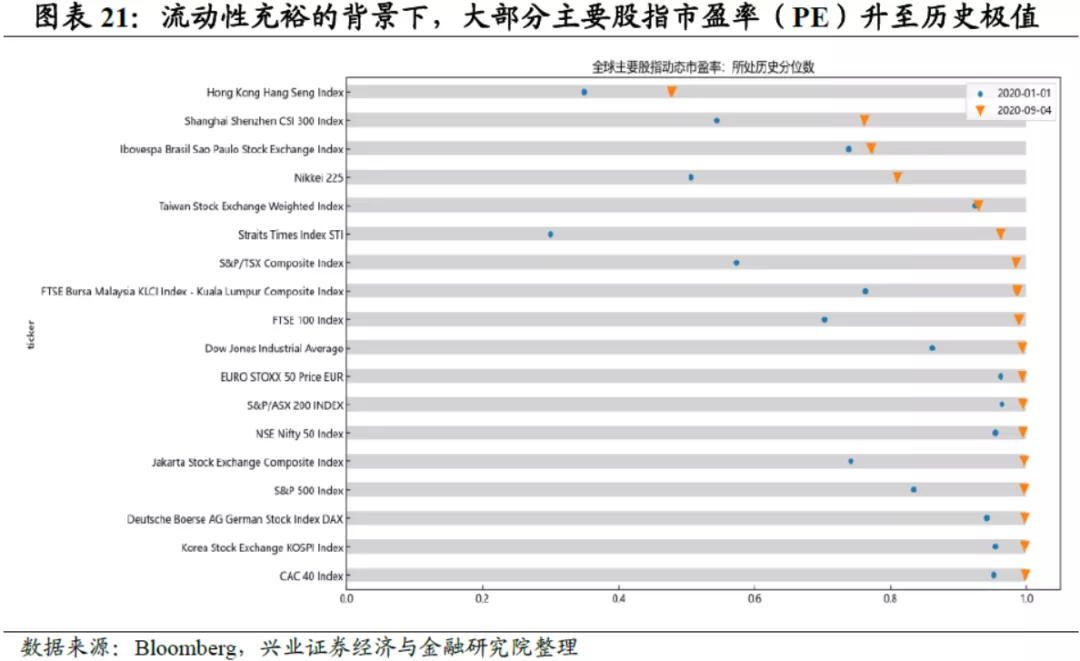

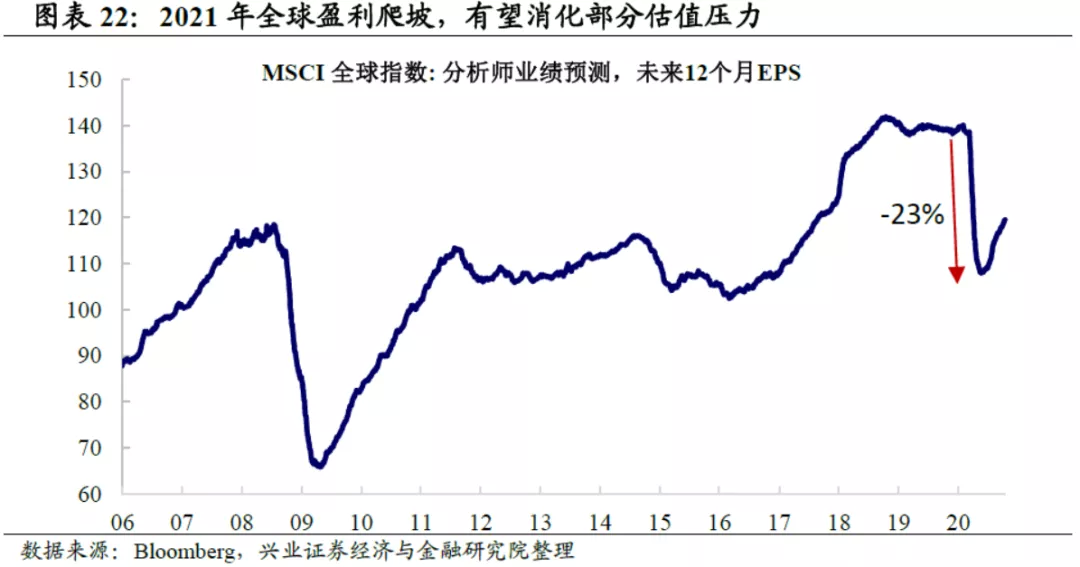

全球资产对流动性依赖加深,短期内海外“高估值”仍可能导致“高波动”。2008年金融危机后,“放水救经济”逐渐常态化。卫生事件以来,以美联储为首的全球央行大幅放水,全球资产对流动性依赖进一步加深。我们曾多次提示,6月以后,抄底美股的资金大幅流入非美市场,推升了全球大类资产的估值。目前全球各类风险资产,尤其是股市的估值已基本接近历史高点,全球18个主要股指中14个的动态市盈率已处于历史90%分位数以上。虽然2021年公司盈利爬坡后部分估值压力有望被消化。但从市净率的角度来看,美股、台股的估值仍然处于高位。从这个角度而言,卫生事件、基本面和政策的小幅边际变化对资产价格的影响,都将被放大。

美国大选尘埃落定前,不确定性或仍压制风险偏好。10月以来,尤其是在特朗普确诊之后,海外市场开始提前交易“拜登上台+民主党控制参众两院(Blue Wave)”的情景,并计入部分宽松政策加码等有利情景,进一步推升了估值。从这个角度而言,大选结果超预期可能会进一步引发市场的波动。同时,但考虑到2020年邮寄选票的比例较高、特朗普此前曾经表示“将不承诺在大选日之后提供和平的权力过渡”,美国大选的结果不确定性可能将延续至11月3日之后。此外,卫生事件以来美股市场出现明显散户化特征,美股波动率指数VIX在3月之后一直保持偏高水平从而推升期权价格,都使得更多的投资者将通过买卖股票来表达对市场多空的看法,这也将加剧美股市场波动。因此,综合来看,美股潜在的大幅波动对全球市场的冲击,需要持续关注。

对中国的影响:短期市场情绪上或有所扰动,中期经济整体影响较有限。对中国而言,短期来看,海外卫生事件的反复和海外市场的波动,可能会对整体的风险偏好产生压制,但系统性风险目前来看较为有限。中期来看,美欧卫生事件二次反复,对中国经济(出口)的影响目前可能也比较有限:

· 美国方面,卫生事件第三轮爆发后整体防疫政策并未明显升级,其经济整体受到的影响有限。目前来看,美国经济仍在疫后复苏通道,库存回补可能对经济形成进一步支撑,核心关注变量在于疫后财政刺激在大选后的推进情况;

· 欧洲方面,防疫政策升级会进一步拉长其复苏所需时间,但冲击可能仍然主要集中于服务业。拆分中国对欧盟的出口来看,除了防疫物资,其他商品出口8月以来下滑幅度相对有限。从这个角度来看,欧洲卫生事件对中国出口有拖累,但整体可能也相对有限。

风险提示:经济基本面及政策超预期变化。

(编辑:李国坚)