本文来自微信公众号“喵哥交易解惑”。

欧洲被病毒笼罩。法国和德国已经率先实行封锁。

我觉得吧,要是一天几十上百的确诊时封城应该还有用,现在一天都几万的确诊,封不封意义不大了。就跟做交易一样,到止损位时不止损,扛到快爆仓了,想起来止损了,还有什么用,不如乐呵呵的等死,还能听个响。

欧洲的这个封锁,扭扭捏捏,学校不关,交通也不完全封闭。欧洲人到现在还在讨论封锁的必要性,他们其实很明白,人力物力根本无法保证完全封锁后的正常生活。最关键的是,民众的觉悟达不到自我监督的要求,这是社会主义优越性的自带BUFF。

封锁的最直接影响是油的需求减少,这两天油价跌得稀里哗啦的。

欧洲的经济复苏势必会放缓。

市场已经开始预期欧洲央行将会加大紧急抗疫购债计划的规模。尽管本周欧洲央行一如既往地慢热且无所作为,但市场正在对加码宽松进行下注。

从这个角度想,似乎对黄金有利。但是先别急,我们多说几句。

我们通常说的黄金,不管是期货金还是现货金,一般指的都是以美元计价的黄金价格。这个从电子盘现货黄金的名称“XAUUSD”中也看得出来。有些交易商品种丰富,还能交易以其它货币计价的黄金,如XAUEUR,XAUAUD,XAUCHF等。做内盘的话,沪金期货和T+D自然是以人民币计价。

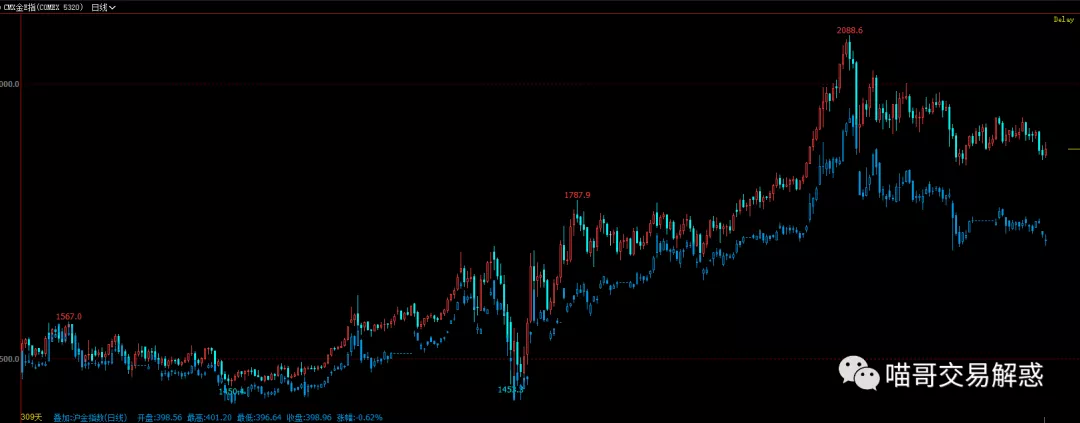

以不同货币计价,黄金价格就会受到汇率波动影响。叠加沪金和纽约金,二者近期走势都比较弱,但沪金明显更弱。

这是因为近期人民币相对美元大幅升值。

今年5月29日,美元兑人民币汇率是7.19,目前跌至6.69,人民币升值接近7%。假设黄金价值不变,人民币升值使得人民币计价的黄金价格相对美元计价的黄金价格走弱7%。

统计5月29日至今的数据,沪金指涨幅1.04%,CMX金指涨幅为8.41%,涨幅差基本就是人民币相对美元的升值幅度。

如果这期间预判国际金价将会上涨,而买入沪金期货,收益相对国际金就会大打折扣。

货币的价值通常会体现在国债收益率上,期限越久的国债,其对本国货币价值的反映越有效。

对比统计区间内中国和美国的十年期国债收益率利差可以发现,期初不足200个基点,最多时走阔至256个基点,目前是237个基点。

在卫生事件爆发之前的2019年下半年,即便是美联储连续3次降息75个基点的情况下,中美十年期国债的利差也仅仅是在100-150个基点区间内波动。

国债收益率是对货币利率更加市场化的反馈,两个货币的国债收益率差值变化,是导致汇率波动的一个重要因素。利差扩张通常会推动货币升值。

再看德债收益率与美债收益率的利差变化图。

欧盟毕竟不是主权国,没有可以直接观察的“盟债”,我通常是用德债代替。英国脱欧之后,法国在欧盟的话语权越来越重,法债也值得关注。

由于卫生事件爆发后,欧洲央行并没有在负利率的基础上继续降息,而美联储大幅降息,德债与美债的收益率差收敛至-100个基点。利差收敛推动欧元兑美元自1.06上涨至1.2,涨幅最多时达到13%。

然而,近期德债与美债利差已经从-100个基点走阔至-150个基点,正在为欧元兑美元贬值积攒动力。

市场已经充分预期的接近2万亿美元的第二轮财政刺激法案迟迟不肯兑现,而2个月前还得意洋洋的对经济前景表示乐观的欧盟目前正在焦头烂额的应对病毒的侵袭,随着封锁范围的扩大与时长的不确定性,加大购债规模迫在眉睫。这正是德债与美债收益率利差负向扩张的背景信息。

不仅如此,其它几个主要货币也正面临着新一轮宽松的考验。

英国央行正在讨论“负利率”的可行性。

新西兰联储直言不讳,负利率已在工具箱中,必要时会使用极端的货币政策。市场甚至预期明年4月新西兰联储会将利率降至负值。

澳联储在10月份表态准备降息,下周的利率会议上很大概率会将利率降至0.1%,并将3年期国债收益率目标从0.3%调降至0.1%,国债市场对此已经充分押注。

瑞士央行的货币政策简单来说,就是尽量保持比欧洲央行更宽松一点,这样有利于压低瑞郎兑欧元的汇率。

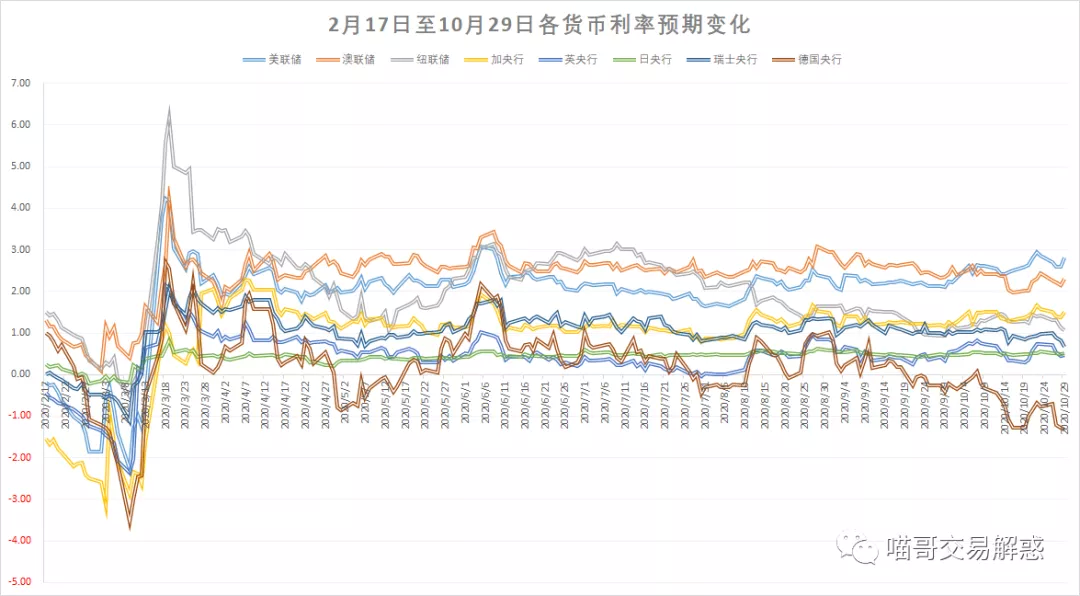

我利用各国的十年期国债收益率做了一个利率预期指数。指数的主要作用是观察货币政策的宽松度。指数越低,货币政策越宽松。指数越高,货币政策收紧的预期越强烈。

单一货币利率预期超过2,才具备收紧预期,低于0则宽松预期强烈。在1附近则维持现状的概率较大。因此,叠加8个货币之后,利率预期指数超过16,才具备较强的宽松预期。

在3月大幅降息之前,利率预期指数一度降至-12.48,对降息幅度进行了充分押注。降息过后,快速但短暂的回升至22.97,但很快回落至16之下。此后大多数时间里都在区间下沿8附近徘徊。

这说明当前主要经济体的货币政策不存在收紧预期,或者说并没有大资金在国债上对货币政策收紧进行充分押注,否则利率预期指数应该持续上行挑战正常波动的区间上沿。

利率预期指数在8附近震荡,表明超级宽松的货币政策将会继续维持。超级宽松的货币政策为黄金提供了价值支撑。

3月份之后,利率预期指数多次触及区间下沿,但是这一次有所不同。对比各货币的利率预期更直观。

美元利率预期自3月之后,终于实现大逆转,超越澳元和纽元成为领头羊。代表欧元的德债利率预期则跌破3月以来的最低值。

日元利率预期就像一条咸鱼。

整体上货币政策前景依然超级宽松,但美元在其中的作用已经从宽松的贡献者转变为通往更加宽松之路的阻碍。至少目前是这样。

该怎么理解呢?

并不是美元将会收紧,而是说如果美元不这么捣乱,利率预期指数就已经跌破区间下限了。所谓捣乱指的就是已经被充分预期的财政刺激难产。

就目前现状来说,随着美债收益率相对其它货币国债收益率的利差走阔,美元会表现得更加强势,直到利差重新收敛至一定程度。

因此,近期美元相对其它非美货币,尤其是利率预期走弱的货币将会反弹,反弹的幅度大概率取决于利差扩张的程度。

如果美元的反弹强势且持续,那么以美元计价的相关资产价格将会下跌。

这就是我前面说,如果欧洲央行扩大购债规模,不能直接推断利好黄金的原因。

一定要区分黄金的价值和黄金的价格。

欧洲央行扩大购债规模,利好的是黄金价值,这一点毋庸置疑。

但由此导致的欧元购买力下降,会令美元得到升值。

黄金价格=黄金价值/美元

黄金价值上升,美元升值。对黄金价格的影响会比较复杂。

尤其是,在财政刺激出台前,美元比较容易逞强。黄金的价格是存在下行空间的。这一点务必要注意。

原油的情况是,需求下降碰上美元升值,油价下跌会更加剧烈。

近期美国超预期的经济数据也支撑了美元的强势。但是,美元的反弹能持续多久是个疑问。我很难给出预期,需要观察国债收益率利差,如果相对其它货币出现显著收敛,会是美元重新走弱的信号。这个没法预判,好在可以观察。

我一直有个疑问,美国对病毒的不抵抗政策,最终能逃过一劫吗?

欧洲的封锁就是做做样子,美国甚至都不想装一下,摆明了就是赌疫苗研发成功并且能够全民接种。

我感觉他们在做梦。

该做的作业一直拖着不做,恐怕是要付出代价的。上周经济学人里的一篇文章就讲到,欧洲的第二波卫生事件正是他们此前不作为的代价。

欧洲和美国为对抗卫生事件所付出的代价,最终都会推动黄金价值增长。但如果美元持续升值,会在黄金价格上抵消或吞噬掉黄金价值的提升。因此,近期黄金的机会更可能是在以弱势货币计价的品种上。(编辑:肖顺兰)