本文来自微信号“华创宏观”。

报告摘要

一、投资摘要

1.通胀可以拆成两大部分:经济内生增长和大宗商品价格。如果进一步简化,美元供给量和债务杠杆共同驱动通胀。

2. 美元贬值可以推高大宗商品和通胀预期,但能否传导至消费物价上,还要看债务杠杆。

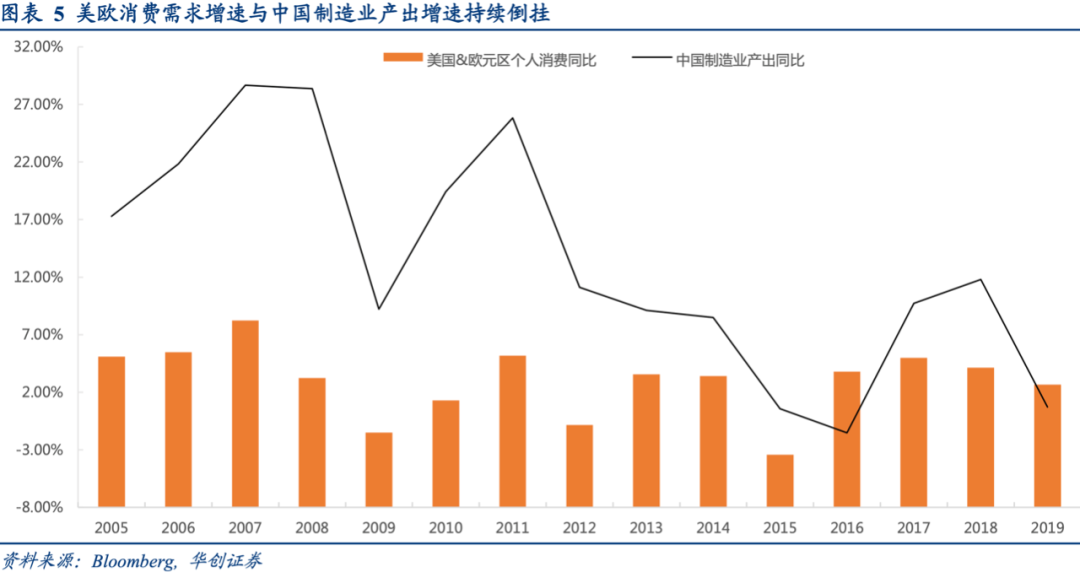

3. 债务杠杆结构错位,美欧消费增长与中国产出增长倒挂,美元贬值推动的通胀预期难以兑现。

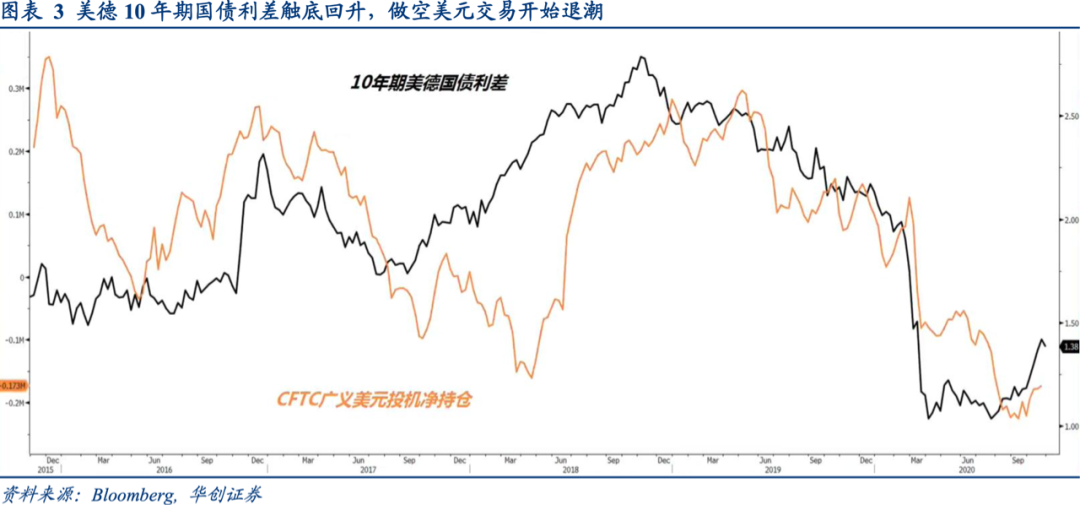

4. 受益于德国国债利率下行,10年期美德利差走阔,美元广义净空头持仓随之减少。

5. 债务杠杆结构失衡让通胀不再是一个纯粹的货币现象,做空美元&美债交易或将退潮。

二、风险提示

G20集团协调经济刺激政策

报告正文

过去6个月押注美元贬值,通胀预期回升是各类资产的交易主线。在卫生事件的约束下,通胀预期回升更多的反映到股债切换,而没有下沉到股市风格。由于卫生事件防控策略的差异,各国企业产出的差异拉大,卫生事件防控好的国家通过贸易渠道填补其他国家产出不足。问题是产出修复能否进一步推高通胀预期,并以此改变股市风格?

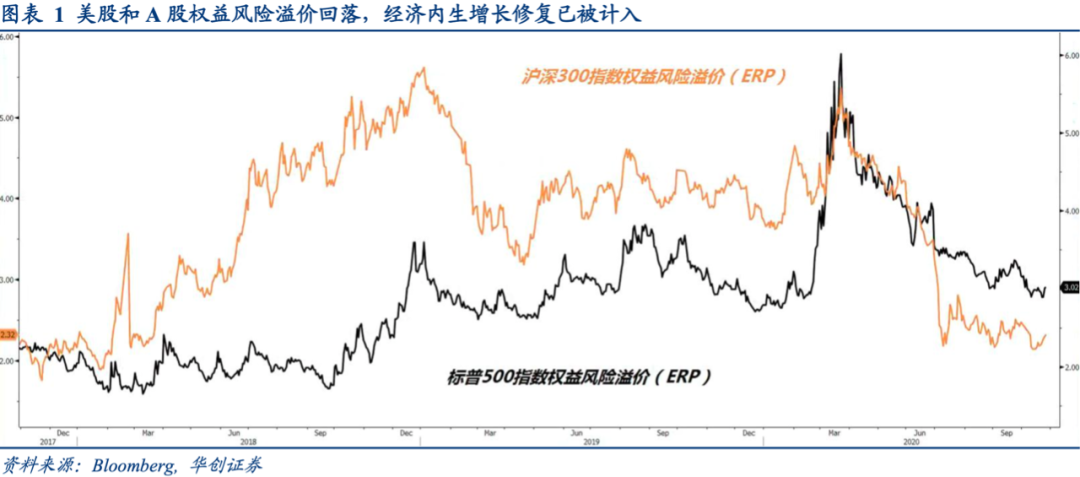

超长期美债和美元净空头持仓居高不下、美股与A股的权益风险溢价(ERP)快速回落,显示大部分投资者对于上述问题给出肯定答案。我们认为受限于全球债务杠杆结构失衡,美元贬值和产出修复形成的通胀预期难以持续。长期美债利率倾向冲高回落,海外股市风格切换尚待时日。

1. 美元贬值并不必然导致通胀

上一篇报告复盘2003-2007年美债期货和美元一起下跌时,把通胀拆成两个驱动因素:经济内生增长和大宗商品价格。进一步简化,通胀就是债务杠杆和美元供给量结合的产物。如果说后者决定了大宗商品价格和通胀预期,前者就决定了上游成本能否传导至消费/生产价格,也是通胀预期是否兑现的关键所在。

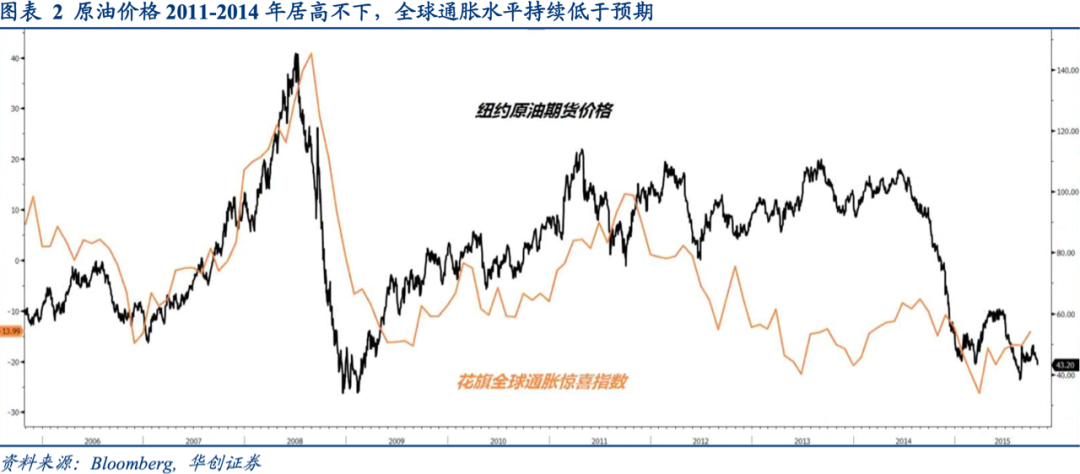

一个简单的对比可以佐证上述结论:2008年之前全球金融体系加杠杆,美元供给量过剩压低美元指数,大宗商品价格上涨对应着各国通胀水平上行;2008年之后美联储扩表,美元供给量依旧过剩,美元指数低位徘徊,大宗商品上涨却越来越难以推升全球通胀。2011-2014年国际油价累计有至少12个月高于100美元,高油价持续时间远长于2008年,但全球通胀预期却是一路向下。

由此可见美元供给量过剩(美元贬值)和通胀不是一一对应,不能以此确定未来通胀的路径。

2. 美元汇率的利多因素

美元贬值本身也存在诸多不确定性。除了极端的净空头持仓以外,美国和德国长债利差大幅反弹是美元更有力的支撑。需要说明的推动这个利差反弹的主力不是美债利率上行,而是德债利率下行。

4月7日以来10年期美德国债利差反弹40个基点,其中10年期美债利率反弹贡献13个基点,10年期德债利率下行贡献27个基点。中长期的经验是,美德长债利差领先于美元广义净持仓方向,因而欧元有效汇率居高不下通过压低长期德债利率,将直接改变市场对美元的押注方向。

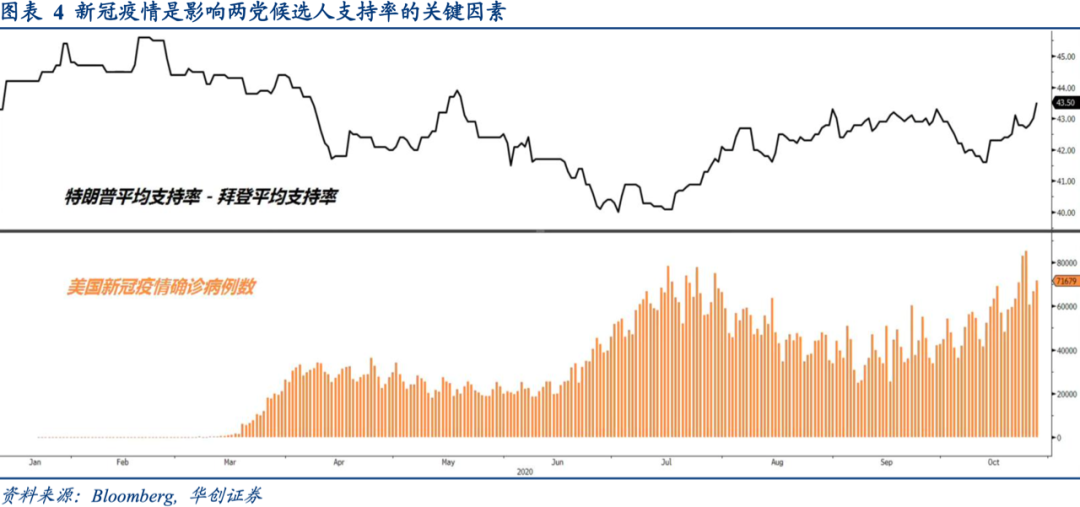

另一个需要强调的不确定性是民主党大胜之后,其施政的优先方向是刺激经济还是卫生事件防控。10月24日美国卫生事件每日确诊病例数升至85317例,突破了7月16日创下的确诊病例数78389例的峰值。单从确诊病例数字上看,距离大选仅剩一周时间之际,美国的二次卫生事件已经爆发。

如果民主党总统延续特朗普的防疫政策,那么金融市场的通胀预期定价还能延续,套利卖盘将继续压低美元;反之就意味着卫生事件防控导致经济二次探底,通胀预期也将随之下行,套利交易解除,美元就易涨难跌了。

3. 债务杠杆结构是通胀的充分必要条件

债务杠杆是否就是通胀的充分必要条件呢? 可以从两个层面分析这个问题:对于单一经济体来说,私人部门参与债务杠杆总量扩张是通胀的基础。如果私人部门净债务杠杆是下降的,单靠政府部门加杠杆不会明显刺激通胀,最典型的例子莫过于日本。

对于全球经济来说,不同国家债务杠杆驱动下,和产出是否匹配是决定通胀的关键。以消费绝对规模计算,截止2019年底美国个人消费开支为14.8万亿美元,欧元区家庭消费支出为7.1万亿美元,二者合计接近22万亿美元,占全球家庭消费规模的40%;以制造业产出绝对规模计算,截止2019年底中国制造业产出为3.9万亿美元,占全球制造业产出比重超过四分之一。

2008-2011年美国家庭和欧元区政府先后进入去杠杆,中国则是地方政府和企业部门大幅加杠杆。美欧总需求增速低于和中国制造业产出,2009-2019年美欧消费开支同比增速的均值为2.1%,同期中国制造业产出同比增速的均值为9.5%。除非中国企业部门陷入去杠杆,制造业产出收缩,否则美国和欧元区的通胀水平难以持续上行,美元贬值和通胀的对应关系也因此削弱。

今年卫生事件的冲击导致美国和欧元区的GDP大幅萎缩,中国则是唯一保持正增长的主要经济体。国内制造业产出快速修复,美欧总需求增速低迷,供过于求的矛盾难以缓解,甚至可能还会加深。即使美国推出新的财政刺激也不能马上消除上述矛盾,原因是联邦财政刺激仍然遵循供给管理思维,从企业产出端无法快速拉升需求;其结果是美元贬值,商品价格走高产生的额外成本,企业无法有效转嫁给消费者。

简言之,债务杠杆结构失衡让通胀不再是一个纯粹的货币现象,还要考虑海外产出或者需求的变化。中国产出增速和美欧消费增速的倒挂,这对双方的通胀水平都是压力,也限制了企业把成本转嫁给消费者的空间。

美元贬值扮演的角色越来越像成本冲击,而不是名义价格上行的推动力。即便未来美国或者欧洲加码财政刺激,其消费回升需要先吸收海外的过剩产出,才能让通胀水平持续走高,这并不是未来3-6个月可以实现的。(编辑:mz)