智通财经APP了解到,美国能源巨头埃克森美孚(XOM.US)将于10月30日(周五)公布三季度财报。该公司股价在艰难时期持续下跌,其股票到2020年为止已经下跌了大约50%。它当然不是唯一一家陷入困境的国际石油巨头,但投资者在决定购买这只股票之前,需要退一步,考虑几个关键因素。

1. 新能源还远未到来

环保主义者相信,像石油和天然气这样的碳燃料的消亡正在迅速发生。考虑到石油和天然气是全球能源格局中不可或缺的一部分,这种情况不太可能发生。是的,清洁能源正在迅速发展并取代碳燃料。但这主要是以牺牲煤炭为代价的,而石油和天然气在未来几十年仍将是关键的能源来源,即便是在目前清洁能源方案不断完善的情况下。

事实上,从一种能源过渡到另一种能源需要很长时间。例如,石油用了100年才取代煤炭成为全球最大的能源来源。当然,这一次情况可能会发展得更快,但对埃克森美孚能源业务的需求不会在一夜之间消失。

2. 埃克森美孚会成为危机中的幸存者

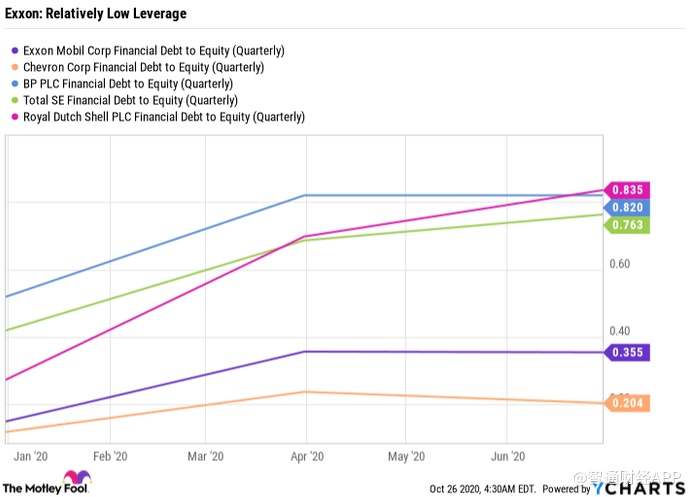

虽然一些曾经非常著名的能源公司,如切萨皮克能源公司,已经申请破产,但埃克森离美孚破产还很远。首先,埃克森美孚在经营其业务方面有着悠久的保守历史。这一情况目前没有出现实质性变化,该公司金融债务与股东权益的比率为合理的0.35倍。

值得注意的是埃克森因为继续投资业务和支付股息而举债,但这比率仍处于同行的低端。事实上,只有同行雪佛龙(CVS.US)的比例更低,为0.2倍。基于上述两点,对投资者来说,“最糟糕的情况”不太可能是资本的全部损失。而且,假设目前的行业混乱是暂时的,那么在价格大幅下跌之后,可能还有实质性的复苏潜力。从历史上讲,能源是一个周期性行业。

3.股息是否会持续派发?

埃克森美孚连续37年提高股息。这真是令人难以置信,尤其是当考虑到石油是一种高度波动的大宗商品时。在卫生事件导致的需求松懈的情况下,价格大幅下跌只是最近的一个例子。埃克森在这方面有两个问题,这两个问题都与公司增加杠杆率的决定有关。

首先,埃克森美孚近年来启动了一项大规模资本支出计划,希望能让产量再次增长。和其他公司一样,它也在缩减开支,但它确实不能放弃这个增产计划,因为如果它想要营收增长,就需要进行这些投资。

其次,埃克森美孚对派发股息的长期承诺可能会动摇。在埃克森美孚举行2020年第二季度收益电话会议时,管理层宣布不愿承担更多债务。尽管该公司仍坚持派息,但如果油价不能实现持续复苏,该公司可能无法在不增加债务的情况下支持派息和增加资本支出计划。

如果到了紧要关头,管理层为了避免增加债务,那么股息很可能会给资本支出让步。这基本上就是英国石油(BP.US)和荷兰皇家壳牌目前的情况,这两家公司都在2020年削减了股息。

结论

对于那些希望投资于不受欢迎的能源行业、不太关心股息的投资者来说,埃克森美孚仍是一个不错的选择。如果能源价格开始回升,其股价就有可能出现实质性的转机。不过,关注派息的投资者应该更加谨慎。尽管目前10%的股息率很诱的,但削减股息的风险已经大大增加。但到目前为止,该公司目前只表示它将把派息维持到2020年。

如果是一个收入型投资者,那么像雪佛龙这样的其他石油和天然气公司可能会是一个更好的选择。