本文来自微信公众号“浦银国际”,文中观点不代表智通财经观点。

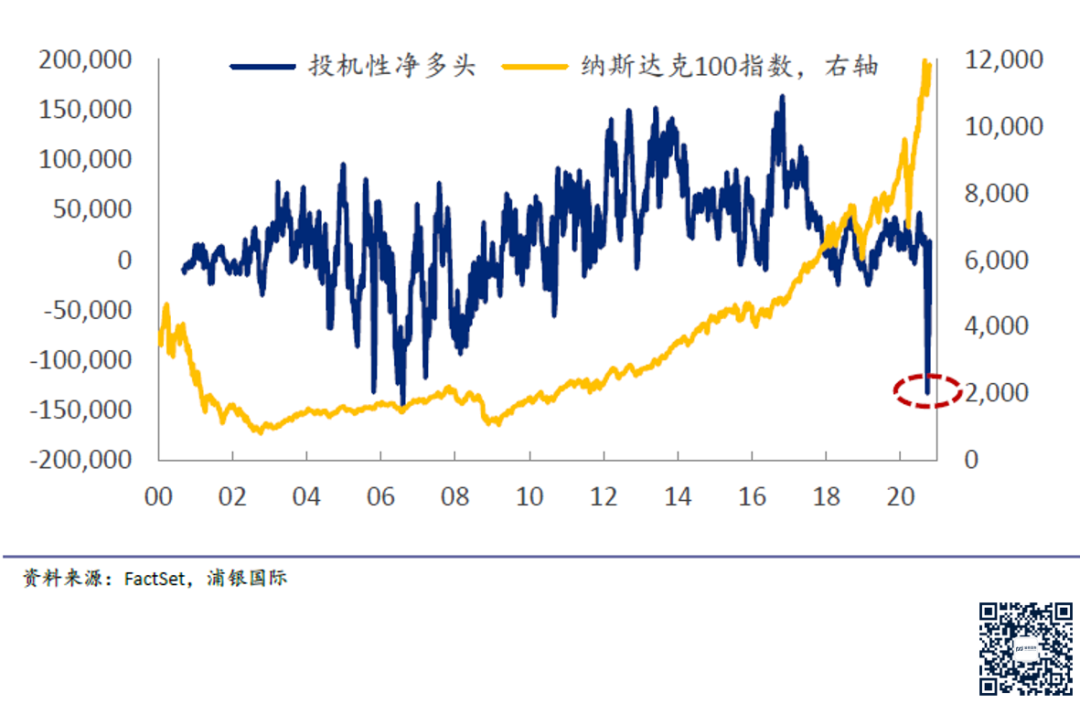

今年9-10月,作为全球科技股标杆的纳斯达克,虽然价格方面并未出现极值波动,但仓位面却出现了史诗级罕见波动,其仓位面的波动幅度甚至超过了2008年金融危机时期与2020年3月美股连续熔断时期。

9月中下旬,纳斯达克100指数投机性净多头仓位暴跌至净空头,且净空头仓位创下了历史极值,随后又快速恢复,目前处于略偏多的水平。与此同时,全球最大的纳斯达克100指数ETF(QQQ,资产规模1380亿美元)也同样在短期内经历了史诗级的资金流入与流出,9月中下旬创了历史第二大资金流出(仅次于2000年科网泡沫破裂时期),随后又创出了史上第一大资金流入。

纳斯达克100指数投机性净多头仓位近期一度创下历史极值

纳斯达克100ETF流入与流出(百万美元)近期双双创下极值

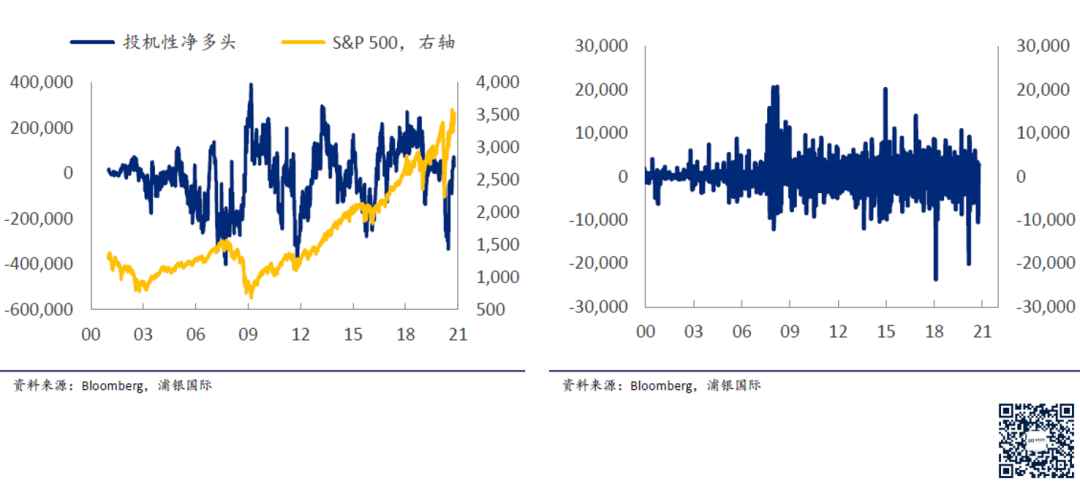

但与此同时标普500指数则呈现出另外一幅场景,标普500指数的投机性净多头仓位在6月见底,随后一路反弹,9-10月的仓位整体平稳,全球最大的标普500指数ETF(SPY,资产规模3120亿美元)的资金流在9-10月也并未如纳斯达克100指数ETF那样剧烈而迅猛变化。

标普500指数投机性净多头6月触底 标普500指数ETF资金流(百万美元)

纳斯达克指数仓位短短几周内同时经历了巨量流出与流入,其中给出的信号非常值得投资人密切留意。这实质上反映了:投资人仓位重,容易扎堆卖出,与此同时巨大的潜在买盘力量仍在践行“Buy the dip”策略(逢低介入)。市场对于互联网科技的分歧极大,两者的角力构建了短期内资金巨量流出与流入的奇景。这很可能宣告了科技互联网股票单边迅猛上涨势头的终结,由于买方与卖方的力量目前势均力敌,在此情况下,基本面、情绪面的微弱边际变化,很容易导致股票出现剧烈波动。

美国大选结果依然高度不确定,大选结果出炉前预计波动仍会非常剧烈

当前民调来看,特朗普(Donald Trump)的民调明显落后于拜登(Joe Biden),但我们如果比对2016年同期(请见图表5)的隐含当选概率,我们不难发现,特朗普的胜率走势与2016年几乎一致,而目前的胜率甚至高于2016年,而2016年的结果如何,想必不用再赘述。我们认为民调很可能并不能完全反映实际的投票结果,因为:

1. 获得更多选票并不必然赢得大选。美国总统大选实施的是“选举人团制度”,获胜州不论赢多少票,99% vs 1%还是51% vs 49%获胜,其结果都是“赢者通吃”,即获得该州选举人团所有选票。“选举人团制度”的结果就是可能出现选民票数获得更多,但最终却败选(因为选举人团投票更少),例如2000年布什(George Bush)vs戈尔(Albert Gore),以及2016年特朗普vs希拉里(Hillary Clinton)。

2. 特朗普的支持率可能被低估。在民调过程中,可能存在被调查者不愿意直接表露其支持特朗普,但愿意表露支持拜登的情况,这可能令特朗普的实际支持率被低估。

3. 投票参与率具有不确定性。需要明确的是,民调并不等于投票,因为投票参与率仍然存在变数,如果特朗普支持者的投票率明显高于拜登支持者,那么即使在支持率低的情况下仍有可能赢得更多投票。

特朗普当选概率2020年vs 2016年

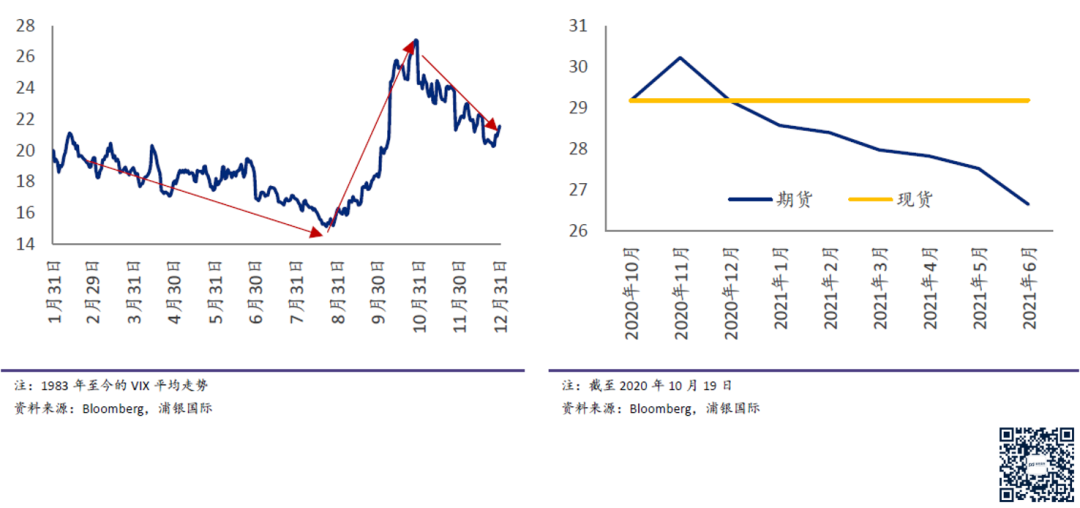

历史来看,大选年11月前处于高波动是常态,10月末波动率通常见顶

面对不确定的美国大选,当前的美股乃至全球股市的变化都受到了大选的密切影响。通过梳理历史规律,我们可以更好地理解与把握市场短期波动的脉搏。我们发现:选举年的美股波动大体分为“降升降”三段走的格局:

1. 年初至8月,波动率一路走低,直至8月末波动率见底;

2. 8月末见底后,波动率一路攀升,在10月末波动率见顶;

3. 11月开始,波动率大幅下滑,下行斜率明显超过1-8月的斜率。

2020年的情况与往年类似,但略有不同,根据VIX期货价格显示,VIX峰值出现在2020年11月,而非10月。这主要反映了市场整体的不确定性较历史均值更高,另外也与特朗普并未表示和平交权有关。这其实也预示着10月很可能孕育着买点,因为仍然有较多资金在观望以等待大选尘埃落定。

选举年份VIX平均走势 当前VIX期货vs现货

互联网科技股最大的挑战:全球性监管趋严

美国两党候选人,特朗普和拜登,在许多问题上意见相左,但他们对科技巨头都有所警惕,不管是谁在11月的总统大选中获胜,都有可能加强对美国科技巨头的反垄断调查。目前,已有包括谷歌(Google)、亚马逊(Amazon)、脸书(Facebook)、以及苹果(Apple)在内的四家互联网企业接受了美国司法部(Justice Department)和美国联邦贸易委员会(Federal Trade Commission)的反垄断调查。

10月6日,众议院司法委员会(House Judiciary Committee)向国会提交了一份数字经济竞争调查报告,分析了上述四家互联网公司滥用市场支配地位的情况。报告指出,谷歌的搜索引擎平台、亚马逊的零售平台、脸书的社交媒体平台、以及苹果的手机应用平台在相应领域拥有市场支配地位,并通过不公平手段排除、限制相关市场的竞争,抑制创新、损害消费者权益。

此外,欧盟、韩国、日本等地的反垄断机构也对美国科技巨头的潜在垄断行为做出了反应。2020年6月8日,欧盟反垄断机构正式对苹果公司手机应用平台以及支付系统发起反垄断调查。10月12日,韩国反垄断机构表示将对谷歌诱导韩国智能手机厂商预装谷歌应用软件而展开反垄断调查。10月19日,日本反垄断机构表示,将与美国和欧盟联手打击四大科技巨头的市场滥用行为。上述事件表明,各地区反垄断机构对于美国科技巨头的反垄断调查将会是全面而持续的。全球性的监管趋严这是互联网科技股所面临最大的挑战。

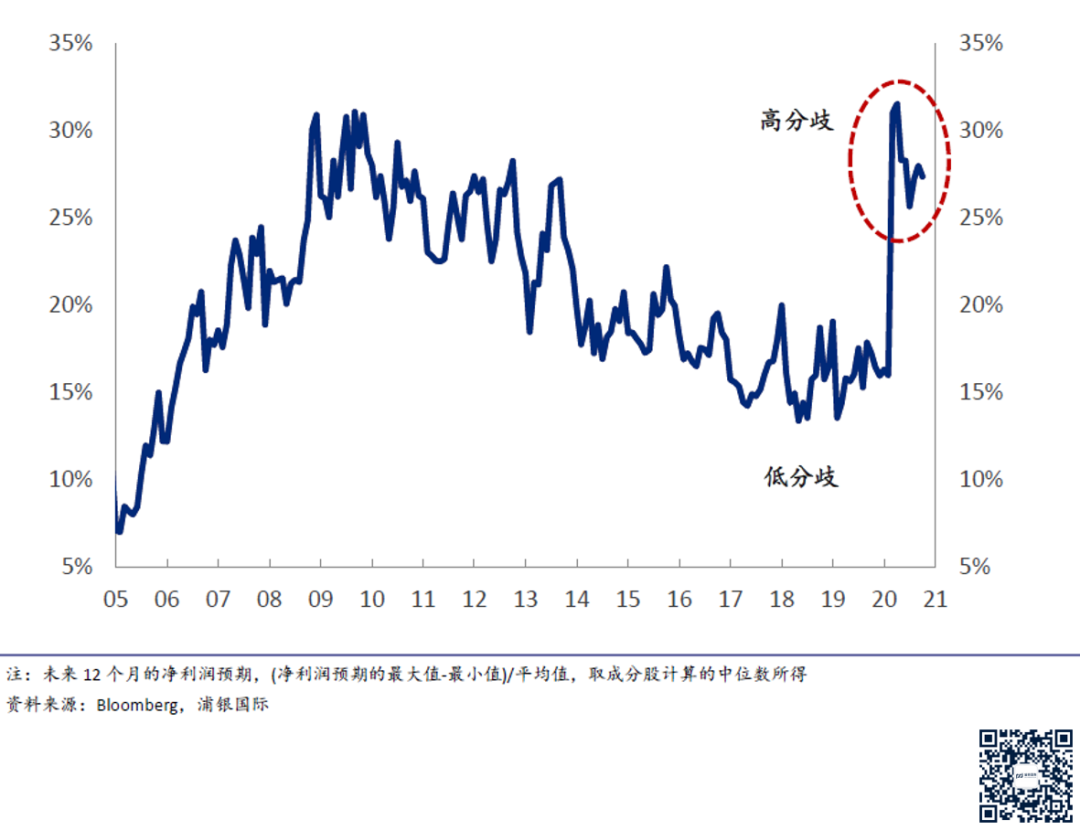

互联网科技股的盈利预期分歧大,股价对于盈利的敏感度提升

如我们上面所提及的,当前市场对于互联网科技的分歧极大,我们如果查看纳斯达克100指数的净利润预期,就可以发现:市场预期对于科技股的分化目前处于历史高位附近。市场预期分化较大之际,市场对于盈利的敏感度会因此而提高。基本面的微弱变化很容易改变天平的朝向,一旦超/弱于预期,资金的扎堆买入/卖出,很容易引起股价的上行/下行巨幅震动,因此当前阶段更加有必要坚持自下而上选股。

纳斯达克100指数成分股盈利预期分化处于历史高位

互联网科技股整体走势,仍有盈利预期上调的支撑

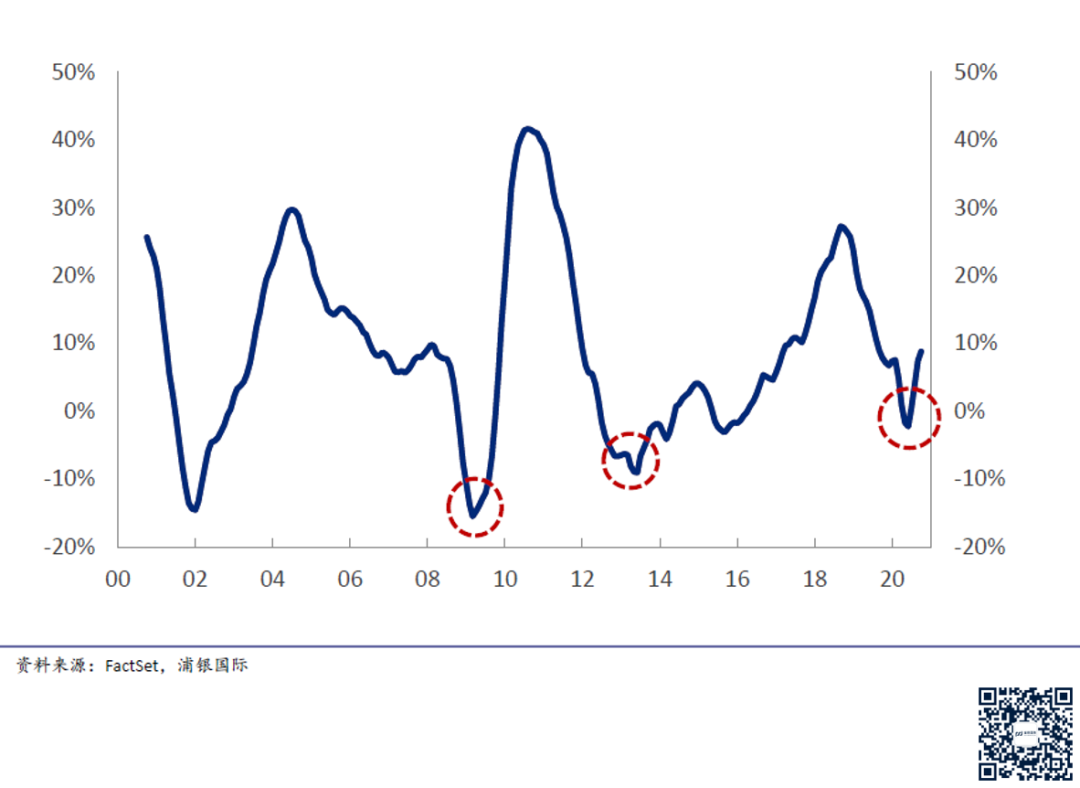

但如果从基本面来看,美股的互联网科技股仍然有盈利预期上调的支撑。我们计算了纳斯达克100指数成分股的盈利预期上修动能(读数越大表示盈利上修程度越大),通常盈利上修动能触底之际通常对应股市的底部,而目前的上修动能仍远未见顶,这表示:盈利预期上修很可能将继续支撑互联网科技标的走高。

纳斯达克100指数成分股盈利预期上修动能(12个月均值)

关于投资策略的启示?—整体仍相对看好,多看少动,超跌加仓,此时尤需坚持自下而上,坚守短长期盈利确定性高的标的

美股纳斯达克指数是全球互联网科技股的标杆,其波动会直接/间接影响到包括港股、A股在内的股票估值、价格走势,因此我们必须对其密切关注。我们基于以上的梳理,对于策略方面有以下建议:

1. 整体仍然相对看好互联网科技标的,监管趋紧的长期具体影响仍有待观察

监管趋紧是个长期的慢变量,其具体的影响仍然有待观察,但美股科技互联网标的盈利上修支持股价走高是短中期确定性相对较高的事件,在此情况下,我们仍然相对看好互联网科技标的。

2. 在高波动期间,多看少动,超跌可以择机加仓

但在当前多空双方角力剧烈之际,对于多头应该多看少动,否则很容易在交易上两头受伤。再考虑到历来大选年11月之前,美股波动率通常走高,很可能有大量的资金仍在观望以等待大选结果出炉,加上盈利上修动能将在随后支持互联网科技标的走高,10月很可能是加仓点,尤其是如果出现市场超跌可择机加仓。

3. 自下而上选择个股>自上而下选择板块

如先前所言,当前互联网科技股的市场分歧极大,股价对于盈利的敏感度会提高,因此市场对于基本面的变化很可能会存在过度反应,此时相同的赛道内,不同标的之间很可能因为基本面的略微差别(盈利略微超/弱于预期)而导致股价呈现明显分化,因此,此时尤其需要坚持自下而上选股,坚守增长稳定,兼具短期、长期确定性的投资标的。

(编辑:李国坚)