本文来自 微信公众号“美股研究社”,文中观点不代表智通财经观点。

继台积电(TSM.US)打响半导体行业三季度财报首枪后,IBM(IBM.US)也紧跟上了步伐。

美东时间10月19日盘后,IBM对外发布2020财年第三季度的财报,财报公布后,刺激其股价在盘后交易中下跌约3%。虽然其股价下跌不无受三大股指集体下行的影响,但高于大盘的跌幅也表明了资本市场对这份财报的态度。截至美股研究社发稿,IBM盘后每股报121.88美元,盘后下跌2.90%,总市值为1117.85亿美元。

在发财报之前,10月8日,IBM的一则分拆公告震动了华尔街。自消息发布后截至10月19日盘后,其股价已经实现12%的涨幅,这对于长期低迷的IBM而言算得上是一个利好消息。近年着力谋求转型的IBM似乎进展并不顺利,在新业务成效并不显著的同时,其经过多年发展的主力业务也陷入萎靡的泥沼。对于这份新财报,投资者该如何去看待呢?

营收同比下滑依旧持续 硬件业务疲软成主因

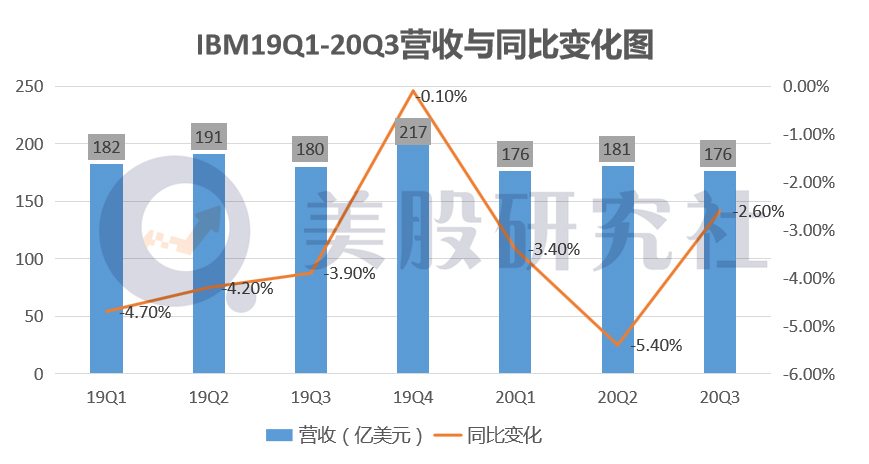

据最新发布的财报数据显示:本季度IBM的季度营收为175.6亿美元,相较于去年同期的180.28亿美元,同比下滑2.6%;IBM本财年二季度该数据为181.23亿美元,环比下滑3.1%。

从最近几个季度的营收情况来看,营收增速的放缓甚至同比负增长成为IBM的常态。在联系近期市场不断传出的裁员消息,也从侧面再次向资本市场和投资者传递出IBM发展疲软的讯号。具体到本季度各个业务部门的收入来看:

-云和认知软件部门的营收为55.5亿美元,同比增长7%;

-全球商业服务部门营收为39.7亿美元,同比下降5%;

-全球科技服务部门营收为64.6亿美元,与去年同期相比下降4%;

-系统部门(包括系统硬件和操作系统软件业务)营收为12.6亿美元,同比下降15%。

从本季度四大主要部门的分部收入来看,除去云业务部门的营收得到增长之外,其他四大业务部门的营收均呈现下滑的态势,这也是造成此次总体季度营收下滑的原因。此外,虽然云业务部门的营收虽得到增长,但从数据上可以看出其增幅并不大。

上季度,云和认知软件部门营收为57亿美元,同比增长3%,四大主要部门中唯一实现同比增长。再结合本季度该部门营收情况,美股研究社认为,云和认知软件部门的营收增速虽较慢,但这也释放出一个好的讯息,IBM在该业务的发展上也取得一些进展。

整体而言,本季度营收增速疲软的主要原因在于IBM硬件业务销售收入的疲软,而硬件业务是IBM的营收主力,本季度财报数据显示,系统部门代表的硬件收入占总营收的比重为36.8%,去年同期这一数字为37.2%。

这部分营收疲软的原因,美股研究社认为是全球硬件服务市场的增量需求放缓所致。随着市场进入存量时代,IBM与思科(CSCO.US)、惠普(HP.US)在计算机硬件市场的竞争也将会更加激烈。且在卫生事件影响下,众多企业削减在企业端计算机硬件服务的支出,以保持较好的现金流状况,从而也在相当程度上导致IBM该部分营收的增速放缓。

与IBM遇到相同困境的还有以交换机起家的思科公司,其2020财年四季度的财报数据显示:基础设施平台(为企业提供硬件技术设施)的销售额为66.26亿美元,同比下降16%。某种程度上而言,全球互联网技术从硬件端向软件端的转移,对于这些老牌科技公司而言是一个不小的挑战,如何应对且能否开辟新的营收增长点,将在很大程度上决定之后的发展情况。

三季度净利同比增幅达3% 云计算投入收效甚微

对于一家科技公司而言,相关的成本支出是必不可少的,研发费用的投入多寡也会直接影响一家企业之后的发展潜力。具体到IBM来看,本季度的总营业成本为66.03亿美元,同比下滑3.08%,占总营收的比重为37.5%;从上个季度的情况来看,营业成本为71.29亿美元,营收占比为39.4%。

虽说本季度的总营业支出虽有降低,但成本支出仍不低。近几年,IBM大力发展云计算业务,相对其他业务来说,云业务支出占比重较大。

财报数据显示:本季度研发相关支出为15.15亿美元,与去年的15.53亿美元相比,同比下滑2.4%,与上一季度的15.83亿美元相比,环比下滑4.3%。

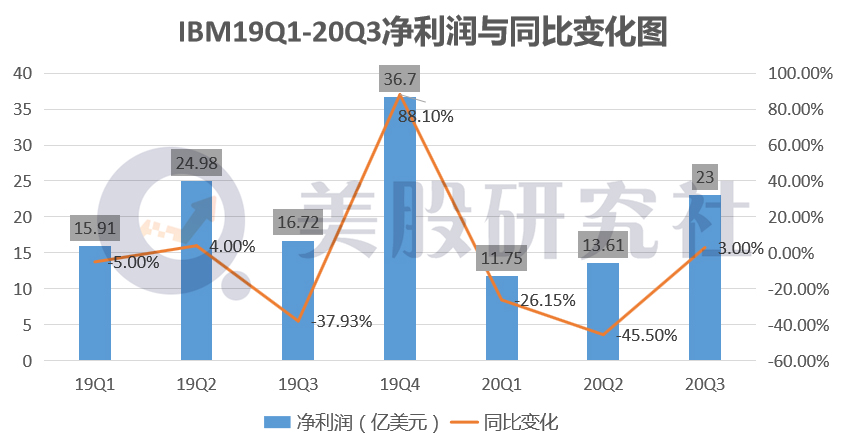

因各项成本支出仍不低,这也让IBM利润空间会受到一定影响。本季度财报数据中显示,本季度IBM的净利润表现为23亿美元,同比涨幅为3%。从历史数据上来看,IBM的净利润承压情况一直存在。利润承压的重要原因就在于支出,或许是云业务面处于较高的支出投入。

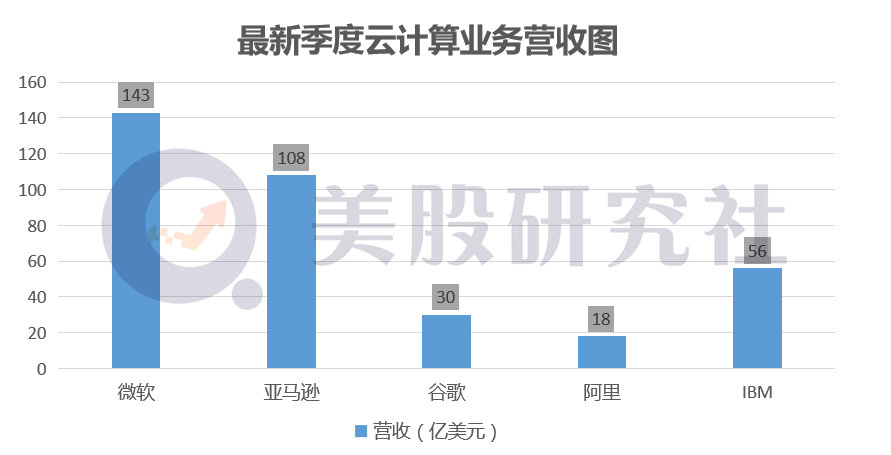

而从行业来看,云业务的高投入在发展的早期是必不可少的,目前在云计算市场占据前列的微软(MSFT.US)、亚马逊(AMZN.US)、阿里(09988),在发展云业务的早期也出现过高投入的情况,且从目前的情况来看,激烈的市场竞争环境也导致几家科技巨头不敢放松对于云计算业务的投入,在此方面的资金投入仍不低。

今年二季度,亚马逊向包含云计算在内的资本项目投入了超过90亿美元的资金;4月,阿里在一份公开声明中表示,将会在未来几年时间里,在云计算领域再投入2000亿人民币(约合280亿美元)的资金,这笔投资相当于阿里巴巴2019年全年业绩的50%左右,而2019财年,云计算业务的收入仅占总营收的6.6%左右。

不同的是,上述几家公司的云业务已经占据相当的市场份额,因而在云业务对于利润的贡献上也比IBM大得多。而IBM由于早期转型过慢,错失发展公有云的好时机,从而导致在全球云业务市场上占比不高,赚取的利润也较低。此外,与思科相同,营收太过于倚重硬件业务也造成在云计算赛道竞争力不足。

分拆进入倒计时 IBM的路在何方?

10月初,IBM宣布将分拆为两家公司,这一消息发布后,IBM的股价截止美股研究社发稿上涨幅度近12%。

据悉,IBM 此次拆分对象为旗下IT基础设施服务部门,将在2021年底前正式完成更名。该部门将以独立厂商的角度完成总额高达 600 亿美元的积压订单。此举无疑是在回应自己多年以来的云技术发展,希望从传统业务中剥离出来,把主要精力集中在利润更为丰厚的云计算领域。

根据市场调研机构 Canalys 公布的2018年全球公有云市场数据来看,亚马逊AWS、微软 Azure、阿里云三家占据全球过半份额。IBM落后明显,市场份额不到4%。在新科技巨头不断涌现的情况下,老牌科技公司的新转型也同样不可忽视。

甲骨文(ORCL.US)在疲软的业绩压力下一直在向云计算业务转型,但和IBM一样似乎陷入了发展困境;戴尔公司(DELL.US)在苹果公司(AAPL.US)从硬件端到软件端的双重挤占下,也在寻求争取更多的市场份额;以电信业务起家的美国通讯公司也在激烈的市场竞争中寻求新的突破。对于这家成立逾百年的巨头分拆之后的发展究竟会如何?市场也是众说纷纭,对此,美股研究社的观点如下:

IBM在错失公有云的发展良机后,正在大力发展混合云业务,这一赛道虽然没有公有云的竞争激烈,但是众多科技巨头已经在做准备。在操作系统产品、中间件、虚拟化、云技术等方面,红帽将与微软、甲骨文、VMware、Pivotal 等企业展开竞争。在虚拟化工具、操作系统、中间件、服务程序与管理组合产品中,用微软产品的企业也不少。

在IBM的营收增速、净利表现均不理想的情况下,IBM是否有足够的资金来发展混合云业务,美股研究社表示质疑。此外,预计此次公司剥离与运营变更将带来近50亿美元的操作支出,在近一两年的时间里,IBM的现金流状况恐怕将会吃紧。

第二,从历史来看,IBM在过去也曾经做过分拆,但是从最后的效果上来看,情况似乎都不理想。上个世纪90年代剥离了网络业务,在2000年代剥离了PC业务,大约五年前剥离了半导体业务,因为这些业务不符合 IBM 业务整合的价值理念。

据业内人士分析,最大的原因可能是IBM公司并未如预期那样“专注”地做好业务。而此次分拆能否取得预期的效果,美股研究社认为恐怕也是挑战重重。

在激烈的竞争环境中,尤其是在技术更迭更为迅速的半导体行业,唯有一直专注于技术创新,才能不落后于时代潮流。已经落后的IBM未来能否重回历史高光时刻,美股研究社也将会持续关注。

(编辑:曾盈颖)