本文来自 Wind。

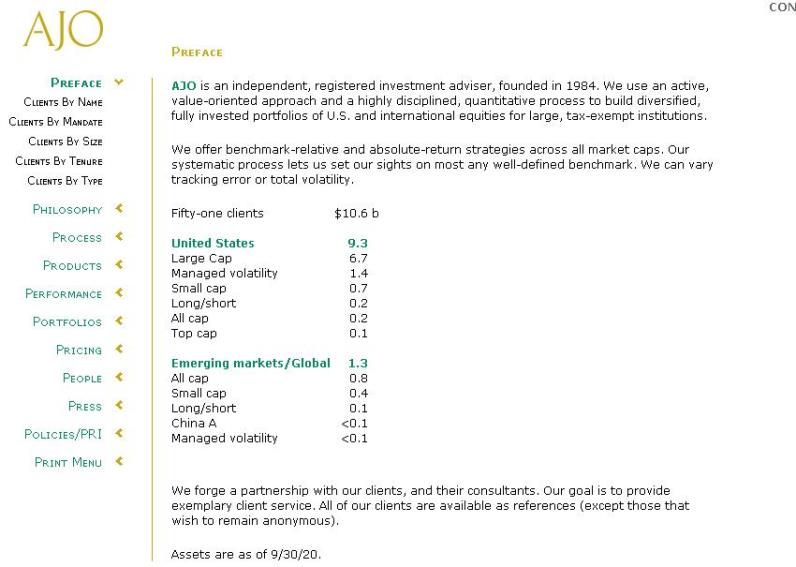

最近十年的前五年间,美股的价值股和成长股还能“肩并肩”一起玩耍,而在后五年,成长股一骑绝尘,抛下价值股独自在风中凌乱坠落……,这对于价值投资者来说,这简直不能再糟糕。而那些跟踪价值的纯量化基金则更加艰难,管理着106亿美元资产的对冲基金AJO Partners 就因此而关闭。

成长股一直向上,而价值股始终难有表现。市场上没有谁比跟踪价值股的纯量化基金更加痛苦了,在最近四年几乎没有获取到任何阿尔法。逃离价值股成为投资者的上上之选,更多的基金因为没有及时调整策略也因此关门。因为在当前的市场氛围中,依靠整张的市场机制和套利手段不再有效。

AJO Partners 就是跟踪价值股的纯量化基金之一,但其价值策略使其遭受了重大损失。AJO Partners的创始人Ted Aronson 在一封信中表示,该对冲基金宣布在11月30日停止交易,为这家运营了36年的公司画上句号。

Ted Aronson 在信中写到:我们仍然相信价值投资是有未来的,悲观的是,未来没有那么快到来,至少对于我们来说是如此。所以,现在最好的安排是归还资产,然后就这样告别。我们的客户都是成熟的大型机构客户,他们还有更好的选择。

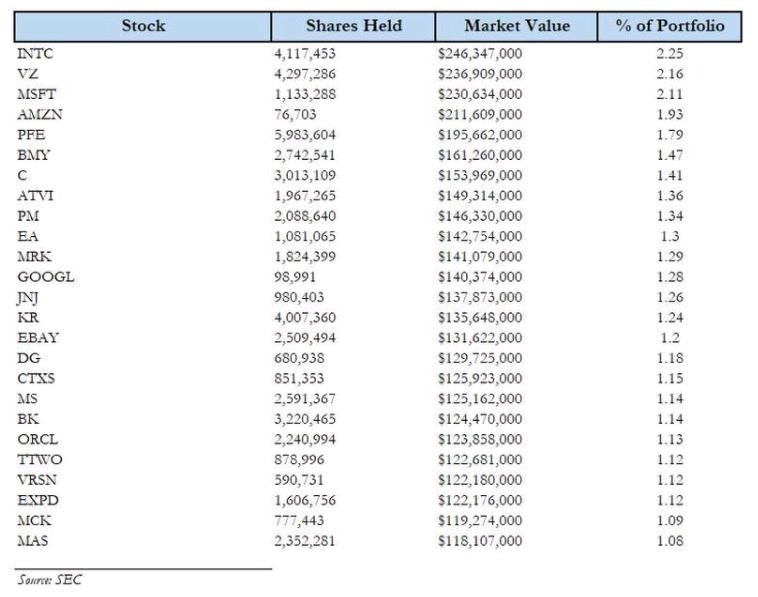

据分析,导致该基金停止运营的罪魁祸首是其旗下的AJO大盘股绝对价值策略基金,管理着51亿美元的资产。截止到今年9月,AJO大盘股绝对价值策略基金下跌15%。在截止到6月30日披露的数据中,该基金最大的持仓股是英特尔(INTC.US),年初至今跌幅大约为10%。

实际上,今年美股价值股表现都不佳,罗素1000价值指数年初至今跌约12%。但市场的另一面是不断高涨的成长股,比如苹果公司(AAPL.US)年初至今涨幅达到66%,特斯拉(TSLA.US)年初至今涨约451%!这对价值投资基金的投资者来说,这是极其需要耐心和定力的。

AJO大盘股绝对价值策略基金成立于1984年,提供一系列基于价值等因素构建的系统化策略。然而,在超过10万亿美元债券收益率为负的、通货紧缩的环境下,这一策略被证明是令人沮丧的。截止到6月30日公布的信息中,该基金持有25只股票,不出意外目前这些股票都将遭受抛售。

Ted Aronson 已经宣布退休,不再蹚价值投资的浑水。

数据显示,价值投资鼻祖,股神巴菲特近几年也星光暗淡,但买苹果是近几年最正确的决定无疑,挽救了声誉。据其二季度公布的数据显示,剔除苹果之后,巴菲特上半年持有的股票资产是1250亿美元,即同期亏损幅度高达27%。

(编辑:马火敏)