从2017年内讧事件爆发,到今年4月时任CEO的陈磊被“赶出公司”,再到10月8日陈磊被指控涉嫌“职务侵占”,历时2年多的迅雷(XNET.US)“宫斗大戏”,最终在一则“指控前CEO涉嫌职务侵占”的公告中草草收尾。

除了对陈磊进行指控外,迅雷方面还表示,陈磊涉嫌虚设交易环节侵占公司资产;制造虚假合同套取公司资金;挪用公司数千万资金用于国家明令禁止的非法炒币。

但面对迅雷的指控,目前仍远在海外的陈磊在公告发出的次日回应,称指控背后实际另有隐情。然而双方的再次交锋并未引发市场的过多关注,并且迅雷股价的走势已经表明了市场对于该事件的态度。

受该消息影响,10月8日晚间,迅雷股价收跌7.87%。此后在9日和12日的两个交易日中,迅雷再次收跌2.85%和5.86%。截至12日收盘,迅雷股价为每股2.89美元,公司总市值1.96亿美元,较今年年初下跌42.2%。

不过市场对于迅雷未来预期不看好,并非只是因为管理层“宫斗”,近年来公司主营业务波动,业绩持续下滑也是投资者对其望而却步的重要因素。

迅雷的迷茫与突围

在国内网络基础设施不完善的年代,迅雷不愧为当时的“国民软件”。

2006年迅雷用户数量破亿,在用户越多资源越多下载速度越快的传输规则下,迅雷在下载工具市场的地位变得无法撼动。2012年,处在巅峰时期的迅雷,在国内下载市场占有率高达90%,日活跃用户超2亿,累计用户超4亿。

如此庞大的用户流量,无疑成为早期迅雷商业模式的护城河,然而这条护城河并不稳固。

随着互联网基础设施升级、浏览器功能日益完善,以及移动互联网产品中产品形态发生变化,用户对单一下载工具的需求已经越来越少;并且市场对“盗版”、“非法内容”的态度逐渐强硬,迅雷下载的法律风险日益增大。在此双重影响,公司用户出现了急剧下滑。

根据迅雷的招股书及年报显示,在2014年3月,迅雷加速器每月独立访问用户约为2.04亿,但到2019年12月,降低至8800万;同时,迅雷会员规模仅剩400万。

在以用户驱动的互联网商业体系下,用户减少在商业上的直接反馈便是公司业绩下滑。

智通财经APP了解到,2017年迅雷总营收为2.02亿美元,较2016年同期增长43.2%。而到2019年,公司净营收仅有1.81亿美元,同比下滑21.7%。

值得注意的是,自2014年上市之后,迅雷在电商、游戏、视频等诸多互联网风口均进行过探索,但由于在各领域其技术优势无法得到充分发挥,因此这些尝试多数以失败告终。

最后迅雷将公司发展方向指向云计算,并且在2014年11月请来了曾负责过腾讯云的陈磊出任CTO。

在“舍弃”纯“P2P传输”技术后,迅雷开始探索命名为“水晶计划”的云计算业务,即推进C端智能硬件和B端CDN业务。

智通财经APP了解到,迅雷面向B端推出的星域CDN业务受到视频直播领域客户的广泛认可。推出不到一年时间,星域CDN陆续与爱奇艺、快手、小米、陌陌和B站等用户达成了合作。

迅雷CDN业务的商业模式与其用户及带宽成本有紧密联系。对于迅雷而言,其CDN利润为“CDN带宽服务售价-带宽成本-服务器成本”。在这套商业模式中,用户越多,迅雷利润越高。

但迅雷的不幸在于,有蛋糕就有竞争者。在CDN行业,从来不缺大佬。以阿里为例,仅2015-2016年期间,阿里云CDN就降价17次,从售价来看,阿里云CDN售价已从2015年的0.96元/GB降至2019年的不足0.2元/GB。除阿里云CDN之外,腾讯云CDN、百度云CDN售价同样大幅降价。

为了与大厂竞争,迅雷星域CDN的售价不得不在2017年降至0.099元/GB。而这也使得迅雷的毛利率也从2015年的53.69%降至2017年的41.23%。

“水晶计划”的B端业务受阻,C端的智能硬件同样发展不顺。

2017年8月,迅雷推出了智能硬件玩客云,并在此后不久宣布推出加密货币玩客币(后改名为“链克”),进军区块链市场。

然而不到半年时间,中国互联网金融协会便刊文指出,“链克”模式涉嫌存在安全风险。一个月之后,链克被指为变性ICO。随后迅雷高层亲自出面否认ICO,并以一系列整改措施禁止链克非法交易。

与此同时,迅雷在美国遭遇集体诉讼,指责其利用ICO非法操纵股价。

于是迅雷的“区块链”首秀便在狼狈中匆匆结束。

从迅雷下载到电商、游戏、视频,再到云计算和区块链,过去10年主营业务的波动,体现出了迅雷在面对多变的互联网生态时的迷茫。而所谓“宫斗”也不过是公司管理层对发展方向不确定的侧面写照。

主业节奏失衡是如今迅雷面对的重要问题之一,如何从主业中寻找发展定力便成为公司稳定估值的关键所在。

重拾云计算是否可行?

对于迅雷而言,在当今的国内互联网业态下,迅雷下载几乎难以恢复往日活力。另外,过去几年在云计算和区块链等创新业务的洗礼下,迅雷重新确立了公司的定位,而这或将成为其未来增长的发力点。

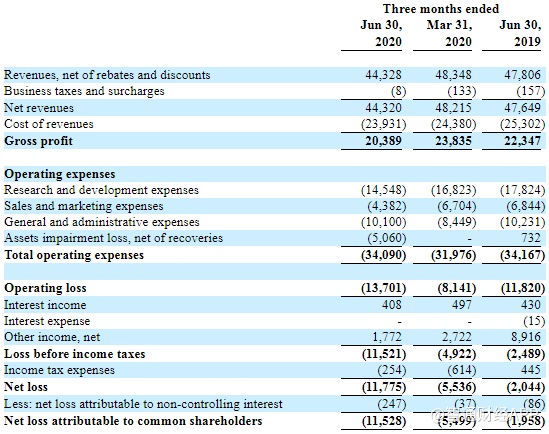

最新的财报显示,在营业结构上,今年第二季度的迅雷各项业务总营收为4430万美元,环比下降8.3%。

其中,云计算及其他互联网增值服务营收为2100万美元,环比下降0.9%;会员订阅业务营收为2070万美元,环比下降11.4%;互联网广告营收270万美元,环比下降30.4%。

不难看出,在今年上半年,迅雷在面向C端的订阅业务和广告业务出现了较为明显的业绩下滑。造成C端业务下滑的主要原因在于公司用户基数的下滑。

财报显示,截至今年6月30日的第二季度,迅雷会员用户数量为390万,环比减少用户70万;与此同时,2020年第二季度每个用户的平均收入为37.5元,而2020年第一季度为人民币35.9元。

订阅用户的减少在一定程度上也影响了公司的广告价值,使得当期市场需求出现下滑,加之公司的广告促销策略(定价降低),最终导致了广告业务的收入出现三成下滑。

不过值得注意的是,今年第二季度,迅雷的云计算和其他IVAS业务整体保持了稳定。其收入为2100万美元,占当期总收入的47.4%,仅比上一季度减少0.9%。

此外,在成本方面,迅雷带宽成本已从上季度的1800万美元降至当期的1390万美元,占总营收比例也从37.1%降至31.4%。这主要是由于带宽采购和利用率的提高降低了单位成本。

在费用方面,与研发和营销费用相应降低相比,公司管理费用在Q2出现一定上升,达到1010万美元。对此,迅雷表示,这一增长主要是由于组织优化导致员工离职补偿增加,以及与终止几项办公室租赁相关的一次性费用。

不难看出,得益于云计算服务和产品需求的增加,以及直播流媒体平台季节性营销活动的增长,目前的迅雷已然重新回到了CDN与云计算业务上,并且在公共卫生事件爆发的上半年稳定了公司主营业务。

值得投资者注意的是,此次公共卫生事件激发出来的产业趋势、政策指引将国内互联网生态带入了“新基建”的全新时代,而5G、大数据以及云计算已成为“新基建”时代公认的发展基础。毫无疑问此次迅雷再一次站在了时代风口,公司估值能否在未来触底反弹,或许就要看迅雷在云计算领域能否实现“逆风翻盘”。