本文来自微信公众号“分析师谢鸿鹤”。

投资要点

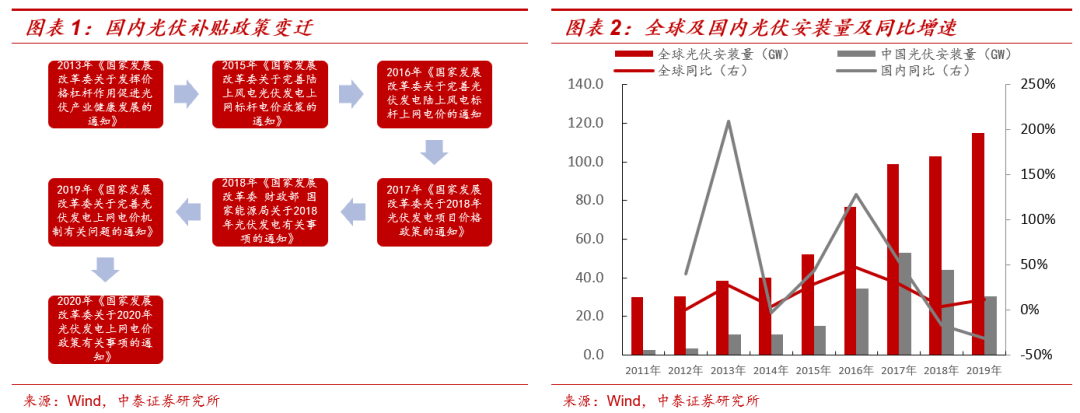

政策扶持之下,光伏行业呈周期性地波动抬升。在光伏行业发电成本高于社会平均电价时,光伏行业的经济性主要依赖于补贴政策,补贴政策的调整是光伏安装量周期性波动的重要驱动力,回顾2010年至今光伏行业的两轮周期:2010-2014年为欧洲补贴政策退坡导致的抢装潮,2014-2019年为国内补贴政策调整带来的装机增速的周期性波动。当光伏行业未能独立实现经济性时,行业的周期性特征较为显著。

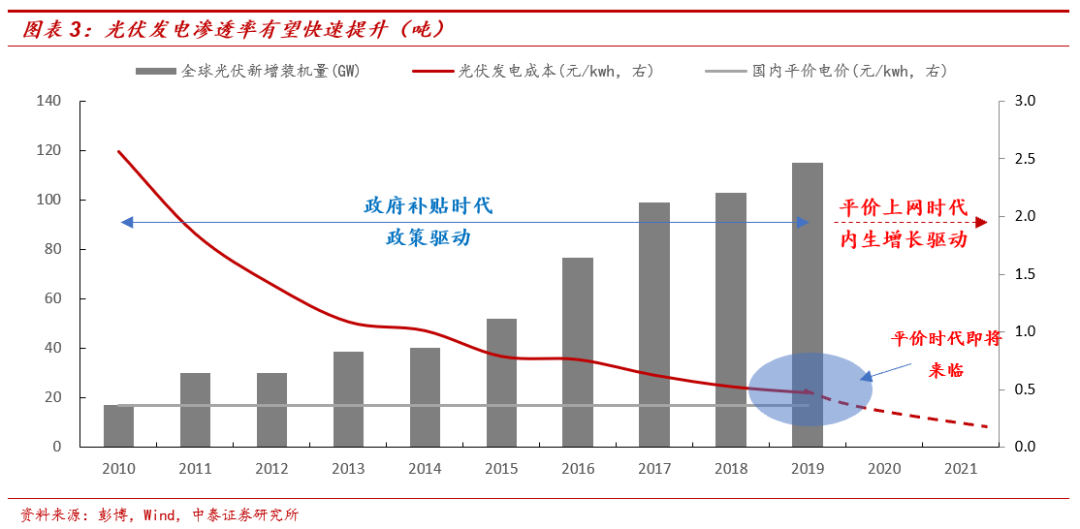

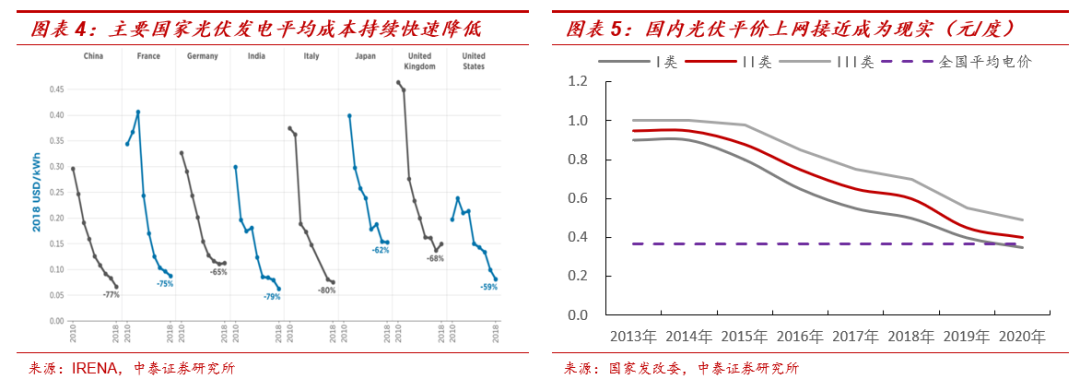

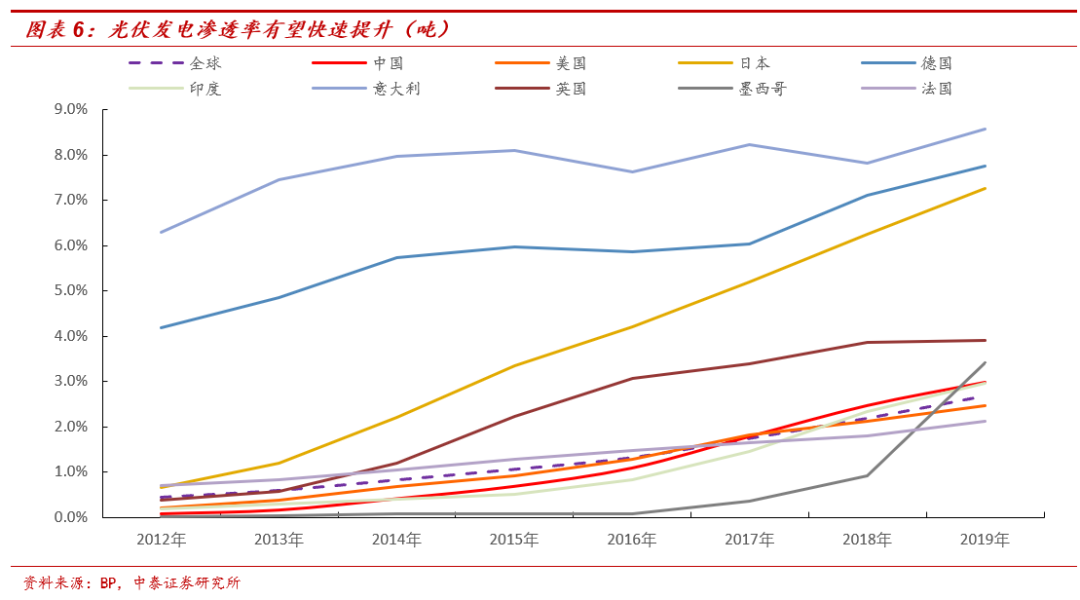

随着光伏行业成本的不断下降,平价上网时代已临近,行业有望开启内生驱动下的高增。在过去十年,伴随着政策补贴,光伏行业自身成本降低效果明显,表现为硅料、非硅成本持续降低,电池效率不断提升,以国内为例,2018年单位光伏发电量对应的成本相比2010年降低77%,度电成本已靠近国内火电的平均发电成本,平价上网在部分地区已接近现实,光伏电池目前已经成为可再生能源领域的主要选择,截至2019年底,全球累计装机容量超过600GW,其中去年新增116GW创纪录,2011-2019年全球光伏安装量年均复合增速达18.29%,但目前光伏发电的渗透率仍然较低,2019年全球光伏发电量占比仅2.7%,国内占比3%,随着平价时代到来以及光伏发电成本的进一步降低,光伏发电的渗透率也将进一步提升,未来具备广阔成长空间。

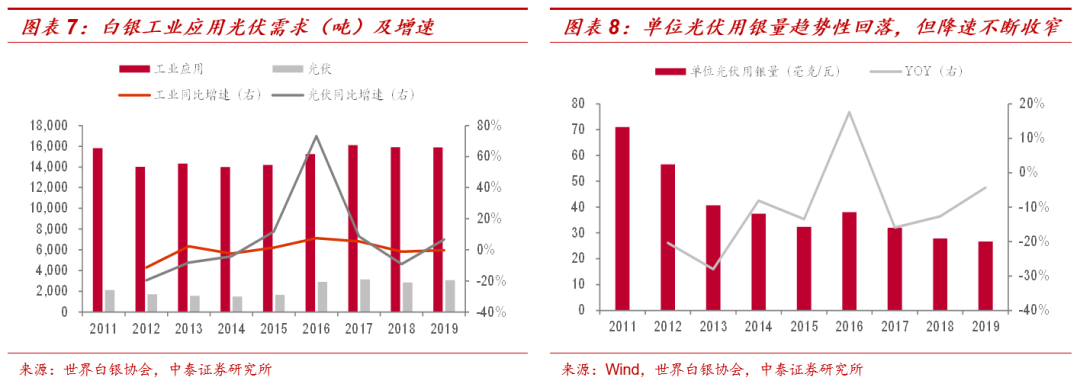

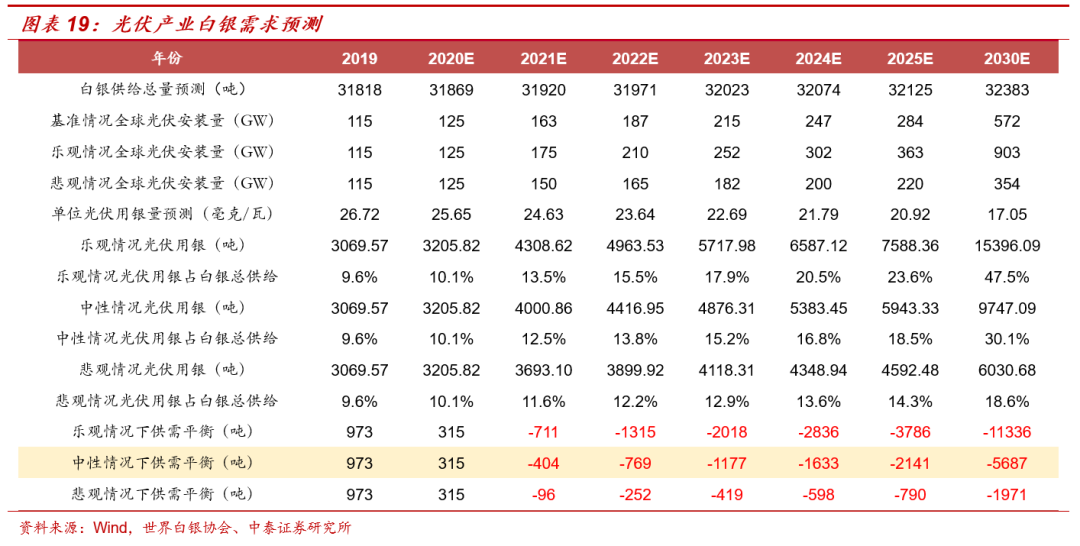

单位光伏用银量持续回落,但降速已明显放缓。白银在光伏产业的应用主要是电池片的正银和背银,2011-2019年全球光伏用银复合增速15%,2019年光伏应用中的白银需求量达到3,069吨(987万盎司),占白银总需求的10%,但由于白银成本相对高昂,光伏行业一直致力于通过工艺技术的改进,来节约白银的使用,2011-2019年,单位光伏用银量年均复合减少11.5%,2019年单位光伏用银量降至26.72毫克/瓦,但我们发现单位光伏用银量的降速在不断降低,一方面白银作为导电性最好的金属,其对保持或提高光伏电池的性能在一定程度上具有不可替代性,另一方面,随着光伏发电的平价时代到来,进一步降低白银使用量来控制成本的动力不断降低。

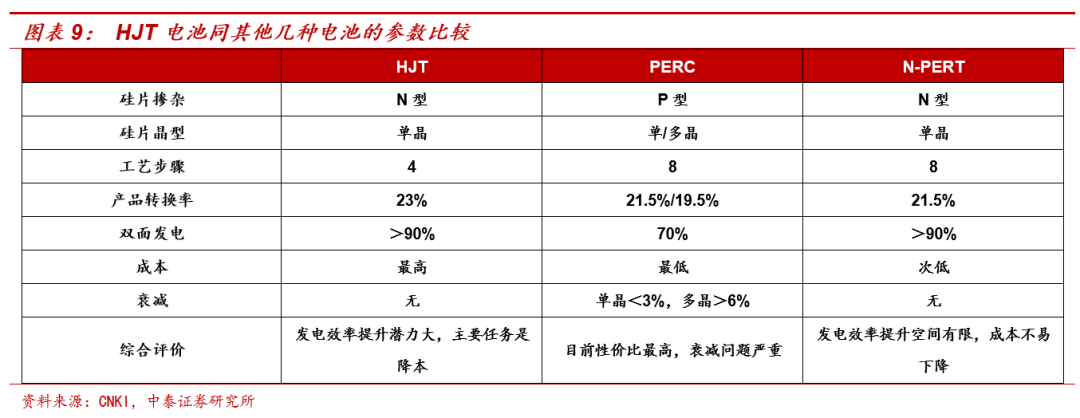

HJT渗透率的提升,支撑单位光伏的用银量。2015年之前铝背场(BSF)电池主导硅基太阳能电池,转换效率19%,2015年PERC开始起量,目前PERC电池已经成为市场主流电池,转换效率21.5%,PERC电池目前的效率已接近天花板,而HJT电池具备更高的潜在转换效率(理论转换效率在27%之上),随着硅片的薄片化、设备产能利用率提升及浆料用量的减少等方法,未来HJT电池的成本将进一步降低,而HJT在更高转换效率、简化的工艺流程、高双面发电率等优势下,光伏电池产业发展的重心也将从PERC电池转向HJT电池,而单位HJT电池的用银量大约是主流PERC电池的2.6倍以上,HJT渗透率的提升对单位光伏电池耗银量形成支撑。

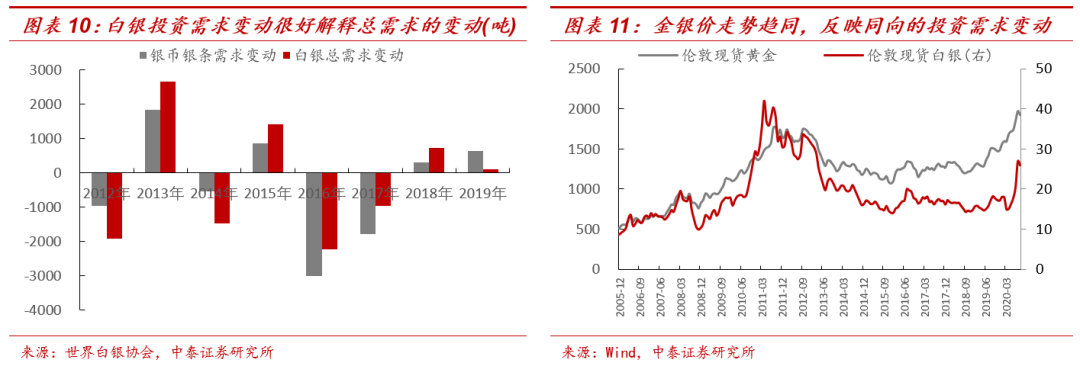

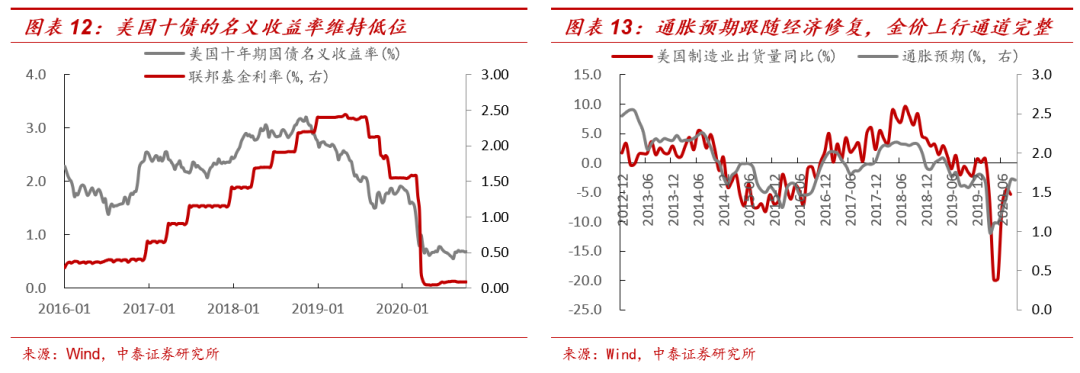

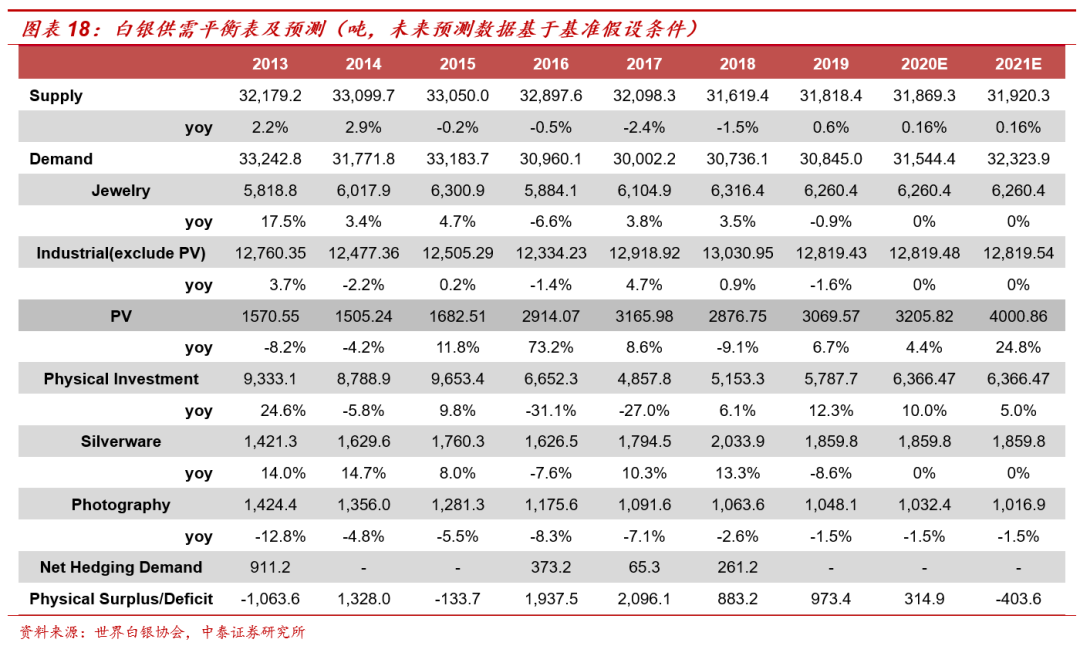

投资需求将持续对白银总需求形成支撑。历史来看,白银投资需求是驱动白银总需求变动的核心变量,2011-2013年,实物白银投资需求平均8,427吨,而2014-2019年平均数降至6,816吨,降低1,611吨,整体白银供需平衡也从2011-2013年的平均短缺426吨,变动至2014-2019年的平均过剩1,181吨,实物白银投资需求的变动可以很好解释白银供需关系的变动,同黄金类似,投资需求也是驱动白银价格变化的核心变量。在公共卫生事件冲击之下,美国经济仍处于修复通道,美联储的宽松货币政策仍将维持,远端利率易跌难涨,而通胀预期跟随经济逐步上行,实际利率仍将持续维持低位,对应白银的投资需求仍将对总需求有所支撑。

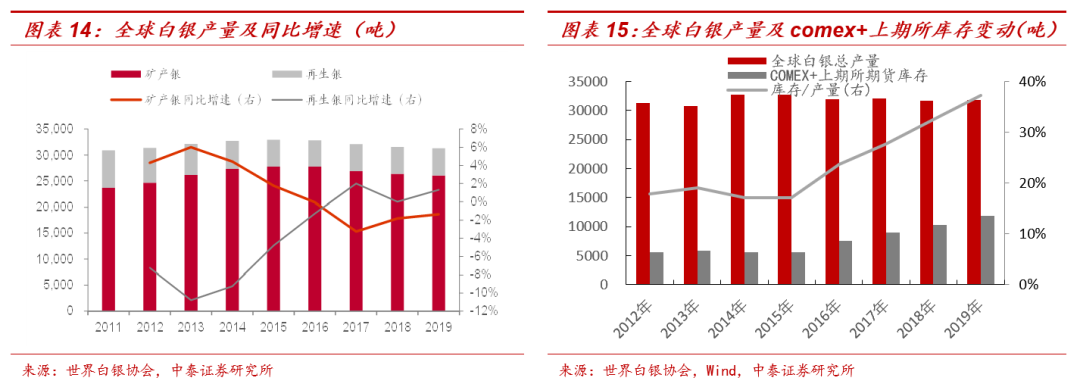

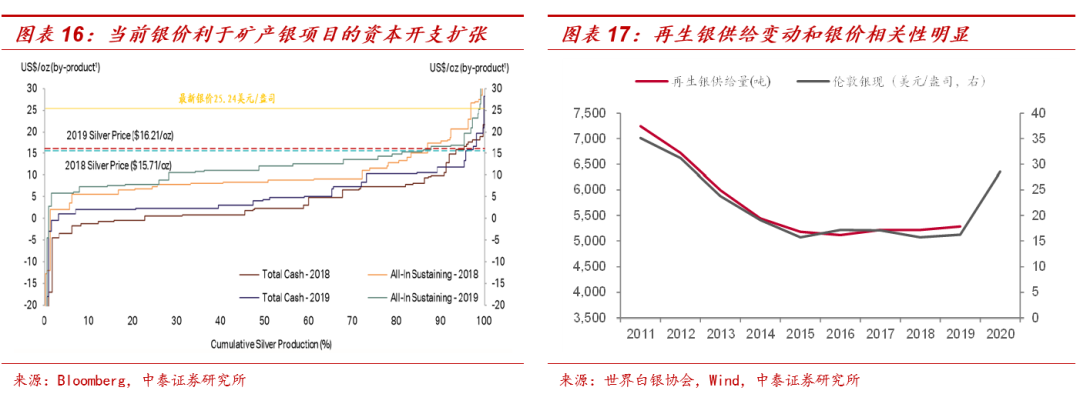

供给端,矿产银和再生银供给有望回升,但并未发现重大资本开支项目。白银供给主要包括矿产银、再生银、官方销银等,2019年白银供给总量约为3.18万吨,其中矿产银供给2.60万吨,占比81.8%,再生银供给0.53万吨,占比16.7%,两者构成白银供给的主体。矿产银的生产形式主要以伴生矿和独立银矿形式生产,其中超过三分之二为伴生矿形态,且多伴生在铅锌铜金四种金属,2011-2019年全球矿产银年化复合增速1.2%,再生银年化复合增速-3.87%,白银总供给年化复合增速仅0.16%,随着银价回升,预计矿产银和再生银产量均有望回升。从库存角度来看,2019年comex+上期所白银期货库存1.18万吨,占2019年全年总供给的37.23%。

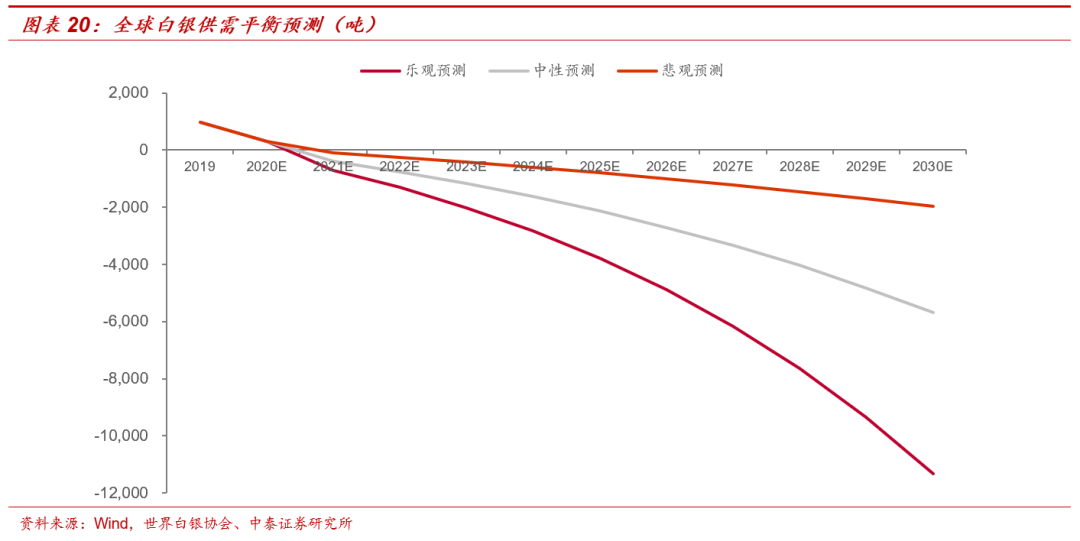

投资需求维持稳定,光伏用银的持续增加将导致白银供需关系持续趋紧。假设未来单位光伏用银量年均减少4%,2020年全球光伏装机量125GW,对年光伏装机量增速做以下假设:

基准假设下,21年增速30%,此后年化复合增速15%

乐观假设下,21年增速40%,此后年化复合增速20%

悲观假设下,21年增速20%,此后年化复合增速10%

白银投资需求因实际利率的下行而增加,其他白银需求按供需平衡表中假设;供给方面,假设矿产银和再生银产量恢复,总供给量年复合增速恢复至0.16%。经测算,乐观假设下2021年白银供给由过剩转为短缺711吨(占当年总供给的2.23%),中性假设下2021年白银供给转为短缺404吨(占当年总供给的1.27%),悲观假设下2021年白银供给转为短缺96吨(占当年总供给的0.3%)。

风险提示:宏观经济波动的风险、海外公共卫生事件失控风险、政策不确定性风险、库存压力风险等。

(编辑:马火敏)