本文来自微信公众号“华创宏观”,作者:牛播坤、郭忠良。

报告摘要

一、投资摘要

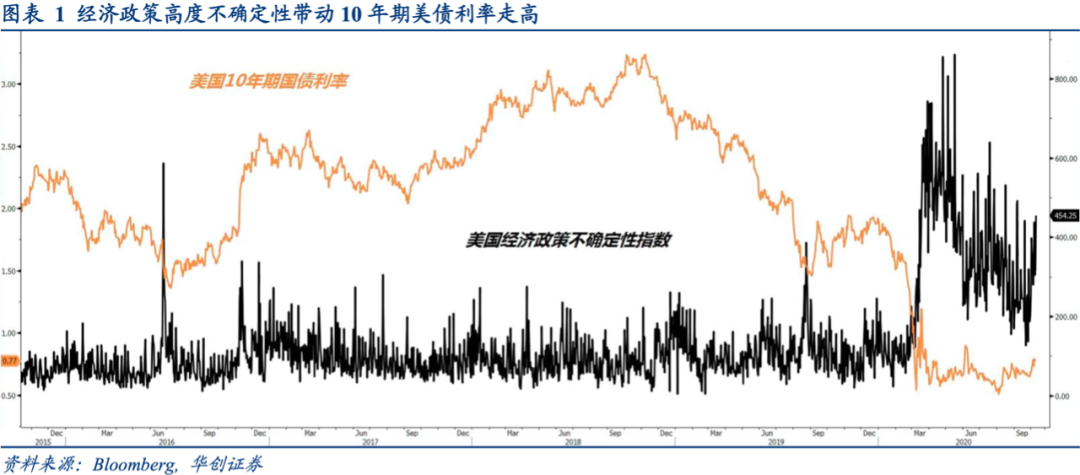

1.三季度末美元与美债投机净空头持仓都达到20年来最高,暗示通胀预期上行定价已经十分充分。

2. 经济内生增长乏力、美国财政与货币政策谋求协调之下,做空美元和美债的交易是自相矛盾的。

3.做空美元和美债是一项风险偏好极高的交易,忽略中美财政刺激的差异意味着其底层逻辑存在瑕疵。

4. 刺激经济是金融市场所期待的,但防疫可能才是美国政府的首要任务,创纪录的美元和美债空头持仓是线性逻辑定价的结果。

二、风险提示

疫苗大范围接种

报告正文

1.美元与美债净空头持仓同时创新高

美国商品期货交易委员会(CFTC)的数据显示,截止9月29日美元投机净空头头寸达到194000份,为2011年4月以来最高;两周之前美元投机净空头头寸一度触及225000份,创下20年以来最高。同时10年期美债期货投机净空头头寸突破20万份大关,刷新了2006年18万份的历史峰值,创下20年以来最高,单单9月最后一周空头持仓就增加了5万份。如果再加上杠杆基金的净空头持仓,整体长期美债的净空头总量将达到620000份。

如果把做空美元和做空美债视作两个独立的交易,那么都有各自的核心逻辑:美联储货币宽松拉低美国实际利率,令美元承压下行;美国财政赤字扩大促使美债增加,10年期美债期货价格下跌,长期美债利率上升;创纪录的美元和美债期货的净空头持仓并不稀奇。一旦把这两个交易联立起来就会发现根本性矛盾:假设美联储加码宽松让美元承受更大下行压力,那么市场无须担心美国财政赤字扩张引起美债供过于求,做空美债就是和美联储对赌;假设美国扩张财政赤字导致长期美债利率上行,隐含的前提是美联储不再进一步加码宽松。在美联储负利率预期消退的背景下,继续做空美元就失去了核心逻辑。

所以在经济内生增长乏力、美国财政与货币政策谋求协调的时期,做空美元并且押注10年期美债利率上行并不是明智的交易决策。他们中间必有一个交易是错的,而且还会证伪另一个交易。如果做空美元是错的,那么大宗商品上涨支撑的通胀预期也就错了,目前美国居高不下的产出缺口并不支持10年期美债利率持续上行;如果做空美债是错的,那么美债利率曲线平坦化,通胀预期回落推高跨资产波动率,美元会受到流动性需求的支撑。

2. 复盘做空美元和美债期货的历史

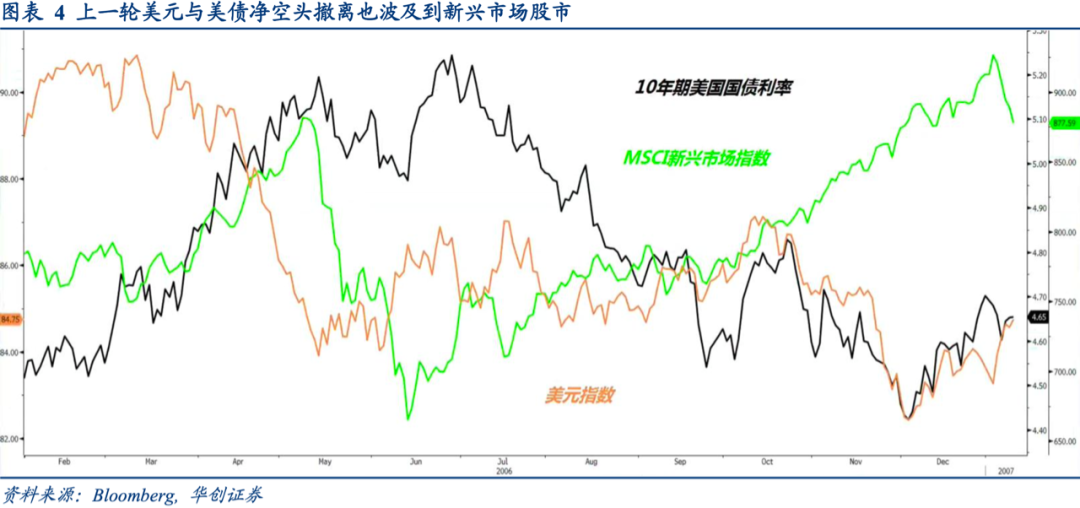

从交易持仓上看,美元和美债期货的净空头都创出新高的情况并不多见,上一次出现还是2006年4月份美国房地产市场降温,住宅固定资产投资放缓的时候。当时美元投机净空头持仓达到188000份,10年期美债期货投机净空头持仓达到154000份,双双触及2000年以来最高。当年5月至10月美元和美债期货的投机空头持仓撤离,同期美元指数从83.9反弹至87.1,10年期美债利率从5.2%回落至4.8%;对应的MSCI新兴市场股票指数下跌8.3%。此外大规模同时做空美元和美债期货也在2009年下半年出现过,希腊债务危机爆发促使美元和美债期货空头回补,2009年12月至2010年6月美元指数从74.4反弹至88.4,10年期美债利率从3.8%回落至3.1%。

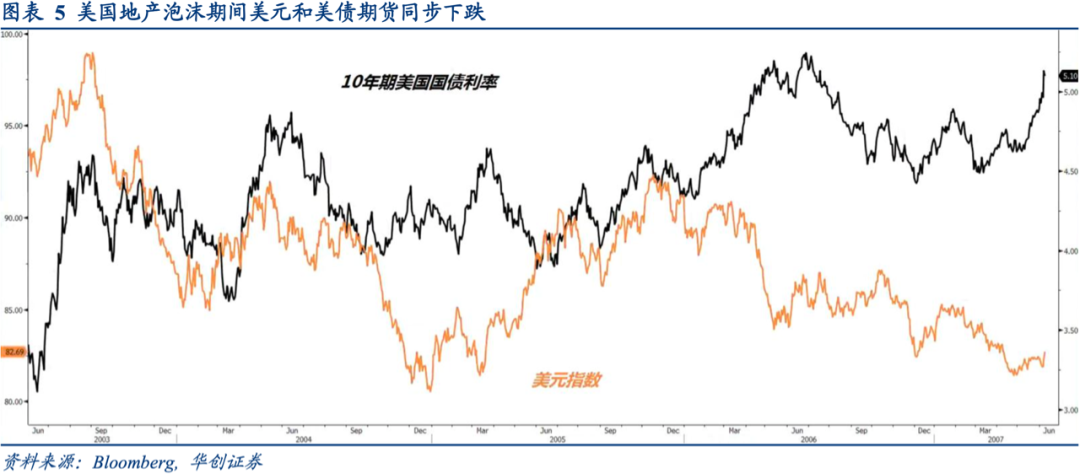

从相对趋势上看,美元和10年期美债期货同步下跌最典型的时期是2003-2007年。美元指数从92.5下行至82.6,10年期美债利率从3.1%升至5.3%。这一时期有两个显著的特征:房地产市场泡沫拉动美国家庭消费、中国外向型经济高速增长拉动整个大宗商品超级周期,背后是全球经济内生需求和名义价格的正反馈,美元套利交易盛行。另外2009年和2011年也短暂出现过美元和美债期货同步下跌。主要受中国财政刺激和原油供给中断的推动,但是美国家庭部门去杠杆拖累全球总需求,上述正反馈再也没有恢复。此后美元套利交易退潮,2012-2016年大宗商品进入熊市,美元和美债期货同步上涨。

基于以上分析可得,创纪录的美元和10年期美债期货空头持仓是一种极高风险偏好的押注,至少是认为2008年经济刺激结果重现。在以往的报告中,我们阐述过2020年美国财政刺激与2009年中国财政刺激的巨大差异:中美财政刺激的思路有着根本不同,前者秉承供给管理,后者秉承需求管理。不改变财政发力的着力点,美国的财政刺激只是稳定总需求,对于通胀前景不具有根本性影响, 这意味着做空美元和美债期货的底层逻辑存在很大瑕疵。

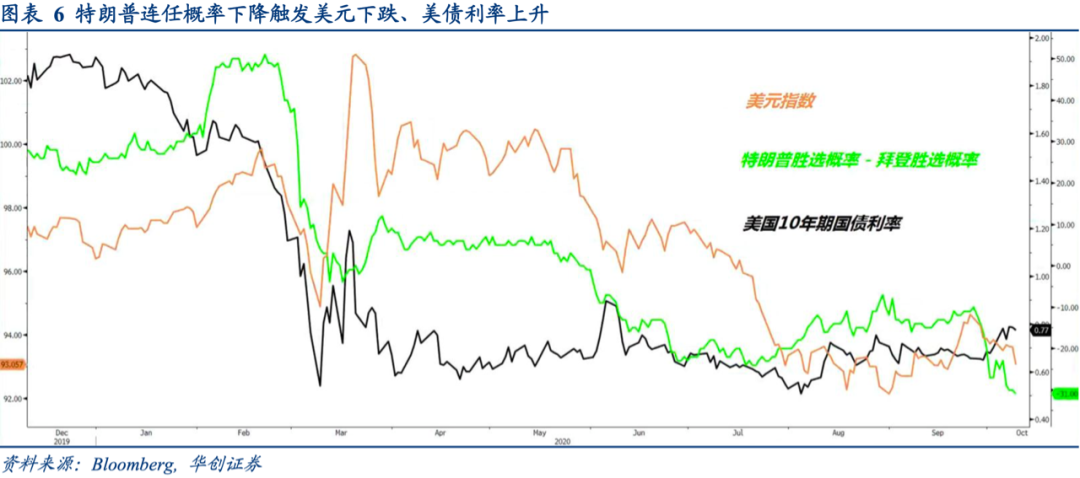

3. 总统大选结果的线性定价

2020年美国总统大选已经被金融市场标签化,特别是在通胀预期的定价上。9月29日第一场总统辩论结束后,拜登胜选概率上升让市场加码押注美元和美债期货下行。投资者认为拜登当选以后短时间内会推出大规模基建刺激计划,并且以扩大财政赤字为这项计划融资。假设拜登真的能够当选,最首要最急迫的任务或许并非实施财政刺激,而是强有力的防控卫生事件。特朗普政府没有严格执行的防控措施,最终将在拜登上台以后重启,经济复苏和通胀预期遭受二次冲击将令市场猝不及防。简言之,特朗普为了竞选连任采取的“重经济刺激,轻防疫”的政策逻辑,又被按在拜登身上。由此衍生出一条通向再通胀的线性逻辑,促成美元与美债空头持仓处于创纪录水平。刺激经济是金融市场的核心外部约束,但并不总是美国政府的核心外部约束,其结果是通胀预期上行的路径也不是笔直的。

无论是巧合还是作为一种配对策略,创纪录的美元和美债空头持仓意味着“再通胀”日渐成为一种广泛且线性的羊群交易(Crowded Trade)。在经济内生增长乏力、卫生事件尚未有效控制的背景下,押注财政刺激能够引起美元贬值、美债利率上升,风险与回报比没有太大吸引力。

(编辑:张金亮)