本文来自 微信公众号“广发香港”,文中观点不代表智通财经观点。

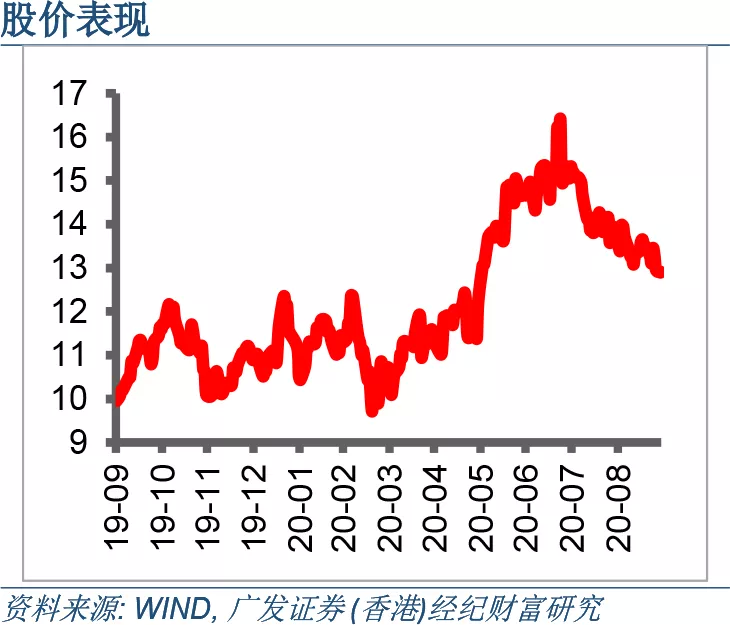

中国生物制药(01177)作为港股医药板块标杆企业,基本面强劲,研发实力强劲,自上市以来深受资本市场青睐和认可。尽管2020年公司业绩受到公共卫生事件,产品集中采购等因素的影响出现一定的困难,但是公司产品储备丰富,我们重申看好公司的长期成长,目前公司估值对应2020年PE约为61倍,建议逢低关注。

1 公司业绩的总体情况

2020年上半年公司实现收入126.5亿元(人民币、下同),同比增长1.0%,归母净利润12.1亿元,同比下滑16.0%,扣非归母净利润17.2亿元,同比增长 5.2%。单个季度来看:2020年第2季度公司实现销售收入64.3亿元,同比增长1.7%,扣非归母净利润9.3亿元,同比增长32.8%,单个季度增长恢复,预期下半年公司业绩增速将进一步提升。

其中2020年上半年公司的肝病板块收入约为22.5亿元,同比下滑31.7%,收入占比下降至 17.8%,主要是由于带量采购造成的产品大幅降价,预期后续该产品线将恢复稳定。

抗肿瘤板块收入约为40.2亿元,同比增长56.2%,收入占比大幅提升至31.8%,主要产品安显胶囊销售额约1.6亿元,同比增长约69.3%;依尼舒片销售额约1.6亿元,同比增长37.5%;千平注射液销售额约1.4亿元,同比增长84.0%;首辅片销售额约为1.3亿元,同比增长21.7%。预期后续随着更多肿瘤产品获批,该产品线将成为公司新的增长点。

骨科用药销售收入约为10.2亿元,同比增长11.5%,占集团收入约8.0%,其中盖三淳丸销售额约5.8亿元,同比增长约5.8%;依固注射液销售额约1.9亿元,同比增长约21.3%。

抗感染用药收入约为7.5亿元,同比增长约28.6%,占集团收入约6.0%,其中天解注射液销售额约1.9亿元,同比增长12.5%,天礼注射液销售额约7581万元,同比增长60.1%。

呼吸系统用药销售收入约为5.9亿元,同比增长6.6%,占集团收入约为4.7%,其中天晴速乐吸入剂销售额约4.0亿元,同比增长18.6%。其他用药销售额约为4.0亿元,占公司收入约为31.7%。

2第三批集中采购的情况

公司在第三次带量采购中共有7个产品中标,维格列汀及二甲双胍两个产品未中标。中标产品除盐酸氨基葡萄糖片外,均为 2019年新上市的产品,进入带量采购有助于上述产品快速上量,对公司业绩影响偏正面。

3产品储备丰富

公司研发管线丰厚,产品布局广泛,共有处于各个阶段研发产品438个,其中肝病产品38个,肿瘤类产品189个,呼吸系统产品22个,内分泌产品24个,心血管产品35个,其他产品130个。公司计划于未来三年每年推出30个以上新产品,主要围绕肿瘤、呼吸、大分子创新药等品类,包含PD-1/PD-L1单抗、贝伐珠单抗、利妥昔单抗、重组人凝血八因子、沙美特罗等重磅产品。

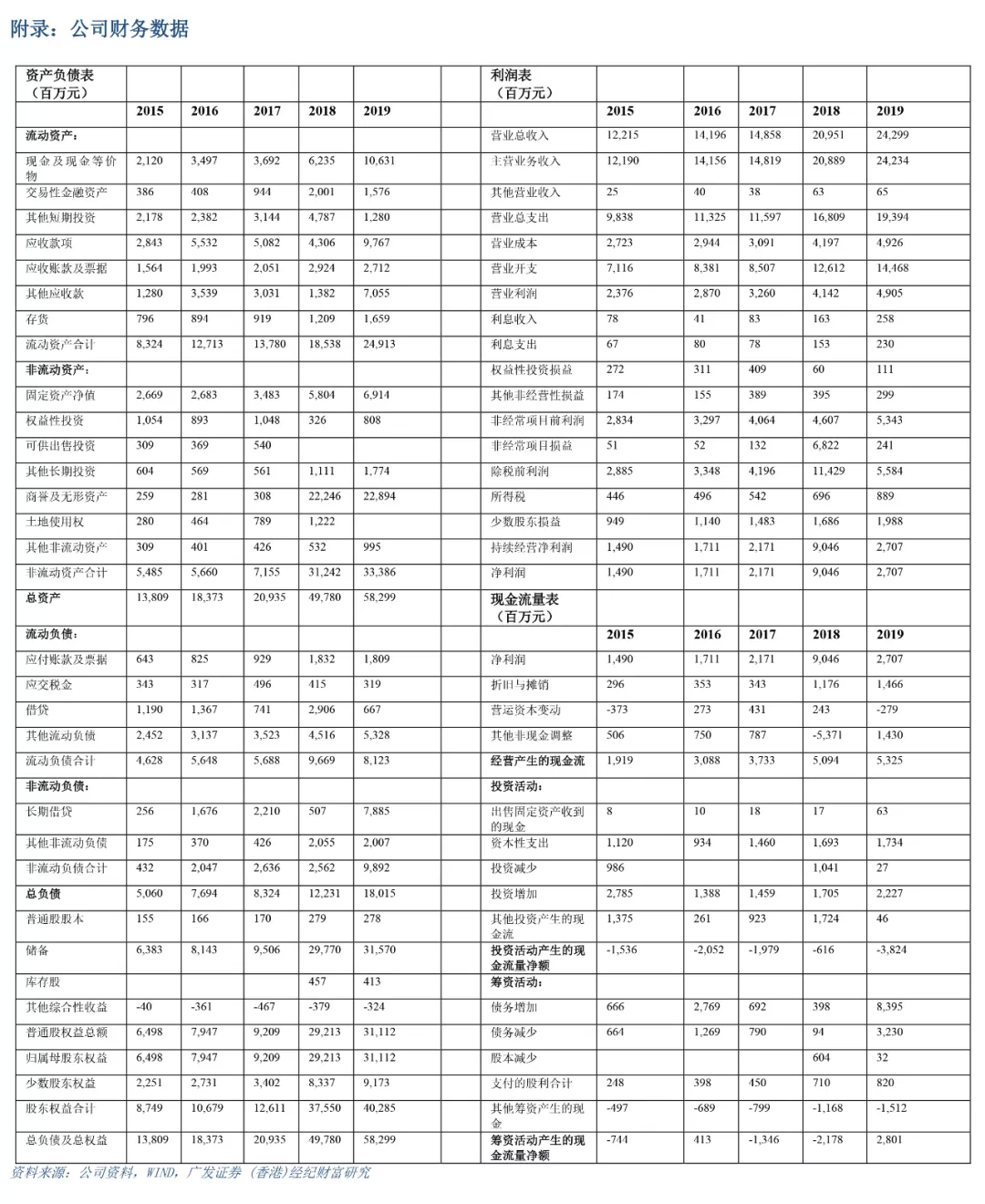

4 公司的财务状况良好

目前公司财务状况良好,2020年上半年公司销售毛利率同比轻微下降2.51个百分点至77.92%;净利润率同比轻微下降1.5个百分点至15.88%。同期公司期间费率下降2.54个百分点至58.81%,其中销售费用率下降2.91个百分点至36.47%;管理费同比上升0.48个百分点至8.78%,财务费用率同比上升0.69个百分点至1.38%。公司现金及银行结余约170.9亿元,账上资金充足。

5 点评及估值

2020年公司业绩受到公共卫生事件,产品集中采购等因素的影响出现一定的困难,但是公司产品储备丰富,我们重申看好公司的长期成长,目前公司估值对应2020年PE约为61倍,建议逢低关注。

(编辑:马火敏)