本文源自 “华创宏观”,作者:牛播坤,郭忠良。

报告摘要

一、投资摘要

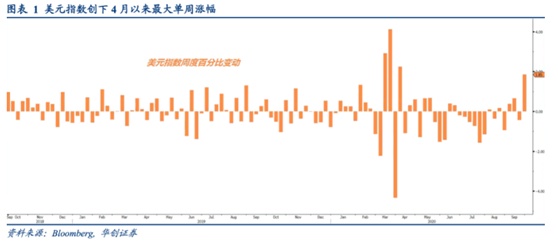

8月美元贬值预期不断加大,9月美元指数持续反弹,本周更是创下今年4月以来最大单周涨幅。产生如此大预期差的原因主要有三方面:

1. 通胀预期回落,美股波动率触底反弹。美元套利交易解除,空头头寸扎空推动美元走强。

2. 新的通胀目标策略削弱美联储加码宽松的预期,尤其是消除了联邦基金利率期货市场的负利率预期。

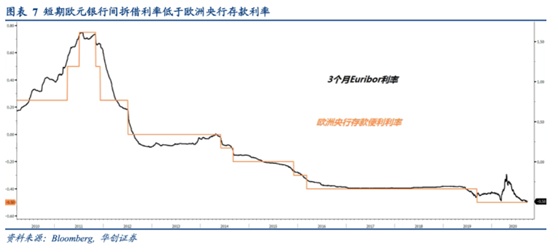

3. 随着欧元区通缩压力上升,3个月Euribor跌至欧洲央行存款利率下方,暗示该行存在进一步扩大负利率的可能性。

目前美元的上涨还只能视作反弹,10月或上演逼空行情,谨防国庆假期期间离岸人民币超预期波动。

二、风险提示

原油供给中断,美国提前实施基建刺激

报告正文

今年4月至8月间美元持续走弱,进入9月份美元指数一度触及2018年5月以来最低水平91.70,此后就转入强劲反弹,并重新回到中长期上升通道。美联储刚刚推出平均通胀目标制(Averaging Inflation Targeting),市场主流预期是美国中长期通胀水平将因此走高,从而压低美国实际利率和美元指数。为什么在美元贬值预期增强的时候,美元指数反倒触底回升呢?主要原因是金融市场定价模式和投资者认知过程存在差异:金融市场的定价模式是随着时间而边际递减,投资者的认知过程则是随着时间而自我加强。那些促使美元走弱的理由已被市场计入,而推动美元触底反弹的逻辑却被忽略,这些逻辑包括三方面:首先是通胀预期下修拉低风险偏好;其次是新的通胀目标策略削弱美联储宽松预期;最后是欧洲央行货币宽松预期走高。

1. 通胀预期下修拉低风险偏好

8月双周例行报告中,我们阐述了未来通胀预期倾向回落,朝着10年期美债利率靠拢的理由。简言之,美国按照供给管理的思路进行大规模财政刺激,短时间内并未阻止其消费和产出收缩,家庭消费恢复缓慢和企业产出缺口扩大是拖累通胀预期的核心原因。我们认为不能简单的把2020年美国大规模财政与货币刺激和2008年G20集团的经济刺激划等号,一方面今年中美缺少经济刺激政策的协调配合,美联储释放的美元流动性难以透过中国私人部门加杠杆进入全球经济;另一方面不同于中国以需求管理为目标、固定资产投资驱动的财政刺激思路;美国坚持供给管理为目标,试图以企业产出增长拉动就业和总需求。由于美联储本轮降息幅度远远低于以往经济衰退时期,美元信用供给并未完全修复,企业部门加杠杆空间受限。供给管理的财政刺激并未让美国经济“V”型复苏,通胀预期也因此受拖累。

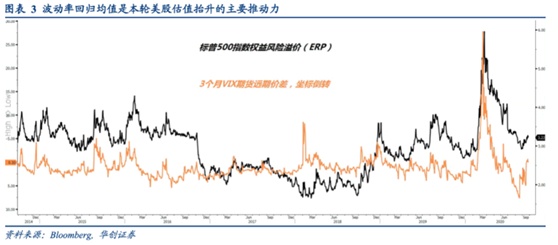

4月以来美股特别是科技股积累了巨大涨幅,估值水平也快速提升,这主要受益于通胀预期上行和规避公共卫生事件冲击的配置需求。当通胀预期冲高回落,缺少业绩支撑的美股估值就承受较大压力,因为权益风险溢价(ERP)过低意味着股市回报缺乏吸引力,而且也缺少安全边际。抱团儿行为模式的松动触发科技股抛售,美股波动率触底反弹。基于做空美元的套利交易开始解除,空头头寸扎空推动美元走强,这是推动美元走强的第一个关键因素。

2. 新的通胀目标策略削弱美联储宽松预期

美联储正在调整2012年以来的通胀目标策略,因为个人消费物价指数(PCE)与既定2%同比增速路径的偏离度越来越大。单一时点通胀目标达到2%不足以让美国经济持续位于潜在GDP增长水平。这次调整的重点是把过去通胀不达标时期纳入未来通胀目标的考量范围,名曰平均通胀目标制,即:允许未来通胀水平超过2%,以补偿之前通胀水平低于2%的时期。美联储更关注一段时间内的平均通胀水平是不是达到2%,而不是单一时点。如果这一调整最终落地,那么美联储对于货币政策目标将拥有前所未有的解释权,也意味着短期经济复苏乏力难以让美联储加码货币宽松。

实施平均通胀目标制让美联储短期无需突破零利率下限,这与金融市场的定价相去甚远。7月份联邦基金利率期货(Federal Funds Futures)隐含的联邦基金利率跌至负值,利率期货市场认为美联储将在未来12个月内实施负利率。更重要的是2021年11月到期的合约隐含了更深的负利率,暗示美联储突破零利率下限以后,降息次数将不止一次。正是这种强烈的美联储负利率预期成为黄金短时间暴涨的主要推动力。因而8月底美联储明确新的通胀目标策略是偏向鹰派的信号,至少短期打压了负利率预期,这成为推动美元反弹的第二个关键因素。

3. 欧洲央行宽松预期走高

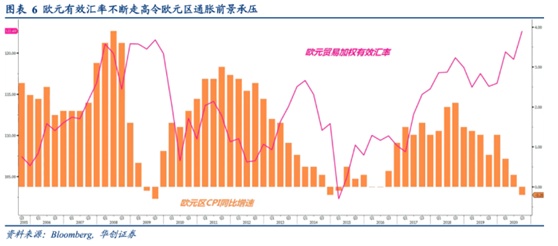

美联储的新通胀目标策略否定了市场的负利率定价,与此同时欧洲央行加码宽松的预期却悄然放大。欧元大幅升值已经让欧元区通缩压力加大。5月至8月欧元兑美元升值超过8%,这推动欧元贸易有效汇率指数从118升至122,触及2005年以来的最高水平。同期欧元区CPI同比增速冲高回落,从0.4%跌至-0.2%。

欧洲央行首席经济学家菲利普·兰恩(Philip Lane)分别在9月1日和9月11日两次向市场阐明欧元升值威胁欧洲央行通胀目标的立场,此前7500亿欧元财政刺激对欧元区通胀水平的支撑,已经很大程度上被欧元升值抵消了。9月14日欧洲央行行长拉扎德(Christine Lagarde)也表示近期欧元持续升值一定程度上抵消了该行货币宽松措施的政策效果,已经准备好随时采取必要措施。9月22日欧洲央行执委法比奥·帕内塔(Fabio Panetta)则更直白的表示,欧元外部价值的持续升值导致融资紧缩,抵消了我们货币措施的部分宽松效果。当前和预期通胀率都很低的情况下。需要密切关注欧元升值对中期通胀的影响。

频繁的口头干预让市场预期或有更实际的行动抑制欧元升值。9月18日3个月欧元银行间拆借利率(Euribor)跌至存款便利利率利率以下,这暗示市场预期欧洲央行或将进一步加码负利率。同时隔夜指数掉期模型显示,2021年4月欧洲央行基准存款利率将会低于-0.5%。即使不考虑未来的利率走向,单单比较央行总资产规模也是欧洲央行更为宽松。3月份至今,欧洲央行总资产占GDP比重增加18%至57.2%,美联储总资产占GDP的比重增加13.5%至33.5%。无论绝对值还是边际增幅,欧洲央行都大于美联储,这是推动美元反弹的第三个关键因素。

4. 美元是反弹还是反转

虽然风险偏好下降和美欧货币政策预期背离让美元快速上涨,但是目前还只能将其视作反弹,因为羸弱的基本面以及充满不确定的总统大选仍然利空美元。由于欧元升值导致的通缩压力刚刚开始影响欧洲经济,在这种压力消化完之前,美元或延续升势。考虑到美元净空头头寸规模位于15年高点,美元指数收复93.70以后回到中期上行通道,剧烈的逼空行情很可能在10月上演。国内投资者需要谨防国庆假期休市期间,美元快速反弹引发离岸人民币超预期波动。

(编辑:赵锦彬)